Что ждет малый и средний бизнес от государства?

Эффективность деятельности малого и среднего бизнеса (МСБ) является одним из основных показателей конкурентоспособности государства. По данным экспертов, во Франции доля МСБ по обеспечению внутреннего валового продукта (ВВП) страны составляет 62%, в Италии – 60%, Японии – 55%, Германии – 54%, Великобритании 53%. В России МСБ обеспечивает внутренний валовый продукт в объеме около 20%. МСБ играет важную роль в условиях рынка, но сможет ли он реализовать потенциал и стать драйвером подъема и развития российской экономики?

В законодательстве закреплены критерии принадлежности предприятий к субъектам МСБ. Федеральный закон «О развитии малого и среднего предпринимательства в Российской Федерации» №209-ФЗ от 24.07.2007 года (в ред. от 29.12.2015) определяет среднесписочный состав работников для предприятий малого и среднего бизнеса. При этом постановление Правительства РФ №702 от 13 июля 2015 года установило предельные значения выручки от реализации товаров, работ и услуг для каждой из категорий. Количество предприятий по категориям, критерии разделения на микропредприятия, малые и средние представлены в таблице 1.

| Категории предприятий МСБ | Количество активных юридических лиц, ед. |

|---|---|

| Микропредприятия (до 15 работников, предельная выручка от реализации до 120 млн руб.) | 1 428 536 |

| Малые (до 100 работников и 800 млн руб.) | 412 060 |

| Средние (от 101 до 250 работников и 2000 млн руб.) | 34 166 |

С учетом вышеназванных критериев, в настоящее время в России, по данным Информационно-аналитической системы Глобас-i, насчитывается более 1,87 млн предприятий МСБ, что составляет 37,5% от общего количества активных юридических лиц (4,99 млн ЮЛ). Сопоставление количества предприятий МСБ и результата их деятельности демонстрирует, что сегодняшний вклад в экономику страны малого и среднего бизнеса весьма незначителен. МСБ, как и инвесторам, необходимо создавать условия для его открытия и развития.

Что малый и средний бизнес ждет сегодня от государства? Интересные предложения выдвигались на мероприятиях, посвященных малому и среднему бизнесу, которые состоялись в 1-м квартале 2016 года: на форуме «Малый бизнес – национальная идея», заседании президиума бизнес-ассоциации «Опора России», VII съезде ТПП России. Среди заслуживающих внимание предложений можно выделить следующие:

- применение налоговых вычетов по НДС в упрощенном порядке для компаний, экспортирующих несырьевую продукцию;

- замораживание на сегодняшнем уровне количества форм отчетности, упрощение кадрового делопроизводства на микропредприятиях;

- внесение победителем контракта суммы обеспечения в зависимости от предложенной им цены в конкурсе (сейчас вносится от цены контракта);

- освобождение от банковского обеспечения добропорядочных компаний;

- увеличение предельного размера дохода для использования упрощенной системы налогообложения с 60 млн до 120 млн руб.;

- расширение участия малого бизнеса в закупках госкомпаний до 15% годового объема закупок по прямым контрактам;

- смягчение к бизнесу требований по исполнению контрактов, переход в закупках госкомпаний к контрактам жизненного цикла (цикл включает закупку, дальнейшее обслуживание и утилизацию);

- установление единых правил взимания неналоговых платежей и другие.

По итогам мероприятий администрацией Президента РФ были выпущены списки поручений, которые удовлетворили представителей МСБ. Ожидается, что в апреле Правительство РФ будет рассматривать пакет законопроектов, который позволит реализовать предложения по облегчению деятельности предпринимателей. Хотя не все запросы МСБ будут удовлетворены. Министерство финансов РФ в представленном законопроекте, например, вводит ограничения по применению ряда налоговых льгот.

В частности, отмена единого налога на вмененный доход (ЕНВД) перенесена на 1 января 2021 года. Также предлагается вместо налоговых вычетов за приобретение онлайн контрольно-кассовой техники (ККТ) уменьшать сумму налога на расходы по ее приобретению в случае, если ранее обязанности применять кассовые аппараты у МСБ не было, есть и другие ограничения. Но очевидно одно - улучшение условий для ведения бизнеса МСБ будет способствовать его возрождению, росту количества хозяйственных субъектов, их доходов и, соответственно, доходов государства.

Коэффициент платежеспособности крупнейших российских предприятий рыболовства

Информационное агентство Credinform подготовило рэнкинг крупнейших российских предприятий рыболовства.

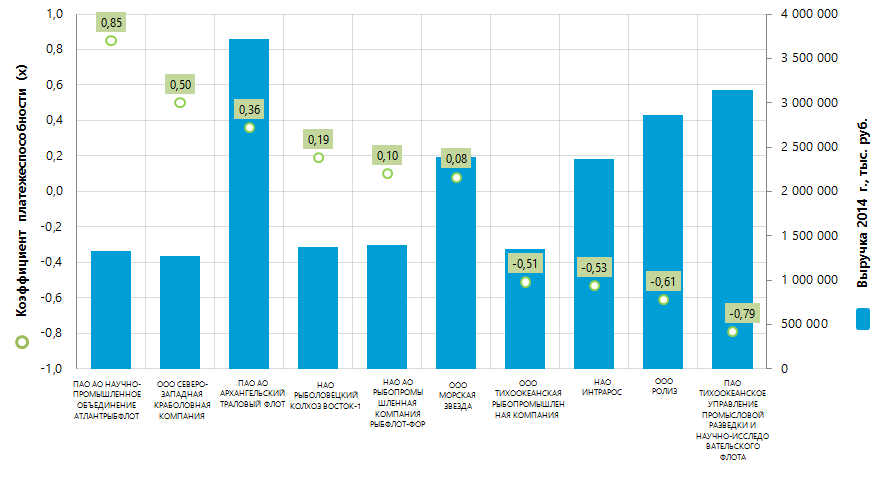

Для рэнкинга был составлен список ТОП-10 организаций по объему годовой выручки за последний имеющийся в Статистическом реестре отчетный период (2014 г.), ранжированный по убыванию значений коэффициента платёжеспособности (Таблица 1).

Коэффициент платежеспособности (х) - отношение собственного капитала к сумме баланса. Показывает зависимость фирмы от внешних займов. Рекомендуемое значение: >0,5.

Значение коэффициента ниже минимально допустимого предела означает сильную зависимость от внешних источников получения средств, что при ухудшении конъюнктуры на рынке может привести к кризису ликвидности, неустойчивому финансовому положению компании.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание не только на средние значения показателей в отрасли, но и на всю представленную совокупность финансовых показателей и коэффициентов компании.

| № п/п | Наименование | Регион | Выручка 2014 г., тыс. руб. | Выручка 2014 г. к 2013 г., %% | Коэффициент платежеспособности (х) | Индекс платежеспособности Глобас-i® |

|---|---|---|---|---|---|---|

| 1 | ПАО АО НАУЧНО-ПРОМЫШЛЕННОЕ ОБЪЕДИНЕНИЕ АТЛАНТРЫБФЛОТ ИНН 3905000203 |

Калининградская область | 1 328 400 | 131 | 0,85 | 178 Наивысший |

| 2 | ООО СЕВЕРО-ЗАПАДНАЯ КРАБОЛОВНАЯ КОМПАНИЯ ИНН 5190119530 |

Мурманская область | 1 268 763 | 168 | 0,50 | 173 Наивысший |

| 3 | ПАО АРХАНГЕЛЬСКИЙ ТРАЛОВЫЙ ФЛОТ ИНН 2901128602 |

Архангельская область | 3 723 113 | 154 | 0,36 | 214 Высокий |

| 4 | НАО РЫБОЛОВЕЦКИЙ КОЛХОЗ ВОСТОК-1 ИНН 2536010639 |

Приморский край | 1 370 474 | 122 | 0,19 | 312 Удовлетворительный |

| 5 | НАО АО РЫБОПРОМЫШЛЕННАЯ КОМПАНИЯ РЫБФЛОТ-ФОР ИНН 3908021441 |

Калининградская область | 1 397 778 | 112 | 0,10 | 280 Высокий |

| 6 | ООО МОРСКАЯ ЗВЕЗДА ИНН 3903017709 |

Калининградская область | 2 386 716 | 135 | 0,08 | 230 Высокий |

| 7 | ООО ТИХООКЕАНСКАЯ РЫБОПРОМЫШЛЕННАЯ КОМПАНИЯ ИНН 4909053889 |

Магаданская область | 1 348 839 | 124 | -0,51 | 250 Высокий |

| 8 | НАО ИНТРАРОС ИНН 2537008664 |

Приморский край | 2 371 015 | 121 | -0,53 | 261 Высокий |

| 9 | ООО РОЛИЗ ИНН 2536247860 |

Приморский край | 2 866 516 | 133 | -0,61 | 296 Высокий |

| 10 | ПАО ТИХООКЕАНСКОЕ УПРАВЛЕНИЕ ПРОМЫСЛОВОЙ РАЗВЕДКИ И НАУЧНО-ИССЛЕДОВАТЕЛЬСКОГО ФЛОТА ИНН 2536053382 |

Приморский край | 3 140 046 | 108 | -0,79 | 283 Высокий |

Коэффициент платежеспособности крупнейших предприятий рыболовства (ТОП-10) варьируется от 0,85 до отрицательного значения - 0,79. Среднее отраслевое значение показателя в 2014 г. составило 0,26.

Таким образом, коэффициенты платежеспособности только двух предприятий из ТОП-10 отвечают рекомендуемому нормативу. Это ПАО НАУЧНО-ПРОМЫШЛЕННОЕ ОБЪЕДИНЕНИЕ АТЛАНТРЫБФЛОТ (х 0,85) и ООО СЕВЕРО-ЗАПАДНАЯ КРАБОЛОВНАЯ КОМПАНИЯ (х 0,50). Этим компаниям присвоен наивысший индекс платежеспособности Глобас-i, характеризующий их высокую способность погашать долговые обязательства.

Остальные компании ТОП-10, как и большинство предприятий отрасли, имеют высокую степень зависимости от привлекаемых средств (коэффициент платёжеспособности меньше 0,5). Их капитал не покрывает сумму взятых обязательств, а при условии единовременного востребования сумм по кредитам у предприятий возникнут сложности с их погашением. Поэтому компаниям отрасли необходимо соразмерять свое стремление быстро наращивать присутствие на рынке в условиях снижения конкуренции со стороны зарубежных компаний со способностью справляться с высокой долговой нагрузкой.

Совокупная годовая выручка ТОП-10 предприятий по данным последней опубликованной годовой финансовой отчетности за 2014 г. составила 21,2 млрд рублей, что выше аналогичного показателя 2013 г. этих же компаний на 29%. В тоже время показатель роста выручки за эти же периоды у компаний ТОП-200 данной отрасли составил только 17%, что может свидетельствовать о концентрации добычи рыбы в крупных компаниях и сокращении количества небольших добывающих предприятий. Так, среди тех же предприятий ТОП-200 в той или иной стадии реорганизации или ликвидации находятся 8% компаний.

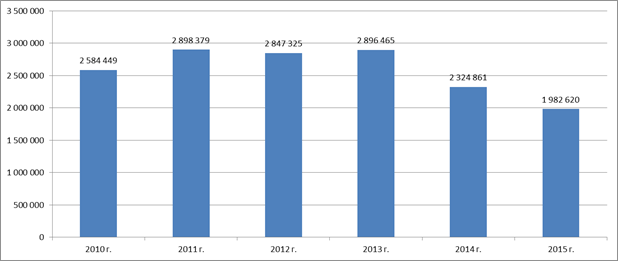

При этом данные Росстата (Рисунок 2) свидетельствуют об обратной тенденции к снижению физических объемов добычи рыбы в 2014 – 2015 г.г. Так, снижение в 2014 г. относительно 2013 г. составило почти 20%., а в 2015 г. к 2014 г. – почти 15%.

Девять участников рэнкинга ТОП-10 крупнейших российских предприятий рыболовства, по совокупности финансовых и других показателей получили наивысший и высокий индекс платежеспособности Глобас-i. Это указывает на их способность своевременно и в полном объеме погашать свои долговые обязательства перед кредиторами, риск невыполнения которых минимален.