Развитие патентной системы налогообложения в 2016 году

В наших публикациях мы уже обращались к теме патентной системы налогообложения: «Патентная система налогообложения в 2015 году».

Согласно Федеральным законам от 21.07.2014 №244-ФЗ и от 13.07.2015 №232-ФЗ использовать патентную систему налогообложения могут индивидуальные предприниматели у которых средняя численность наемных работников составляет за налоговый период до 15 человек, и доходы от реализации не превышают 60 млн рублей. Эти требования остались без изменений в 2016 году.

Изменения правил применения патентной системы налогообложения коснулись в 2016 году перечня видов деятельности, который был увеличен с 47 типов деятельности до 63. С полным перечнем видов работ можно ознакомиться в Налоговом кодексе РФ и на сайте Федеральной налоговой службы РФ.

В новый перечень, вступивший в силу с 1 января 2016 г. включены, например, такие виды работ как: уход за пенсионерами и инвалидами, деятельность, связанная с компьютерной техникой, изготовление и ремонт изделий из натуральной кожи, производство хлебобулочных, кондитерских изделий и молочной продукции.

Как и ранее, для отчетности перед налоговыми органами, требуется ведение журнала доходов.

В средствах массовой информации в 2016 году неоднократно отмечалась растущая популярность патентной системы налогообложения среди предпринимателей. Так, за первое полугодие 2016 года в г. Москва приобретено почти 40 тысяч патентов, что на 80% больше, чем за 6 месяцев предыдущего года. При этом более половины патентов относится к сфере розничной торговли. Наблюдается значительный рост интереса к патентам на право заниматься общественным питанием, ремонтом жилья и другими услугами.

Таким образом, по мнению экспертов, патентная система, как один из видов упрощенной системы налогообложения, становится все более эффективным инструментом налоговой политики государства.

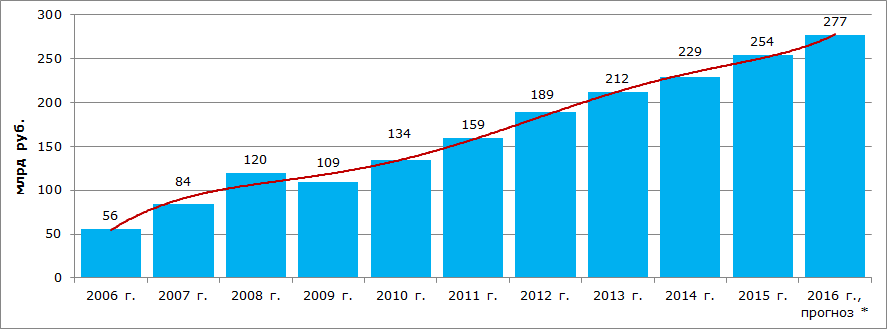

Подтверждением этому служат и сведения Федеральной налоговой службы РФ о начислении и поступлении налогов, взимаемых с применением упрощенной системы налогообложения (Рисунок 1).

*) – прогноз рассчитан на основе темпов роста за 6 месяцев 2016 г.

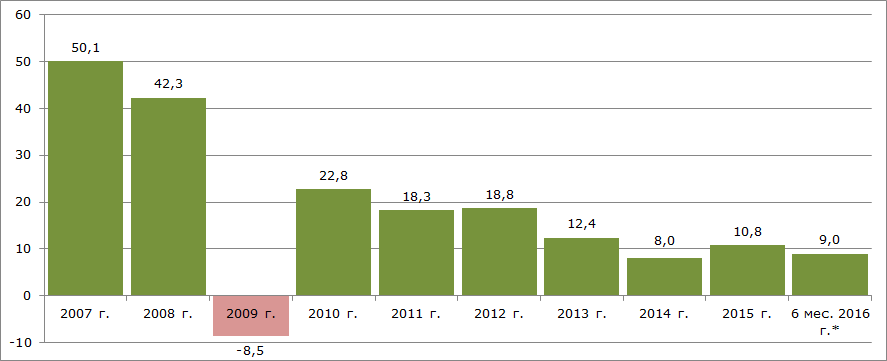

При этом темпы роста поступления таких налогов в последние годы снижаются в связи с макроэкономической ситуацией (Рисунок 2).

*) – данные за 6 мес. 2016 г. приведены к соответствующему периоду 2015 г.

Администрирование страховых взносов в государственные внебюджетные фонды переходит к Федеральной налоговой службе

С 1 января 2017 года Федеральная налоговая служба приступит к администрированию страховых взносов в Пенсионный фонд РФ (ПФР), Фонд социального страхования РФ (ФСС РФ) и Федеральный фонд обязательного медицинского страхования (ФОМС). Это установлено двумя Федеральными законами от 03.07.2016 №243-ФЗ и от 03.07.2016 №250-ФЗ.

Новый порядок предусматривает:

- регистрацию в качестве страхователей по обязательному пенсионному страхованию в Пенсионном фонде только в целях сдачи персонифицированной отчетности. Федеральная налоговая служба РФ (ФНС) передаст в ПФР все сведения о постановке на учет организаций и их обособленных подразделений, а так же индивидуальных предпринимателей и других плательщиков;

- продолжение регистрации организаций и предпринимателей в качестве страхователей по обязательному медицинскому страхованию в ФОМС с момента постановки на учет в органах ФНС. Порядок регистрации не изменится;

- сохранение регистрации страхователей в Фонде социального страхования на основе данных из налоговых органов. Организации по месту нахождения обособленного подразделения и индивидуальные предприниматели, заключившие с физическим лицом гражданско-правовой или трудовой договор с условием об уплате взносов регистрируются в ФСС РФ через подачу соответствующего заявления.

Зарегистрированные ранее, т.е. по состоянию на 1 января 2017 года, организации и индивидуальные предприниматели каких-либо дополнительных заявлений подавать не обязаны.

Внесены изменения и в порядок предоставления отчетности.

Так, в органы Пенсионного фонда необходимо ежегодно до 1 марта (начиная с 2018 года) предоставлять сведения для персонифицированного учета в отношении всех физических лица, с которыми оформлен трудовой или гражданско-правовой договор. В эти сведения должна быть включена следующая информация о физическом лице: СНИЛС; фамилия, имя и отчество; дата приема на работу или увольнения; дата заключения или расторжения гражданско-правового договора, предполагающего выплаты взносов; периоды деятельности, входящие в трудовой стаж по соответствующим видам работ; суммы взносов, уплаченные за работника по системе добровольного негосударственного пенсионного обеспечения; прочая информация, необходимая для назначения страховой и накопительной пенсии.

При возникновении у работника права на пенсию работодатель обязан предоставить сведения персонифицированного учета в органы ПФР в течение 3 календарных дней с даты получения соответствующего заявления.

Порядок и срок сдачи отчетности в органы Фонда социального страхования не меняются.

В налоговые органы будет необходимо подавать сведения о суммах заработков и начисленных на них взносов на пенсионное и медицинское страхование в составе расчета по страховым взносам, а так же отчет по страховым взносам на обязательное социальное страхование в части страхования на случаи временной нетрудоспособности и в связи с материнством.

За Фондом социального страхования с 01.01.2017 сохранен контроль над уплатой взносов на страхование от несчастных случаев на производстве и профессиональных заболеваний.

За всеми внебюджетными фондами сохранена обязанность осуществления контроля за отчетные периоды истекшие до 01.01.2017.

В целом изменения направлены на упрощение системы администрирования платежей и экономию бюджетных расходов. Тарифы страховых взносов, включая льготные категории, не меняются. Существующие четыре основные формы отчетности по страховым взносам будут объединены в единую форму. Вместо трех будет один проверяющий орган, с едиными правилами администрирования. Информация об администрировании страховых взносов подлежит обязательному внесению в личные кабинеты налогоплательщика.