Тенденции в работе кемеровских компаний

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших компаний реального сектора экономики Кемеровской области.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2013 - 2017 годы) компании Кемеровской области (ТОП-10 и ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

| № | Наименование, ИНН, вид деятельности | Стоимость чистых активов, млрд руб. | Индекс платежеспособности Глобас | ||||

| 2013 | 2014 | 2015 | 2016 | 2017 | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1 | НАО ЕВРАЗ ОБЪЕДИНЕННЫЙ ЗАПАДНО-СИБИРСКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ ИНН 4218000951 Производство сортового горячекатаного проката и катанки |

43,38 43,38 |

59,61 59,61 |

80,63 80,63 |

89,33 89,33 |

86,45 86,45 |

182 Наивысший |

| 2 | НАО МЕЖДУРЕЧЬЕ ИНН 4214000252 Добыча коксующегося угля открытым способом |

18,58 18,58 |

26,36 26,36 |

35,73 35,73 |

46,87 46,87 |

64,84 64,84 |

197 Наивысший |

| 3 | НАО УГОЛЬНАЯ КОМПАНИЯ КУЗБАССРАЗРЕЗУГОЛЬ ИНН 4205049090 Добыча угля, за исключением антрацита, угля коксующегося и угля бурого, открытым способом |

40,62 40,62 |

29,68 29,68 |

33,36 33,36 |

36,05 36,05 |

39,55 39,55 |

218 Высокий |

| 4 | ПАО РАСПАДСКАЯ ИНН 4214002316 Добыча угля и антрацита |

13,50 13,50 |

11,91 11,91 |

1,07 1,07 |

14,04 14,04 |

31,56 31,56 |

189 Наивысший |

| 5 | НАО ОБЪЕДИНЕННАЯ УГОЛЬНАЯ КОМПАНИЯ ЮЖКУЗБАССУГОЛЬ ИНН 4216008176 Добыча угля и антрацита Находится в процессе реорганизации в форме присоединения к нему других юридических лиц с 04.08.2016 |

28,67 28,67 |

26,88 26,88 |

30,84 30,84 |

35,87 35,87 |

25,91 25,91 |

182 Наивысший |

| 996 | ПАО ГУРЬЕВСКИЙ МЕТАЛЛУРГИЧЕСКИЙ ЗАВОД ИНН 4204000253 Производство сортового горячекатаного проката и катанки Находится в стадии ликвидации с 13.12.2016 |

-0,91 -0,91 |

-4,83 -4,83 |

-5,21 -5,21 |

-5,31 -5,31 |

-14,63 -14,63 |

600 Неудовлетворительный |

| 997 | НАО ШАХТА АЛЕКСИЕВСКАЯ ИНН 4212000433 Добыча угля, за исключением антрацита, угля коксующегося и угля бурого, подземным способом Находится в стадии ликвидации с 15.12.2017 |

-0,65 -0,65 |

-1,00 -1,00 |

-1,21 -1,21 |

-5,25 -5,25 |

-25,71 -25,71 |

600 Неудовлетворительный |

| 998 | ООО УГОЛЬНАЯ КОМПАНИЯ ЗАРЕЧНАЯ ИНН 4212017500 Аренда и лизинг горного и нефтепромыслового оборудования Находится в стадии ликвидации с 19.12.2017 |

-1,39 -1,39 |

-3,58 -3,58 |

-5,79 -5,79 |

-26,05 -26,05 |

-27,27 -27,27 |

600 Неудовлетворительный |

| 999 | ООО ШАХТОУПРАВЛЕНИЕ КАРАГАЙЛИНСКОЕ ИНН 4211016600 Добыча и обогащение угля и антрацита |

-0,12 -0,12 |

-6,86 -6,86 |

-14,29 -14,29 |

-25,13 -25,13 |

-27,37 -27,37 |

331 Удовлетворительный |

| 1000 | НАО ШАХТА ЗАРЕЧНАЯ ИНН 4212005632 Добыча угля, за исключением антрацита, угля коксующегося и угля бурого, подземным способом Находится в стадии ликвидации с 19.12.2017 |

-4,41 -4,41 |

-12,32 -12,32 |

-21,03 -21,03 |

-30,10 -30,10 |

-34,89 -34,89 |

600 Неудовлетворительный |

— улучшение показателя к предыдущему периоду,

— улучшение показателя к предыдущему периоду,  — ухудшение показателя к предыдущему периоду.

— ухудшение показателя к предыдущему периоду.

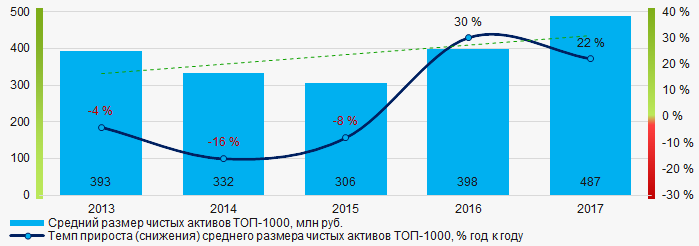

За пятилетний период средние размеры чистых активов компаний ТОП-1000 имеют тенденцию к увеличению (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2013 – 2017 годах

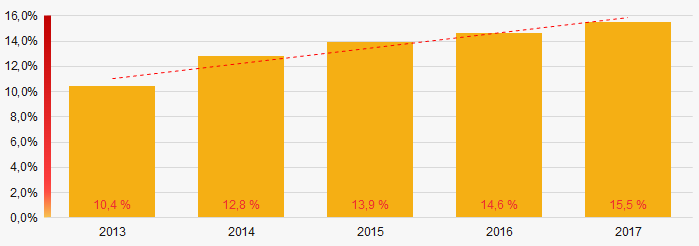

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2013 – 2017 годахДоли компаний в ТОП-1000 с недостаточностью имущества в последние пять лет имеют тенденцию к росту (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000Выручка от реализации

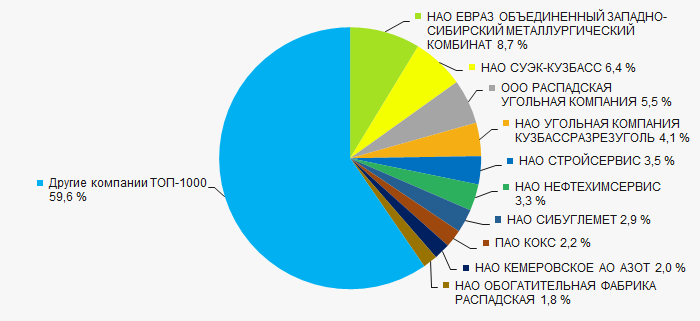

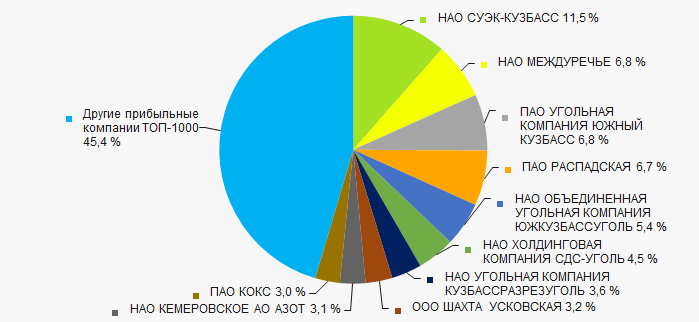

Объем выручки 10 ведущих компаний региона в 2017 году составил 40% от суммарной выручки компаний ТОП-1000 (Рисунок 3). Это свидетельствует о высоком уровне концентрации капитала в Кемеровской области.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-1000

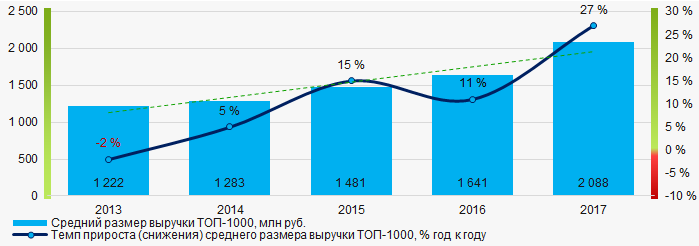

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-1000В целом наблюдается тенденция к увеличению объемов выручки (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2013 – 2017 годах

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2013 – 2017 годахПрибыль и убытки

Объем чистой прибыли 10 лидеров экономики региона в 2017 году составил 55% от суммарной чистой прибыли ТОП-1000 (Рисунок 5).

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме чистой прибыли 2017 года ТОП-1000

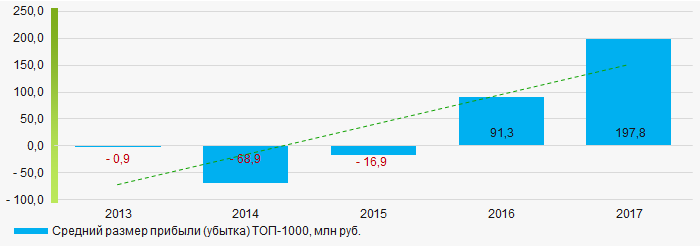

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме чистой прибыли 2017 года ТОП-1000В целом за десятилетний период наблюдается увеличение средних размеров прибыли (Рисунок 6).

Рисунок 6. Изменение средних показателей прибыли компаний ТОП-1000 в 2013 – 2017 годах

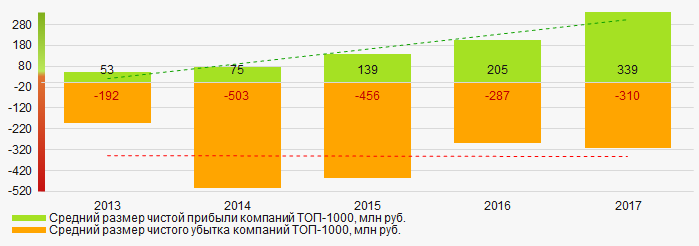

Рисунок 6. Изменение средних показателей прибыли компаний ТОП-1000 в 2013 – 2017 годахЗа пятилетний период средние значения показателей чистой прибыли компаний ТОП-1000 увеличиваются, при этом несколько увеличивается и средний размер чистого убытка (Рисунок 7).

Рисунок 7. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2013 – 2017 годах

Рисунок 7. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2013 – 2017 годахОсновные финансовые коэффициенты

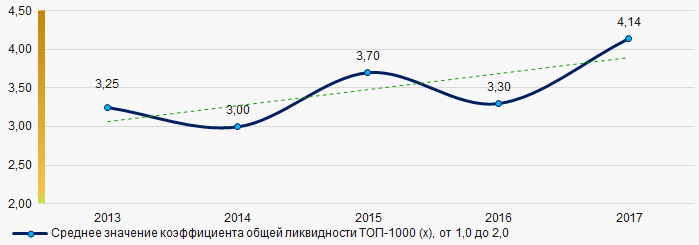

За пятилетний период средние показатели коэффициента общей ликвидности ТОП-1000 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту (Рисунок 8).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 8. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2013 – 2017 годах

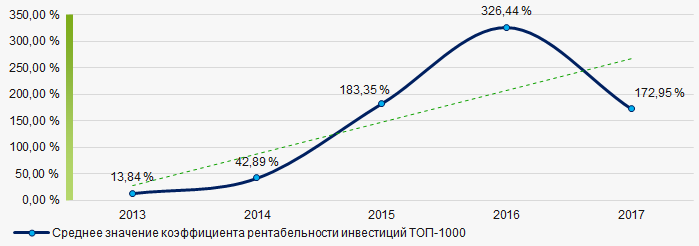

Рисунок 8. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2013 – 2017 годахВ течение пяти лет, особенно в 2015 – 2017 годах, наблюдается высокий уровень средних значений показателей коэффициента рентабельности инвестиций с тенденцией к росту (Рисунок 9).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 9. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2013 – 2017 годах

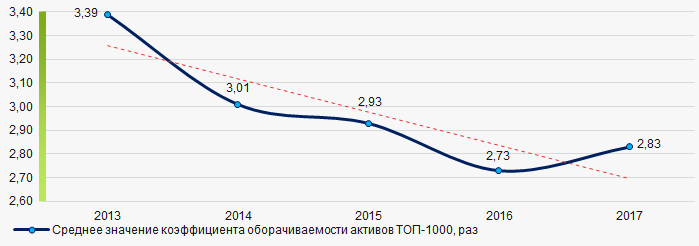

Рисунок 9. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2013 – 2017 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За пятилетний период данный коэффициент деловой активности демонстрировал тенденцию к снижению (Рисунок 10).

Рисунок 10. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2013 – 2017 годах

Рисунок 10. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2013 – 2017 годахСтруктура производства

Наибольшую долю в суммарной выручке ТОП-1000 имеют компании, специализирующиеся на добыче и обогащении угля и антрацита, а также предприятия оптовой торговли (Рисунок 11).

Рисунок 11. Распределение видов деятельности в суммарной выручке компаний ТОП-1000

Рисунок 11. Распределение видов деятельности в суммарной выручке компаний ТОП-100064% компаний ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их выручки в суммарном объеме ТОП-1000 составляет 7% (Рисунок 12).

Рисунок 12. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 12. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Основные районы деятельности

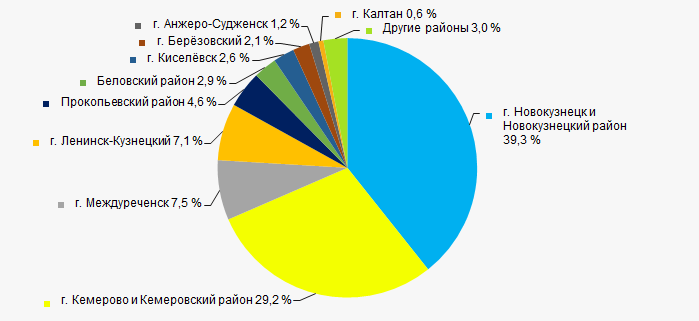

Предприятия ТОП-1000 распределены по территории области неравномерно и зарегистрированы в 18 районах. 69% крупнейших по объему выручки предприятий сосредоточены в двух промышленных центрах - городах Кемерово и Новокузнецке и прилегающих к ним районах (Рисунок 13).

Рисунок 13. Распределение выручки предприятий ТОП-1000 по районам Кемеровской области

Рисунок 13. Распределение выручки предприятий ТОП-1000 по районам Кемеровской областиСкоринг бухгалтерской отчетности

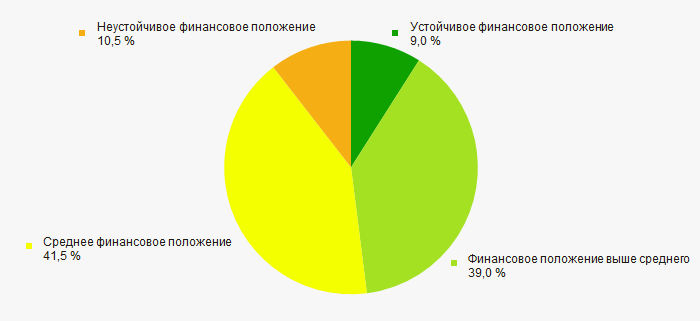

Оценка финансового положения компаний ТОП-1000 показывает, что почти половина из них находится в устойчивом финансовом положении и выше среднего (Рисунок 14).

Рисунок 14. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 14. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

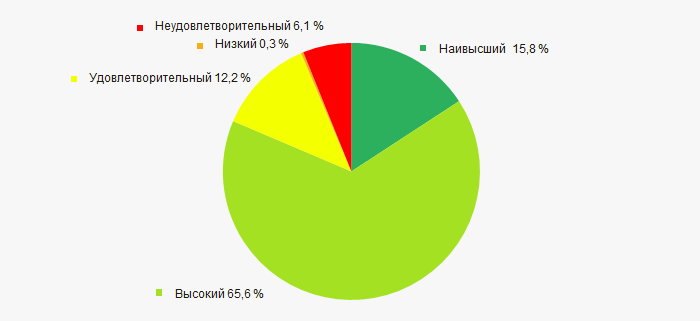

Подавляющей части компаний ТОП-1000 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 15).

Рисунок 15. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 15. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасИндекс промышленного производства

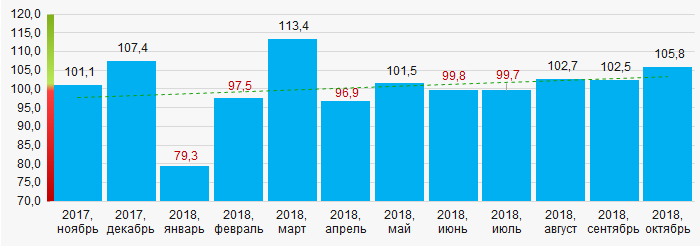

По сведениям Федеральной службы государственной статистики, в Кемеровской области в течение 12 месяцев 2017 – 2018 годов наблюдается тенденция к росту показателей индекса промышленного производства. За 10 месяцев 2018 года индекс снизился в среднем на 0,1%, а в целом за период с ноября 2017 года по октябрь 2018 года - вырос в среднем на 0,6% (Рисунок 16).

Рисунок 16. Индекс промышленного производства в Кемеровской области в 2017 – 2018 годах, месяц к месяцу (%)

Рисунок 16. Индекс промышленного производства в Кемеровской области в 2017 – 2018 годах, месяц к месяцу (%)По тем же сведениями доля предприятий Кемеровской области в объеме выручки от продажи товаров, продукции, работ, услуг в целом по стране за 9 месяцев 2018 года составила 1,66%.

Вывод

Комплексная оценка деятельности крупнейших компаний реального сектора экономики Кемеровской области, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании положительных тенденций (Таблица 2).

| Тенденции и факторы оценки ТОП-1000 | Удельный вес фактора, % |

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  -10 -10 |

| Темп прироста (снижения) среднего размера выручки |  10 10 |

| Уровень концентрации капитала |  -10 -10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  10 10 |

| Рост / снижение средних размеров чистой прибыли компаний |  10 10 |

| Рост / снижение средних размеров чистого убытка компаний |  -10 -10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  10 10 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  10 10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в регионе по объему выручки более 30% |  -10 -10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Индекс промышленного производства |  10 10 |

| Среднее значение удельного веса факторов |  2,0 2,0 |

— положительная тенденция (фактор),

— положительная тенденция (фактор),  — отрицательная тенденция (фактор).

— отрицательная тенденция (фактор).

В Глобас размещены сведения о налоговых недоимках

1 декабря 2018 года ФНС разместила в открытом доступе сведения о задолженности юридических лиц по налогам и сборам, а также информацию о налоговых правонарушениях.

Сведения о суммах недоимки, пени, штрафах: 1,5 млн компаний.

Сведения о налоговых правонарушениях: 370 тыс. компаний.

Сведения относятся к штрафам и недоимкам, которые образовались до 31 декабря 2017 года, и не были уплачены до 1 октября 2018 года.

Информация, ранее относившаяся к налоговой тайне, доступна в Глобас в разделе справки на компанию «Налоги и сборы», где уже содержатся сведения о специальном налоговом режиме, участии организаций в консолидированной группе налогоплательщиков, уплаченные суммы налогов и сборов.

Ранее ФНС также раскрыла информацию о среднесписочной численности работников юридических лиц, суммах доходов и расходов организаций по данным бухгалтерской отчетности за 2017 год. Данные сведения отображаются в разделе Глобас «Финансово-хозяйственные показатели».

Суммы недоимки, а также пени и штрафы по страховым взносам впервые будут опубликованы ФНС в 2019 году.

Новая информация позволит пользователям Глобас избежать риска взаимодействия с недобросовестным налогоплательщиком.

Напоминаем, что данные публикуются в отношении российских юридических лиц, за исключением стратегических предприятий, организаций оборонно-промышленного комплекса, а также крупнейших налогоплательщиков.