О краже денег с банковской карты проинформируют по sms

С 1 января 2014 года вступили в действия поправки к Федеральному закону «О национальной платёжной системе», которые на первый взгляд могут показаться революционными в области защиты электронных средств платежа, прежде всего банковских карт.

Теперь банк обязан информировать клиента о совершении каждой операции с использованием карты путем направления ему соответствующих уведомлений (наиболее распространенная практика – мобильное sms). Вместе с этим возникает несколько проблем практического свойства: на кого ляжет бремя тарифов операторов сотовой связи по доставки этих оповещений; пока не достаточно ясно, каким образом будет осуществляться доставка сообщений, если человек сменил номер телефона, переехал в другой регион, уехал за границу на отдых и подобные случаи.

Другое новшество заключается в том, что в случае, если средства будут использованы без ведома владельца (например, в случае потери) или без его согласия, клиент обязан в течение дня сообщить об этом в банк, который эмитировал карту, но не позднее одного дня, кода поступило уведомление об операциях по счету.

После этого кредитная организация обязана возместить держателю карты всю сумму, снятую без его согласия. Кроме того, если банк не уведомлял клиента о незаконных операциях, то в этом случае возмещение будет также совершенно, независимо от того, когда лицо обнаружило недостачу средств.

Казалось бы, идея информирования о сделках по электронным средствам платежа и возмещение потерь от мошеннических операций должна максимально обезопасить их владельцев, к тому же, стоит учитывать тот факт, что сейчас происходит постепенное замещение традиционных банкнот и монет. Однако для того чтобы банк возместил кражу средств, клиент обязан доказать что данные операции были совершены незаконно и без его ведома. Каким образом будет проходить процесс «доказательства» законодатель не прописал. Будем надеяться, что банковское сообщество со временем самостоятельно выработает этот механизм, который будет достаточно унифицирован и понятен для всех.

Рентабельность активов ресторанного бизнеса

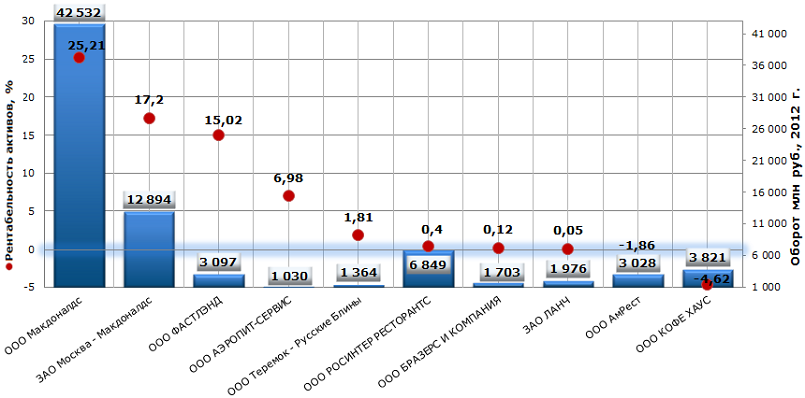

Информационное агентство Credinform подготовило рэнкинг рентабельности активов ресторанного бизнеса в России. Для исследования были выбраны крупнейшие по обороту за последний имеющийся в Статистическом реестре период (2012 год) компании данной отрасли. Далее предприятия первой десятки по обороту были ранжированы по убыванию значения рентабельности активов.

Рентабельность активов – это финансовый показатель, позволяющий оценить, сколько денежных единиц чистой прибыли заработала каждая единица совокупных активов; рассчитывается как отношение суммы чистой прибыли и процентов к уплате к величине совокупных активов компании. Данный коэффициент отражает способность предприятия генерировать прибыль, не учитывая структуру капитала. Как и для всех показателей рентабельности, нормативных значений для рентабельности активов не задано, т.к. значения коэффициента сильно разнятся в зависимости от отрасли, в которой предприятие осуществляет свою деятельность.

| № | Наименование, ИНН | Регион | Оборот 2012, млн руб. | Рентабельность активов, % | Индекс платежеспособности ГЛОБАС-i® |

|---|---|---|---|---|---|

| 1 | ООО Макдоналдс ИНН 7710044140 |

г.Москва | 42 532 | 25,21 | 138 (наивысший) |

| 2 | ЗАО Москва - Макдоналдс ИНН 7710044132 |

г.Москва | 12 894 | 17,2 | 153 (наивысший) |

| 3 | ООО ФАСТЛЭНД ИНН 7703234453 |

г.Москва | 3 097 | 15,02 | 196 (наивысший) |

| 4 | ООО АЭРОПИТ-СЕРВИС ИНН 5047061576 |

Московская область | 1 030 | 6,98 | 224 (высокий) |

| 5 | ООО Теремок - Русские Блины ИНН 7825483150 |

г.Санкт-Петербург | 1 364 | 1,81 | 201 (высокий) |

| 6 | ООО РЕСТОРАННАЯ ОБЪЕДИНЕННАЯ СЕТЬ И НОВЕЙШИЕ ТЕХНОЛОГИИ ЕВРОАМЕРИКАНСКОГО РАЗВИТИЯ РЕСТОРАНТС ИНН 7737115648 |

г.Москва | 6 849 | 0,4 | 231(высокий) |

| 7 | ООО БРАЗЕРС И КОМПАНИЯ ИНН 7710227312 |

Московская область | 1 703 | 0,12 | 235 (высокий) |

| 8 | ЗАО ЛАНЧ ИНН 7710215170 |

Московская область | 1 976 | 0,05 | 550 (удовлетворительный) |

| 9 | ООО АмРест ИНН 7825335145 |

г.Санкт-Петербург |

3 028 | -1,86 | 214 (высокий) |

| 10 | ООО КОФЕ ХАУС. ЭСПРЕССО И КАПУЧИНО БАР ИНН 7704207300 |

г.Москва | 3 821 | -4,62 | 269 (высокий) |

На российском ресторанном рынке доминантное положение занимают сети, ориентированные преимущественно на средний ценовой сегмент. В большинстве своем это пункты быстрого питания, так называемый fast food.

Первую строчку нашего рэнкинга занимает лидер отрасли по обороту ООО Макдоналдс с рентабельностью активов 25,21%. Компании также был присвоен наивысший индекс платежеспособности ГЛОБАС-i®, что характеризует ее как наиболее привлекательную для сотрудничества.

Рисунок. Рентабельность активов ресторанного бизнеса в России, топ-10

На второй и третьей строчках рэнкинга расположились ЗАО Москва-Макдоналдс и ООО ФАСТЛЭНД со значениями рентабельности активов 17,2 и 15,02% соответственно. Обеим компаниям был присвоен наивысший индекс платежеспособности ГЛОБАС-i®, что характеризует их как финансово устойчивые.

Значение показателя рентабельность активов ООО РЕСТОРАННАЯ ОБЪЕДИНЕННАЯ СЕТЬ И НОВЕЙШИЕ ТЕХНОЛОГИИ ЕВРОАМЕРИКАНСКОГО РАЗВИТИЯ РЕСТОРАНТС и ООО БРАЗЕРС И КОМПАНИЯ меньше единицы и составил лишь 0,4 и 0,12% соответственно. А значения показателя для компаний ООО АмРест и ООО КОФЕ ХАУС. ЭСПРЕССО И КАПУЧИНО БАР вообще отрицательные. Подобные результаты могут свидетельствовать о неэффективном управлении активами со стороны менеджмента организаций. Однако всем четырем компаниям был присвоен высокий индекс платежеспособности ГЛОБАС-i®, т.к. оценка привлекательности компаний для сотрудничества является комплексной и учитывает совокупность факторов.

Компании ЗАО Ланч со значением рентабельности активов 0,05% был присвоен удовлетворительный индекс платежеспособности ГЛОБАС-i®, поскольку имеются данные о невыполнении компанией своих обязательств.

Анализируя результаты компаний лидеров отрасли, можно отметить, что, к сожалению, показатель рентабельности активов большинства компаний рэнкинга (7 из 10) не смог достигнуть 10%, что может свидетельствовать о низкой эффективности использования активов, ведь сфера услуг традиционно является более рентабельной, чем капиталоемкие отрасли. Однако, поскольку исследуемый показатель учитывает все активы организации, а не только собственные средства, то зачастую он менее интересен для инвесторов. Поэтому, для полноценной оценки ситуации в отрасли следует рассматривать совокупность финансовых и нефинансовых показателей.