Тенденции в сфере энергосбытовой деятельности

Информационное агентство Credinform представляет обзор тенденций в сфере энергосбытовой деятельности.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2015 и 2016 годы) компании, осуществляющие торговлю электроэнергией (ТОП-10 и ТОП-500). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Выручка от реализации

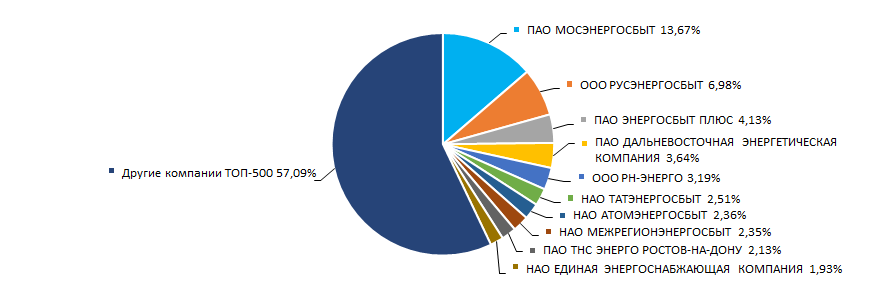

Объем выручки 10 лидеров отрасли в 2016 году составил 43% от суммарной выручки компаний ТОП-500. Это свидетельствует об относительно высоком уровне монополизации в отрасли. Крупнейшей компанией по объему выручки в 2016 году стало ПАО МОСЭНЕРГОСБЫТ – гарантирующий поставщик электрической энергии на территории Москвы и Московской области (Рисунок 1).

Рисунок 1. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-500

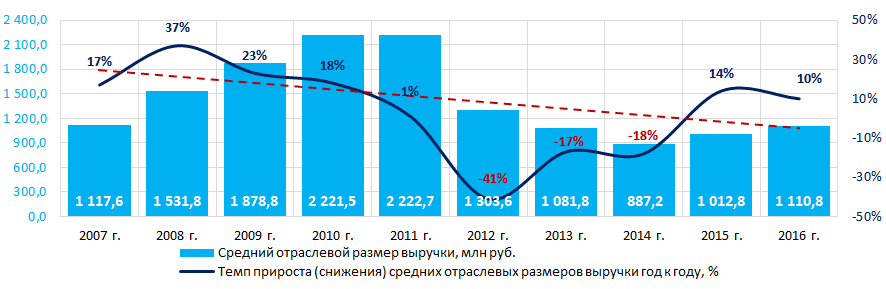

Рисунок 1. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-500Наилучшие результаты в отрасли по объему выручки за десятилетний период были достигнуты в 2011 году. В периоды кризисных явлений в экономике в 2012 – 2014 годах средние отраслевые показатели снижались. В целом наблюдается тенденция к снижению объемов выручки (Рисунок 2).

Рисунок 2. Изменение средних отраслевых показателей выручки компаний в сфере энергосбытовой деятельности в 2007 – 2016 годах

Рисунок 2. Изменение средних отраслевых показателей выручки компаний в сфере энергосбытовой деятельности в 2007 – 2016 годахПрибыль и убытки

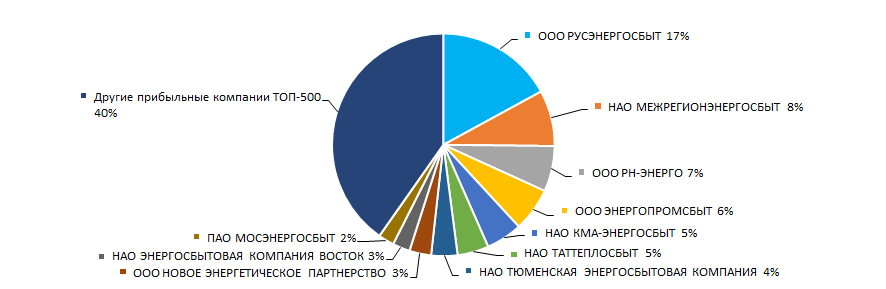

Объем прибыли 10 ведущих предприятий отрасли в 2016 году составил 60% от суммарной прибыли компаний ТОП-500. Лидирующую позицию по объему прибыли в 2016 году занимает РУСЭНЕРГОСБЫТ – одна из крупнейших энергосбытовых компаний в России, поставляющая электроэнергию более чем 105 тысячам клиентов в 60 регионах страны (Рисунок 3).

Рисунок 3. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-500

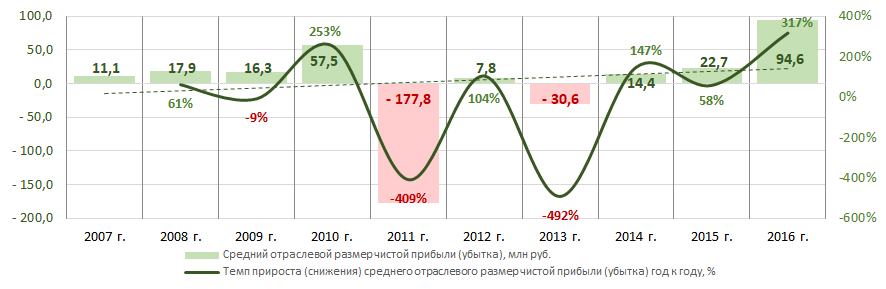

Рисунок 3. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-500Средние отраслевые значения показателей прибыли компаний отрасли за десятилетний период не отличаются стабильностью. Отрицательные значения показателя наблюдались в 2011 и 2013 годах. В целом, показатели прибыли имеют тенденцию к увеличению. Наилучшие результаты отрасль показала в 2016 году (Рисунок 4).

Рисунок 4. Изменение средних отраслевых показателей прибыли компаний в сфере энергосбытовой деятельности в 2007 – 2016 годах

Рисунок 4. Изменение средних отраслевых показателей прибыли компаний в сфере энергосбытовой деятельности в 2007 – 2016 годахОсновные финансовые коэффициенты

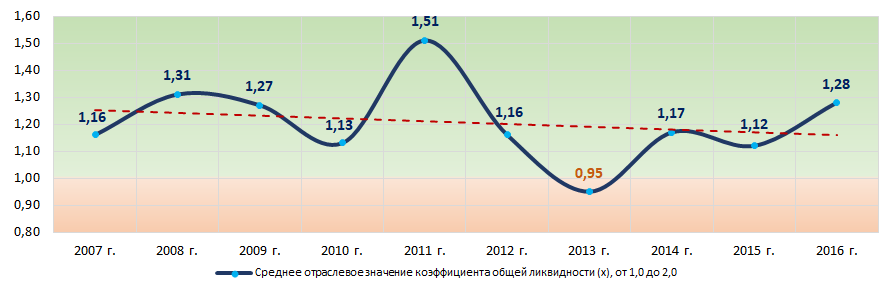

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности компаний ТОП-1000 находились выше или в интервале рекомендуемых значений – от 1,0 до 2,0, за исключением 2013 года (Рисунок 5). В целом показатель коэффициента имеет тенденцию к снижению.

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Экспертами Информационного агентства Credinform, с учетом фактического положения дел как экономики в целом, так и в отраслях, разработан и реализован в Информационно-аналитической Cистеме Глобаc-i расчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли. Для компаний в сфере энергосбытовой деятельности практическое значение коэффициента общей ликвидности составило в 2016 г. от 0,77 до 2,46.

Рисунок 5. Изменение средних отраслевых значений коэффициента общей ликвидности компаний в сфере энергосбытовой деятельности в 2007 – 2016 годах

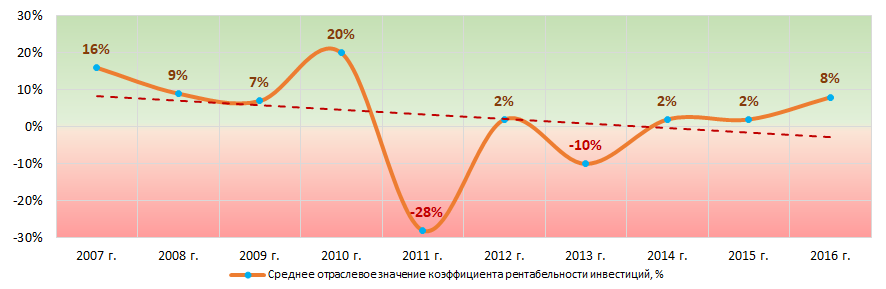

Рисунок 5. Изменение средних отраслевых значений коэффициента общей ликвидности компаний в сфере энергосбытовой деятельности в 2007 – 2016 годахВ течение трех лет наблюдается нестабильность показателей коэффициента рентабельности инвестиций, с тенденцией к снижению (Рисунок 6). Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 6. Изменение средних отраслевых значений коэффициента рентабельности инвестиций компаний в сфере энергосбытовой деятельности в 2007 – 2016 годах

Рисунок 6. Изменение средних отраслевых значений коэффициента рентабельности инвестиций компаний в сфере энергосбытовой деятельности в 2007 – 2016 годахКоэффициент оборачиваемости активов рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За десятилетний период данный коэффициент деловой активности в целом демонстрировал тенденцию к снижению (Рисунок 7).

Рисунок 7. Изменение средних отраслевых значений коэффициента оборачиваемости активов компаний в сфере энергосбытовой деятельности в 2007 – 2016 годах

Рисунок 7. Изменение средних отраслевых значений коэффициента оборачиваемости активов компаний в сфере энергосбытовой деятельности в 2007 – 2016 годахОсновные регионы деятельности

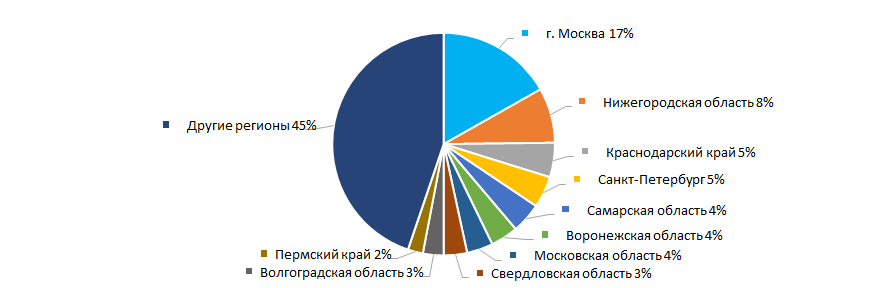

Компании отрасли распределены по территории России неравномерно. Наибольшее их количество зарегистрировано в г. Москве – крупнейшем промышленном и финансовом центре страны (Рисунок 8).

Компании ТОП-500 зарегистрированы в 74 регионах России.

Рисунок 8. Распределение компаний ТОП-500 по регионам России

Рисунок 8. Распределение компаний ТОП-500 по регионам РоссииСкоринг бухгалтерской отчетности

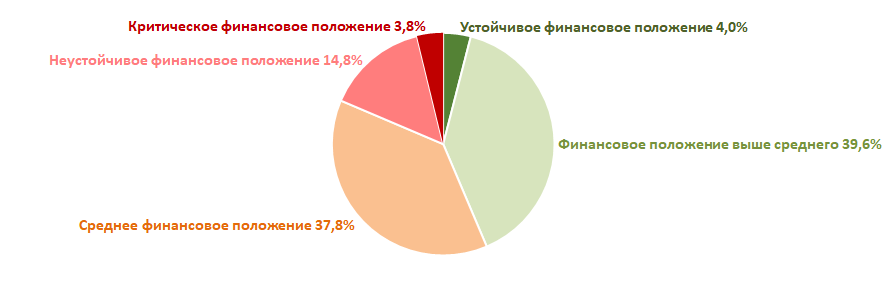

Оценка финансового положения компаний отрасли показывает, что большая часть из них находится в устойчивом финансовом положении и выше среднего (Рисунок 9).

Рисунок 9. Распределение компаний ТОП-500 по скорингу бухгалтерской отчетности

Рисунок 9. Распределение компаний ТОП-500 по скорингу бухгалтерской отчетностиИндекс ликвидности

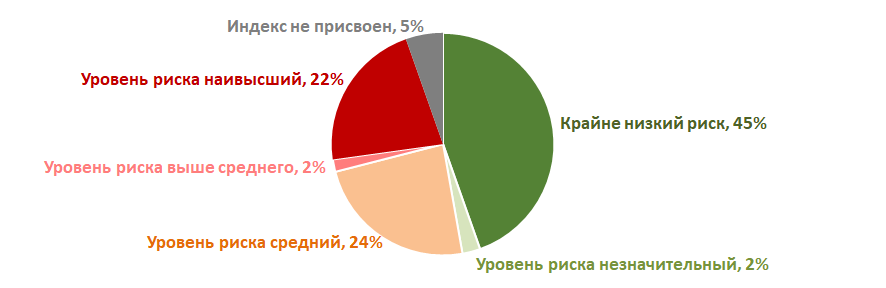

Почти половина компаний отрасли показывает крайне низкий уровень риска банкротства в краткосрочном периоде. Однако, почти четверть компаний имеет наивысший и выше среднего уровень риска банкротства (Рисунок 10).

Рисунок 10. Распределение компаний ТОП-500 по индексу ликвидности

Рисунок 10. Распределение компаний ТОП-500 по индексу ликвидностиИндекс платежеспособности Глобас

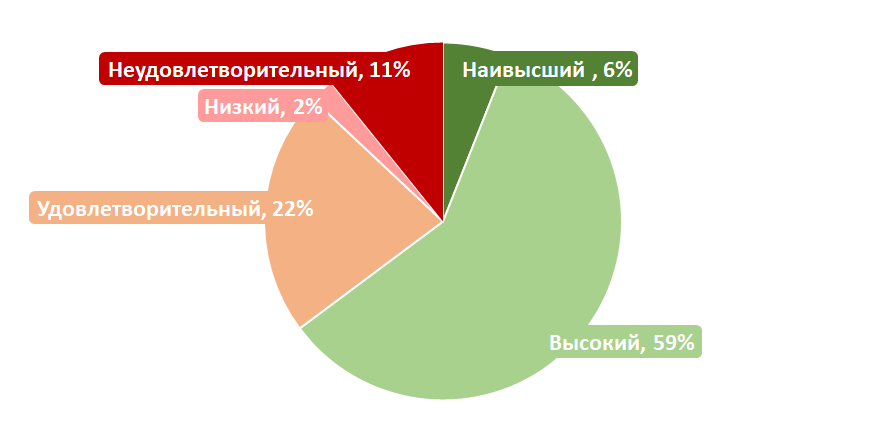

Наибольшей части компаний из ТОП-500 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 11).

Рисунок 11. Распределение компаний ТОП-500 по Индексу платежеспособности Глобас

Рисунок 11. Распределение компаний ТОП-500 по Индексу платежеспособности ГлобасТаким образом, комплексная оценка компаний в сфере энергосбытовой деятельности, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о наличии в целом относительно благоприятных тенденций в отрасли.

Лучше меньше, да лучше. ФНС продолжает очищать ЕГРЮЛ от фирм-однодневок

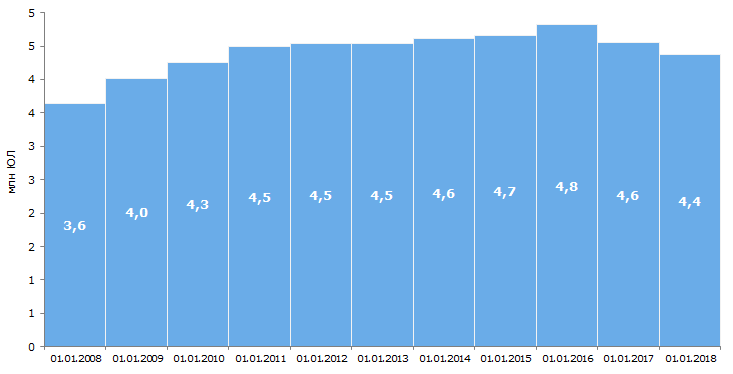

В России второй год подряд наблюдается беспрецедентный по своим масштабам процесс сокращения числа действующих юридических лиц: по итогам 2017 г. количество организаций уменьшилось на 183 тыс. – до 4 371 тыс. ЮЛ. Всего за период 2016-2017 гг. из ЕГРЮЛ было исключено почти полмиллиона действующих ЮЛ или каждая десятая фирма. Такого результата не отмечалось за все время ведения централизованной статистики регистрации ЮЛ.

Количество действующих компаний в 2017 г. сопоставимо с показателем восьмилетней давности и, судя по всему, в среднесрочной перспективе следует ожидать сохранения отрицательной динамки (см. рисунок 1).

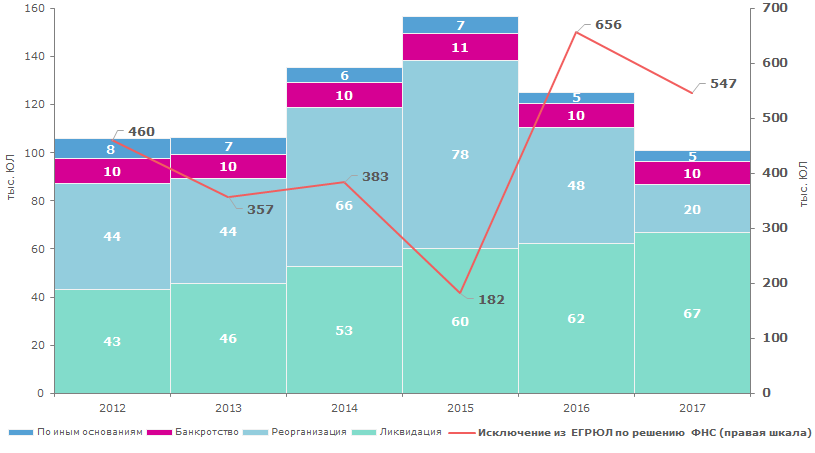

На первый взгляд причина, объясняющая происходящее, кроется в экономической плоскости: неудовлетворительный спрос на продукцию в течение нескольких лет ведет к спаду активности и, как следствие, закрытию предприятий. Однако в результате процедуры банкротства ликвидируется относительно немного компаний – около 10 тыс. в год или 0,7% от всех случаев прекращения деятельности, причем статистика находится примерно на одном уровне, без значимых колебаний в ту или иную сторону.

Главным же основанием служит исключение из ЕГРЮЛ фиктивных, «брошенных» ЮЛ по решению регистрирующего органа – в 2017 г. это 547 тыс. или 84,4% от всех случаев ликвидации (см. рисунок 3).

Рисунок 1. Число действующих юридических лиц, млн

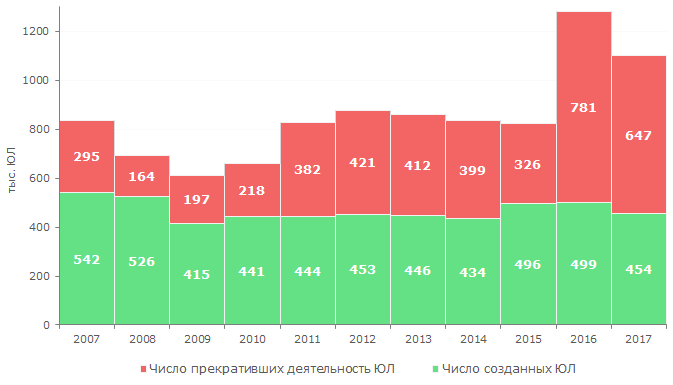

Рисунок 1. Число действующих юридических лиц, млн В 2017 г. ликвидировано 647 тыс. юридических лиц, создано 454 тыс. Превышение числа прекративших деятельность над числом созданных ЮЛ составило 43% (см. рисунок 2). За историю существования ЕГРЮЛ больше всего организаций ликвидировано в 2016 г. 781 тыс. При этом изменения тенденции по открытию новых компаний в лучшую сторону не наблюдается.

Всего за период 2016-2017 гг. прекратили деятельность по разным основаниям 1,4 млн компаний, что сопоставимо с четырьмя предыдущими годами 2012-2015 гг. (1,6 млн ЮЛ).

Рисунок 2. Число ликвидированных и созданных юридических лиц, показатель за год

Рисунок 2. Число ликвидированных и созданных юридических лиц, показатель за годЧисло компаний, прекративших работу из-за реорганизации в 2017 г. упало в 2,5 раза (с 48 тыс. до 20 тыс.). При реорганизации собственник должен подтвердить, что фирма прошла налоговую проверку и у нее нет долгов. Как только компания запускает реорганизацию, налоговые органы начинают проверять юридический адрес, выясняют, реальна ли реорганизация. Поэтому фирмы-однодневки отказываются от «альтернативной» формы ликвидации через реорганизацию.

Кроме того, в 2017 г. ФНС получила право исключать компании при наличии записи о недостоверных сведениях в ЕГРЮЛ, если в течение 6 месяцев компания не предоставит верную информацию. Всего за прошлый год в реестр было внесено около 550 тыс. таких записей.

Рисунок 3. Динамика причин прекращения деятельности ЮЛ в России по годам

Рисунок 3. Динамика причин прекращения деятельности ЮЛ в России по годамБольше всего ЮЛ зарегистрировано в Москве – 938,8 тыс., Санкт-Петербурге – 337,9 тыс. и Московской области – 229,2 тыс. На три субъекта приходится 34,4% от всех компаний РФ, в совокупности первые 10 регионов аккумулируют 53% организаций России.

| Место | Регион | Число зарегистрированных ЮЛ на 01.01.18 г. | Доля в общем числе зарегистри-рованных ЮЛ, % |

| 1 | г. Москва | 938 783 | 21,5 |

| 2 | г. Санкт-Петербург | 337 913 | 7,7 |

| 3 | Московская область | 229 222 | 5,2 |

| 4 | Свердловская область | 149 188 | 3,4 |

| 5 | Краснодарский край | 139 698 | 3,2 |

| 6 | Новосибирская область | 118 886 | 2,7 |

| 7 | Республика Татарстан | 113 470 | 2,6 |

| 8 | Самарская область | 104 948 | 2,4 |

| 9 | Челябинская область | 95 585 | 2,2 |

| 10 | Нижегородская область | 91 996 | 2,1 |

| – | Всего по ТОП-10 | 2 319 689 | 53 |

| – | Всего ЮЛ | 4 371 335 | 100 |

За 2017 г. в абсолютном выражении больше всего сократилось число зарегистрированных ЮЛ в Республике Татарстан – минус 12,9 тыс. Немногим менее в Свердловской области и Москве – минус 12 тыс. ЮЛ. Напомним, что за 2016 г. число зарегистрированных ЮЛ в Москве снизилось на 172 тыс. – в тот год столица была безоговорочным лидером по ликвидации однодневок. Сегодня ФНС начинает проводить работу по расчистке ЕГРЮЛ уже в регионах.

В относительных цифрах максимальные «потери» понес ХМАО – Югра, который лишился 14% всех ЮЛ.

Севастополь и Республика Крым, напротив, демонстрируют прирост числа ЮЛ как в абсолютном, так и в относительном выражениях, что связано с недавним вхождением территорий в состав РФ и перерегистрацией местных фирм.

| Место | Регион | Прирост / снижение числа ЮЛ к 1.01.17 г., % | Регион | Прирост / снижение числа ЮЛ к 1.01.17 г., единиц |

| 1 | г. Севастополь | 6,5 | Республика Крым | 4 369 |

| 2 | Республика Крым | 3,7 | Белгородская область | 1 738 |

| 3 | Белгородская область | 3,1 | г. Севастополь | 832 |

| 4 | Чукотский АО | 2,2 | Смоленская область | 750 |

| 5 | Смоленская область | 2,0 | Тюменская область | 134 |

| ... | ... | ... | ... | ... |

| 81 | Республика Северная Осетия-Алания | -11,0 | Нижегородская область | -9 164 |

| 82 | Вологодская область | -11,5 | г. Санкт-Петербург | -11 281 |

| 83 | Республика Марий Эл | -11,7 | г. Москва | -11 472 |

| 84 | Республика Хакасия | -12,5 | Свердловская область | -11 722 |

| 85 | ХМАО - Югра | -13,6 | Республика Татарстан | -12 880 |

Стремительное уменьшение числа юридических лиц в России объясняется политикой ФНС по очищению ЕГРЮЛ от фиктивных компаний, а не ослаблением экономической активности. Предпринимательское сообщество давно ждало нацеленных шагов регулятора по наведению порядка в регистрации компаний, осуществляющих свою деятельность только на бумаге, пресечению схем создания бизнеса для ухода от налогов или проведения мошеннических сделок.

На фоне активной борьбы ФНС с однодневками, требует разъяснений одобренная в январе 2018 г. президиумом Совета при Президенте по стратегическому развитию и приоритетным проектам под председательством премьера Дмитрия Медведева идея о возможности регистрации ЮЛ без юридического адреса (офиса) на базе почтового ящика, либо электронного сервиса. Инициатива продвигается в рамках формирования цифровой экономики. По словам главы Минэкономики Максима Орешкина, соответствующие поправки в законодательство могут вступить в действие в этом году.

Предложение входит в противоречие с существующей практикой ФНС, которая рассматривает физическое отсутствие компании или ее руководителя по указанному в ЕГРЮЛ адресу как один из признаков фирмы-однодневки. О развитии ситуации следите за публикациями новостей на сайте Крединформ.