Стресс-тест российского сельского хозяйства

Кризис наглядно демонстрирует, что в нашем глобальном мире обрыв цепочки поставок сельскохозяйственной продукции приводит к ее перепроизводству в одном регионе и дефициту в другом. Закрытие границ вынуждает местных аграриев утилизировать избыточно произведенное молоко в Великобритании или цитрусовые в Испании. При этом страны, зависящие от импорта продовольствия, лишаются каналов снабжения.

Закрытие границ вынуждает аграриев во многих странах утилизировать избыточно произведенные продукты, например, молоко в Великобритании или цитрусовые в Испании. При этом страны, зависящие от импорта продовольствия, оказываются в наиболее бедственном положении, лишаясь каналов снабжения.

По прогнозу Всемирной продовольственной программы ООН (WFP), к концу 2020 г. с острой нехваткой продуктов питания столкнутся 265 млн человек – в 2 раза больше, чем в 2019 г.

Выдержит ли российское сельское хозяйство испытание кризисом?

Производство сельхозпродукции растет и монополизируется крупными холдингами

Производство продукции сельского хозяйства в России по итогам 2019 г. достигло рекордных 5,9 трлн рублей, показав годовой рост на 10,5%. В I квартале 2020 г. зафиксирован прирост еще на 3%.

Данные за апрель 2020 г. свидетельствуют об увеличении в сравнении с 2019 г.: - выработки муки на 14,2%, - мяса крупного рогатого скота и свинины на 6,2%, - мясных полуфабрикатов на 3,2%, - молока на 4,6%, - сливочного масла на 8,1%, - сыров на 1,4%.

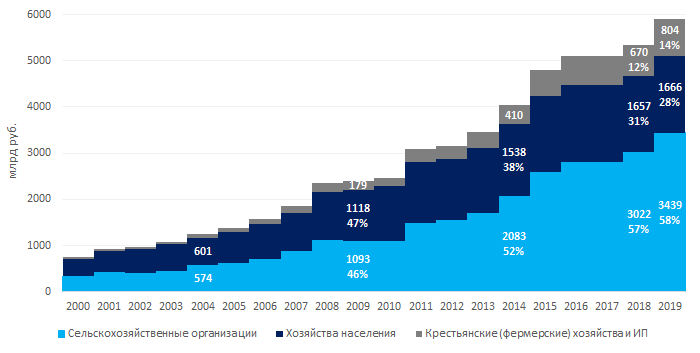

Если 10 лет назад большая часть сельхозпродукции производилась в домашних хозяйствах населения, то сегодня крупные организации производят почти 60% продукции животноводства и растениеводства (см. рисунок 1). Тенденция указывает на процесс монополизации рынка вертикально-интегрированными холдингами. С одной стороны, это приведет к дальнейшей интенсификации, увеличению промышленного выпуска, с другой – снижению натуральности продукта за счет применения химических компонентов в производстве и генной инженерии.

Рисунок 1. Динамика производства сельскохозяйственной продукции по видам хозяйств, млрд руб.

Рисунок 1. Динамика производства сельскохозяйственной продукции по видам хозяйств, млрд руб.По главным продовольственным товарам Россия не зависит от импорта

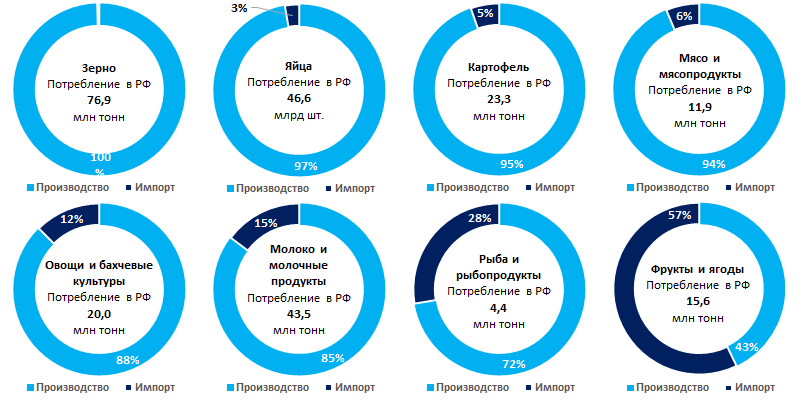

Отечественные аграрии почти полностью обеспечивают потребности внутреннего потребления по важнейшим товарным группам. Еще совсем недавно мы критически зависели от импорта мяса, овощей, молока и даже зерновых. Большая доля импорта сохраняется сегодня только в сегменте фруктов и ягод, а также рыбы и морепродуктов (см. рисунки 2-9).

Страна обеспечивает себя зерновыми на 100%, удерживая несколько лет подряд 1-2-е места в мире по экспорту. Парадоксальная ситуация складывается на рынке сахара: после развала СССР внутреннее производство сахарной свеклы обеспечивало лишь 20% потребления, остальное импортировалось в основном из Украины. Сейчас наблюдается перепроизводство, что вместе с низкими ценами вынуждает заводы сокращать выпуск, а нарастить экспорт не позволяет относительно высокая себестоимость выращивания свекловичного сахара в сравнении с другими регионами, где культивируется теплолюбивый и неприхотливый к почвам тростниковый сахар.

Рисунок 2-9. Внутреннее потребление, доля собственного производства и импорта в ключевых сельскохозяйственных товарных группах, 2018-2019 гг., %

Рисунок 2-9. Внутреннее потребление, доля собственного производства и импорта в ключевых сельскохозяйственных товарных группах, 2018-2019 гг., %Высокая зависимость от импорта важной вспомогательной продукции для сельского хозяйства

При всех очевидных успехах отечественного сельского хозяйства, имеются и явные недостатки, связанные, прежде всего, со средствами производства. По данным Минсельхоза РФ, в 2019 г. доля закупаемых из-за рубежа вакцин и ветеринарных препаратов была около 65%, кормовых добавок – 60%. Импорт семян сахарной свеклы составил 99% от потребностей, картофеля – 90%, подсолнечника – 74%, рапса ярового – 68%. Позитивная ситуация сложилась лишь в семеноводстве озимой и яровой пшеницы, где доля иностранных семян 10% и 18% соответственно.

В России практически отсутствует промышленность по изготовлению пищевых ингредиентов: стабилизаторов, добавок, красителей, консервантов. Сохраняется зависимость от импорта технологического оборудования для пищевой промышленности и сельскохозяйственной техники.

Заключение

Чтобы российское сельское хозяйство смогло выдержать любой кризисный стресс-тест, необходимо дальнейшее развитие агролизинга, расширение кредитной линии для фермеров, увеличение субсидий на постоянно дорожающие ГСМ. Пальмовое масло, пшеница 4-5 классов (фуражное зерно) для хлебобулочных изделий, агрессивные химикаты, к сожалению, получили широкое применение в отечественном производстве. Требуется переход к экстенсивным формам хозяйствования, повышение качества выпускаемой продукции.

Антикризисные меры поддержки сегодня предназначены в основным крупным агрохолдингам с многомиллиардной выручкой. Небольшие региональные компании, крестьянско-фермерские хозяйства, даже с максимальным для своего сегмента оборотом, никогда не попадут в список системообразующих организаций. Однако сохранение таких предприятий не менее важно. Если производство монополизировано крупными холдингами, достаточно одному из них уйти с рынка – и понесет урон как сама отрасль, так и смежные сектора – производители техники, транспорт, ритейл, рестораны.

Высокие производственные показатели отрасли достигнуты во многом благодаря импорту важнейшей продукции для сельского хозяйства: вакцин, семян, техники, агрохимии. При очередной девальвации рубля или введении санкций, затрагивающих аграрный сектор, Россия может столкнуться с проблемами от роста цен до исчерпания семенного фонда, а это непосредственным образом отразится на продовольственной безопасности страны. Уход от семенной зависимости, развитие и поддержка вспомогательных отраслей – важная задача, которая требует скорейшего решения.

Сельское хозяйство – один из немногих секторов российской экономики, в котором за последние годы произошел рекордный рост. Экспорт продукции АПК в 2019 г. составил $25,5 млрд - в 1,7 раза больше, чем экспорт вооружений. При устранении недостатков и грамотной государственной поддержке отрасль способна стать одним из драйверов экономики в кризисное время.

Платежеспособность компаний сферы услуг

Информационное агентство Credinform представляет рэнкинг крупнейших российских компаний сферы услуг. Для рэнкинга были отобраны крупнейшие по объему годовой выручки за имеющиеся в органах государственной статистики отчетные периоды (2006 - 2011 годы) компании, предоставлявшие персональные услуги (стирка и химическая чистка изделий из ткани и меха, услуги парикмахерских и салонов красоты, ритуальные услуги, деятельность бань и саун, оздоровительных центров и фитнес-клубов социальные услуги, уход за домашними животными и т.п.) (ТОП-10). Далее они были ранжированы по коэффициенту платежеспособности (Таблица 1). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Коэффициент платежеспособности (х) - отношение собственного капитала к сумме баланса. Показывает зависимость предприятия от внешних займов. Рекомендуемое значение: >0,5.

Значение коэффициента ниже минимального предела свидетельствует о сильной зависимости от внешних источников получения средств, что при ухудшении конъюнктуры на рынке может привести к кризису ликвидности, неустойчивому финансовому положению компании.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность показателей и финансовых коэффициентов.

| Наименование, ИНН, регион, вид деятельности | Выручка, млн руб. | Чистая прибыль (убыток), млн руб. | Коэффициент платежеспособности (x), >0,5 | Индекс платёжеспособности Глобас 2020 г. | |||

| 2009 | 2011 | 2009 | 2011 | 2009 | 2011 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| ООО ЛИНДСТРЕМ ИНН 7816659619 Санкт-Петербург Стирка и химическая чистка текстильных и меховых изделий |

550,1 550,1 |

661,1 661,1 |

89,5 89,5 |

99,6 99,6 |

0,99 0,99 |

0,95 0,95 |

169 Наивысший |

| НАО ОЛИМПИЙСКИЙ КОМПЛЕКС ЛУЖНИКИ ИНН 7704077210 г. Москва Деятельность физкультурно-оздоровительная |

1 401,6 1 401,6 |

2 185,7 2 185,7 |

352,3 352,3 |

-201,6 -201,6 |

0,80 0,80 |

0,83 0,83 |

232 Высокий |

| НАО РИТУАЛ-1 ИНН 7731137099 г. Москва Организация похорон и предоставление связанных с ними услуг |

359,2 359,2 |

317,8 317,8 |

15,5 15,5 |

2,9 2,9 |

0,71 0,71 |

0,74 0,74 |

256 Высокий |

| ГБУСРФ ГОРОДА МОСКВЫ РИТУАЛ ИНН 7743096224 г. Москва Организация похорон и предоставление связанных с ними услуг |

2 227,7 2 227,7 |

2 143,8 2 143,8 |

41,0 41,0 |

26,2 26,2 |

0,70 0,70 |

0,63 0,63 |

не присвоен |

| НАО ГОРОДСКОЕ БЮРО РИТУАЛЬНЫХ УСЛУГ ГОРБРУС ИНН 7720018290 Московская область Организация похорон и предоставление связанных с ними услуг |

233,1 233,1 |

342,9 342,9 |

12,6 12,6 |

27,8 27,8 |

0,66 0,66 |

0,43 0,43 |

278 Высокий |

| ООО САНДУНОВСКИЕ БАНИ ИНН 7702093778 г. Москва Деятельность физкультурно-оздоровительная |

348,2 348,2 |

476,6 476,6 |

56,8 56,8 |

58,7 58,7 |

0,58 0,58 |

0,41 0,41 |

121 Наивысший |

| НАО СТИКС-С ИНН 7710321266 г. Москва Организация похорон и предоставление связанных с ними услуг |

449,0 449,0 |

483,5 483,5 |

4,7 4,7 |

3,3 3,3 |

0,34 0,34 |

0,39 0,39 |

275 Высокий |

| НАО ПАССАЖИР СЕРВИС ИНН 7606043703 Ярославская область Стирка и химическая чистка текстильных и меховых изделий |

161,7 161,7 |

365,1 365,1 |

16,2 16,2 |

37,2 37,2 |

0,37 0,37 |

0,29 0,29 |

237 Высокий |

| ООО МЭГГИ-2001 ИНН 5024048699 Московская область Стирка и химическая чистка текстильных и меховых изделий |

1 370,2 1 370,2 |

529,7 529,7 |

-5,3 -5,3 |

-13,6 -13,6 |

0,07 0,07 |

-0,14 -0,14 |

384 Удовлетворительный |

| Среднее значение по компаниям ТОП-10 |  762,2 762,2 |

783,5 783,5 |

59,7 59,7 |

4,8 4,8 |

0,55 0,55 |

0,49 0,49 |

|

| Среднее значение ТОП-1000 |  23,5 23,5 |

24,6 24,6 |

1,2 1,2 |

0,4 0,4 |

0,27 0,27 |

0,25 0,25 |

|

улучшение показателя к предыдущему периоду,

улучшение показателя к предыдущему периоду,  ухудшение показателя к предыдущему периоду

ухудшение показателя к предыдущему периоду

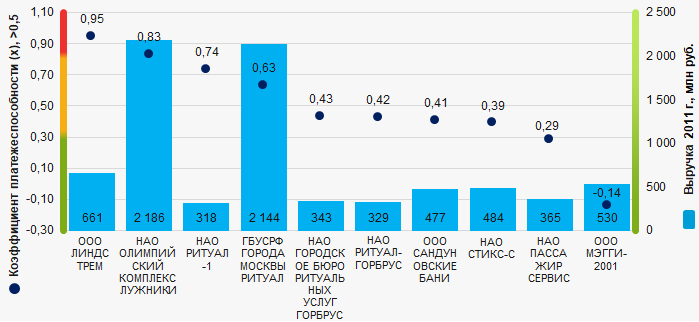

Средний показатель коэффициента платежеспособности ТОП-10 выше среднего значения ТОП-1000. Четыре компаний имеют показатель выше рекомендуемого значения и столько же улучшили результат в 2011 году по сравнению с 2009 годом.

Рисунок 1. Коэффициент платежеспособности и выручка крупнейших российских компаний сферы услуг (ТОП-10)

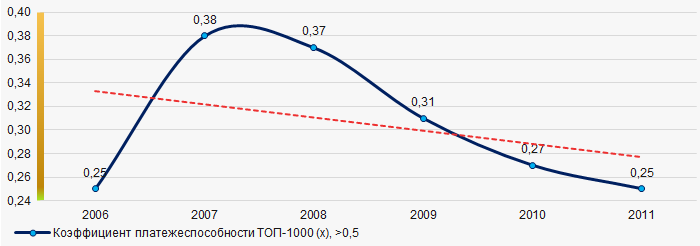

Рисунок 1. Коэффициент платежеспособности и выручка крупнейших российских компаний сферы услуг (ТОП-10)В течение 6 лет средние значения коэффициента платежеспособности ТОП-1000 имеют показатели ниже рекомендуемого значения с тенденцией к снижению. (Рисунок 2).

Рисунок 2. Изменение средних значений коэффициента платежеспособности ТОП-1000 российских компаний сферы услуг в 2006 – 2011 годах

Рисунок 2. Изменение средних значений коэффициента платежеспособности ТОП-1000 российских компаний сферы услуг в 2006 – 2011 годах