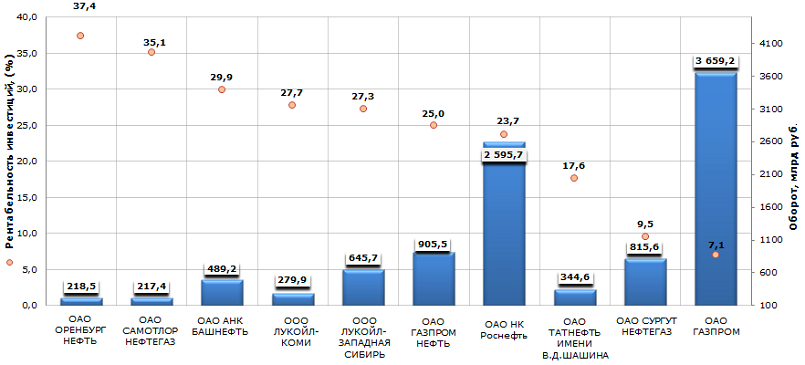

Рентабельность инвестиций нефтегазовых компаний России

Информационное агентство Credinform подготовило рэнкинг рентабельности инвестиций нефтегазовых компаний России. В рамках исследования были отобраны крупнейшие по обороту за последний имеющийся в Статистическом реестре период (2012 год) компании данной отрасли. Выбранные предприятия были ранжированы сначала по обороту, а затем по рентабельности инвестиций.

Рентабельность инвестиций – показатель отдачи от вовлеченного в коммерческую деятельность собственного капитала организации и долгосрочно привлеченных средств. Рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств.

Как известно, нормативных значений для показателей рентабельности не предусмотрено, т.к. они сильно изменяются в зависимости от отрасли, в которой осуществляется деятельность компании. Поэтому каждую конкретную компанию следует рассматривать в сравнении с отраслевыми показателями. Важность показателя рентабельности инвестиций заключается не только в том, что он показывает отдачу от вложенных средств, но и в том, что на его основе можно оценить целесообразность привлечения заемных средств под определенный процент. Компании следует брать кредиты, процент по которым ниже рентабельности инвестиционного капитала.

| № | Наименование, ИНН | Регион | Оборот 2012, млрд рублей | Рентабельность инвестиций, (%) | Индекс платежеспособности ГЛОБАС-i® |

|---|---|---|---|---|---|

| 1 | ОАО ОРЕНБУРГНЕФТЬ ИНН 5612002469 |

Оренбургская область | 219 | 37,44 | 234 (высокий) |

| 2 | ОАО САМОТЛОРНЕФТЕГАЗ ИНН 8603089934 |

Ханты - Мансийский автономный округ - Югра | 217 | 35,14 | 210 (высокий) |

| 3 | ОАО АКЦИОНЕРНАЯ НЕФТЯНАЯ КОМПАНИЯ БАШНЕФТЬ ИНН 0274051582 |

Республика Башкортостан | 489 | 29,89 | 194 (наивысший) |

| 4 | ООО ЛУКОЙЛ-КОМИ ИНН 1106014140 |

Республика Коми | 280 | 27,74 | 211 (высокий) |

| 5 | ООО ЛУКОЙЛ-ЗАПАДНАЯ СИБИРЬ ИНН 8608048498 |

Ханты - Мансийский автономный округ - Югра | 646 | 27,28 | 202 (высокий) |

| 6 | ОАО ГАЗПРОМ НЕФТЬ ИНН 5504036333 |

г.Санкт-Петербург | 906 | 25 | 187 (наивысший) |

| 7 | ОАО Нефтяная компания Роснефть ИНН 7706107510 |

г.Москва | 2596 | 23,74 | 165 (наивысший) |

| 8 | ОАО ТАТНЕФТЬ ИМЕНИ В.Д.ШАШИНА ИНН 1644003838 |

Республика Татарстан | 345 | 17,62 | 163 (наивысший) |

| 9 | ОАО СУРГУТНЕФТЕГАЗ ИНН 8602060555 |

Ханты - Мансийский автономный округ - Югра | 816 | 9,52 | 164 (наивысший) |

| 10 | ОАО ГАЗПРОМ ИНН 7736050003 |

г.Москва |

3659 | 7,06 | 177 (наивысший) |

Роль нефтегазового сектора в экономике страны продолжает оставаться высокой. Так, по данным Министерства энергетики РФ, в 2013 году доля нефтегазовых доходов в бюджете страны составила 50%, при вкладе в ВВП около 1/3, а в экспорт – около 2/3.

Первая тройка рэнкинга представлена следующими компаниями: ОАО ОРЕНБУРГНЕФТЬ с рентабельностью инвестиций 37,44%, ОАО САМОТЛОРНЕФТЕГАЗ (35,14%) и ОАО АКЦИОНЕРНАЯ НЕФТЯНАЯ КОМПАНИЯ БАШНЕФТЬ (29,89%), при среднем значении показателя для компаний лидеров отрасли 24,04%. Подобные результаты свидетельствуют о благоприятном инвестиционном климате, т.е. у предприятий больше альтернатив для привлечения заемных средств и их дальнейшего использования с выгодой для себя. Данный факт подтверждается присвоением высокого и наивысшего индексов платежеспособности ГЛОБАС-i®.

Рентабельность инвестиций крупнейших по обороту нефтегазовых компаний в России, топ-10

Помимо тройки лидеров значение рентабельности инвестиций выше, чем в среднем для лидеров отрасли, продемонстрировали еще три компании: ООО Лукойл-Коми (27,74%), ООО Лукойл-Западная Сибирь (27,28%) и ОАО Газпром нефть (25%).

Замыкает рэнкинг лидер отрасли по обороту ОАО Газпром со значением рентабельности инвестиций 7,06%, что в 3,4 раза меньше среднего значения показателя для лидеров рынка. Однако компании был присвоен наивысший индекс платежеспособности ГЛОБАС-i®, поскольку для объективной оценки платежеспособности и финансовой устойчивости компании используется комплексный подход, учитывающий совокупность финансовых и нефинансовых показателей.

Российская экономика «взяла паузу»

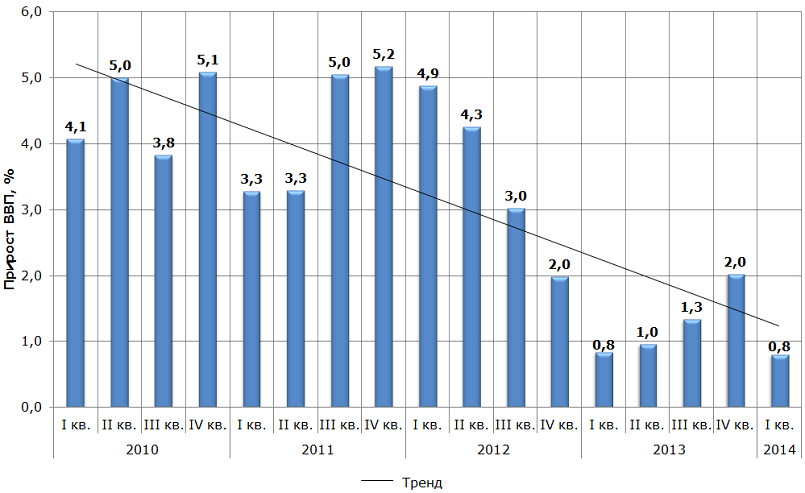

Начавшийся год не обозначил положительных тенденций по выздоровлению отечественной экономики. В I квартале 2014 г. ВВП страны вырос всего на 0,8%, по заявлению главы Минэкономразвития Алексея Улюкаева. Замедление началось ровно два года назад, по итогам IV квартала 2011 года были достигнуты максимальные результаты роста ВВП за все время после финансового кризиса 2008 года – 5,2%. Сегодня мы находимся в ситуации, когда на протяжении шести кварталов подряд российская экономика стремится достигнуть показателя роста ВВП хотя бы в 2%.

Последние события на Украине и действия России по присоединению Крыма привели к еще большему усилению оттока капитала, политические санкции ряда стран, прежде всего США и ЕС, ухудшили инвестиционный климат России. В итоге ведущие мировые финансовые институты несколько раз пересматривали в сторону понижения цифры по динамике ВВП в 2014 году.

Российские ведомства также не испытывают иллюзий, так Министерство финансов РФ ожидает рост ВВП около 0,5%, Минэкономразвития – 0,5% - 1,1%, а в летний период можно ожидать даже снижения.

Рисунок. Поквартальная динамика ВВП РФ, %

Если не произойдет кардинальных внешнеэкономических потрясений, то в будущем следует нацелиться на изменение этой негативной тенденции. Постепенно происходит выздоровление ведущих экономических локомотивов мира - ЕС и США, кроме того, на повестке дня стоит реализация крупнейших инфраструктурных проектов в Крыму, а также ряд соглашений с Китаем по расширению внешнеторгового взаимодействия, в том числе по экспорту энергоресурсов.