Параметры крупнейших налогоплательщиков

Приказом Федеральной налоговой службы РФ от 27 сентября 2019 года № ММВ-7-22/487@ внесены изменения в соответствующие изданные ранее приказы, касающиеся критериев отнесения организаций к крупнейшим налогоплательщикам и подлежащих налоговому администрированию в специализированных межрегиональных инспекциях ФНС РФ.

В частности, к таким организациям, теперь относятся те, у которых суммарный объем полученных доходов находится в интервале от 10 до 35 млрд рублей, либо превышает сумму в 35 млрд рублей. Это касается российских организаций, филиалов, представительств или других обособленных подразделений иностранных организаций.

Кроме этого, к таким организациям, могут быть отнесены и не подпадающие под указанные выше критерии, но в отношении которых налоговыми органами приняты решения о проведении налогового мониторинга в соответствии со статьей 105.27 Налогового кодекса РФ. Напомним, что данная статья НК РФ регламентирует порядок принятия решения о проведении (или отказе от проведения) налогового мониторинга и порядок его осуществления.

По сведениям Информационно-аналитической системы Глобас в настоящее время в России насчитывается чуть более 2,5 тысяч компаний реального сектора экономики, совокупные доходы которых по итогам 2018 года превышают 10 млрд рублей. Информация о них в полном объеме доступна для подписчиков системы.

Тенденции деятельности в виноделии

Информационное агентство Credinformпредставляет обзор тенденций деятельности крупнейших российских винодельческих предприятий.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2013 - 2018 годы) предприятия, специализирующиеся на выращивании винограда и производстве вина (ТОП-100). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

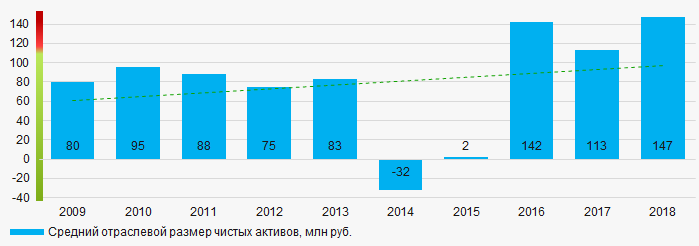

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшим винодельческим предприятием по размеру чистых активов является НАО АБРАУ-ДЮРСО, ИНН 2315092440, Краснодарский край. В 2018 году чистые активы компании составляли более 4,5 млрд рублей. Наименьшим размером чистых активов в ТОП-100 обладало ООО ЛАЗУРНАЯ ЯГОДА, ИНН 2309107440, Краснодарский край. Недостаточность имущества этого предприятия в 2018 году выражалась отрицательной величиной -1,7 млрд рублей.

За десятилетний период средние отраслевые размеры чистых активов имеют тенденцию к увеличению (Рисунок 1).

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов в 2009 – 2018 годах

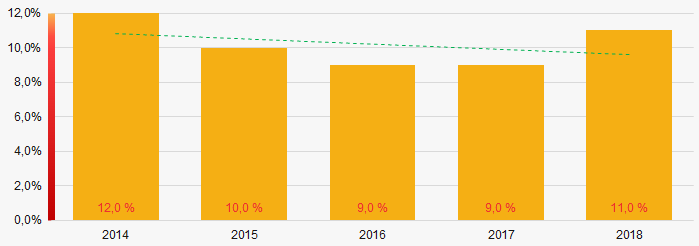

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов в 2009 – 2018 годахДоли предприятий с недостаточностью имущества в ТОП-100 в последние пять лет имеют тенденцию к снижению (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-100

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-100Выручка от реализации

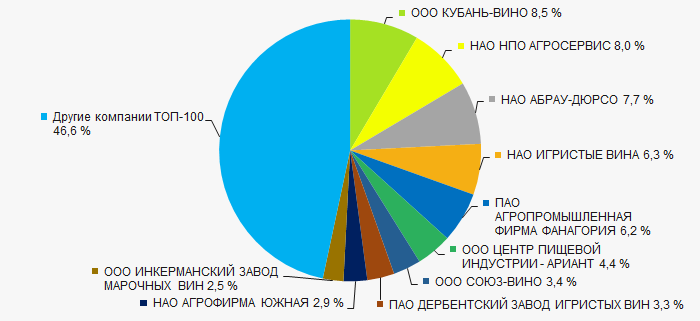

Объем выручки 10 ведущих предприятий отрасли в 2018 году составил 53% от суммарной выручки предприятий ТОП-100. (Рисунок 3). Это свидетельствует о высоком уровне монополизации.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2018 года ТОП-100

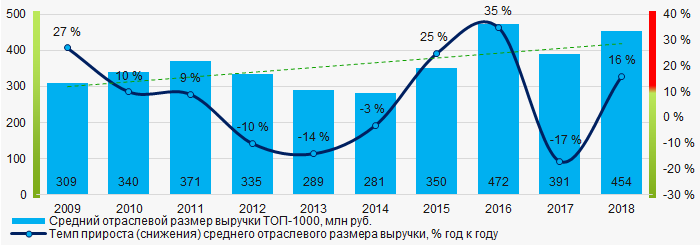

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2018 года ТОП-100В целом наблюдается тенденция к увеличению объемов выручки (Рисунок 4).

Рисунок 4. Изменение средних отраслевых показателей выручки в 2009 – 2018 годах

Рисунок 4. Изменение средних отраслевых показателей выручки в 2009 – 2018 годахПрибыль и убытки

Крупнейшим предприятием отрасли по размеру чистой прибыли является также НАО АБРАУ-ДЮРСО, ИНН 2315092440, Краснодарский край. В 2018 году прибыль компании составила 1,2 млрд рублей.

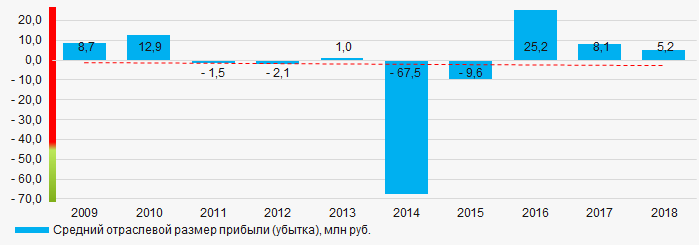

За десятилетний период показатели средних отраслевых размеров прибыли в течение четырех лет находились в зоне отрицательных значений. В целом наблюдается тенденция к снижению прибыли (Рисунок 5).

Рисунок 5. Изменение средних отраслевых показателей прибыли (убытка) в 2009 – 2018 годах

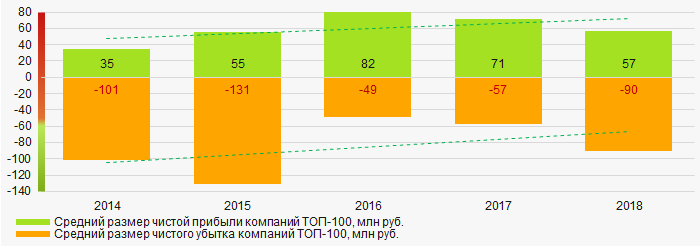

Рисунок 5. Изменение средних отраслевых показателей прибыли (убытка) в 2009 – 2018 годахЗа пятилетний период средние значения показателей чистой прибыли предприятий ТОП-100 увеличиваются, при этом снижается и размер чистого убытка. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-100 в 2014 – 2018 годах

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-100 в 2014 – 2018 годахОсновные финансовые коэффициенты

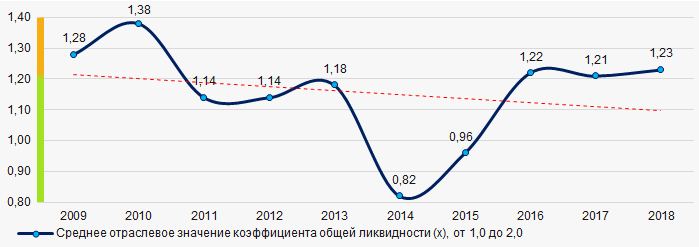

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности находились в основном в интервале рекомендуемых значений - от 1,0 до 2,0, с тенденцией к снижению. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности в 2009 – 2018 годах

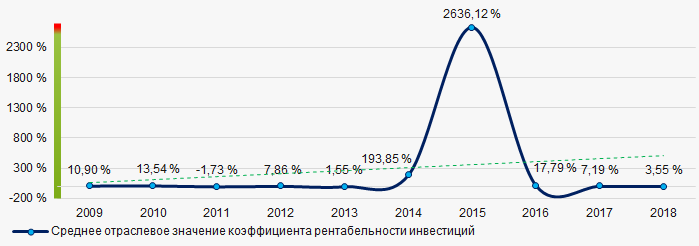

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности в 2009 – 2018 годахВ течение десяти лет, наблюдается тенденция к росту значений средних отраслевых показателей коэффициента рентабельности инвестиций. (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций в 2009 – 2018 годах

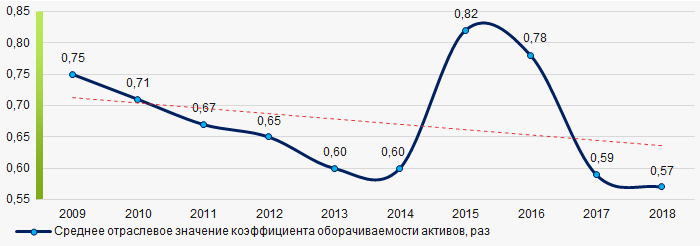

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций в 2009 – 2018 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За десятилетний период показатели данного коэффициента деловой активности показывали тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов в 2009 – 2018 годах

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов в 2009 – 2018 годахМалый бизнес

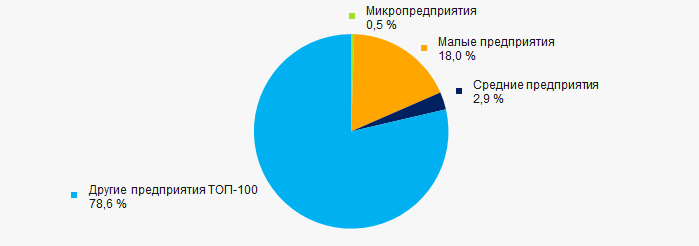

58% предприятий ТОП-100 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их суммарной выручки в общем объеме ТОП-100 составляет 21,4%, что несколько ниже среднего показателя по стране (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-100

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-100Основные регионы деятельности

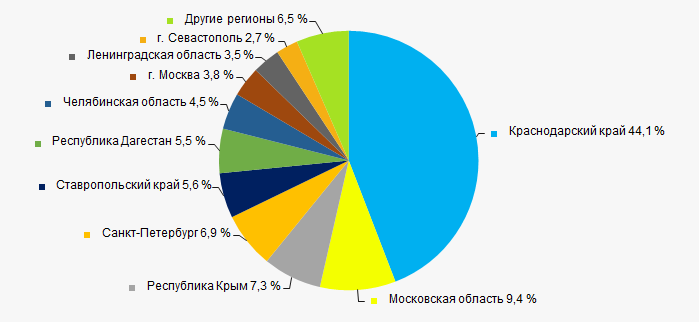

Предприятия ТОП-100 зарегистрированы в 18 регионах и распределены по территории страны неравномерно, с учетом географического положения и климатических характеристик сырьевой базы. Более 44% крупнейших по объему выручки предприятий сосредоточены в Краснодарском крае (Рисунок 11).

Рисунок 11. Распределение выручки компаний ТОП-100 по регионам России

Рисунок 11. Распределение выручки компаний ТОП-100 по регионам РоссииСкоринг бухгалтерской отчетности

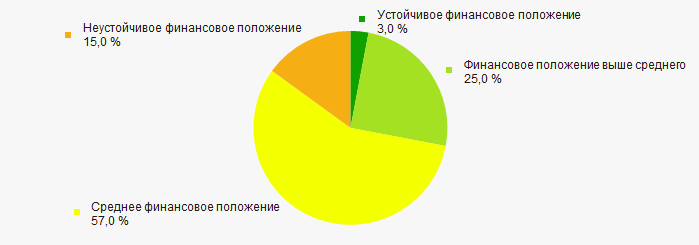

Оценка финансового положения предприятий ТОП-100 показывает, что наибольшая часть из них находится в среднем финансовом положении. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-100 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-100 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

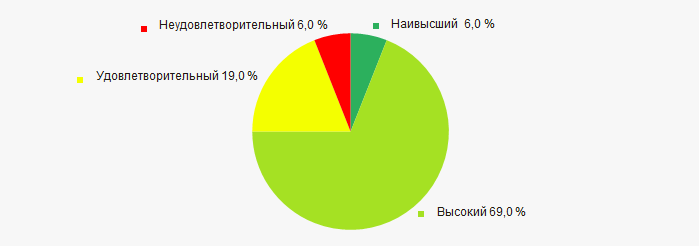

Подавляющей части предприятий ТОП-100 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-100 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-100 по Индексу платежеспособности ГлобасВывод

Комплексная оценка деятельности крупнейших российских винодельческих предприятий, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании положительных тенденций (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % |

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  10 10 |

| Уровень конкуренции / монополизации |  -10 -10 |

| Темп прироста (снижения) среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  -10 -10 |

| Рост / снижение средних размеров чистой прибыли компаний ТОП-100 |  10 10 |

| Рост / снижение средних размеров чистого убытка компаний ТОП-100 |  10 10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  -5 -5 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  10 10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в регионе по объему выручки более 22% |  -5 -5 |

| Региональная концентрация |  -5 -5 |

| Финансовое положение (наибольшая доля) |  5 5 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Среднее значение удельного веса факторов |  2,1 2,1 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор).

отрицательная тенденция (фактор).