Эффективность торговли в фармацевтике

Информационное агентство Credinform представляет рэнкинг крупнейших российских компаний оптовой торговли фармацевтической продукцией. Для рэнкинга были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2016 - 2018 годы) компании оптовой торговли фармацевтической продукцией (ТОП-10). Далее они были ранжированы по коэффициенту рентабельности продаж (Таблица 1). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Рентабельность продаж (%) рассчитывается как доля операционной прибыли в общем объеме продаж компании. Коэффициент рентабельности продаж отражает эффективность производственной и коммерческой деятельности предприятия и показывает долю средств предприятия, полученную в результате реализации продукции после покрытия ее себестоимости, уплаты налогов и выплаты процентов по кредитам.

Разброс значений рентабельности продаж в компаниях одной отрасли определяется различиями в конкурентных стратегиях и продуктовых линейках.

Специалистами Информационного агентства Credinform, с учетом фактического положения дел как в целом в экономике, так и в отраслях, разработан и реализован в Информационно-аналитической системе Глобас расчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли. Для компании оптовой торговли фармацевтической продукцией практическое значение коэффициента рентабельности продаж в 2017 году составило от 4,05%.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность показателей и финансовых коэффициентов.

| Наименование, ИНН, регион | Выручка, млрд руб. | Чистая прибыль (убыток), млрд руб. | Рентабельность продаж, % | Индекс платёжеспособности Глобас | |||

| 2017 | 2018 | 2017 | 2018 | 2017 | 2018 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| НАО ФАРМСТАНДАРТ ИНН 0274110679 Московская область |

37,22 37,22 |

57,22 57,22 |

12,35 12,35 |

45,51 45,51 |

20,25 20,25 |

17,46 17,46 |

159 Наивысший |

| ООО ДЖОНСОН & ДЖОНСОН ИНН 7725216105 г. Москва |

55,42 55,42 |

56,43 56,43 |

3,36 3,36 |

2,19 2,19 |

9,12 9,12 |

4,44 4,44 |

197 Наивысший |

| НАО БАЙЕР ИНН 7704017596 г. Москва |

54,03 54,03 |

55,97 55,97 |

0,71 0,71 |

0,06 0,06 |

8,53 8,53 |

2,47 2,47 |

218 Высокий |

| ООО ФАРМПЕРСПЕКТИВА ИНН 6312050583 Калужская область Находится в процессе реорганизации в форме преобразования с 03.09.2019 |

48,94 48,94 |

55,40 55,40 |

0,32 0,32 |

0,37 0,37 |

1,72 1,72 |

2,24 2,24 |

210 Высокий |

| НАО НАУЧНО-ПРОИЗВОДСТВЕННАЯ КОМПАНИЯ КАТРЕН ИНН 5408130693 Новосибирская область |

211,07 211,07 |

193,90 193,90 |

1,45 1,45 |

2,45 2,45 |

1,28 1,28 |

2,12 2,12 |

228 Высокий |

| НАО ФИРМА ЦЕНТР ВНЕДРЕНИЯ ПРОТЕК ИНН 7724053916 г. Москва |

215,49 215,49 |

199,43 199,43 |

2,29 2,29 |

2,48 2,48 |

-0,90 -0,90 |

-0,75 -0,75 |

196 Наивысший |

| ООО ГУД ДИСТРИБЬЮШН ПАРТНЕРС ИНН 9705031526 г. Москва |

40,12 40,12 |

37,17 37,17 |

0,01 0,01 |

-2,35 -2,35 |

-0,52 -0,52 |

-1,44 -1,44 |

335 Удовлетворительный |

| ООО ФК ПУЛЬС ИНН 5047045359 Московская область |

149,67 149,67 |

185,78 185,78 |

1,23 1,23 |

3,90 3,90 |

-3,91 -3,91 |

-2,22 -2,22 |

186 Наивысший |

| НАО СИА ИНТЕРНЕЙШНЛ ЛТД ИНН 7714030099 г. Москва |

61,18 61,18 |

34,03 34,03 |

0,04 0,04 |

-1,44 -1,44 |

-1,57 -1,57 |

-2,83 -2,83 |

291 Высокий |

| ООО ФАРМКОМПЛЕКТ ИНН 5262036363 Нижегородская область |

41,12 41,12 |

51,50 51,50 |

0,26 0,26 |

0,44 0,44 |

-4,58 -4,58 |

-3,29 -3,29 |

188 Наивысший |

| Итого по компаниям ТОП-10 |  914,27 914,27 |

926,84 926,84 |

22,02 22,02 |

53,61 53,61 |

|||

| Среднее значение по компаниям ТОП-10 |  91,43 91,43 |

92,68 92,68 |

2,20 2,20 |

5,36 5,36 |

2,94 2,94 |

1,82 1,82 |

|

| Среднее отраслевое значение |  0,22 0,22 |

0,01 0,01 |

4,05 4,05 |

||||

улучшение показателя к предыдущему периоду,

улучшение показателя к предыдущему периоду,  ухудшение показателя к предыдущему периоду.

ухудшение показателя к предыдущему периоду.

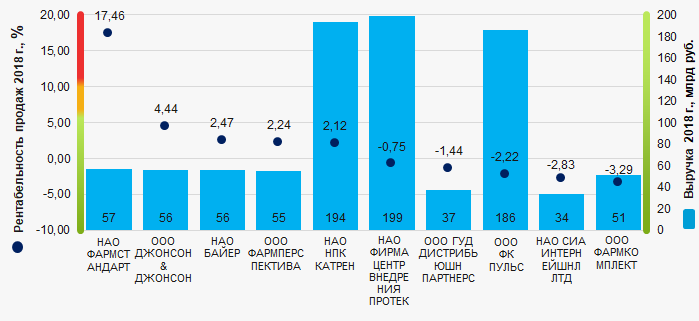

Средний показатель коэффициента рентабельности продаж ТОП-10 ниже среднего отраслевого и практического значений в 2017 году. Пять компаний улучшили результаты в 2018 году.

Рисунок 1. Коэффициент рентабельности продаж и выручка крупнейших российских компаний оптовой торговли фармацевтической продукцией (ТОП-10)

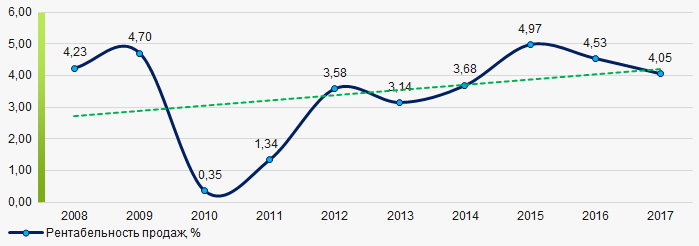

Рисунок 1. Коэффициент рентабельности продаж и выручка крупнейших российских компаний оптовой торговли фармацевтической продукцией (ТОП-10)В течение 10 лет средние отраслевые показатели коэффициента рентабельности продаж имеют тенденцию к росту. (Рисунок 2).

Рисунок 2. Изменение средних отраслевых значений коэффициента рентабельности продаж российских компаний оптовой торговли фармацевтической продукцией в 2008 – 2017 годах

Рисунок 2. Изменение средних отраслевых значений коэффициента рентабельности продаж российских компаний оптовой торговли фармацевтической продукцией в 2008 – 2017 годахИзменения в Закон о лицензировании

С 13 августа 2019 года скупка у граждан изделий из драгоценных металлов и камней, переработка лома из них подлежит обязательному лицензированию.

Это положение содержится в Федеральном законе от 02 августа 2019 года №282-ФЗ.

В частности, поправки в «Закон о лицензировании отдельных видов деятельности» предусматривают лицензирование следующих видов деятельности:

- скупка у физических лиц ювелирных и других изделий из драгоценных металлов и драгоценных камней, лома этих изделий;

- обработка или переработка лома и отходов драгоценных металлов, за исключением лома и отходов, получившихся и собранных организациями и ИП при собственном производстве, либо ювелирных и других изделий из драгметаллов собственного производства, нереализованных и возвращенных производителям.

Организации и ИП, выполнявшие эти виды деятельности на момент введения поправок, должны оформить соответствующие лицензии, или завершить эту деятельность в срок не позже 1,5 лет со дня начала действия закона.

Следует отметить, что Общероссийский классификатор видов экономической деятельности, утвержденный Приказом Росстандарта от 31.01.2014 №14-ст в редакции от 20.02.2019 не содержит вид деятельности по скупке у физических лиц ювелирных и других изделий из драгоценных металлов и драгоценных камней, лома этих изделий.

По сведениям Информационно-аналитической системы Глобас в настоящее время в России насчитывается около 2300 действующих хозяйствующих субъектов, осуществляющих обработку отходов и лома драгоценных металлов. Информация об этих юридических лицах и индивидуальных предпринимателях в полном объеме доступна для подписчиков системы.