Оценка риска выездной налоговой проверки с помощью Глобас

В условиях новой экономической реальности Правительство РФ для обеспечения финансовой стабильности и смягчения последствий ограничительных мер сделала ряд послаблений в части налоговых проверок:

- приостановлены проверки соблюдения валютного законодательства;

- освобождены от выездных налоговых проверок аккредитованные на территории РФ IT-организации.

| Проверить, относится ли ваша компания к аккредитованным IT-организациям, можно в Системе Глобас. |

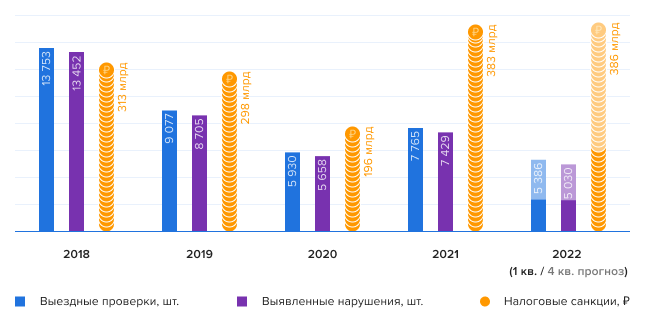

Важно, что введенные послабления затрагивают лишь часть организаций и не освобождают налогоплательщиков от соблюдения налогового законодательства. При этом задача проверки собираемости налогов для ФНС остается актуальной. Несмотря на то, что количество выездных налоговых проверок в последние годы снижается, результативность их растет.

За 2021 год Федеральная налоговая служба провела 7765 выездных проверок, а это на 14% меньше чем в допандемийный 2019 год. Однако, по итогам таких выездов, бизнесу доначислено 383 млрд рублей налогов, включая пени и штрафы. Среднестатистическая проверка обошлась предприятию в 50 млн рублей, а это практически в два раза больше, чем в 2020 году. При этом 99% апелляций к ФНС остаются без удовлетворения. В арбитражных судах также чаще выигрывает налоговая служба.

Рисунок 1. Результаты выездного налогового контроля в 2018-2022 гг.

Рисунок 1. Результаты выездного налогового контроля в 2018-2022 гг.Источник: ФНС, прогноз Credinform.

На Петербургском международном экономическом форуме Президент РФ сделал акцент на необходимости отмены большинства проверок бизнеса. ФНС также взяла курс на уменьшение количества выездов, повысив их качество. Учитывая сложившиеся тенденции, по итогам полного 2022 года эксперты Информационного агентства Credinform прогнозируют снижение количества проверок до уровня пандемийного 2020 года. При этом размер налоговых санкций может остаться на уровне рекордного 2021 года.

Виды налоговых проверок

Согласно Налоговому Кодексу РФ существует два вида налоговых проверок: камеральная и выездная.

Камеральная проверка длится не более трех месяцев. Налоговый инспектор удаленно анализирует поданную декларацию и оценивает правильность исчисления налогов. В случае обнаружения неточностей или противоречий к уплате начисляются недостающие суммы, выставляются штрафы и пени, также может быть вынесено требование о подготовке корректировочной декларации.

В ходе выездной проверки налоговый инспектор выезжает на территорию владельца бизнеса с целью досконального и тщательного исследования отчетности. Контролируется правильность подсчета налогов, своевременная их уплата и возможные уклонения от уплаты НДС, проверяются документы по сделкам с контрагентами. Инспекция вправе изучить компанию, провести беседы с сотрудниками, проанализировать деятельность филиалов и представительств.

Помимо ФНС, с выездной проверкой на предприятие могут прийти инспекторы и других служб.

| Проверьте в Системе Глобас есть ли ваша компания или компания-контрагент в сводном плане проверок Генеральной прокуратуры, чтобы заранее подготовиться к визиту госорганов. В Глобас доступен полный перечень проверок, по многим из них уже готовы заключения инспекторов. |

Критерии риска для оценки выездной налоговой проверки

Снизить риск встречи с налоговым органом в рамках выездной проверки можно путем учета критериев, которым следуют инспекторы ФНС при выборе кандидатов для своего визита. Аналогичные критерии стоит применять и для оценки своих контрагентов.

Разберем некоторые из них:

- Налоговая нагрузка ниже среднеотраслевой.

- Среднемесячная заработная плата на одного сотрудника ниже среднеотраслевой.

Если показатели не соответствуют средним значениям по отрасли в регионе, то повышается вероятность выездной налоговой проверки. - Превышение расходов над доходами на протяжении нескольких налоговых периодов.

Если бизнес показывает стабильные убытки, ФНС может предположить сокрытие владельцами доходов или желание ликвидировать организацию. - Перерегистрация налогоплательщика в ИФНС.

«Миграция» между налоговыми органами может трактоваться инспекторами как попытка избежать проверок и уклониться от налогообложения. - Заключение сделки с сомнительными контрагентами.

Проверка делового партнера перед заключением договора должна обязательно проводиться и тщательно фиксироваться.

Это основные критерии, на которые обращает внимание ФНС при планировании визита с проверкой на предприятие. Однако полный перечень гораздо шире. Утвержден он приказом от 30.05.2007 № ММ-3-06/333@ ФНС России в виде «Концепции системы планирования выездных налоговых проверок».

| Пользователям Системы Глобас доступны готовые отчеты по предприятиям, где помимо официальных критериев ФНС анализируется множество косвенных факторов, на которые дополнительно обращает внимание налоговый инспектор. Проверяется 90 критериев ФНС и 120 критериев полного комплаенс-контроля. Скачайте готовый отчет по собственной компании или по вашим контрагентам и оцените степень риска выездной налоговой проверки. Если вы еще не являетесь подписчиком Глобас, оформите заявку на тестовый доступ, и проверьте, нет ли среди ваших контрагентов лиц с повышенным риском, с которыми лучше пересмотреть факт сотрудничества. |

Самозанятость: возможности проверки персон в Глобас

Самозанятые – это особая категория налогоплательщиков, физических лиц или индивидуальных предпринимателей, которые перешли на специальный налоговый режим с пониженной ставкой. Он также называется налог на профессиональный доход (НПД). В соответствии с законодательством ставка налога для тех, кто работает с физическими лицами, составляет 4%, а для тех, кто оказывает услуги юридическим лицам или индивидуальным предпринимателям, – 6%.

С каждым годом популярность данного налогового режима растет. В 2022 году число самозанятых достигло 4 млн человек и уже превысило количество индивидуальных предпринимателей.

Самозанятые могут предоставлять обширный перечень работ и услуг: от верстки страниц сайта и написания текстов до юридических консультаций и ведения бухгалтерии. При сотрудничестве с такими специалистами предприятия получают ряд преимуществ:

- освобождение от уплаты налога на доход физического лица (НДФЛ), страховых взносов и пенсионных отчислений, что экономит порядка 30% ежемесячно от стандартной заработной платы штатного специалиста;

- оплата производится за выполненную работу, а не за время, проведенное в офисе, без необходимости предоставлять трудовые гарантии в виде больничных и отпусков;

- возможность дистанционного сотрудничества.

Преимущества будут доступны только при наличии чека, подтверждающего произведенную оплату работ по договору. Чек от самозанятого понадобится и для налоговой отчетности в доказательство того, что оплата была произведена законно. Если этим правилом пренебречь, проблемы могут возникнуть и у заказчика, и у самозанятого: налоговая может заподозрить, что в компании проводят незаконные денежные операции, а исполнитель скрывает доходы.

Однако при нарушении норм законодательства, регулирующих применение специального налогового режима, заказчика услуг могут привлечь к ответственности. А это штрафы, проверки и судебные иски.

| Выстроить регламент проверки самозанятого контрагента и избежать ненужных рисков помогут пять главных правил, которым необходимо следовать при согласовании договора с таким специалистом. |

Правило № 1: не нанимайте в качестве самозанятых бывших сотрудников

Основное ограничение при работе с самозанятыми – запрет на подмену трудовых отношений гражданско-правовыми. Поэтому Закон № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» запрещает заказ услуг у лиц, которые в течение двух последних лет являлись сотрудниками вашей компании.

Если вы ведете списки кадров в Глобас, функционал Системы поможет установить, что самозанятый кандидат являлся вашим бывшим сотрудником.

Правило № 2: проверяйте налоговый статус партнера

Пока у исполнителя есть статус самозанятого, он самостоятельно платит налог. Однако если статус утрачивается – за уплату налогов и взносов начинает отвечать компания-заказчик.

К причинам потери статуса может относиться добровольное снятие с учета самозанятого, превышение дохода в 2,4 млн рублей в год или неуплата налога.

Важно понимать, что изменение налогового статуса может произойти в любой момент: когда договор уже подписан или после выплаты аванса. Поэтому заказчикам очень важно обновлять эту информацию на каждом этапе сотрудничества с самозанятым исполнителем.

Глобас помогает упростить рутинную проверку налогового статуса. Проверить, является ли ваш потенциальный подрядчик плательщиком налога на профессиональный доход, можно двумя способами:

- получив информацию о самозанятости непосредственно при проверке в карточке персоны, с возможностью быстрой актуализации статуса из ФНС;

- заказав выписку «Проверка на статус самозанятого» на конкретную дату в функционале «Выписки».

Правило № 3: арбитраж не поможет, анализируйте участие контрагента в судах общей юрисдикции до заключения договора

В случае конфликта с самозанятым необходимо обращаться в районные суды общей юрисдикции, что предполагает иной подход к подготовке к делу и другие сроки рассмотрения споров, нежели в арбитражном процессе.

Перед заключением договора, проверьте, не участвует ли уже специалист в судебных спорах. Конечно, могут найтись различные категории дел, а характер споров может быть не связан с профессиональными качествами исполнителя. Но если таких судов много, можно делать однозначные выводы о системном неисполнении тех или иных обязательств.

Несомненным преимуществом Глобас при работе с судами общей юрисдикции является удобство поиска. Глобас ищет по всем регионам сразу и предлагает удобные фильтры для сужения результатов поиска: по видам суда, типам дела, периодам и прочим параметрам.

Правило № 4: проверяйте наличие задолженностей, штрафов, пени

Личные проблемы самозанятого могут сказаться на выполнении обязательств. Если лицо не исполняет условия кредитного договора, есть решение суда о взыскании долга и исполнительные документы переданы судебным приставам, на денежные средства, которые заплатит заказчик за работу, может быть наложен арест. Т.е. все доходы самозанятого будут направлены на погашение долга перед банком. В результате чего, специалист не сможет закупить материалы для исполнения заказа, и вы рискуете не получить ожидаемый результат работы.

Своевреме нная проверка и выявление риск-факторов у персоны с помощью Глобас помогут узнать об этих проблемах заранее:

- просроченные залоги;

- судебное и внесудебное банкротство;

- налоговая и судебная задолженности, штрафы, пени;

- открытые и архивные исполнительные производства.

Правило № 5: заключайте договор

Договориться с самозанятым можно устно, но только если вы покупаете готовый товар сразу же. Если ваше взаимодействие со специалистом требует его работы, а итоговый результат будет предоставлен через любой промежуток времени, условия необходимо закрепить в письменном договоре.

С самозанятыми, как правило, заключают несколько видов договоров:

- договор подряда;

- договор о возмездном оказании услуг;

- договор авторского заказа.

Важно! Чтобы избежать споров с налоговой службой, сотрудничайте с самозанятыми, когда необходимо выполнить конкретную работу, которая не входит в функционал ваших сотрудников. Если же вам нужно, чтобы специалист длительно и в определенное время выполнял обязанности, а также, если необходим контроль самого процесса работы, заключайте трудовой договор.

| Проверить своих контрагентов любой правовой формы, а также всех связанных с ними персон на возможные риски Вы можете в Информационно-аналитической системе Глобас. Вся информация для комплексной проверки юридических и физических лиц доступна в карточке компании, индивидуального предпринимателя и персоны. Если Вы еще не являетесь подписчиком Глобас, оформите заявку на тестовый доступ, и проверьте, нет ли среди Ваших контрагентов неблагонадежных лиц, с которыми лучше пересмотреть условия сотрудничества. ЗАЯВКА НА ТЕСТОВЫЙ ДОСТУП |