Тенденции в работе дагестанских компаний

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших компаний реального сектора экономики Республики Дагестан.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2012 - 2017 годы) компании реального сектора экономики Республики Дагестан (ТОП-10 и ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы -показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

| № | Наименование, ИНН, вид деятельности |

Стоимость чистых активов, млрд руб |

Индекс платежеспособности Глобас | ||||

| 2013 | 2014 | 2015 | 2016 | 2017 | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1 | ПАО КИЗЛЯРСКИЙ КОНЬЯЧНЫЙ ЗАВОД ИНН 0547011052 Производство дистиллированных питьевых алкогольных напитков: водки, виски, бренди, джина, ликеров и т.п. |

4.42 4.42 |

4.69 4.69 |

5.00 5.00 |

5.37 5.37 |

5.52 5.52 |

231 Высокий |

| 2 | ООО ГАЗПРОМ ТРАНСГАЗ МАХАЧКАЛА ИНН 0500000136 Транспортирование по трубопроводам газа и продуктов его переработки |

5.32 5.32 |

4.64 4.64 |

4.66 4.66 |

4.39 4.39 |

н/д | 208 Высокий |

| 3 | НАО ДЕРБЕНТСКИЙ КОНЬЯЧНЫЙ КОМБИНАТ ИНН 0542003065 Производство пищевого спирта |

3.73 3.73 |

4.04 4.04 |

4.14 4.14 |

4.35 4.35 |

4.45 4.45 |

218 Высокий |

| 4 | НАО МАХАЧКАЛИНСКИЙ МОРСКОЙ ТОРГОВЫЙ ПОРТ ИНН 0573008521 Транспортная обработка грузов |

1.85 1.85 |

1.79 1.79 |

1.91 1.91 |

1.89 1.89 |

0.60 0.60 |

268 Высокий |

| 5 | НАО ДАГНЕФТЕГАЗ ИНН 0515012247 Добыча природного газа и газового конденсата |

1.34 1.34 |

1.53 1.53 |

1.66 1.66 |

1.61 1.61 |

1.47 1.47 |

289 Высокий |

| 996 | ПАО МАХАЧКАЛАВОДОКАНАЛ ИНН 0560037035 Распределение воды для питьевых и промышленных нужд |

-0.14 -0.14 |

-0.36 -0.36 |

-0.60 -0.60 |

-0.83 -0.83 |

-1.06 -1.06 |

317 Удовлетворительный |

| 997 | ООО ГАЗПРОМ ГАЗОРАСПРЕДЕЛЕНИЕ ДАГЕСТАН ИНН 0561049072 Транспортирование по трубопроводам газа |

-1.98 -1.98 |

-2.65 -2.65 |

-3.42 -3.42 |

-3.89 -3.89 |

-4.58 -4.58 |

340 Удовлетворительный |

| 998 | НАО ДАГЕСТАНСКАЯ СЕТЕВАЯ КОМПАНИЯ ИНН 2632800485 Передача электроэнергии и технологическое присоединение к распределительным электросетям |

0.03 0.03 |

0.00 0.00 |

-1.15 -1.15 |

-4.49 -4.49 |

-8.85 -8.85 |

350 Удовлетворительный |

| 999 | НАО КАСПИЙСКИЙ ЗАВОД ЛИСТОВОГО СТЕКЛА ИНН 0522016027 Производство листового стекла В отношении компании рассматривается дело о признании ее банкротом |

-0.57 -0.57 |

-3.00 -3.00 |

-6.06 -6.06 |

-6.90 -6.90 |

-10.24 -10.24 |

550 Неудовлетворительный |

| 1000 | ПАО ДАГЕСТАНСКАЯ ЭНЕРГОСБЫТОВАЯ КОМПАНИЯ ИНН 0541031172 Торговля электроэнергией |

-8.91 -8.91 |

-10.87 -10.87 |

-14.92 -14.92 |

-18.47 -18.47 |

-24.23 -24.23 |

309 Удовлетворительный |

— рост показателя к предыдущему периоду,

— рост показателя к предыдущему периоду,  — снижение показателя к предыдущему периоду.

— снижение показателя к предыдущему периоду.

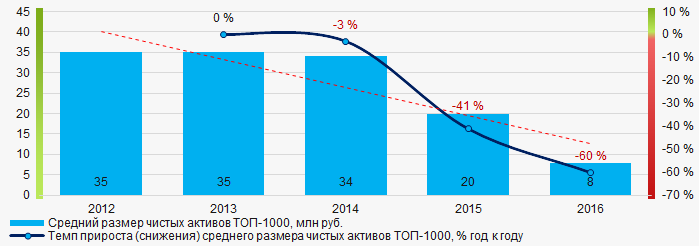

За пятилетний период средние размеры чистых активов компаний ТОП-1000 имеют тенденцию к снижению (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2012 – 2016 годах

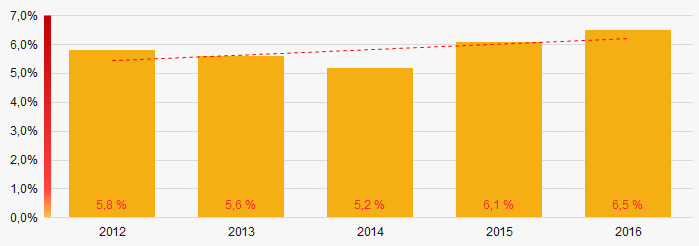

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2012 – 2016 годахДоля компаний в ТОП-1000 с недостаточностью имущества в последние пять лет имеет тенденцию к росту (Рисунок 2).

Рисунок 2. Доля компаний с отрицательными значениями чистых активов в ТОП-1000

Рисунок 2. Доля компаний с отрицательными значениями чистых активов в ТОП-1000Выручка от реализации

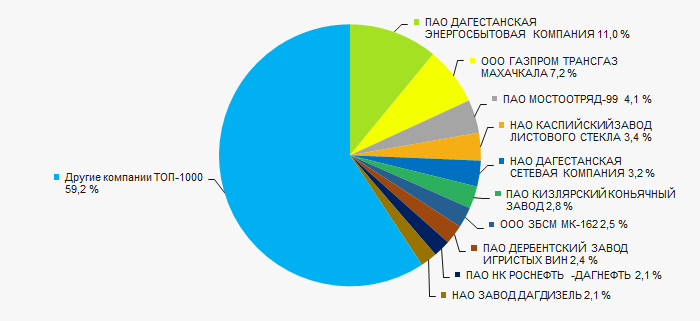

Объем выручки 10 ведущих компаний региона в 2016 году составил 41% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует об относительно высоком уровне концентрации капитала в Республике Дагестан.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-1000

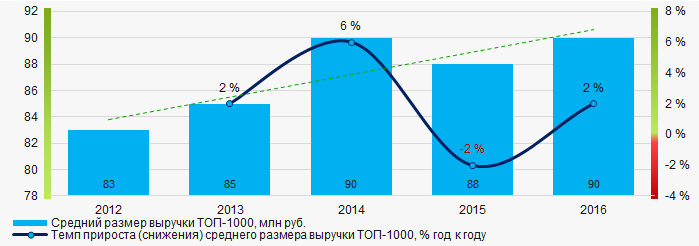

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-1000В целом наблюдается тенденция к увеличению объемов выручки (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2012 – 2016 годах

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2012 – 2016 годахПрибыль и убытки

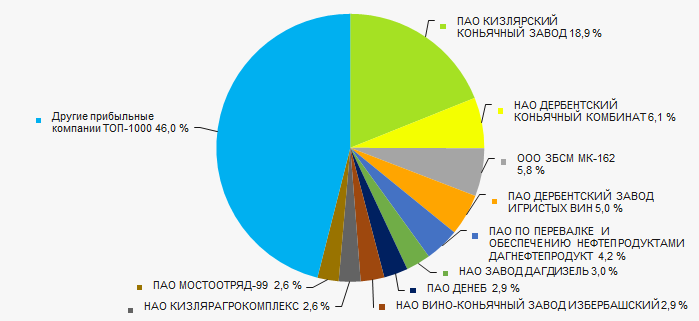

Объем прибыли 10 лидеров экономики региона в 2016 году составил 54% от суммарной прибыли ТОП-1000 (Рисунок 5).

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-1000

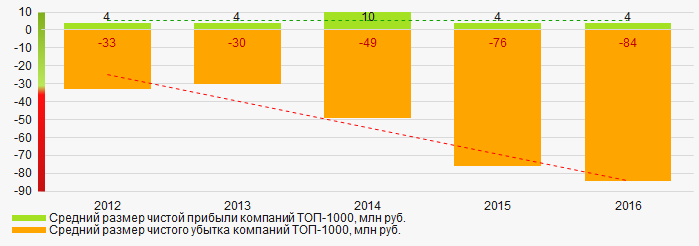

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-1000За пятилетний период средние значения показателей чистой прибыли компаний ТОП-1000 не растут, при этом увеличивается средний размер чистого убытка (Рисунок 6).

Рисунок 6. Изменение средних значений показателей прибыли и убытка компаний ТОП-1000 в 2012 – 2016 годах

Рисунок 6. Изменение средних значений показателей прибыли и убытка компаний ТОП-1000 в 2012 – 2016 годахОсновные финансовые коэффициенты

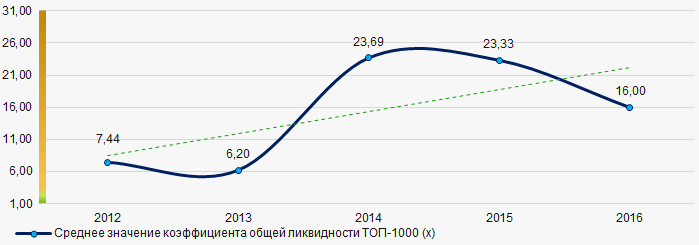

За пятилетний период средние показатели коэффициента общей ликвидности ТОП-1000 находились значительно выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к увеличению (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2012 – 2016 годах

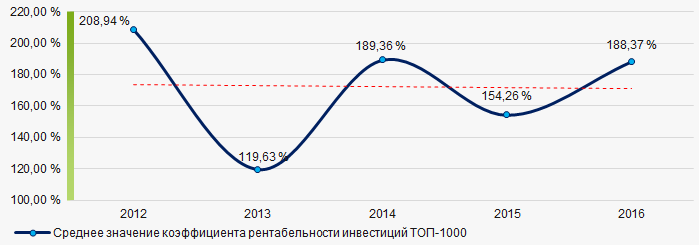

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2012 – 2016 годахВ течение пяти лет наблюдается высокий уровень средних значений показателя коэффициента рентабельности инвестиций. с тенденцией к некоторому снижению (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2012 – 2016 годах

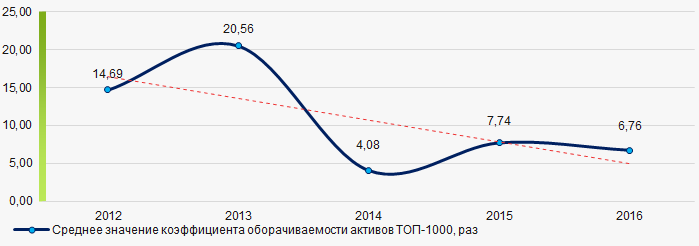

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2012 – 2016 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За пятилетний период данный коэффициент деловой активности демонстрировал тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2012 – 2016 годах

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2012 – 2016 годахСтруктура производства

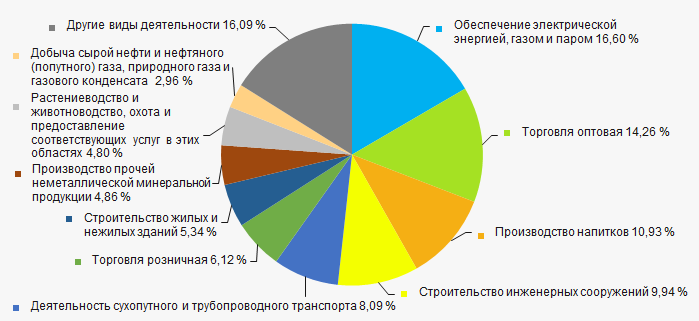

Наибольшую долю в суммарной выручке ТОП-1000 имеют предприятия, специализирующиеся на обеспечении электрической энергией, газом и паром, а также на оптовой торговле (Рисунок 10).

Рисунок 10. Распределение видов деятельности в суммарной выручке компаний ТОП-1000

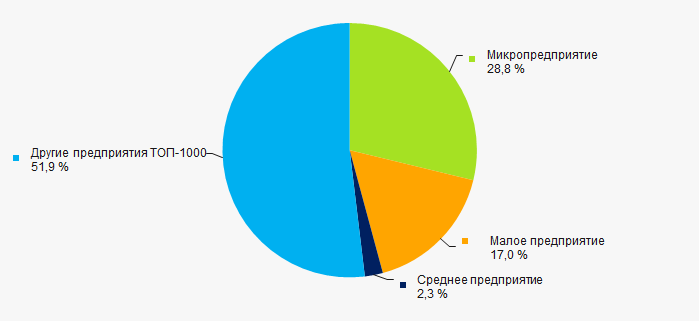

Рисунок 10. Распределение видов деятельности в суммарной выручке компаний ТОП-100048% компаний ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ (Рисунок 11).

Рисунок 11. Доли субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 11. Доли субъектов малого и среднего предпринимательства в ТОП-1000Скоринг бухгалтерской отчетности

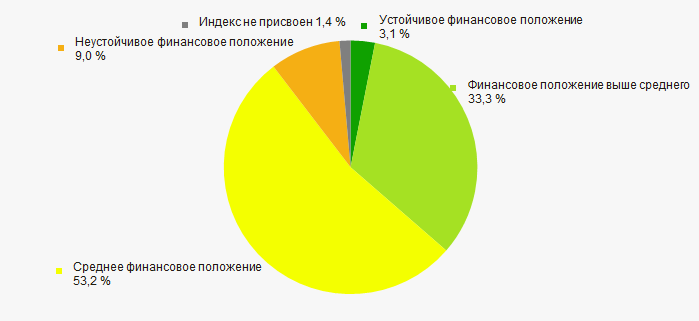

Оценка финансового положения компаний ТОП-1000 показывает, что наибольшая часть из них находится в среднем финансовом положении (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

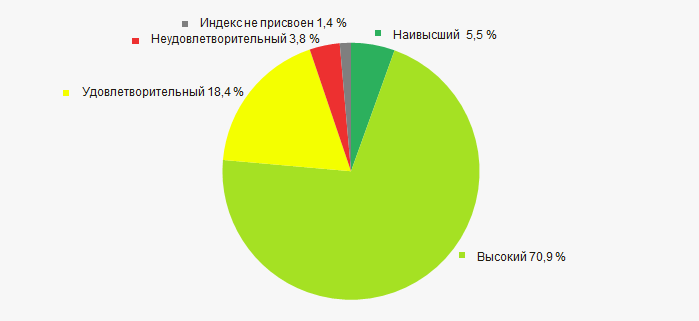

Подавляющей части компаний ТОП-1000 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас Вывод

Комплексная оценка деятельности крупнейших компаний реального сектора экономики Республики Дагестан, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о наличии благоприятных тенденций, таких как рост объемов выручки, высокий уровень коэффициентов общей ликвидности и рентабельности инвестиций. Однако, настораживающими и негативными факторами являются: снижение средних размеров чистых активов и увеличение доли компаний с недостаточностью имущества, растущие чистые убытки, тенденции к снижению показателей коэффициентов рентабельности инвестиций и оборачиваемости активов.

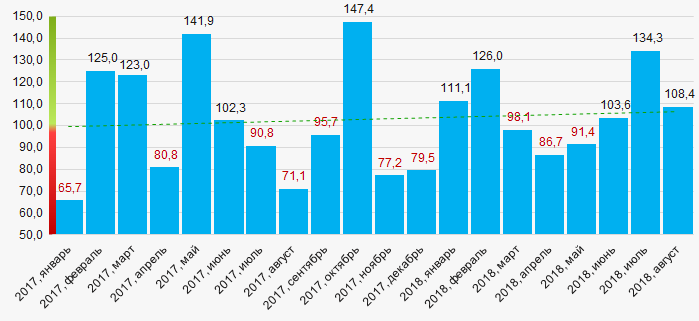

По сведениям Федеральной службы государственной статистики, в Республики Дагестан в 2017 – 2018 годах наблюдается тенденция к росту индекса промышленного производства выше, чем в среднем по России. Так, за 8 месяцев 2018 года индекс промышленного производства вырос в среднем на 7,5%, а в целом за период 2017 - 2018 годов - на 3% (Рисунок 14).

Рисунок 14. Индекс промышленного производства в Республики Дагестан в 2017 – 2018 годах, месяц к месяцу (%)

Рисунок 14. Индекс промышленного производства в Республики Дагестан в 2017 – 2018 годах, месяц к месяцу (%)По тем же сведениями доля Республики Дагестан в объеме выручки от продажи товаров, продукции, работ, услуг в целом по стране за 8 месяцев 2018 года составила 0,06%

Не остаться в долгу

По данным Банка России, задолженность российских компаний по банковским кредитам к сентябрю 2018 г. достигла исторического максимума и составила 31,8 трлн руб. или 35% ВВП. По сравнению с аналогичным периодом 2017 г. долги увеличились на 10,5%.

Среди основных проблем, препятствующих развитию бизнеса в России, потребность в финансировании встает особенно остро и остается актуальной на протяжении всего жизненного цикла фирмы.

Согласно опросу Росстата, в 2018 г. на недостаток средств обратили внимание 35% руководителей компаний, еще 27% указали на высокий процент кредита. Низкий спрос на продукцию отметили 50% опрошенных.

Складывается ситуация, когда предприятия берут взаймы, а недостаточный спрос на продукцию негативным образом влияет на показатель выручки и, как следствие, возникает потребность в дополнительных финансовых ресурсах, обслуживать которые становится все сложнее.

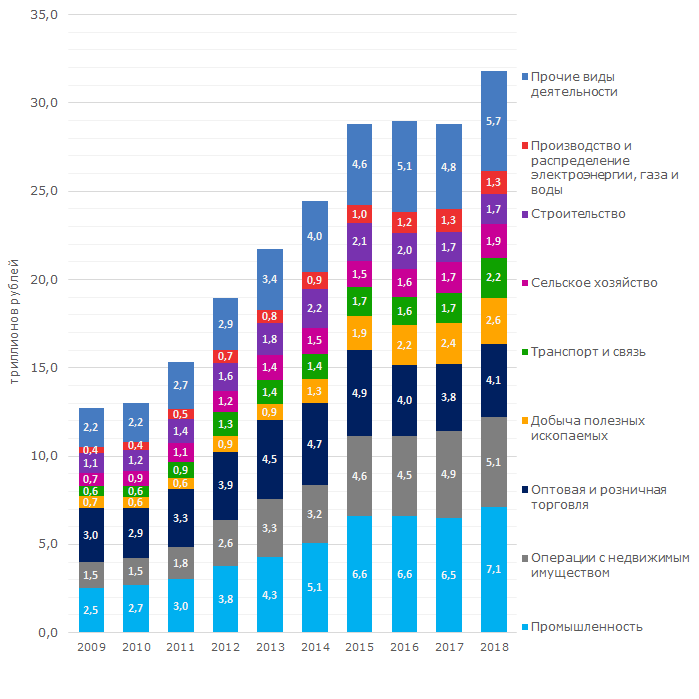

Рост задолженности по кредитам заметно ускорился в текущем году после снижения Банком России ключевой ставки до 7,25%. Компании стали активно привлекать заемные средства, прервав трехлетний период с 2015 по 2017 гг., когда задолженность держалась в среднем на уровне 28,8 трлн руб. (см. рисунок 1). Набольший объем задолженности по кредитам образовался в компаниях обрабатывающих производств - 7,1 трлн руб.

За последнее 4 года долги по кредитам в промышленности увеличились на 40%, при росте промышленного производства за этот же период на 6,8%.

В целом организации всех сегментов отечественной экономики высокими темпами приумножают долги. Исключением является только строительная сфера, в которой, благодаря исторически низким ставкам по ипотеке и отложенному спросу на жилье, отмечается заметный рост числа покупателей недвижимости, а задолженность по кредитам постепенно снижается.

Рисунок 1. Динамика задолженности компаний по кредитам в отраслевом разрезе, по данным ЦБ РФ на 1 сентября каждого года

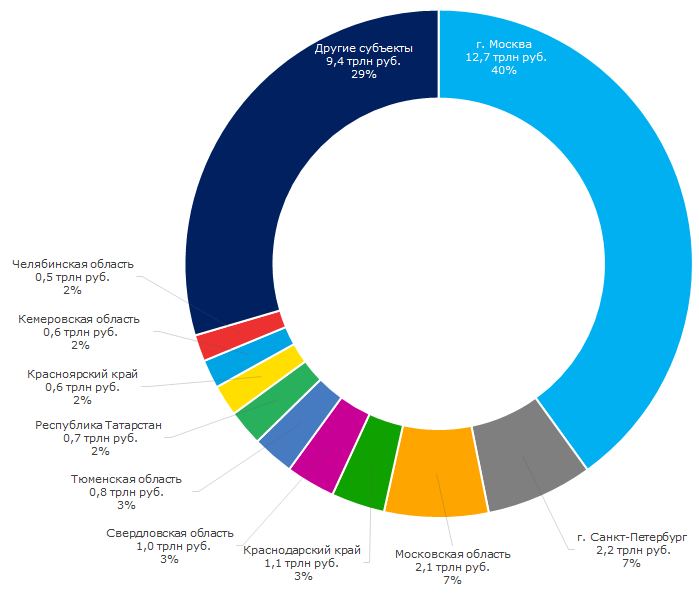

Рисунок 1. Динамика задолженности компаний по кредитам в отраслевом разрезе, по данным ЦБ РФ на 1 сентября каждого годаНаибольшая задолженность по кредитам аккумулируется компаниями из Москвы – 12,4 трлн руб. или более 40% совокупного долга. При том, что в столице зарегистрирован лишь 21% всех действующих юридических лиц России, такое соотношение свидетельствует о непропорциональном распределении хозяйственной деятельности в стране. Большая часть крупного бизнеса сосредоточена в столице, на регионы в абсолютных цифрах приходится значительно меньше инвестиций, кредитования и долгов. Второе место с заметным отставанием занимает Санкт-Петербург – компании Северной столицы накопили 2,1 трлн долгов по кредитам.

По данным Информационно-аналитической системы Глобас, по итогам 2017 года общая задолженность перед банками и контрагентами московских организаций достигает 44,2 трлн руб., петербургских – 5,8 трлн руб.

Рисунок 2. Задолженность компаний по кредитам в региональном разрезе, по данным ЦБ РФ на 01.09.2018г.

Рисунок 2. Задолженность компаний по кредитам в региональном разрезе, по данным ЦБ РФ на 01.09.2018г.Средний размер задолженности по кредитам на 1 компанию больше всего в Ямало-Ненецком автономном округе – 35 млн руб., в Тюменской области – 19 млн руб., Чукотском АО – 15 млн руб. (см. таблицу 1).

По России средний размер задолженности юридических лиц по кредитам на 01.09.2018 г. составил 8 млн руб., в Москве – 15 млн руб., в Санкт-Петербурге – 7 млн. руб.

Таблица 1. Средний размер задолженности по кредитам на 1 компанию, по данным ЦБ РФ на 01.09.2018 г.

| Место | Субъект | Средний размер задолженности по кредитам на 1 компанию, млн руб. |

| 1 | Ямало-Ненецкий АО | 35 |

| 2 | Тюменская область | 19 |

| 3 | Чукотский АО | 15 |

| 4 | г. Москва | 15 |

| 5 | Кемеровская область | 13 |

| 6 | Ленинградская область | 10 |

| 7 | Курская область | 10 |

| 8 | Московская область | 9 |

| 9 | Брянская область | 9 |

| 10 | Тульская область | 9 |

Компании из Республики Крым, Тамбовской и Воронежской областей больше всего за последний год увеличили задолженность по кредитам: на 44%, 41%, 37% соответственно. По темпу снижения долгов организаций лидирует Республика Хакасия - на 45% (см. таблицу 2).

Задолженность по кредитам компаний Москвы за период с сентября 2017 г. по сентябрь 2018 г. увеличилась на 13%, Санкт-Петербурга на 9%

Таблица 2. Наибольший прирост и снижение корпоративной задолженности в региональном разрезе, по данным ЦБ РФ

| Место | Субъект | Темп прироста задолженности по кредитам, % на 01.09.2018 г. к 01.09.2017 г. | Субъект | Темп снижения задолженности по кредитам, % на 01.09.2018 г. к 01.09.2017 г. |

| 1 | Республика Крым | 44 | Республика Хакасия | -45 |

| 2 | Тамбовская область | 41 | Забайкальский край | -38 |

| 3 | Воронежская область | 37 | Республика Саха (Якутия) | -19 |

| 4 | Чукотский АО | 35 | Смоленская область | -18 |

| 5 | Удмуртская Республика | 33 | Кабардино-Балкарская Республика | -16 |

| 6 | Тюменская область | 32 | Архангельская область | -14 |

| 7 | Тульская область | 31 | Костромская область | -11 |

| 8 | Магаданская область | 30 | Ивановская область | -11 |

| 9 | Новгородская область | 29 | Новосибирская область | -11 |

| 10 | Липецкая область | 27 | Самарская область | -9 |

За относительно короткий период времени в России сформировалось не только предпринимательское сообщество, основанное на рыночных отношениях, но и был построен денежно-кредитный механизм. Кредитование помогает компаниям привлечь в оборот дополнительные средства для увеличения прибыли, расширения сбыта, развития основных средств и объемов производства, но, с другой стороны, при неблагоприятных обстоятельствах кредит для организации может оказаться тяжелым бременем и стать одной из причин банкротства.

Рост объема кредитования должен сопровождаться ускоренной динамикой в экономике, что, к сожалению, пока не наблюдается. Кредиты идут на покрытие текущих расходов и задолженности прошлых лет, а также на модернизацию основных фондов.

14 сентября 2018 г. ЦБ РФ впервые с 2014 г. поднял ключевую ставку до 7,5%. По мнению экспертов Credinform, это в некоторой степени снизит темп роста корпоративных долгов, но не устранит риск закредитованности. Баланс между собственными и привлеченными ресурсами, а также реальная оценка менеджментом отраслевых макроэкономических индикаторов – необходимые условия здорового функционирования предприятия и экономики в целом.