Изменения в законодательстве

Федеральным законом от 18.02.2020 №21-ФЗ признаны утратившими силу положения Федерального закона от 4 мая 2011 года №99-ФЗ «О лицензировании отдельных видов деятельности», касающиеся необходимости получения лицензий на осуществление деятельности по перевозкам воздушным транспортом пассажиров и грузов. Положения, обязывающие субъектов, осуществляющих воздушные перевозки наряду с сертификатом эксплуатанта получать лицензию на эту деятельность исключены также из Воздушного кодекса РФ.

С 29 февраля текущего года для осуществления коммерческих воздушных перевозок юридические лица или индивидуальные предприниматели должны получать в Федеральном агентстве воздушного транспорта (Росавиация) сертификат эксплуатанта. Форма и порядок его выдачи установлены Приказом Министерства транспорта РФ от 13.08.2015 №246 «Об утверждении Федеральных авиационных правил «Требования к юридическим лицам, индивидуальным предпринимателям, осуществляющим коммерческие воздушные перевозки. Форма и порядок выдачи документа, подтверждающего соответствие юридических лиц, индивидуальных предпринимателей, осуществляющих коммерческие воздушные перевозки, требованиям федеральных авиационных правил».

Согласно сведениям Росавиации по состоянию на 17.04.2020 сертификат эксплуатанта для осуществления коммерческих воздушных перевозок имеют 108 российских компаний, информация о которых в полном объеме содержится в Информационно-аналитической системе Глобас

ТОП-1000 компаний Северо-Запада России

В целях сокращения межрегиональных различий в уровне и качестве жизни населения, ускорения темпов экономического роста и технологического развития, а также обеспечения национальной безопасности страны Правительством РФ в феврале 2019 года утверждена Стратегия пространственного развития России до 2025 года в составе 12 макрорегионов. Один из них – Северо-Западный, в состав которого входят: Санкт-Петербург, Ленинградская, Новгородская и Псковская области.

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших компаний реального сектора экономики Северо-Западного экономического района России.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2013 - 2018 годы) предприятия (ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

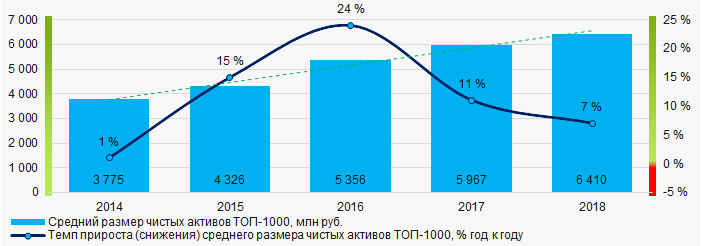

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшим предприятием Северо-Западного экономического района России по размеру чистых активов является ООО ГАЗПРОМ МЕЖРЕГИОНГАЗ, ИНН 5003021311, Санкт-Петербург. В 2018 году чистые активы предприятия составляли более 793 млрд рублей.

Наименьшим размером чистых активов в ТОП-1000 обладало НАО БАЛТИЙСКАЯ ЖЕМЧУЖИНА, ИНН 7801377058, Санкт-Петербург. Недостаточность имущества этой компании в 2018 году выражалась отрицательной величиной -19 млрд рублей.

За пятилетний период средние размеры чистых активов предприятий ТОП-1000 имеют тенденцию к росту (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2014 – 2018 годах

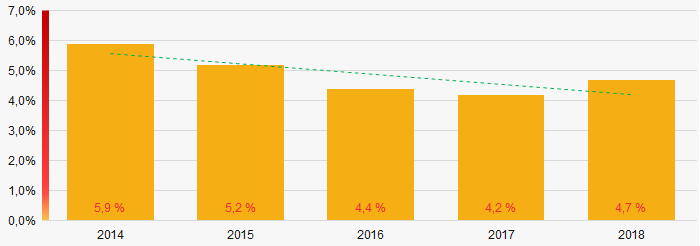

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2014 – 2018 годахДоли предприятий с недостаточностью имущества в ТОП-1000 в последние пять лет имеют тенденцию к снижению (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000Выручка от реализации

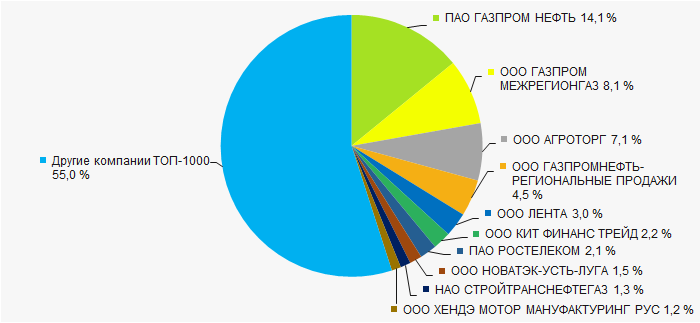

Объем выручки 10 ведущих предприятий региона в 2018 году составил 45% от суммарной выручки предприятий ТОП-1000. (Рисунок 3). Это свидетельствует о высоком уровне концентрации капитала.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2018 года ТОП-1000

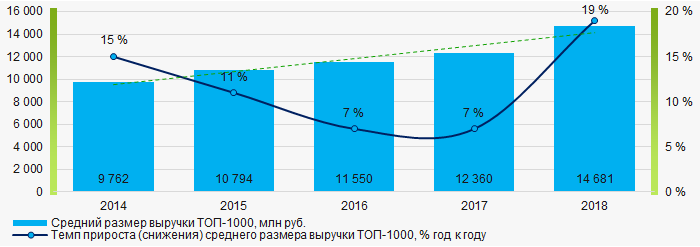

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2018 года ТОП-1000В целом наблюдается тенденция к увеличению объемов выручки (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2014 – 2018 годах

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2014 – 2018 годахПрибыль и убытки

Крупнейшим предприятием по размеру чистой прибыли является ПОА ГАЗПРОМ НЕФТЬ, ИНН 5504036333, Санкт-Петербург. За 2018 год прибыль компании составила более 90 млрд рублей.

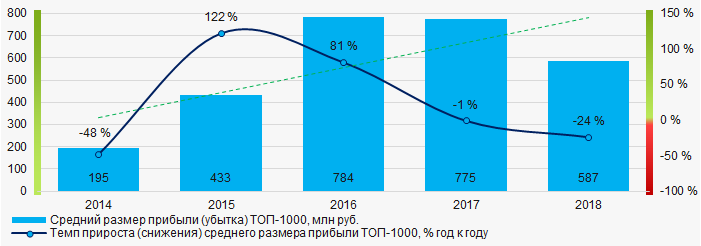

В течение пятилетнего периода у предприятий ТОП-1000 наблюдалась тенденция к увеличению прибыли (Рисунок 5).

Рисунок 5. Изменение средних показателей прибыли компаний ТОП-1000 в 2014 – 2018 годах

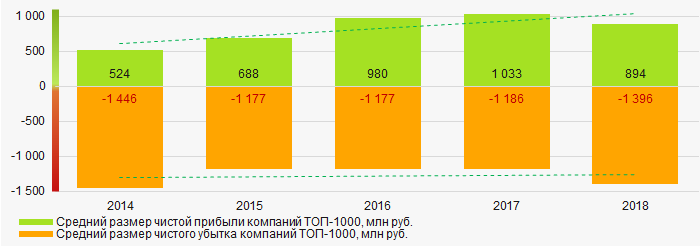

Рисунок 5. Изменение средних показателей прибыли компаний ТОП-1000 в 2014 – 2018 годахЗа пятилетний период средние значения показателей чистой прибыли предприятий ТОП-1000 имеют тенденцию к увеличению, при этом средний размер чистого убытка снижается. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2014 – 2018 годах

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2014 – 2018 годахОсновные финансовые коэффициенты

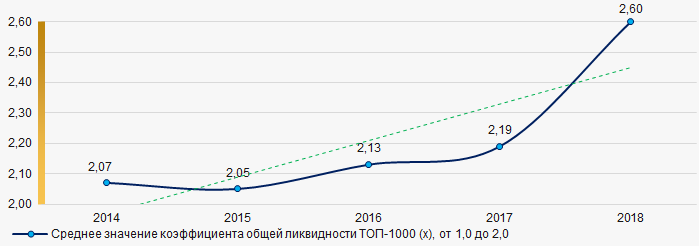

За пятилетний период средние показатели коэффициента общей ликвидностикомпаний ТОП-1000 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2014 – 2018 годах

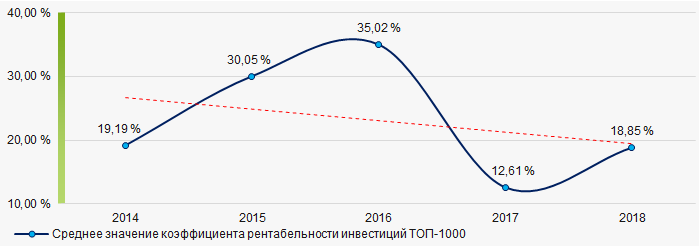

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2014 – 2018 годахВ течение пяти лет, наблюдался достаточно высокий уровень средних значений показателей коэффициента рентабельности инвестиций с тенденцией к снижению (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2014 – 2018 годах

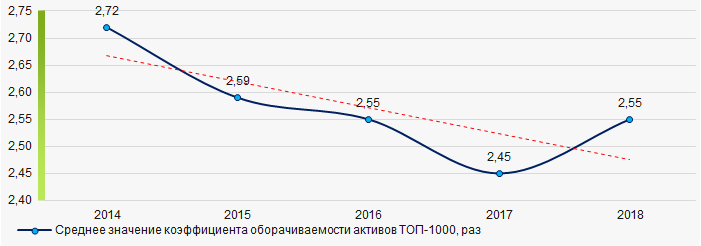

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2014 – 2018 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За пятилетний период данный коэффициент деловой активности демонстрировал тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2014 – 2018 годах

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2014 – 2018 годахМалый бизнес

10% предприятий ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их суммарной выручки в общем объеме ТОП-1000 составляет немногим более 1%, что значительно ниже среднего показателя по стране в 2018 - 2019 годах. (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Основные регионы деятельности

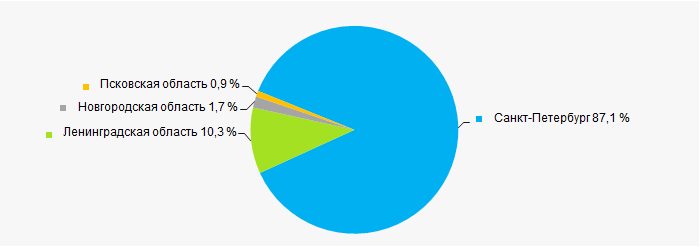

Предприятия ТОП-1000 зарегистрированы во всех 4 регионах и распределены по территории неравномерно. 87% крупнейших по объему выручки предприятий сосредоточены в Санкт-Петербурге (Рисунок 11).

Рисунок 11. Распределение выручки компаний ТОП-1000 по территории Северо-Западного экономического района России

Рисунок 11. Распределение выручки компаний ТОП-1000 по территории Северо-Западного экономического района РоссииСкоринг бухгалтерской отчетности

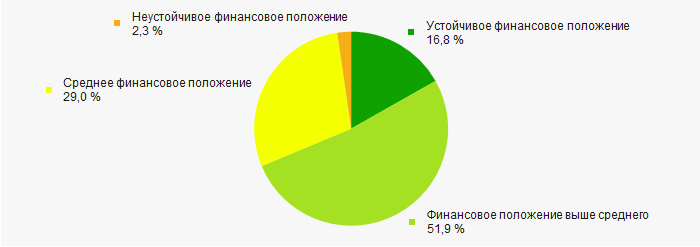

Оценка финансового положения предприятий ТОП-1000 показывает, что более половины из них находится в финансовом положении выше среднего. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

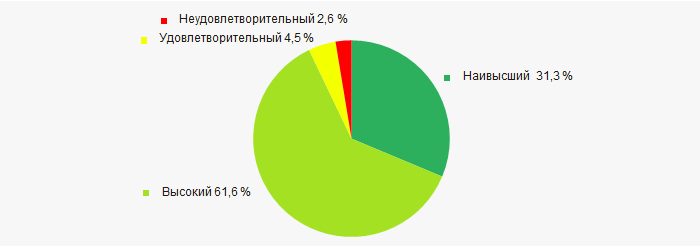

Подавляющей части предприятий ТОП-1000 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасИндекс промышленного производства

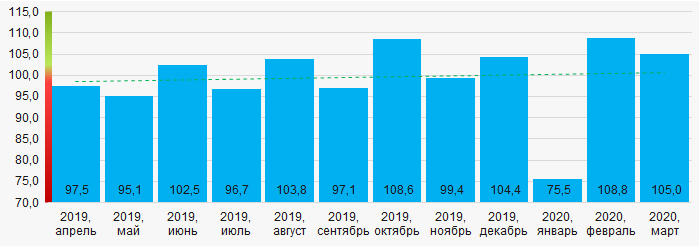

По сведениям Федеральной службы государственной статистики, в Северо-Западном экономическом районе России в течение 12 месяцев 2019 – 2020 годов наблюдается тенденция к росту показателей индекса промышленного производства (Рисунок 14). При этом средний показатель индекса от месяца к месяцу составил 99,5%.

Рисунок 14. Усредненный индекс промышленного производства на территории Северо-Западного экономического района России в 2019 - 2020 годах, месяц к месяцу (%)

Рисунок 14. Усредненный индекс промышленного производства на территории Северо-Западного экономического района России в 2019 - 2020 годах, месяц к месяцу (%)По тем же сведениями доля предприятий Северо-Западного экономического района России в общем объеме выручки от продажи товаров, продукции, работ, услуг по стране за 2019 год составила 9,550%, что ниже показателя 2018 года, составлявшего 9,787%.

Вывод

Комплексная оценка деятельности крупнейших предприятий реального сектора экономики Северо-Западного экономического района России, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании положительных тенденций (Таблица 1).

| Тенденции и факторы оценки ТОП-1000 | Удельный вес фактора, % |

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  10 10 |

| Уровень конкуренции / монополизации |  -10 -10 |

| Темп прироста (снижения) среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  10 10 |

| Рост / снижение средних размеров чистой прибыли компаний |  10 10 |

| Рост / снижение средних размеров чистого убытка компаний |  10 10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  5 5 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  -10 -10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в регионе по объему выручки более 22% |  -10 -10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Индекс промышленного производства |  5 5 |

| Динамика доли выручки региона в суммарной выручке РФ |  -10 -10 |

| Среднее значение удельного веса факторов |  0,9 0,9 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор).

отрицательная тенденция (фактор).