Компании металлообработки Екатеринбурга

Информационное агентство Credinform представляет рэнкинг металлообрабатывающих предприятий Екатеринбурга. Для рэнкинга были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2018 - 2020 гг.) компании, занимающиеся производством готовых металлических изделий (ТОП-10 и ТОП-100). Далее они были ранжированы по коэффициенту рентабельности продукции (Таблица 1). Отбор компаний и анализ проводился на основе данных Информационно-аналитической системы Глобас.

Рентабельность продукции (%) рассчитывается как отношение прибыли от продаж к расходам по обычной деятельности.

Рентабельность отражает экономическую эффективность производства. Анализ рентабельности продукции позволяет судить о целесообразности производства товаров. Нормативные значения для показателей данной группы отсутствуют, так как они сильно варьируются в зависимости от отрасли.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность показателей и финансовых коэффициентов.

| Наименование, ИНН, регион, вид деятельности | Выручка, млн руб. | Чистая прибыль (убыток), млн руб. | Рентабельность продукции, % | Индекс платёжеспособности Глобас | |||

| 2019 | 2020 | 2019 | 2020 | 2019 | 2020 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| НАО УРАЛО-СИБИРСКАЯ ПРОМЫШЛЕННАЯ КОМПАНИЯ ИНН 6673128630 производство прочих готовых металлических изделий |

1 057,5 1 057,5 |

4 629,6 4 629,6 |

-37,5 -37,5 |

889,9 889,9 |

3,28 3,28 |

33,98 33,98 |

233 Высокий |

| ПАО ВЕРХ-ИСЕТСКИЙ МЕТАЛЛУРГИЧЕСКИЙ ЗАВОД ИНН 6658019241 производство раковин, моек, ванн и прочих санитарно-технических изделий и их составных частей из черных металлов, меди или алюминия |

1 632,0 1 632,0 |

1 707,1 1 707,1 |

396,6 396,6 |

369,2 369,2 |

23,20 23,20 |

29,18 29,18 |

209 Высокий |

| НАО УРАЛЬСКИЙ ЗАВОД МЕТАЛЛОКОНСТРУКЦИЙ ИНН 6660000590 производство строительных металлических конструкций, изделий и их частей |

2 338,8 2 338,8 |

2 392,1 2 392,1 |

102,0 102,0 |

309,2 309,2 |

6,79 6,79 |

19,41 19,41 |

192 Наивысший |

| НАО УРАЛЧЕРМЕТ ИНН 6672333153 обработка металлов и нанесение покрытий на металлы |

2 184,7 2 184,7 |

1 880,4 1 880,4 |

40,1 40,1 |

58,3 58,3 |

7,65 7,65 |

9,46 9,46 |

242 Высокий |

| ООО НПО ЛЕГИОН ИНН 6686020432 производство строительных металлических конструкций и изделий |

843,2 843,2 |

939,0 939,0 |

9,8 9,8 |

27,5 27,5 |

6,58 6,58 |

8,08 8,08 |

269 Высокий |

| НАО ПК ТЕПЛООБМЕННЫЕ ТЕХНОЛОГИИ ИНН 7422035050 производство стальных прутков и сплошных профилей методом холодного волочения |

722,6 722,6 |

944,2 944,2 |

10,5 10,5 |

23,8 23,8 |

4,01 4,01 |

7,87 7,87 |

222 Высокий |

| ООО ПЕРВАЯ КРОВЕЛЬНАЯ ИНН 6671330135 обработка металлических изделий механическая |

738,2 738,2 |

1 085,8 1 085,8 |

11,5 11,5 |

24,5 24,5 |

2,46 2,46 |

3,45 3,45 |

222 Высокий |

| ООО СТАЛЬТРАНС ИНН 6672159201 производство изделий из проволоки и пружин |

1 927,5 1 927,5 |

1 823,0 1 823,0 |

4,3 4,3 |

3,7 3,7 |

1,82 1,82 |

2,30 2,30 |

258 Высокий |

| НАО НИЖНЕ-ИСЕТСКИЙ ЗАВОД МЕТАЛЛОКОНСТРУКЦИЙ ИНН 6664003916 производство прочих металлических изделий |

1 130,7 1 130,7 |

1 185,9 1 185,9 |

11,9 11,9 |

33,4 33,4 |

0,50 0,50 |

-0,52 -0,52 |

232 Высокий |

| ООО ТРУБОПРОМЫШЛЕННАЯ КОМПАНИЯ ИНН 6673240159 обработка металлов и нанесение покрытий на металлы |

1 838,9 1 838,9 |

1 785,0 1 785,0 |

105,4 105,4 |

9,8 9,8 |

14,38 14,38 |

-1,29 -1,29 |

219 Высокий |

| Среднее значение ТОП-10 |  1 441,4 1 441,4 |

1 837,2 1 837,2 |

65,5 65,5 |

174,9 174,9 |

7,07 7,07 |

11,19 11,19 |

|

| Среднее значение ТОП-100 |  455,1 455,1 |

489,3 489,3 |

18,1 18,1 |

24,2 24,2 |

7,12 7,12 |

5,20 5,20 |

|

| Среднее отраслевое значение |  76,2 76,2 |

85,0 85,0 |

6,2 6,2 |

5,5 5,5 |

7,26 7,26 |

9,40 9,40 |

|

улучшение показателя к предыдущему периоду,

улучшение показателя к предыдущему периоду,  ухудшение показателя к предыдущему периоду

ухудшение показателя к предыдущему периоду

Средние показатели коэффициента рентабельности продукции ТОП-10 в 2020 г. выше, а в ТОП-100 ниже. среднего отраслевого значения. Две компании из ТОП-10 снизили показатели в 2020 г. по отношению к предыдущему году, в то время как в 2019 г. снижение наблюдалось у шести компаний.

При этом, в 2020 г. семь компаний увеличили выручку и / или - чистую прибыль. Увеличение средней выручки в ТОП-10 составило 27%, в ТОП-100 - почти 8%, среднего отраслевого показателя – почти 12%. Средняя прибыль в ТОП-10 выросла почти в 2,7 раза, в ТОП-100 – на 34%, но в среднем по отрасли снижение составило 11%.

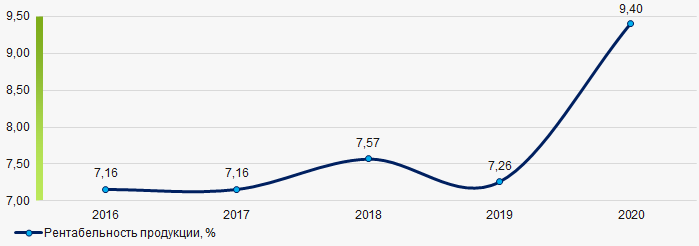

В целом, в течение последних 5 лет средние отраслевые показатели коэффициента рентабельности продукции росли в течение двух периодов. Наилучших значений показатель достиг в 2020 г., а наихудший результат показан в 2016 и 2017 гг. (Рисунок 1).

Рисунок 1. Изменение средних отраслевых значений коэффициента рентабельности продукции металлообрабатывающих предприятий Екатеринбурга в 2016 – 2020 гг.

Рисунок 1. Изменение средних отраслевых значений коэффициента рентабельности продукции металлообрабатывающих предприятий Екатеринбурга в 2016 – 2020 гг.Тенденции сферы финансового посредничества

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших компаний сферы вспомогательных финансовых услуг.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2011 – 2020 гг.) компании, оказывающие услуги, связанные с финансовым посредничеством: торговля на фондовых, товарных, валютных и валютно-фондовых биржах, брокерская деятельность, управление фондами и т.п. (ТОП-1000). Отбор компаний и анализ проводился на основе данных Информационно-аналитической системы Глобас.

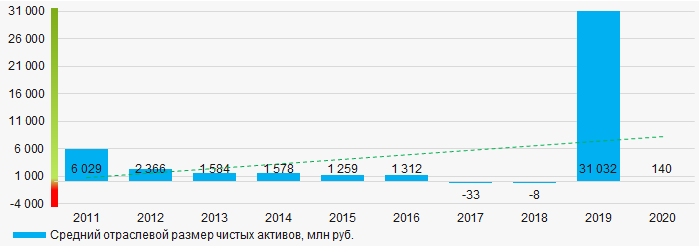

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов является отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией отрасли по размеру чистых активов является АССОЦИАЦИЯ УЧАСТНИКОВ ФИНАНСОВОГО РЫНКА НЕКОММЕРЧЕСКОЕ ПАРТНЕРСТВО РАЗВИТИЯ ФИНАНСОВОГО РЫНКА РТС, ИНН 7712095220, г. Москва, деятельность по обеспечению эффективности функционирования финансовых рынков. В 2020 г. чистые активы составляли более 16 млрд руб.

Наименьшим размером чистых активов в ТОП-1000 обладало ООО РВВТ-ФИНАНС, ИНН 7703662787, г. Москва, деятельность вспомогательная в сфере финансовых услуг, кроме страхования и пенсионного обеспечения, находится в стадии ликвидации с 25.08.2016. Недостаточность имущества в 2020 г. выражалась отрицательной величиной -7 млрд руб.

За десятилетний период средние отраслевые размеры чистых активов имеют тенденцию к росту (Рисунок 1).

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов в 2011 - 2020 гг.

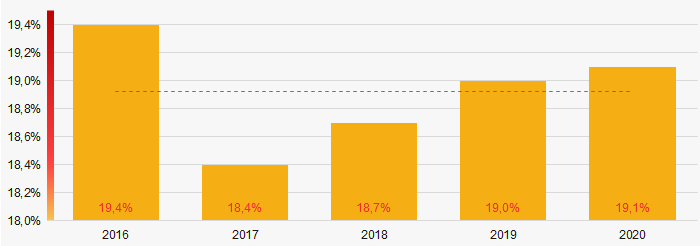

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов в 2011 - 2020 гг.Доли компаний с недостаточностью имущества в ТОП-1000 за пять лет не имеют тенденции к снижению (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2016 - 2020 гг.

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2016 - 2020 гг.Выручка от реализации

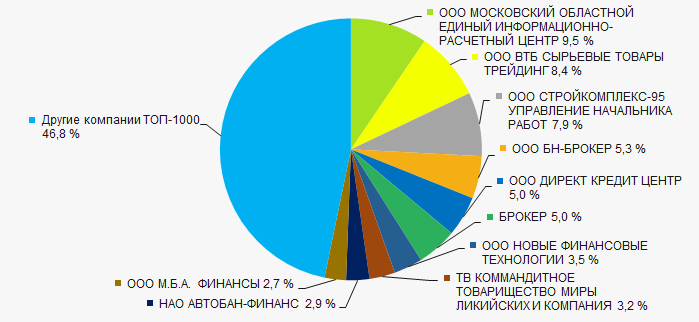

Объем выручки десяти ведущих компаний в 2020 г. составил более 53% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует о высоком уровне монополизации в отрасли.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2020 г. ТОП-1000

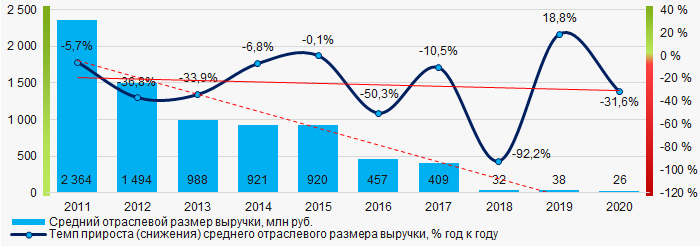

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2020 г. ТОП-1000В целом, наблюдаются тенденции к снижению объемов выручки и темпов их прироста. (Рисунок 4).

Рисунок 4. Изменение средних отраслевых показателей выручки в 2011 – 2020 гг.

Рисунок 4. Изменение средних отраслевых показателей выручки в 2011 – 2020 гг.Прибыль и убытки

Крупнейшей компанией отрасли по размеру чистой прибыли в 2020 г. является ПАО ГРУППА РУСАГРО, ИНН 5003077160, Тамбовская область, деятельность по управлению ценными бумагами. Прибыль составила почти 12 млрд руб.

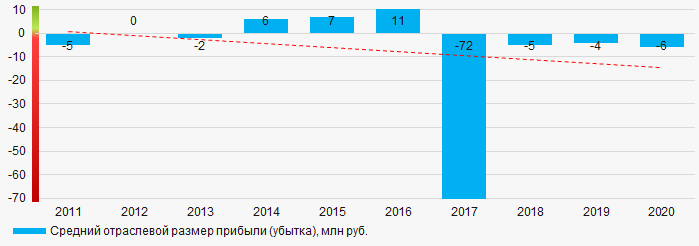

За десятилетний период показатели средних отраслевых размеров прибыли снижаются. (Рисунок 5).

Рисунок 5. Изменение средних отраслевых показателей прибыли (убытка) в 2011 - 2020 гг.

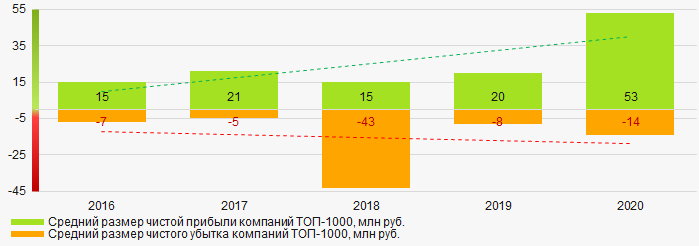

Рисунок 5. Изменение средних отраслевых показателей прибыли (убытка) в 2011 - 2020 гг.За пятилетний период средние значения показателей чистой прибыли компаний ТОП-1000 увеличиваются, при этом растет и средний размер чистого убытка (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2016 – 2020 гг.

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2016 – 2020 гг.Основные финансовые коэффициенты

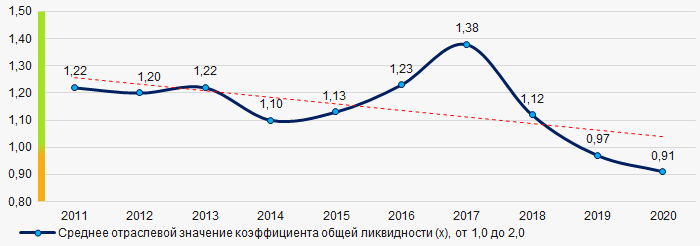

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности в основном находились в интервале рекомендуемых значений - от 1,0 до 2,0, с тенденцией к снижению. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности в 2011 - 2020 гг.

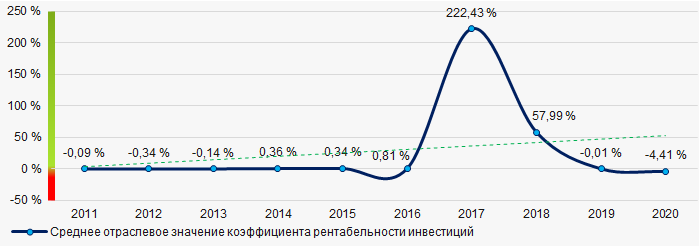

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности в 2011 - 2020 гг.В течение десяти лет, средние отраслевые показатели коэффициента рентабельности инвестиций демонстрировали тенденцию к увеличению, в основном за счет результатов в 2017-2018 гг. (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций в 2011 - 2020 гг.

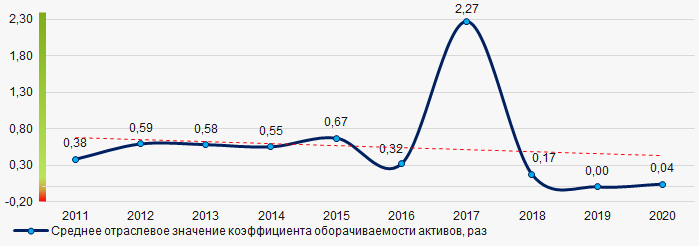

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций в 2011 - 2020 гг.Коэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За десятилетний период показатели данного коэффициента деловой активности демонстрировали тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов в 2011 - 2020 гг.

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов в 2011 - 2020 гг.Малый бизнес

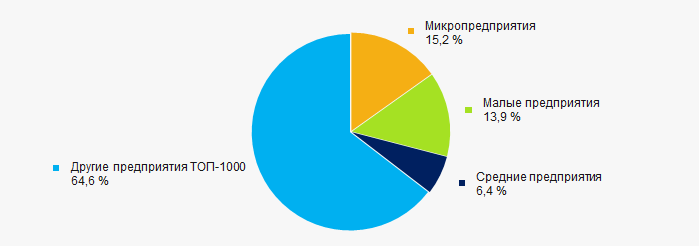

88% компаний ТОП-1000 зарегистрированы в Едином реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их выручки в общем объеме ТОП-1000 в 2020 г. составляет более 35%, что значительно выше средних показателей по стране в 2018 - 2019 гг. (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Основные регионы деятельности

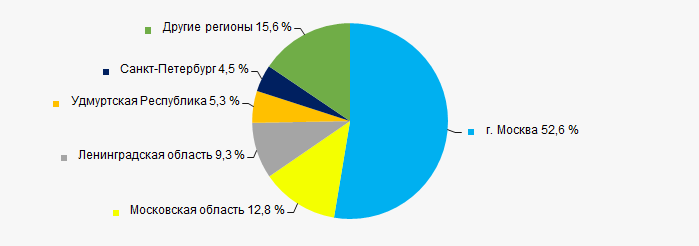

Компании ТОП-1000 зарегистрированы в 77 регионах и распределены по территории страны неравномерно. Более 65% от общего объема выручки 2020 г. компаний ТОП-1000 сосредоточены в г. Москве, и Московской области (Рисунок 11).

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам России

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам РоссииСкоринг бухгалтерской отчетности

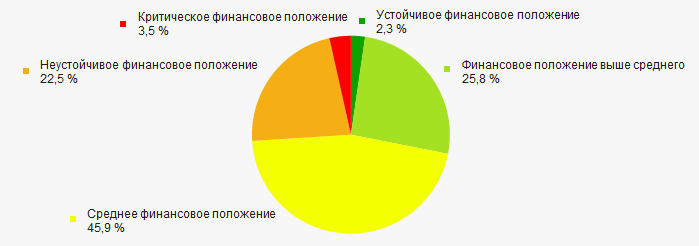

Оценка финансового положения компаний ТОП-1000 показывает, что наибольшая часть из них находится в среднем финансовом положении. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Индекс платежеспособности Глобас

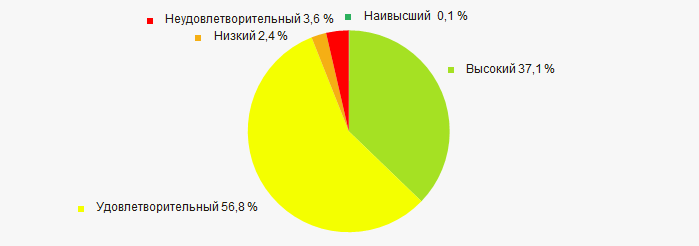

Наибольшей части компаний ТОП-1000 присвоен удовлетворительный Индекс платежеспособности Глобас. Это свидетельствует о том, что они не могут полной мере отвечать по своим долговым обязательствам (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасВывод

Комплексная оценка деятельности крупнейших компаний сферы вспомогательных финансовых услуг, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании отрицательных тенденций в их деятельности в период с 2011 по 2020 гг. (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % |

| Динамика среднего размера чистых активов |  5 5 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  5 5 |

| Уровень монополизации / конкуренции |  -10 -10 |

| Динамика среднего размера выручки |  -10 -10 |

| Темп прироста (снижения) среднего размера выручки |  -10 -10 |

| Динамика среднего размера прибыли (убытка) |  -10 -10 |

| Рост / снижение средних размеров чистой прибыли |  10 10 |

| Рост / снижение средних размеров чистого убытка |  -10 -10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  -5 -5 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  5 5 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в объеме выручки более 20% |  10 10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  5 5 |

| Индекс платежеспособности Глобас (наибольшая доля) |  5 5 |

| Среднее значение удельного веса факторов |  -2,0 -2,0 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор)

отрицательная тенденция (фактор)