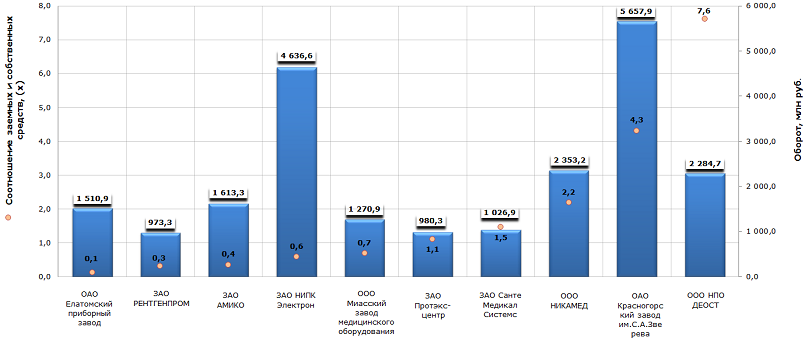

Соотношение заемных и собственных средств производителей медицинского оборудования

Информационное агентство Credinform подготовило рэнкинг предприятий РФ, производящих различное медицинское оборудование и предметы.

Для рэнкинга были отобраны крупнейшие по объему выручки за последний имеющийся в Статистическом реестре отчетный период (2012 год) организации, ранжированные по возрастанию соотношения заемных и собственных средств.

Соотношение заемного и собственного капитала (х) - показывает соотношение заемных и собственных источников финансирования компании.

Данный показатель интересен в первую очередь для анализа обеспеченности долгосрочных кредиторов.

Чем больше коэффициент превышает 1, тем больше зависимость предприятия от заемных средств.

Допустимый уровень часто определяется условиями работы каждого предприятия, в первую очередь, скоростью оборота оборотных средств. Поэтому дополнительно необходимо определить скорость оборота материальных оборотных средств и дебиторской задолженности за анализируемый период. Так как при высокой оборачиваемости материальных оборотных средств и еще более высокой оборачиваемости дебиторской задолженности коэффициент соотношения собственных и заемных средств может намного превышать 1.

Таким образом, для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание не только на средние значения анализируемого соотношения в целом по отрасли, но и на всю представленную совокупность финансовых показателей и коэффициентов компании.

| № | Наименование | Регион | Оборот 2012,млн руб. | Соотношение заемных и собственных средств, (х) | Индекс платеже-способности ГЛОБАС-i® |

|---|---|---|---|---|---|

| 1 | ОАО Елатомский приборный завод ИНН: 6204001412 |

Рязанская область | 1 510,9 | 0,1 | 171(наивысший) |

| 2 | ЗАО РЕНТГЕНПРОМ ИНН: 5017031616 |

Московская область | 973,3 | 0,3 | 169(наивысший) |

| 3 | ЗАО АМИКО ИНН: 7726005851 |

г.Москва | 1 613,3 | 0,4 | 146(наивысший) |

| 4 | ЗАО НИПК Электрон ИНН: 7827012767 |

г.Санкт-Петербург | 4 636,6 | 0,6 | 191(наивысший) |

| 5 | ООО Миасский завод медицинского оборудования ИНН: 7415058730 |

Челябинская область | 1 270,9 | 0,7 | 217(высокий) |

| 6 | ЗАО Протэкс-центр ИНН: 5022005643 |

Московская область | 980,3 | 1,1 | 185(наивысший) |

| 7 | ЗАО Санте Медикал Системс ИНН: 7734111726 |

г.Москва | 1 026,9 | 1,5 | 210 (высокий) |

| 8 | ООО НИКАМЕД ИНН: 7713046956 |

г.Москва | 2 353,2 | 2,2 | 230(высокий) |

| 9 | ОАО Красногорский завод им.С.А.Зверева ИНН: 5024022965 |

Московская область | 5 657,9 | 4,3 | 208(высокий) |

| 10 | ООО НПО ДЕОСТ ИНН: 5039003073 |

Московская область | 2 284,7 | 7,6 | 200(высокий) |

Рисунок. Рэнкинг соотношения заемных и собственных средств крупнейших производителей медицинского оборудования (Топ-10)

Совокупный оборот Топ-10 крупнейших производителей медицинского оборудования по итогам 2012 года составил 22 307,8 млн руб., увеличившись по сравнению с 2011 годом на 32,5%. Совокупная чистая прибыль предприятий отрасли - 1 156,2 млн руб., итоговый финансовый результат тоже показал двузначные темпы роста - 22,1% к уровню 2011 года.

Среднее значение соотношения заемных и собственных средств Топ-100 - 2,6.

Можно констатировать, что ситуация в сфере производства медоборудования достаточно благоприятная, тем более если учесть существенное замедление темпов экономического роста в стране. Данное обстоятельство во многом объясняется растущим спросом на высококачественную медицинскую технику и оборудование со стороны как частных клиник, так и государственных.

По соотношению заемных и собственных средств крупнейших производителей отрасли следует сказать, что пять из десяти предприятий Топ-10 показали значение меньше 1, иначе говоря - величина заемных средств не превышает объем собственного капитала; фирмы проводят сбалансированную, лишенную рисков финансовую политику. К таким компаниям в частности относятся:

ОАО Елатомский приборный завод (0,1) - выпускает медицинские аппараты магнитотерапии, теплового лечения, комбинированного действия;

ЗАО РЕНТГЕНПРОМ (0,3) - производит и разрабатывает рентгеновское медицинское оборудования;

ЗАО АМИКО (0,4) - медицинская рентгенодиагностическая аппаратура и оборудование для рентгенодиагностики;

ЗАО НИПК Электрон (0,6) - рентгенодиагностическое оборудование;

ООО Миасский завод медицинского оборудования (0,7) - асептическая ламинарная техника для высокоэффективной очистки и обеззараживания воздуха в лечебно-профилактических учреждениях, клиниках.

Остальные участники Топ-10 по соотношению заемных и собственных средств вышли за пределы 1, что говорит о превышении кредитных ресурсов над собственным капиталом организации. Подобная финансовая стратегия представляется достаточно рискованной. С другой стороны, разработка и внедрение hi-tech техники и оборудования в области медицины требует значительных материальных затрат. Эта практика может быть оправдана при условии продуманного бизнес-плана, нацеленного на будущую отдачу от вложенных инвестиций и завоевание рынка. Организации, замыкающие таблицу рэнкинга - ОАО Красногорский завод им.С.А.Зверева и ООО НПО ДЕОСТ, показали соотношение заемных и собственных средств даже больше, чем в среднем по 100 крупнейшим предприятиям отрасли – 4,3 и 7,6 соответственно.

В целом же, по независимой оценке платежеспособности, разработанной агентством Credinform, значение индекса платежеспособности ГЛОБАС-i® у всех лидеров рынка, в том числе у тех, кто «живет в кредит», находится на наивысшем и высоком уровне, что может рассматриваться как гарантия погашения долговых обязательств, риск невыполнения которых минимальный или ниже среднего. С инвестиционной точки зрения сотрудничество с участниками рейтинга выглядит привлекательным.

Инфляция в России: итоги 2013 года и прогнозы на 2014

По данным Федеральной службы государственной статистики (Росстат), инфляция в России по итогам 2013 года составила 6,5%. Напомним, что Банк России в начале года планировал удержать инфляцию в пределах 5-6%, но ускорение роста цен на продовольственные товары в последние месяцы года не позволило уложиться в заданный коридор.

Инфляция в декабре 2013 года составила 0,5% и совпала с ожиданиями аналитиков, а вот что касается годового показателя, то оценки экспертов были более оптимистичными. Так, Минэкономразвития прогнозировал итоговый рост цен на 6,2-6,3%. Отклонение от прогнозного значения всего две десятые процента может показаться несущественным только на первый взгляд.

Существует такое понятие, как «инфляция для бедных», официально она нигде не регистрируется, но сильно бьет по кошелькам граждан с низким достатком. Многие эксперты отмечают, что бедные слои населения нельзя подводить под общую инфляцию, т.к. их структура потребления имеет перекос в сторону продуктов питания. Если в среднем по стране на еду человек с хорошим достатком тратит около 30% от своего дохода (а в развитых странах не больше 15%), то бедные – более 50% от своей зарплаты. Следовательно, ускорение роста цен на продовольственные товары увеличивает «инфляцию для бедных», что собственно и происходит.

По данным Росстата, в 2013 году больше всего подорожали продовольственные товары и услуги, на 7,3 и 8% соответственно. Непродовольственные товары стали дороже на 4,5%.

Список антирекордсменов по итогам 2013 года возглавляют куриные яйца, которые за год подорожали практически на треть, а точнее на 28,8% (декабрь 2013 года к декабрю 2012 года). Следом за ними расположились сливочное масло (18,6%), алкогольные напитки (14,6%), молоко и молочная продукция (13,1%).

Услуги ЖКХ в 2013 году подорожали для россиян на 9,8%, медицинское обслуживание — на 9%, услуги связи — на 2,2%, дошкольного воспитания — на 9,9%. Поездки в пассажирском транспорте в 2013 году стали дороже на 8,9%.

Говоря о прогнозах на 2014 год, все эксперты предрекают замедление инфляции, в связи с заморозкой тарифов на услуги естественных монополий. В соответствии с официальным прогнозом Правительства РФ на 2014 год следует ожидать инфляцию в пределах 4,5-5,5%, в то время как целевой прогноз Минэкономразвития — 4,8%.

ЦБ на 2014 г. таргетирует цель по инфляции на уровне 5%. При этом в середине декабря ЦБ сообщил, что прогнозирует достижение цели по инфляции во второй половине 2014 года. Также в своем заявлении официальный регулятор отмечает, что сегодня сдерживающими факторами для улучшения инфляционной динамики являются медленное восстановление внешнего спроса и слабая инвестиционная активность. При этом важным условием для достижения целевых значений инфляции в среднесрочной перспективе, по мнению Банка России, является формирование позитивных тенденций в динамике инфляционных ожиданий.