Тенденции в фармацевтической торговле

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших российских компаний оптовой торговли фармацевтической продукцией.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2015 - 2017 годы) торговые компании (ТОП-10 и ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией отрасли по размеру чистых активов является НАО ОТИСИФАРМ. В 2018 году его чистые активы составляли более 51,4 млрд рублей.

Наименьшим размером чистых активов в ТОП-1000 обладало НАО РОСТА. Недостаточность имущества этой компании в 2017 году выражалась отрицательной величиной -13,5 млрд рублей.

За десятилетний период средние отраслевые размеры чистых активов имеют тенденцию к увеличению (Рисунок 1).

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов компаний оптовой торговли фармацевтической продукцией в 2008 – 2017 годах

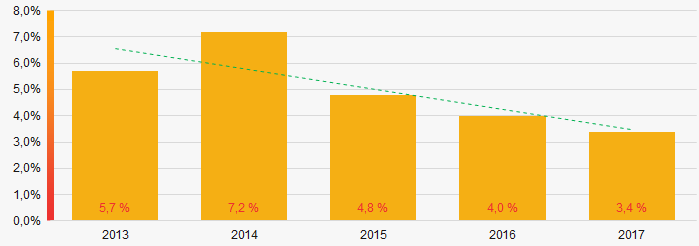

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов компаний оптовой торговли фармацевтической продукцией в 2008 – 2017 годахДоли компаний с недостаточностью имущества в ТОП-1000 в последние пять лет имеют тенденцию к снижению (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями размера чистых активов в ТОП-1000 в 2013 – 2017 годах

Рисунок 2. Доли компаний с отрицательными значениями размера чистых активов в ТОП-1000 в 2013 – 2017 годахВыручка от реализации

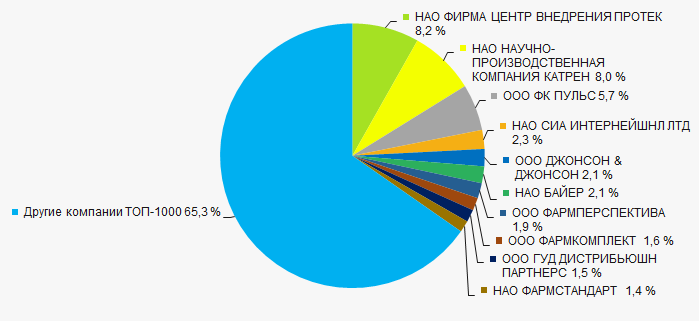

Объем выручки 10 ведущих компаний отрасли в 2017 году составил 35% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует об относительно высоком уровне конкуренции в отрасли.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-1000

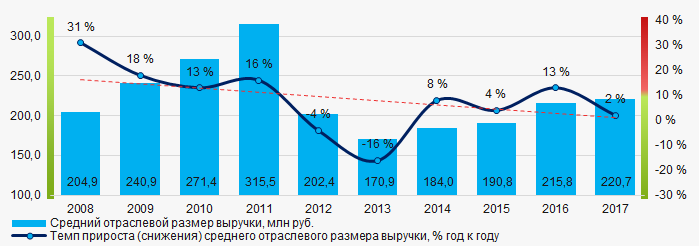

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-1000В целом за десятилетний период наблюдается снижение показателей средних отраслевых объемов выручки (Рисунок 4).

Рисунок 4. Изменение средних отраслевых показателей выручки компаний оптовой торговли фармацевтической продукцией в 2008 – 2017 годах

Рисунок 4. Изменение средних отраслевых показателей выручки компаний оптовой торговли фармацевтической продукцией в 2008 – 2017 годахПрибыль и убытки

Крупнейшей компанией отрасли по размеру чистой прибыли является НАО ФАРМСТАНДАРТ. За 2018 год прибыль компании составила более 45,5 млрд рублей.

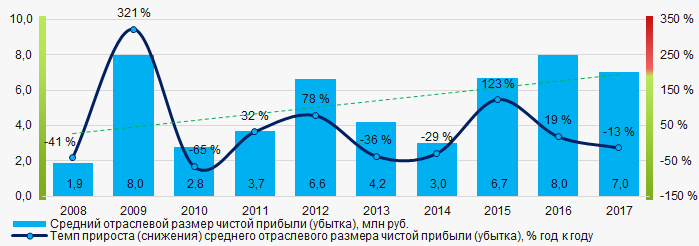

В течение последних десяти лет средние отраслевые показатели чистой прибыли имеют тенденцию к росту (Рисунок 5).

Рисунок 5. Изменение средних отраслевых значений показателей чистой прибыли компаний оптовой торговли фармацевтической продукцией в 2008 – 2017 годах

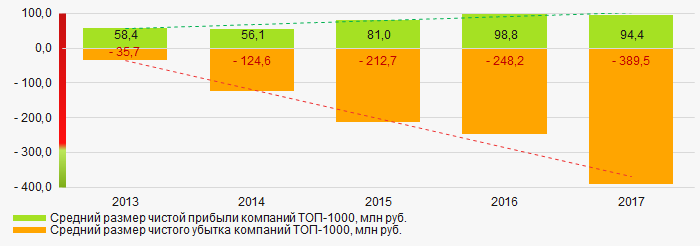

Рисунок 5. Изменение средних отраслевых значений показателей чистой прибыли компаний оптовой торговли фармацевтической продукцией в 2008 – 2017 годахЗа пятилетний период средние значения показателей чистой прибыли компаний ТОП-1000 увеличиваются, при этом значительно возрастает и средний размер чистого убытка. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2015 – 2017 годах

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2015 – 2017 годахОсновные финансовые коэффициенты

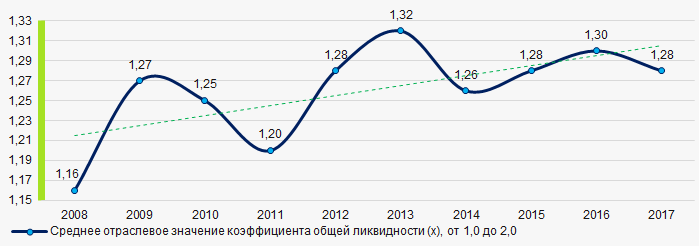

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности находились в интервале рекомендуемых значений - от 1,0 до 2,0, с тенденций к росту (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности компаний оптовой торговли фармацевтической продукцией в 2008 – 2017 годах

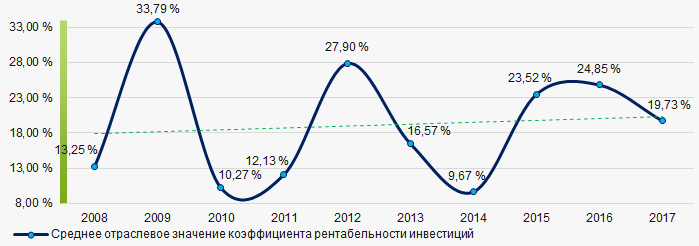

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности компаний оптовой торговли фармацевтической продукцией в 2008 – 2017 годахВ течение десяти лет средние отраслевые значения коэффициента рентабельности инвестиций находились в основном на относительно высоком уровне с тенденцией к росту (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций компаний оптовой торговли фармацевтической продукцией в 2008 – 2017 годах

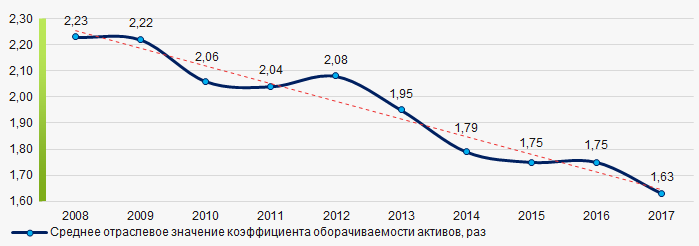

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций компаний оптовой торговли фармацевтической продукцией в 2008 – 2017 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За десятилетний период показатели данного коэффициента деловой активности имеют тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов компаний оптовой торговли фармацевтической продукцией в 2008 – 2017 годах

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов компаний оптовой торговли фармацевтической продукцией в 2008 – 2017 годахМалый бизнес

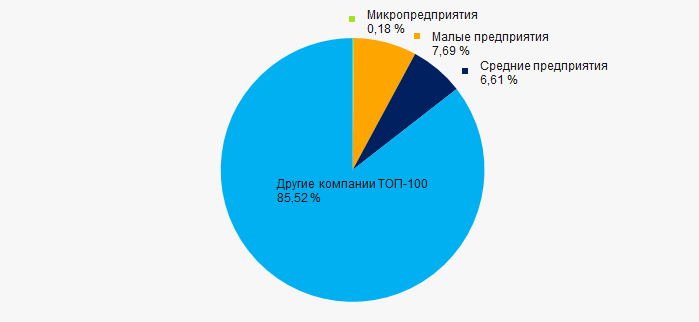

66% компаний ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом, доля их выручки в общем объеме в 2017 году составила 14,5%, что значительно ниже среднего показателя по стране (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего бизнеса в ТОП-1000, %

Рисунок 10. Доли выручки субъектов малого и среднего бизнеса в ТОП-1000, %Основные регионы деятельности

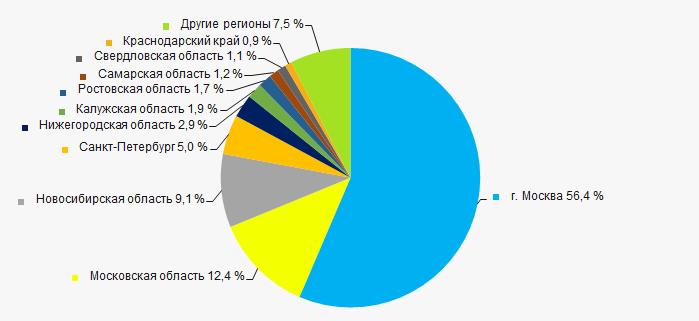

Компании ТОП-1000 распределены по территории России крайне неравномерно и зарегистрированы в 69 регионах. Почти 69% объема их выручки сосредоточены в г. Москве и Московской области (Рисунок 11).

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам России

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам РоссииСкоринг бухгалтерской отчетности

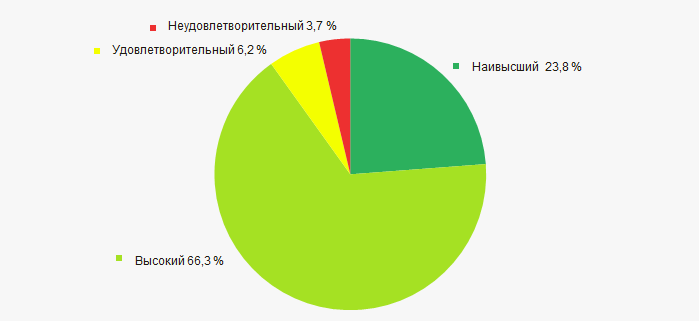

Оценка финансового положения компаний ТОП-1000 показывает, что наибольшая часть из них находится в финансовом положении выше среднего (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

Подавляющей части компаний из ТОП-1000 присвоен наивысший и высокий индекс платежеспособности Глобас, что свидетельствует об их способности в полном объеме отвечать по своим долговым обязательствам (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасВывод

Комплексная оценка деятельности крупнейших российских компаний оптовой торговли фармацевтической продукцией, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании в отрасли положительных тенденций (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % |

| Темп прироста (снижения) среднего отраслевого размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  10 10 |

| Уровень конкуренции |  5 5 |

| Темп прироста (снижения) среднего отраслевого размера выручки |  -10 -10 |

| Темп прироста (снижения) среднего отраслевого размера чистой прибыли (убытка) |  10 10 |

| Рост / снижение средних размеров чистой прибыли компаний ТОП-1000 |  10 10 |

| Рост / снижение средних размеров чистого убытка компаний ТОП-1000 |  -10 -10 |

| Рост / снижение средних отраслевых значений коэффициента общей ликвидности |  10 10 |

| Рост / снижение средних отраслевых значений коэффициента рентабельности инвестиций |  10 10 |

| Рост / снижение средних отраслевых значений коэффициента оборачиваемости активов |  -10 -10 |

| Доля малого и среднего бизнеса в отрасли по объему выручки более 22% |  -10 -10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Среднее значение факторов |  2,5 2,5 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор).

отрицательная тенденция (фактор).

Эффективность торговли в фармацевтике

Информационное агентство Credinform представляет рэнкинг крупнейших российских компаний оптовой торговли фармацевтической продукцией. Для рэнкинга были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2016 - 2018 годы) компании оптовой торговли фармацевтической продукцией (ТОП-10). Далее они были ранжированы по коэффициенту рентабельности продаж (Таблица 1). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Рентабельность продаж (%) рассчитывается как доля операционной прибыли в общем объеме продаж компании. Коэффициент рентабельности продаж отражает эффективность производственной и коммерческой деятельности предприятия и показывает долю средств предприятия, полученную в результате реализации продукции после покрытия ее себестоимости, уплаты налогов и выплаты процентов по кредитам.

Разброс значений рентабельности продаж в компаниях одной отрасли определяется различиями в конкурентных стратегиях и продуктовых линейках.

Специалистами Информационного агентства Credinform, с учетом фактического положения дел как в целом в экономике, так и в отраслях, разработан и реализован в Информационно-аналитической системе Глобас расчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли. Для компании оптовой торговли фармацевтической продукцией практическое значение коэффициента рентабельности продаж в 2017 году составило от 4,05%.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность показателей и финансовых коэффициентов.

| Наименование, ИНН, регион | Выручка, млрд руб. | Чистая прибыль (убыток), млрд руб. | Рентабельность продаж, % | Индекс платёжеспособности Глобас | |||

| 2017 | 2018 | 2017 | 2018 | 2017 | 2018 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| НАО ФАРМСТАНДАРТ ИНН 0274110679 Московская область |

37,22 37,22 |

57,22 57,22 |

12,35 12,35 |

45,51 45,51 |

20,25 20,25 |

17,46 17,46 |

159 Наивысший |

| ООО ДЖОНСОН & ДЖОНСОН ИНН 7725216105 г. Москва |

55,42 55,42 |

56,43 56,43 |

3,36 3,36 |

2,19 2,19 |

9,12 9,12 |

4,44 4,44 |

197 Наивысший |

| НАО БАЙЕР ИНН 7704017596 г. Москва |

54,03 54,03 |

55,97 55,97 |

0,71 0,71 |

0,06 0,06 |

8,53 8,53 |

2,47 2,47 |

218 Высокий |

| ООО ФАРМПЕРСПЕКТИВА ИНН 6312050583 Калужская область Находится в процессе реорганизации в форме преобразования с 03.09.2019 |

48,94 48,94 |

55,40 55,40 |

0,32 0,32 |

0,37 0,37 |

1,72 1,72 |

2,24 2,24 |

210 Высокий |

| НАО НАУЧНО-ПРОИЗВОДСТВЕННАЯ КОМПАНИЯ КАТРЕН ИНН 5408130693 Новосибирская область |

211,07 211,07 |

193,90 193,90 |

1,45 1,45 |

2,45 2,45 |

1,28 1,28 |

2,12 2,12 |

228 Высокий |

| НАО ФИРМА ЦЕНТР ВНЕДРЕНИЯ ПРОТЕК ИНН 7724053916 г. Москва |

215,49 215,49 |

199,43 199,43 |

2,29 2,29 |

2,48 2,48 |

-0,90 -0,90 |

-0,75 -0,75 |

196 Наивысший |

| ООО ГУД ДИСТРИБЬЮШН ПАРТНЕРС ИНН 9705031526 г. Москва |

40,12 40,12 |

37,17 37,17 |

0,01 0,01 |

-2,35 -2,35 |

-0,52 -0,52 |

-1,44 -1,44 |

335 Удовлетворительный |

| ООО ФК ПУЛЬС ИНН 5047045359 Московская область |

149,67 149,67 |

185,78 185,78 |

1,23 1,23 |

3,90 3,90 |

-3,91 -3,91 |

-2,22 -2,22 |

186 Наивысший |

| НАО СИА ИНТЕРНЕЙШНЛ ЛТД ИНН 7714030099 г. Москва |

61,18 61,18 |

34,03 34,03 |

0,04 0,04 |

-1,44 -1,44 |

-1,57 -1,57 |

-2,83 -2,83 |

291 Высокий |

| ООО ФАРМКОМПЛЕКТ ИНН 5262036363 Нижегородская область |

41,12 41,12 |

51,50 51,50 |

0,26 0,26 |

0,44 0,44 |

-4,58 -4,58 |

-3,29 -3,29 |

188 Наивысший |

| Итого по компаниям ТОП-10 |  914,27 914,27 |

926,84 926,84 |

22,02 22,02 |

53,61 53,61 |

|||

| Среднее значение по компаниям ТОП-10 |  91,43 91,43 |

92,68 92,68 |

2,20 2,20 |

5,36 5,36 |

2,94 2,94 |

1,82 1,82 |

|

| Среднее отраслевое значение |  0,22 0,22 |

0,01 0,01 |

4,05 4,05 |

||||

улучшение показателя к предыдущему периоду,

улучшение показателя к предыдущему периоду,  ухудшение показателя к предыдущему периоду.

ухудшение показателя к предыдущему периоду.

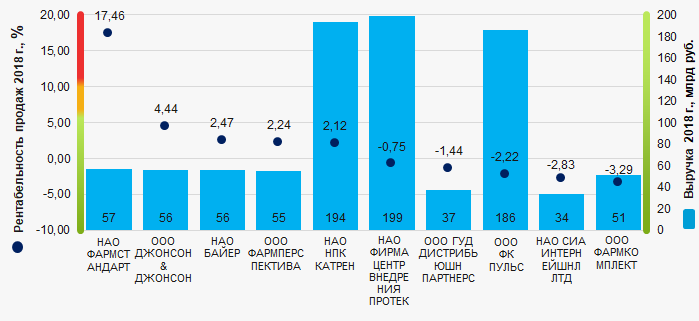

Средний показатель коэффициента рентабельности продаж ТОП-10 ниже среднего отраслевого и практического значений в 2017 году. Пять компаний улучшили результаты в 2018 году.

Рисунок 1. Коэффициент рентабельности продаж и выручка крупнейших российских компаний оптовой торговли фармацевтической продукцией (ТОП-10)

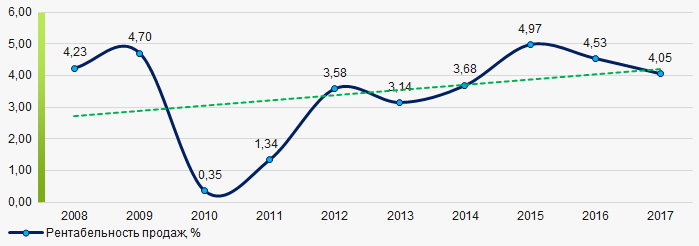

Рисунок 1. Коэффициент рентабельности продаж и выручка крупнейших российских компаний оптовой торговли фармацевтической продукцией (ТОП-10)В течение 10 лет средние отраслевые показатели коэффициента рентабельности продаж имеют тенденцию к росту. (Рисунок 2).

Рисунок 2. Изменение средних отраслевых значений коэффициента рентабельности продаж российских компаний оптовой торговли фармацевтической продукцией в 2008 – 2017 годах

Рисунок 2. Изменение средних отраслевых значений коэффициента рентабельности продаж российских компаний оптовой торговли фармацевтической продукцией в 2008 – 2017 годах