Тенденции в работе унитарных предприятий

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших унитарных предприятий России.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2010 - 2019 годы) коммерческие унитарные организации (ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

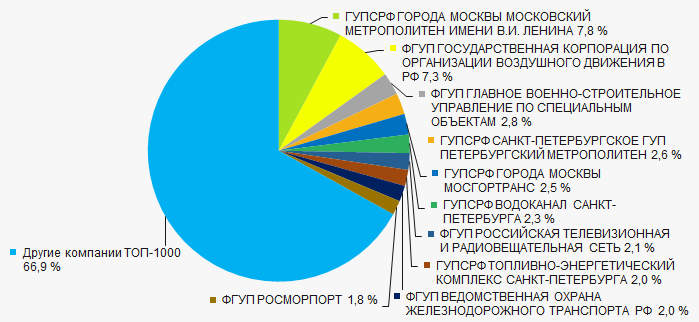

Крупнейшим унитарным предприятием по размеру чистых активов является ГУПСРФ ПРЕДПРИЯТИЕ ГОРОДА МОСКВЫ МОСКОВСКИЙ ОРДЕНА ЛЕНИНА И ОРДЕНА ТРУДОВОГО КРАСНОГО ЗНАМЕНИ МЕТРОПОЛИТЕН ИМЕНИ В.И. ЛЕНИНА, ИНН 7702038150, г. Москва. В 2019 году его чистые активы составляли 1372 млрд рублей.

Наименьшим размером чистых активов в ТОП-1000 обладало ФГУП ГЛАВНОЕ ВОЕННО-СТРОИТЕЛЬНОЕ УПРАВЛЕНИЕ №14, ИНН 5047054473, г. Москва, находящееся в процессе реорганизации в форме присоединения к нему других юридических лиц с 23.04.2020. Недостаточность имущества этого предприятия в 2019 году выражалась отрицательной величиной -48 млрд рублей.

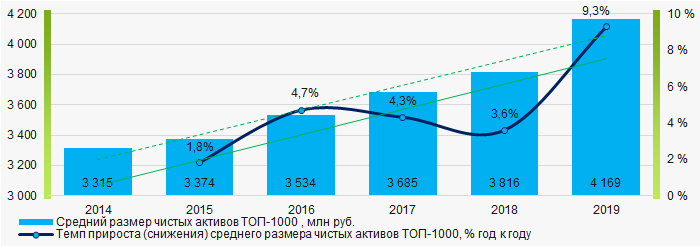

За шестилетний период средние размеры чистых активов ТОП-1000 имеют тенденцию к увеличению, с положительной динамикой темпов прироста (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов ТОП-1000 в 2014 – 2019 годах

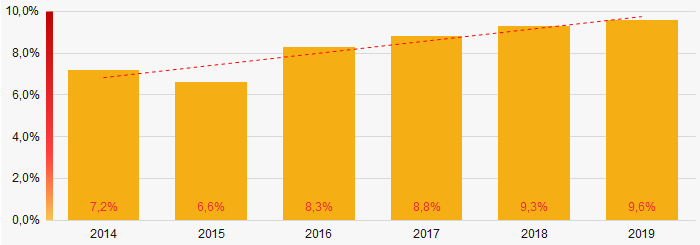

Рисунок 1. Изменение средних показателей размера чистых активов ТОП-1000 в 2014 – 2019 годахДоли предприятий с недостаточностью имущества в ТОП-1000 в последние шесть лет увеличивались (Рисунок 2).

Рисунок 2. Доли предприятий с отрицательными значениями чистых активов в ТОП-1000 в 2014 – 2019 годах

Рисунок 2. Доли предприятий с отрицательными значениями чистых активов в ТОП-1000 в 2014 – 2019 годахВыручка от реализации

Объем выручки 10 ведущих унитарных предприятий в 2019 году составил 33% от суммарной выручки предприятий ТОП-1000. (Рисунок 3).

Рисунок 3. Доли участия предприятий ТОП-10 в суммарной выручке 2019 года в ТОП-1000

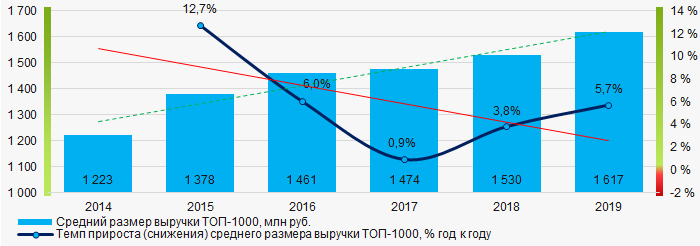

Рисунок 3. Доли участия предприятий ТОП-10 в суммарной выручке 2019 года в ТОП-1000В целом наблюдается тенденция к увеличению объемов выручки, с отрицательной динамикой темпов прироста (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки предприятий ТОП-1000 в 2014 – 2019 годах

Рисунок 4. Изменение средних показателей выручки предприятий ТОП-1000 в 2014 – 2019 годахПрибыль и убытки

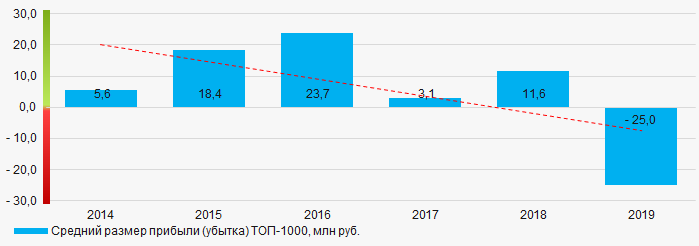

Крупнейшим унитарным предприятием по размеру чистой прибыли является ФГУП ПО ОРГАНИЗАЦИИ ВОЗДУШНОГО ДВИЖЕНИЯ В РФ, ИНН 7734135124, г. Москва. Его прибыль 2019 году составила почти 15 млрд рублей. За шестилетний период показатели средних размеров прибыли ТОП-1000 имеют тенденцию к снижению (Рисунок 5).

Рисунок 5. Изменение средних показателей прибыли (убытка) предприятий ТОП-1000 в 2014 – 2019 годах

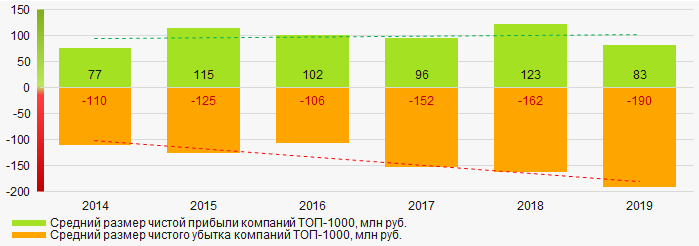

Рисунок 5. Изменение средних показателей прибыли (убытка) предприятий ТОП-1000 в 2014 – 2019 годахЗа шестилетний период средние значения показателей чистой прибыли предприятий ТОП-1000 имеют тенденцию к незначительному росту, при этом увеличивается и средний размер чистого убытка. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка предприятий ТОП-1000 в 2014 – 2019 годах

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка предприятий ТОП-1000 в 2014 – 2019 годахОсновные финансовые коэффициенты

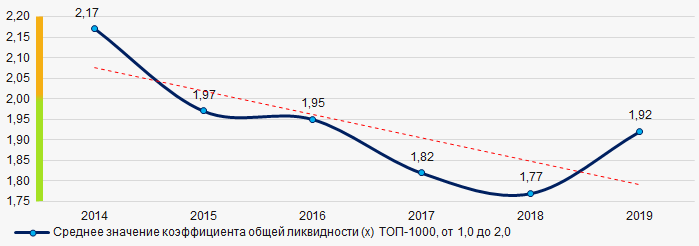

За шестилетний период средние показатели коэффициента общей ликвидности предприятий ТОП-1000 находились в основном в интервале рекомендуемых значений - от 1,0 до 2,0, с тенденцией к снижению. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних значений коэффициента общей ликвидности предприятий ТОП-1000 в 2014 – 2019 годах

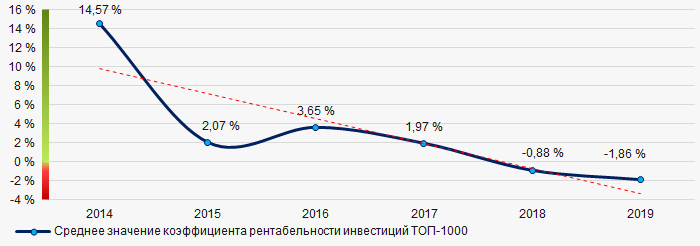

Рисунок 7. Изменение средних значений коэффициента общей ликвидности предприятий ТОП-1000 в 2014 – 2019 годахВ течение шести лет, наблюдается тенденция к снижению средних показателей коэффициента рентабельности инвестиций предприятий ТОП-1000. (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций предприятий ТОП-1000 в 2014 – 2019 годах

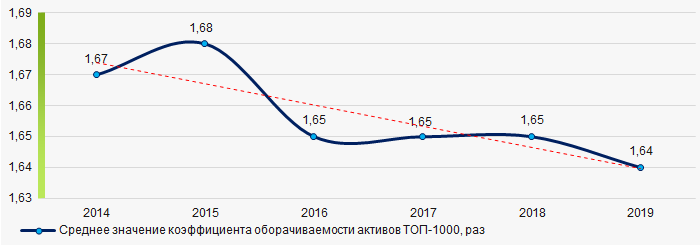

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций предприятий ТОП-1000 в 2014 – 2019 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За шестилетний период показатели данного коэффициента деловой активности демонстрировали тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов предприятий ТОП-1000 в 2014 – 2019 годах

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов предприятий ТОП-1000 в 2014 – 2019 годахОсновные регионы деятельности

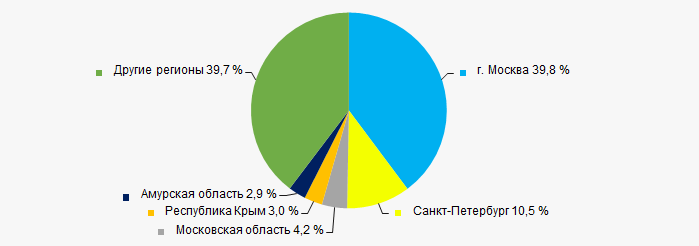

Компании ТОП-1000 зарегистрированы в 84 регионах и распределены по территории страны неравномерно. Более 50% крупнейших по объему выручки унитарных предприятий сосредоточены в г. Москве и Санкт-Петербурге (Рисунок 10).

Рисунок 10. Распределение выручки предприятий ТОП-1000 по регионам России

Рисунок 10. Распределение выручки предприятий ТОП-1000 по регионам РоссииСкоринг бухгалтерской отчетности

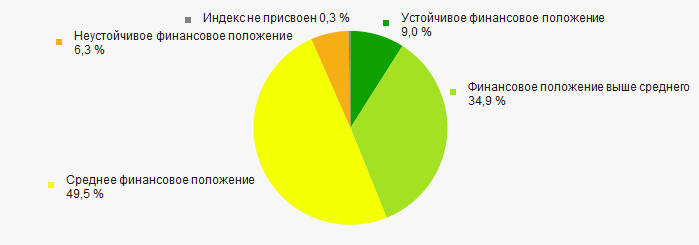

Оценка финансового положения предприятий ТОП-1000 показывает, что наибольшая часть из них находится в среднем финансовом положении. (Рисунок 11).

Рисунок 11. Распределение предприятий ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 11. Распределение предприятий ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

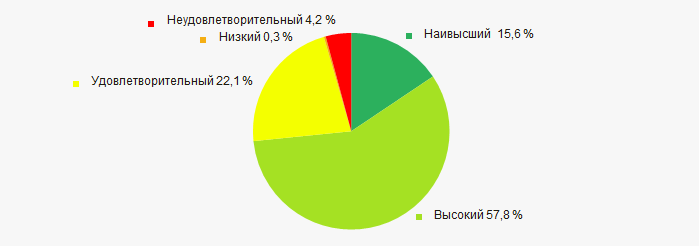

Наибольшей части предприятий ТОП-1000 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 12).

Рисунок 12. Распределение предприятий ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 12. Распределение предприятий ТОП-1000 по Индексу платежеспособности ГлобасВывод

Комплексная оценка деятельности крупнейших унитарных предприятий России, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании неблагоприятных тенденций в период с 2014 г. по 2019 г. (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % |

| Динамика среднего размера чистых активов |  10 10 |

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  -10 -10 |

| Динамика среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера выручки |  -10 -10 |

| Динамика среднего размера прибыли (убытка) |  -10 -10 |

| Рост / снижение средних размеров чистой прибыли |  10 10 |

| Рост / снижение средних размеров чистого убытка |  -10 -10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  -5 -5 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  -10 -10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  5 5 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Среднее значение удельного веса факторов |  -1,4 -1,4 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор).

отрицательная тенденция (фактор).

Динамика промышленного производства в России за 7 месяцев 2020 г.

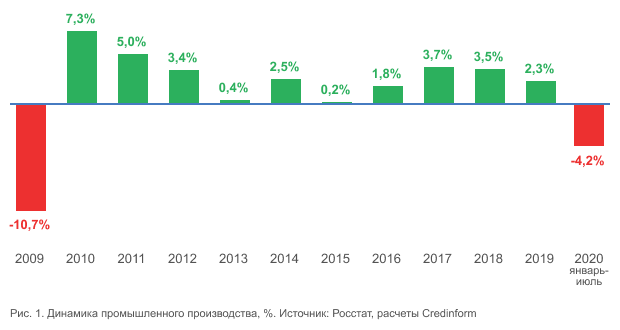

Промышленное производство в России в январе-июле 2020 г. сократилось на 4,2% в сравнении с аналогичным периодом 2019г. В мае произошло наибольшее снижение до 9,6%. С июня наметилась тенденция к улучшению ситуации.

Отрицательная годовая динамика в промышленности наблюдалась также в 2009 г. снижение тогда составило 10,7%.

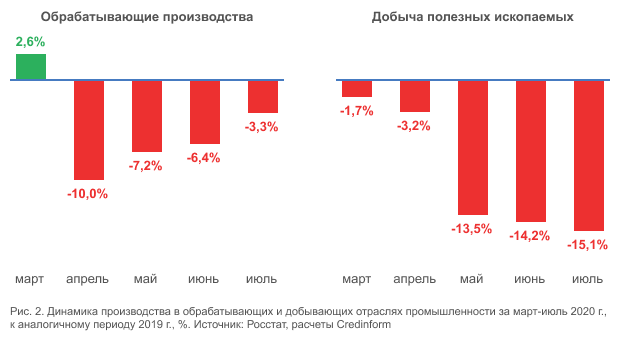

Обрабатывающие производства восстанавливаются, добывающая промышленность продолжает падение

Обрабатывающая промышленность в марте 2020 г. показывала рост на 2,6% в сравнении с мартом 2019 г. В апреле, после введения ограничительных мер, произошло снижение на 10% по отношению к апрелю 2019 г. В июле 2020 г. падение удалось замедлить, оно составило 3,3% - к июлю 2019 г.

Добыча полезных ископаемых в марте 2020 г. сократилась незначительно - на 1,7%. Но в апреле-июне падение увеличилось и в июле достигло 15,1%. На нефтяную и газовую отрасли еще продолжительное время будет влиять негативная конъюнктура мирового спроса на энергоресурсы, а также взятые Россией обязательства в рамках новой сделки ОПЕК+.

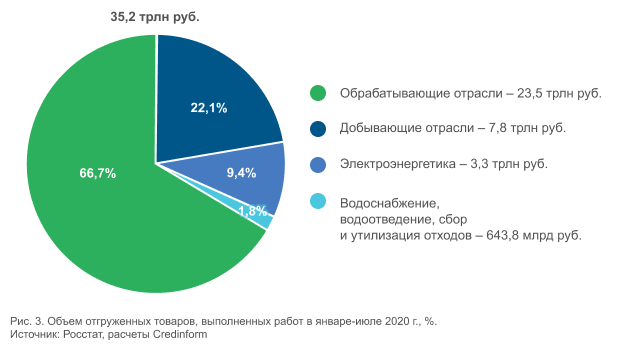

В структуре промышленности увеличивается доля секторов, производящих продукцию с высокой добавленной стоимостью. В январе-июле 2020 г. обрабатывающие отрасли произвели 66,7% от общего объема товаров, работ и услуг в денежном выражении; 22,1% - добывающие отрасли, 9,4% - электроэнергетика, 1,8% - водоснабжение, водоотведение, сбор и утилизация отходов. Данная динамика увеличения доли обрабатывающих отраслей прослеживается уже несколько лет.

Не нефтью единой

В структуре промышленности увеличивается доля секторов доля секторов, производящих продукцию с высокой добавленной стоимостью. В январе-июле 2020 г. обрабатывающие отрасли произвели 66,7% от общего объема товаров, работ и услуг в денежном выражении; 22,1% - добывающие отрасли, 9,4% - электроэнергетика, 1,8% - водоснабжение, водоотведение, сбор и утилизацию отходов. Данная динамика увеличения доли обрабатывающих отраслей прослеживается уже несколько лет.

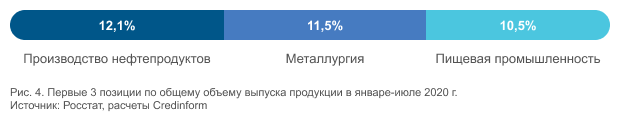

Структура обрабатывающей промышленности

Обрабатывающая промышленность: пострадавшие отрасли и лидеры роста

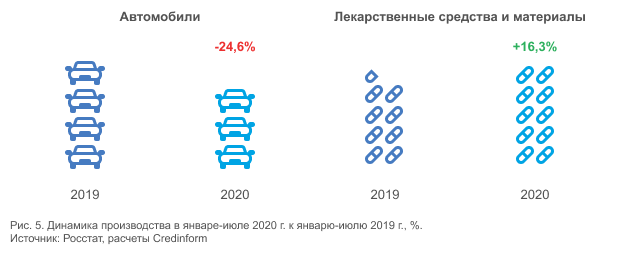

Производство автотранспортных средств – самый пострадавший сегмент обрабатывающей промышленности: в январе-июле 2020 г. автомобилестроение сократилось на 24,6% к аналогичному периоду 2019 г.

В значительном выигрыше оказались предприятия по выпуску лекарственных средств и медицинских изделий: за 7 месяцев 2020 г. им удалось нарастить поставки на 16,3%.

Кризис промышленного производства в ведущих странах мира

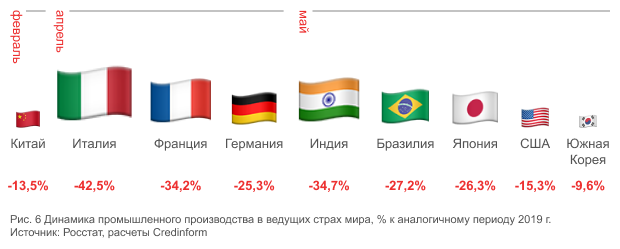

Текущая ситуация по-разному отразилась на мировых промышленных центрах. Максимальный спад производства по отношению к аналагичному периоду 2019 г. был отмечен в апреле 2020 г.: 42,5% в Италии, 34,2% во Франции, 25,3% в Германии. На май 2020 г. пришелся пик кризиса промышленности в Индии с падением на 33,9%, Бразилии - на 27,2%, Японии – на 26,3%, США – на 15,3%, Южной Корее - на 9,6%.

Китай раньше других стран испытал на себе последствия пандемии: максимальный спад промышленности пришелся на февраль 2020 г. - 13,5%.