Изменения в законодательстве

Постановлением Правительства РФ от 18.09.2020 №1490 с 1 января по 31 декабря 2021 года устанавливается новый порядок лицензирования образовательной деятельности.

Лицензируемой деятельностью является оказание образовательных услуг по реализации образовательных программ.

Лицензирующими органами утверждены:

- Федеральная служба по надзору в сфере образования и науки (Рособрнадзор) - в отношении:

- организаций высшего образования,

- организаций среднего профессионального образования в сферах: обороны, производства продукции по оборонному заказу, деятельности органов внутренних дел и войск национальной гвардии, безопасности, ядерной энергетики, транспорта и связи, наукоемкого производства (перечень специальностей утверждается Правительством РФ),

- организаций, находящихся за пределами территории России,

- организаций, созданных в соответствии с международными договорами России,

- организаций, осуществляющих деятельность на территориях дипломатических представительств и консульских учреждений России,

- филиалов иностранных организаций.

- Органы исполнительной власти субъектов РФ - в отношении:

- организаций, осуществляющих деятельность на территории субъекта России их филиалов в других субъектах РФ.

Без получения лицензий могут действовать образовательные организации на территориях инновационного центра «Сколково», а также инновационных научно-технологического центров в соответствии со ст. 17 Федерального закона от 28.09.2010 №244-ФЗ и ст. 21 Федерального закона от 29.07.2017 №216-ФЗ соответственно.

В Положении, утвержденном данным Постановлением Правительства содержатся лицензионные требования к соискателям и лицензиатам, перечень образовательных услуг, перечислены документы и сведения, необходимые для оформления лицензий.

Предоставление или переоформление лицензий облагается государственной пошлиной.

Подписчики Информационно-аналитической системы Глобас имеют возможность ознакомиться со всей доступной информацией (в том числе архивной) обо всех образовательных организациях. В настоящее время насчитывается почти 39 тыс. действующих лицензии на этот вид деятельности.

ТОП-1000 компаний Волго-Вятского региона

В целях сокращения межрегиональных различий в уровне и качестве жизни населения, ускорения темпов экономического роста и технологического развития, а также обеспечения национальной безопасности страны Правительством РФ в феврале 2019 года утверждена Стратегия пространственного развития России до 2025 года в составе 12 макрорегионов. Один из них – Волго-Вятский, в состав которого входят: Нижегородская и Кировская области, Республики Марий Эл, Мордовия и Чувашская Республика - Республика Чувашия.

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших компаний Волго-Вятского экономического района России.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2014 - 2019 годы) предприятия реального сектора экономики (ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

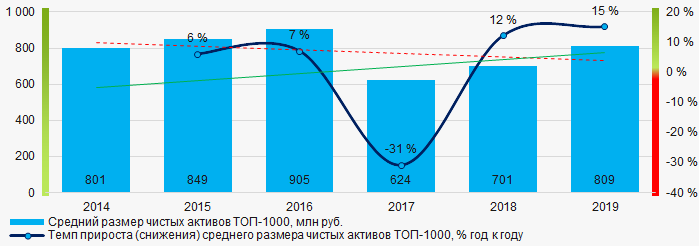

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшим предприятием Волго-Вятского экономического района России по размеру чистых активов является НАО ТРАНСНЕФТЬ -ВЕРХНЯЯ ВОЛГА, ИНН 5260900725, Нижегородская область. В 2019 году чистые активы предприятия составляли 143 млрд рублей.

Наименьшим размером чистых активов в ТОП-1000 обладало НАО ЧЕБОКСАРСКИЙ ЗАВОД ПРОМЫШЛЕННЫХ ТРАКТОРОВ, ИНН 2126003074, Чувашская Республика - Республика Чувашия. Предприятие признано несостоятельным (банкротом) 19.10.2020 и в отношении него открыто конкурсное производство. Недостаточность имущества этой компании в 2019 году выражалась отрицательной величиной -108 млрд рублей.

За шестилетний период показатели средних размеров чистых активов предприятий ТОП-1000 снижались, с увеличением темпов прироста (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2014 – 2019 годах

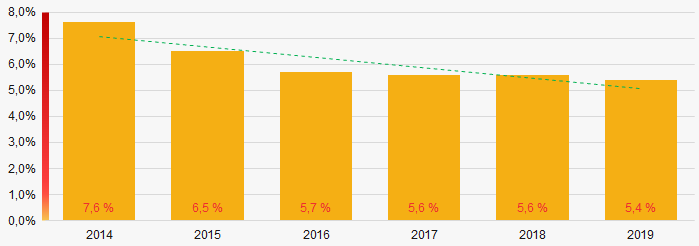

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2014 – 2019 годахДоли предприятий с недостаточностью имущества в ТОП-1000 в последние шесть лет имеют тенденцию к снижению (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000Выручка от реализации

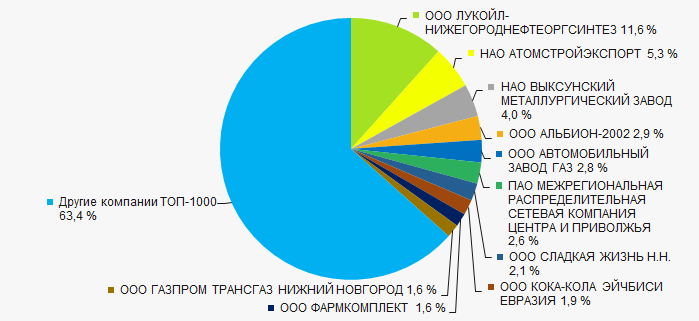

Объем выручки 10 ведущих предприятий региона в 2019 году составил 37% от суммарной выручки предприятий ТОП-1000. (Рисунок 3). Это свидетельствует о высоком уровне концентрации капитала.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2019 года ТОП-1000

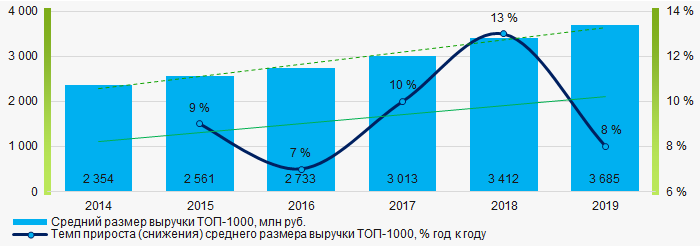

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2019 года ТОП-1000В целом наблюдается тенденция к наращиванию объемов выручки с увеличением темпов прироста (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2014 – 2019 годах

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2014 – 2019 годахПрибыль и убытки

Крупнейшим предприятием региона по размеру чистой прибыли является НАО ВЫКСУНСКИЙ МЕТАЛЛУРГИЧЕСКИЙ ЗАВОД, ИНН 5247004695, Нижегородская область. За 2019 год прибыль компании составила более 28 млрд рублей.

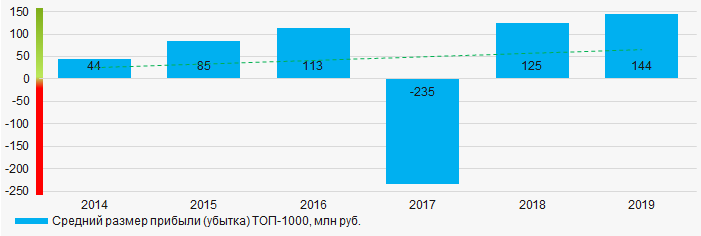

В течение шестилетнего периода у предприятий ТОП-1000 наблюдалась тенденция к увеличению прибыли (Рисунок 5).

Рисунок 5. Изменение средних показателей прибыли компаний ТОП-1000 в 2014 – 2019 годах

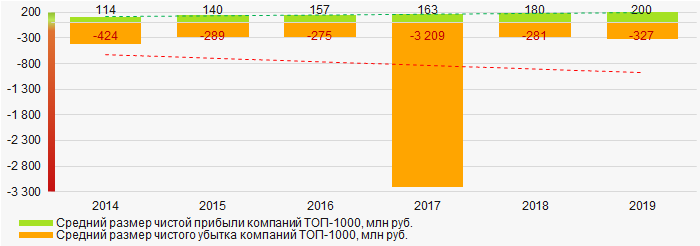

Рисунок 5. Изменение средних показателей прибыли компаний ТОП-1000 в 2014 – 2019 годахЗа шестилетний период средние значения показателей чистой прибыли предприятий ТОП-1000 имеют тенденцию к увеличению, при этом увеличивается и средний размер чистого убытка. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2014 – 2019 годах

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2014 – 2019 годахОсновные финансовые коэффициенты

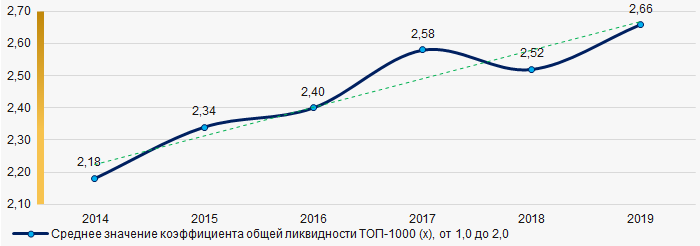

За шестилетний период средние показатели коэффициента общей ликвидности компаний ТОП-1000 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2014 – 2019 годах

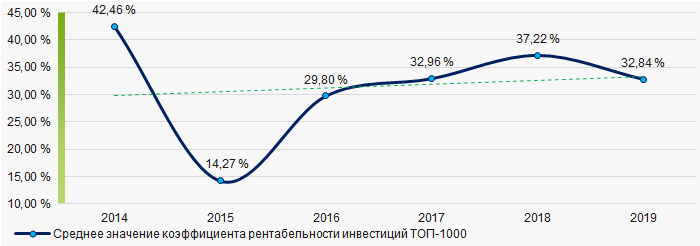

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2014 – 2019 годахВ течение шести лет, наблюдалась тенденция к росту средних значений показателей коэффициента рентабельности инвестиций (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2014 – 2019 годах

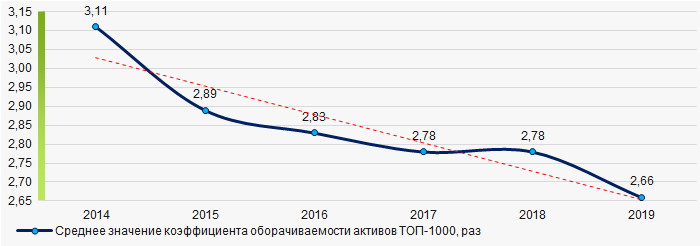

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2014 – 2019 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За шестилетний период показатели данного коэффициента деловой активности демонстрировали тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2014 – 2019 годах

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2014 – 2019 годахМалый бизнес

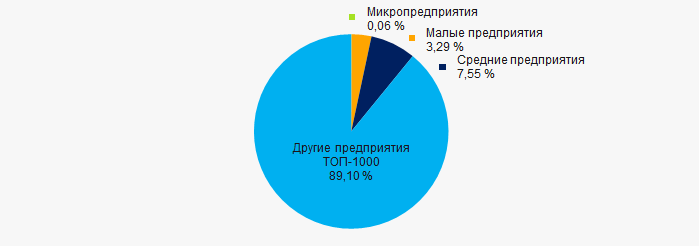

47% предприятий ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их суммарной выручки в общем объеме ТОП-1000 составляет только 11%, что почти в два раза ниже среднего показателя по стране в 2018 - 2019 годах. (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Регионы деятельности

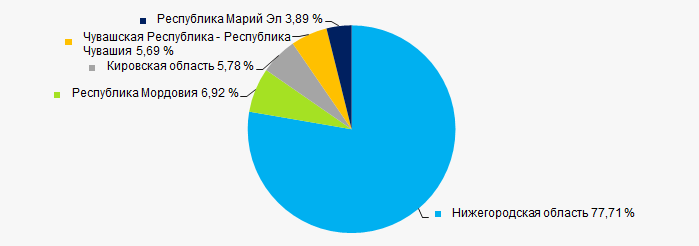

Предприятия ТОП-1000 зарегистрированы во всех 5 регионах и распределены по территории крайне неравномерно. 78% крупнейших по объему выручки предприятий сосредоточены в Нижегородской области (Рисунок 11).

Рисунок 11. Распределение выручки компаний ТОП-1000 по территории Волго-Вятского экономического района России

Рисунок 11. Распределение выручки компаний ТОП-1000 по территории Волго-Вятского экономического района РоссииСкоринг бухгалтерской отчетности

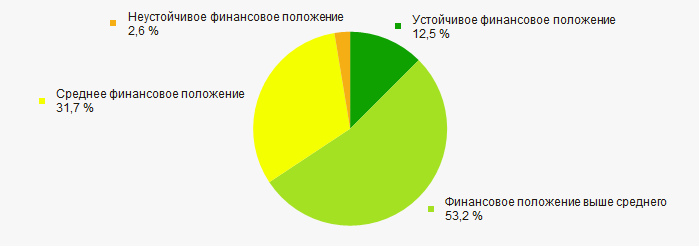

Оценка финансового положения предприятий ТОП-1000 показывает, что более половины из них находится в финансовом положении выше среднего. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

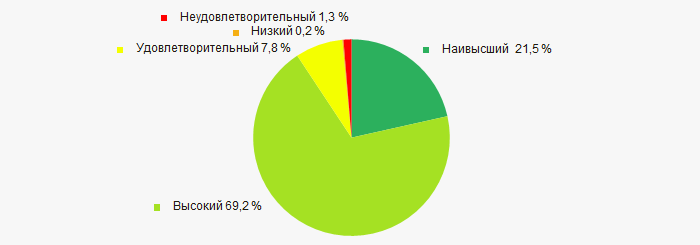

Подавляющей части предприятий ТОП-1000 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасИндекс промышленного производства

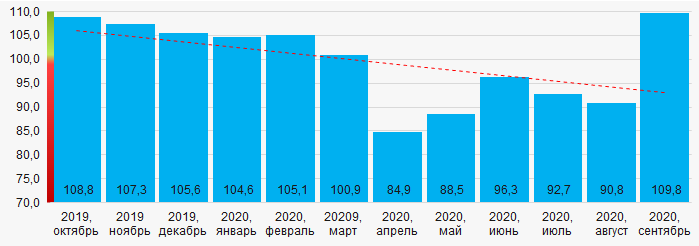

По сведениям Федеральной службы государственной статистики, в Волго-Вятском экономическом районе России в течение 12 месяцев 2019 – 2020 годов наблюдается тенденция к снижению показателей индекса промышленного производства (Рисунок 14). При этом средний показатель индекса месяц к месяцу предыдущего года составил 99,6%.

Рисунок 14. Усредненный индекс промышленного производства на территории Волго-Вятского экономического района России в 2019 - 2020 годах, месяц к месяцу предыдущего года (%)

Рисунок 14. Усредненный индекс промышленного производства на территории Волго-Вятского экономического района России в 2019 - 2020 годах, месяц к месяцу предыдущего года (%)Вывод

Комплексная оценка деятельности крупнейших предприятий реального сектора экономики Волго-Вятского экономического района России, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании позитивных тенденций (Таблица 1).

| Тенденции и факторы оценки ТОП-1000 | Удельный вес фактора, % |

| Динамика среднего размера чистых активов |  -10 -10 |

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  10 10 |

| Уровень конкуренции / монополизации |  -10 -10 |

| Динамика среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера выручки |  10 10 |

| Динамика среднего размера прибыли |  10 10 |

| Рост / снижение средних размеров чистой прибыли компаний |  10 10 |

| Рост / снижение средних размеров чистого убытка компаний |  -10 -10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  5 5 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  10 10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса по объему выручки более 20% |  -10 -10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Индекс промышленного производства |  -10 -10 |

| Среднее значение удельного веса факторов |  1,5 1,5 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор).

отрицательная тенденция (фактор).