Изменения в законодательстве

Правительство РФ Постановлением от 09.10.2021 №1723 утвердило правила предоставления сведений из Единого регистра сведений о населении, о создании которого мы сообщали в публикации от 16.06.2020. В ноябре ФНС РФ должны быть закончены работы по созданию единой базы со списком всех граждан страны, а уже с 1 января 2022 г. граждане смогут регистрировать детей в любом ЗАГСе.

Некоторые нормы закона начнут действовать с 1 января 2024 и 2025 гг. соответственно. Предусматривается и переходный период до 31.12.2025.

ФНС РФ ведет Регистр в полном объеме, в том числе обеспечивает защиту сведений, в основе которых - данные ЗАГС начиная с 1926 г. Кроме этого используются собственные данные ФНС РФ, данные МВД РФ, Министерств обороны, науки и высшего образования, государственных внебюджетных фондов.

Важно, однако, подчеркнуть, что в Регистре отсутствуют сведения о налогах, доходах, размерах пенсий, состоянии здоровья в т.ч. QR-кодах, а также биометрические данные граждан.

Утвержденными правилами сведения из Регистра могут быть предоставлены:

- физическим лицам или их законным представителям, в части сведений, составленных в отношении этих лиц, в электронной форме через «Единый портал государственных и муниципальных услуг (функций)»;

- органам государственного управления в рамках их компетенции, через Единую систему межведомственного электронного взаимодействия.

Предусмотрено также наделение нотариусов правом получать необходимые данные для совершения нотариальных действий от имени Российской Федерации с 01.01.2025 через Единую информационную систему нотариата.

Министерство юстиции предлагает в дальнейшем поменять бумажные свидетельства ЗАГС на записи в Регистре.

Тенденции в производстве удобрений

С декабря 2021 г. по май 2022 г. Постановлением Правительства РФ от 03.11.2021 №1910 установлена квота на вывоз азотных удобрений, что связано с ростом цен на газ на мировом рынке и, соответственно, цен на удобрения, в которых доля газа составляет до 80%. Эта мера позволит предотвратить дефицит удобрений на российском рынке, особенно с учетом имеющихся в последние годы негативных тенденций в деятельности крупнейших отечественных производителей.

Наиболее значимые из них: высокий уровень монополизации, увеличение убыточности и тенденция к снижению индекса промышленного производства в отрасли за последние 12 месяцев. Среди положительных тенденций отмечается снижение доли предприятий с недостаточностью имущества, рост выручки и рентабельности инвестиций.

Для анализа тенденций деятельности в данной сфере производства Информационным агентством Credinform в Системе Глобас были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2015 – 2020 гг.) компании производители удобрений и азотных соединений (ТОП-100).

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов является отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией ТОП-100 по размеру чистых активов является ООО ЕВРОХИМ - УСОЛЬСКИЙ КАЛИЙНЫЙ КОМБИНАТ, ИНН 5911066005, Пермский край. В 2020 г. чистые активы составляли почти 157 млрд руб.

Наименьшим размером чистых активов в ТОП-100 обладало НАО ОБЪЕДИНЕННАЯ ХИМИЧЕСКАЯ КОМПАНИЯ УРАЛХИМ, ИНН 7703647595, г. Москва. Недостаточность имущества в 2020 г. выражалась отрицательной величиной -109 млрд руб.

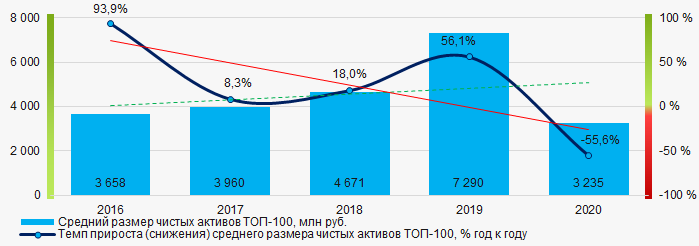

За пятилетний период средние размеры чистых активов ТОП-100 имеют тенденцию к увеличению со снижением темпов их прироста (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов ТОП-100 в 2016 - 2020 гг.

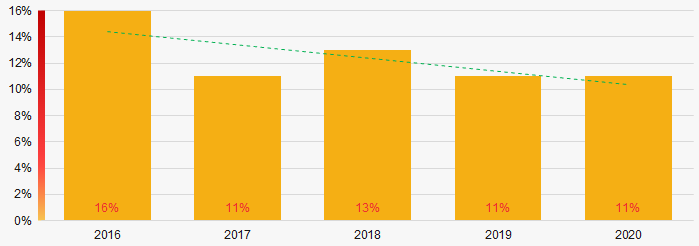

Рисунок 1. Изменение средних показателей размера чистых активов ТОП-100 в 2016 - 2020 гг.Доли компаний с недостаточностью имущества в ТОП-100 в течение пяти лет имели позитивную тенденцию к снижению. (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-100 в 2016 - 2020 гг.

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-100 в 2016 - 2020 гг.Выручка от реализации

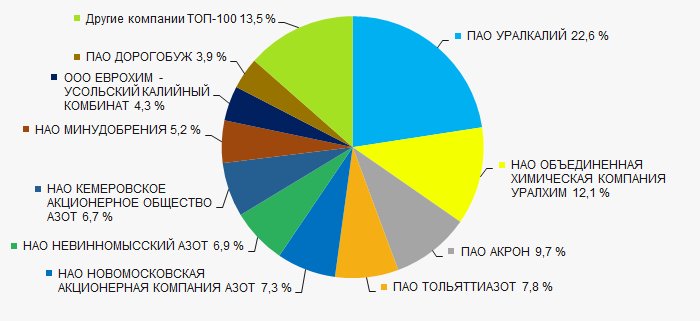

Объем выручки десяти ведущих компаний в 2020 г. составил почти 87% от суммарной выручки компаний ТОП-100. (Рисунок 3). Это свидетельствует о высоком уровне монополизации в отрасли.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2020 г. ТОП-100

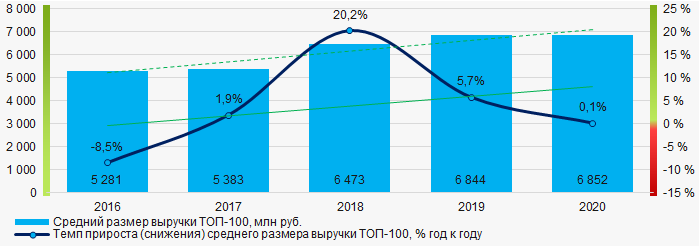

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2020 г. ТОП-100В течение пяти лет средние показатели объемов выручки ТОП-100 и темпов их прироста год к году увеличиваются. (Рисунок 4).

Рисунок 4. Изменение средних показателей объемов выручки ТОП-100 в 2016 – 2020 гг.

Рисунок 4. Изменение средних показателей объемов выручки ТОП-100 в 2016 – 2020 гг.Прибыль и убытки

Крупнейшей компанией ТОП-100 по размеру чистой прибыли в 2020 г. является также ООО ЕВРОХИМ - УСОЛЬСКИЙ КАЛИЙНЫЙ КОМБИНАТ. Прибыль составила более 13 млрд руб.

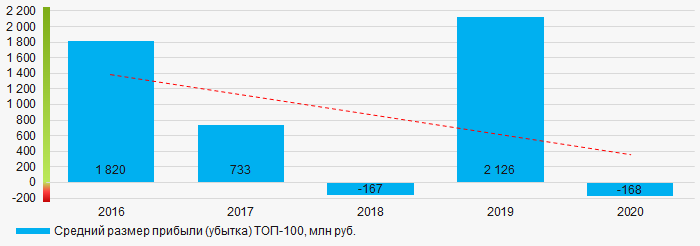

За пятилетний период показатели средних размеров прибыли ТОП-100 имеют тенденцию к снижению. (Рисунок 5).

Рисунок 5. Изменение средних показателей прибыли (убытка) ТОП-100 в 2016 - 2020 гг.

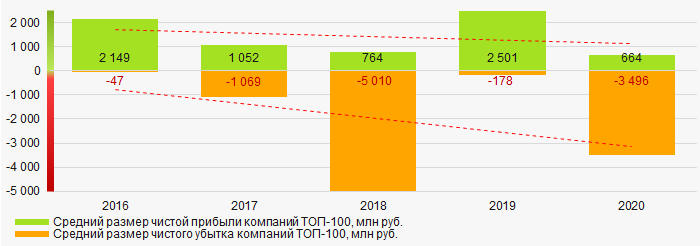

Рисунок 5. Изменение средних показателей прибыли (убытка) ТОП-100 в 2016 - 2020 гг.За пятилетний период средние значения показателей чистой прибыли компаний ТОП-100 снижаются, а чистого убытка - увеличиваются (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-100 в 2016 – 2020 гг.

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-100 в 2016 – 2020 гг.Основные финансовые коэффициенты

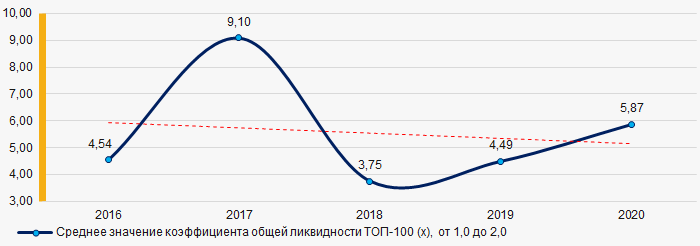

За пятилетний период средние показатели коэффициента общей ликвидности ТОП-100 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к снижению. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних значений коэффициента общей ликвидности ТОП-100 в 2016 - 2020 гг.

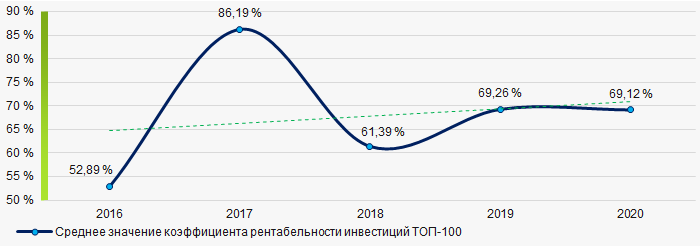

Рисунок 7. Изменение средних значений коэффициента общей ликвидности ТОП-100 в 2016 - 2020 гг.В течение пяти лет, средние показатели коэффициента рентабельности инвестиций ТОП-100 находились на высоком уровне и демонстрировали тенденцию к росту. (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций ТОП-100 в 2016 - 2020 гг.

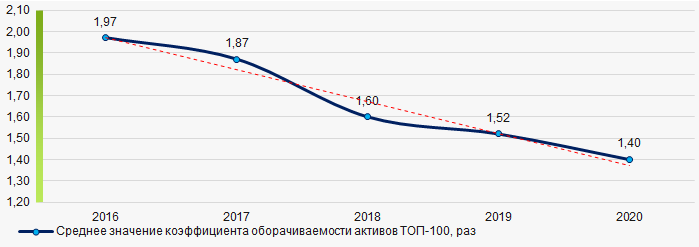

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций ТОП-100 в 2016 - 2020 гг.Коэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За пятилетний период показатели данного коэффициента деловой активности имели тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов ТОП-100 в 2016 - 2020 гг.

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов ТОП-100 в 2016 - 2020 гг.Малый бизнес

80% компаний ТОП-100 зарегистрированы в Едином реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их выручки в общем объеме ТОП-100 в 2020 г. составляет всего 1,7%, что значительно ниже средних показателей по стране в 2018 - 2019 гг. (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-100

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-100Основные регионы деятельности

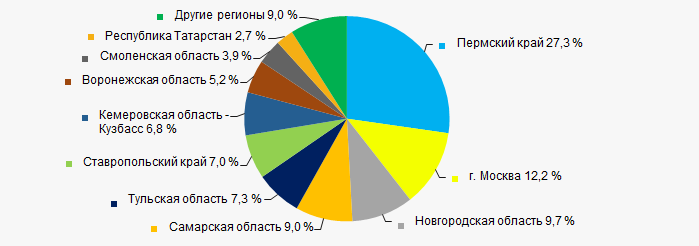

Компании ТОП-100 зарегистрированы в 38 регионах (45% субъектов РФ) и распределены по территории страны неравномерно в силу географического расположения сырьевых источников. Более 49% от общего объема выручки 2020 г. компаний ТОП-100 сосредоточены в Пермском крае, г. Москве и Новгородской области (Рисунок 11).

Рисунок 11. Распределение выручки компаний ТОП-100 по регионам России

Рисунок 11. Распределение выручки компаний ТОП-100 по регионам РоссииСкоринг бухгалтерской отчетности

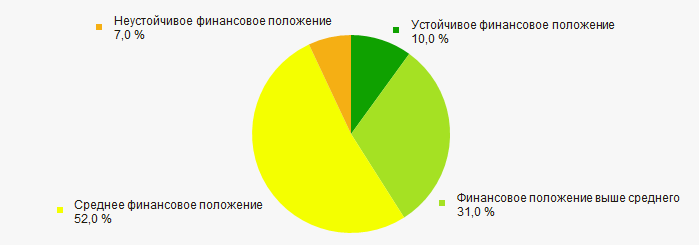

Оценка финансового положения компаний ТОП-100 показывает, что наибольшая часть из них находится в среднем финансовом положении. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-100 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-100 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

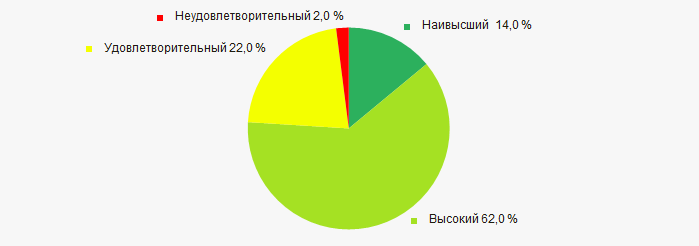

Подавляющей части компаний ТОП-100 присвоен наивысший и высокий Индекс платежеспособности Глобас. Это свидетельствует об их способности в полной мере отвечать по своим долговым обязательствам (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-100 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-100 по Индексу платежеспособности ГлобасИндекс промышленного производства

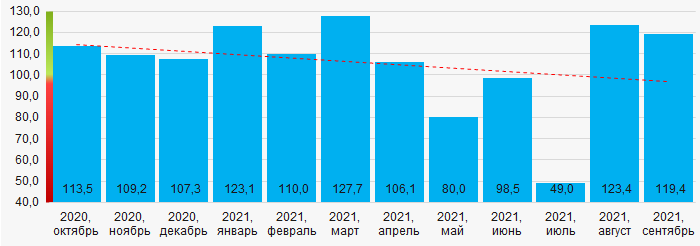

По сведениям Федеральной службы государственной статистики, в течение 12 месяцев 2020 - 2021 гг. наблюдается снижение показателей индекса промышленного производства пестицидов и агрохимических продуктов (Рисунок 14). При этом расчетный средний показатель индекса от месяца к месяцу составил 105,6%.

Рисунок 14. Индекс промышленного производства пестицидов и агрохимических продуктов в 2020 - 2021 гг., месяц к месяцу (%)

Рисунок 14. Индекс промышленного производства пестицидов и агрохимических продуктов в 2020 - 2021 гг., месяц к месяцу (%)Вывод

Комплексная оценка деятельности крупнейших производителей удобрений свидетельствует о преобладании отрицательных тенденций в их деятельности в период с 2016 по 2020 гг. (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % |

| Динамика среднего размера чистых активов |  10 10 |

| Темп прироста (снижения) среднего размера чистых активов |  -10 -10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  10 10 |

| Уровень монополизации / конкуренции |  -10 -10 |

| Динамика среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера выручки |  10 10 |

| Динамика среднего размера прибыли (убытка) |  -10 -10 |

| Рост / снижение средних размеров чистой прибыли |  -10 -10 |

| Рост / снижение средних размеров чистого убытка |  -10 -10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  -5 -5 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  10 10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в объеме выручки более 20% |  -10 -10 |

| Региональная концентрация |  -5 -5 |

| Финансовое положение (наибольшая доля) |  5 5 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Средний индекс промышленного производства за 12 мес. (месяц к месяцу) более 100% |  10 10 |

| Динамика индекса промышленного производства за 12 мес. |  -10 -10 |

| Среднее значение удельного веса факторов |  -0,8 -0,8 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор)

отрицательная тенденция (фактор)