Тенденции в торговле продуктами питания

Информационное агентство Credinform представляет обзор тенденций деятельности российских предприятий оптовой торговли продуктами питания.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2014 - 2019 гг.) компании, торгующие продуктами питания оптом (ТОП-1000). Отбор компаний и анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией отрасли по размеру чистых активов является ООО ДЖ.Т.И. РОССИЯ, ИНН 7703386329, г. Москва, оптовая торговля табачными изделиями. В 2019 г. чистые активы составляли более 48 млрд рублей.

Наименьшим размером чистых активов в ТОП-1000 обладало ООО ТОРГОВЫЙ ДОМ ДМИТРОГОРСКИЙ ПРОДУКТ, ИНН 6911023162, Московская область, оптовая торговля неспециализированная пищевыми продуктами, напитками и табачными изделиями. Компания находится в процессе реорганизации в форме присоединения к нему других юридических лиц с 02.11.2020. Недостаточность имущества в 2019 г. выражалась отрицательной величиной -1,5 млрд рублей.

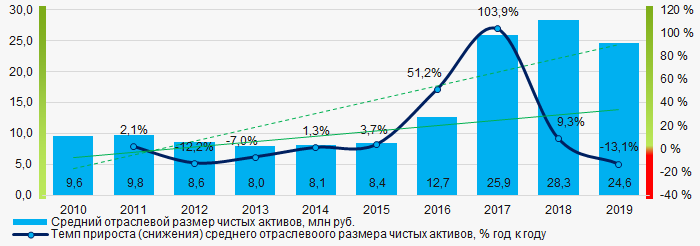

За десятилетний период средние отраслевые размеры чистых активов компаний имеют тенденцию к увеличению, с растущими темпами прироста (Рисунок 1).

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов в 2014 - 2019 гг.

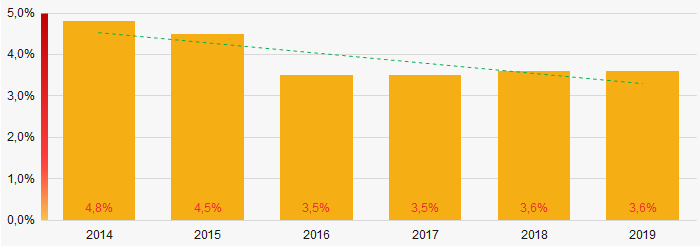

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов в 2014 - 2019 гг.Доли компаний с недостаточностью имущества в ТОП-1000 в последние шесть лет имели позитивную тенденцию к снижению (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2014 - 2019 гг.

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2014 - 2019 гг.Выручка от реализации

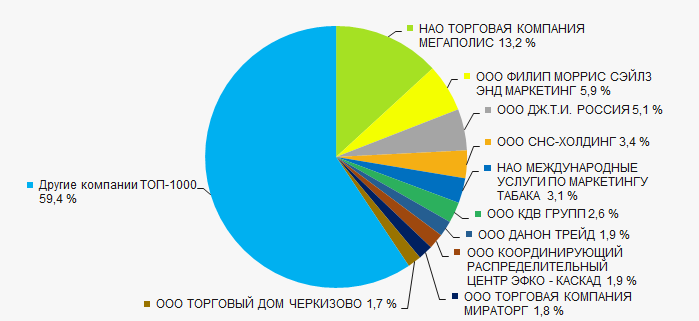

Объем выручки десяти ведущих компаний отрасли в 2019 г. составил почти 41% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует о высоком уровне монополизации на рынке оптовой торговли продуктами питания.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2019 г. ТОП-1000

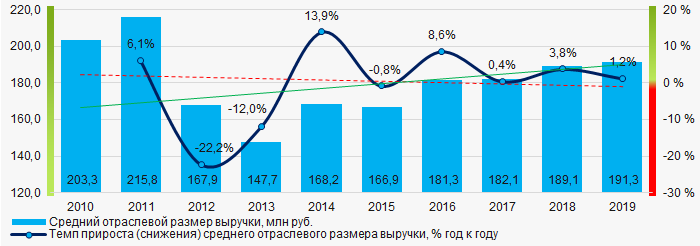

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2019 г. ТОП-1000В целом наблюдается тенденция к снижению объемов выручки, с увеличением темпов прироста (Рисунок 4).

Рисунок 4. Изменение средних отраслевых показателей выручки в 2010 - 2019 гг.

Рисунок 4. Изменение средних отраслевых показателей выручки в 2010 - 2019 гг.Прибыль и убытки

Крупнейшей компанией отрасли по размеру чистой прибыли является также ООО ДЖ.Т.И. РОССИЯ, ИНН 7703386329, г. Москва, оптовая торговля табачными изделиями. Прибыль в 2019 г. составила более 25,5 млрд рублей.

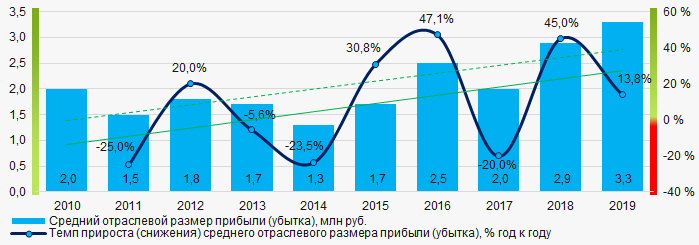

За десятилетний период показатели средних отраслевых размеров прибыли имеют тенденцию к росту, с увеличением темпов прироста (Рисунок 5).

Рисунок 5. Изменение средних отраслевых показателей прибыли (убытка) в 2010 - 2019 гг.

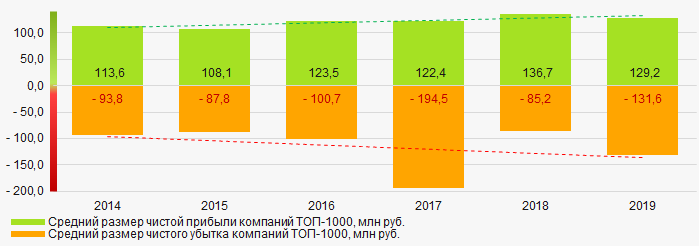

Рисунок 5. Изменение средних отраслевых показателей прибыли (убытка) в 2010 - 2019 гг.За шестилетний период средние значения показателей чистой прибыли компаний ТОП-1000 имеют тенденцию к росту, при этом увеличивается и средний размер чистого убытка. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2014 – 2019 гг.

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2014 – 2019 гг.Основные финансовые коэффициенты

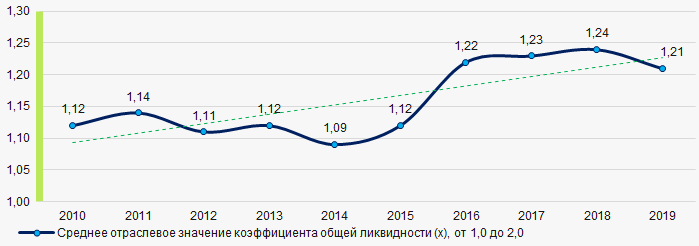

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности находились в интервале рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности в 2010 - 2019 гг.

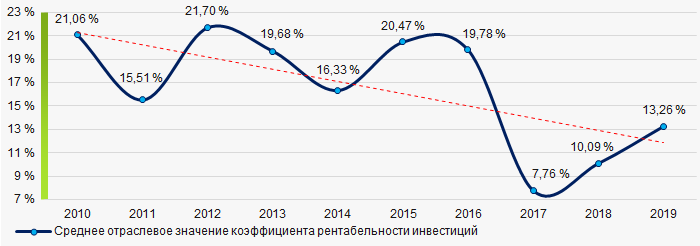

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности в 2010 - 2019 гг.В течение десяти лет, средние отраслевые показатели коэффициента рентабельности инвестиций имели тенденцию к снижению (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций в 2010 - 2019 гг.

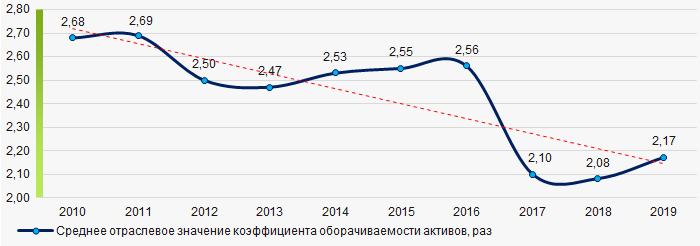

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций в 2010 - 2019 гг.Коэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За десятилетний период показатели данного коэффициента деловой активности демонстрировали тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов в 2010 - 2019 гг.

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов в 2010 - 2019 гг.Малый бизнес

55% компаний ТОП-1000 зарегистрированы в Едином реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их выручки в общем объеме ТОП-1000 составляет 10,8%, что почти в два раза ниже средних показателей по стране в 2018 - 2019 гг. (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Основные регионы деятельности

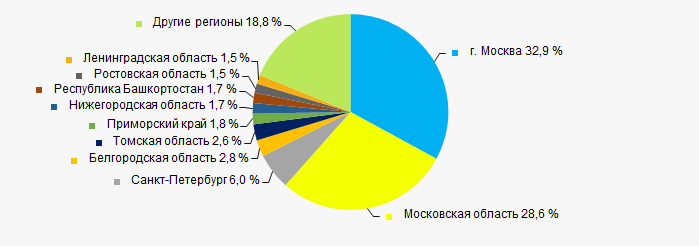

Компании ТОП-1000 зарегистрированы в 78 регионах и распределены по территории страны неравномерно. Почти 62% от общего объема выручки компаний ТОП-1000 сосредоточены в г. Москве и Московской области.

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам России

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам РоссииСкоринг бухгалтерской отчетности

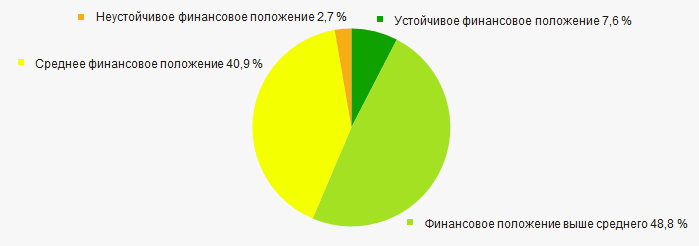

Оценка финансового положения компаний ТОП-1000 показывает, что наибольшая часть из них находится в финансовом положении выше среднего. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

Подавляющей части компаний ТОП-1000 присвоен наивысший и высокий Индекс платежеспособности Глобас, что свидетельствует об их возможности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасВывод

Комплексная оценка деятельности предприятий оптовой торговли продуктами питания, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании положительных тенденций в их деятельности в период с 2010 по 2019 гг. (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % |

| Динамика среднего размера чистых активов |  10 10 |

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  10 10 |

| Уровень концентрации капитала |  -10 -10 |

| Динамика среднего размера выручки |  -10 -10 |

| Темп прироста (снижения) среднего размера выручки |  10 10 |

| Динамика среднего размера прибыли (убытка) |  10 10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  10 10 |

| Рост / снижение средних размеров чистой прибыли |  10 10 |

| Рост / снижение средних размеров чистого убытка |  -10 -10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  10 10 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  -10 -10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в регионе по объему выручки более 22% |  -10 -10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Среднее значение удельного веса факторов |  1,8 1,8 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор)

отрицательная тенденция (фактор)

ТОП-10 компаний с отчетностью за 2020 г.

Финансовую отчетность за 2020 г. в Федеральную налоговую службу РФ представили уже более 400 тыс. компаний. Анализ показателей объемов выручки и чистой прибыли крупнейших из них в динамике с 2018 по 2020 гг. позволяет сделать первые оценки эффективности деятельности в прошлом году.

Для рэнкинга были отобраны крупнейшие (ТОП-10 и ТОП-1000) по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2018 - 2020 гг.) компании. (Таблица 1). Отбор компаний и анализ проводился на основе данных Информационно-аналитической системы Глобас.

Для получения наиболее полного и объективного представления о финансовом состоянии компании необходимо обращать внимание на всю совокупность показателей и финансовых коэффициентов.

| Наименование, ИНН, регион, вид деятельности | Выручка, млрд руб. | Чистая прибыль (убыток), млрд руб. | Индекс платёжеспособности Глобас | ||||

| 2018 | 2019 | 2020 | 2018 | 2019 | 2020 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| ПАО НЕФТЯНАЯ КОМПАНИЯ РОСНЕФТЬ ИНН 7706107510 г. Москва Добыча нефти |

6 968,2 |  6 827,5 6 827,5 |

4 835,1 4 835,1 |

460,8 |  396,5 396,5 |

155,8 155,8 |

209 Высокий |

| ПАО ГАЗПРОМ НЕФТЬ ИНН 5504036333 Санкт-Петербург Торговля оптовая твердым, жидким и газообразным топливом |

2 070,0 |  1 809,8 1 809,8 |

1 512,8 1 512,8 |

90,2 |  216,9 216,9 |

162,6 162,6 |

220 Высокий |

| ПАО ГОРНО-МЕТАЛЛУРГИЧЕСКАЯ КОМПАНИЯ НОРИЛЬСКИЙ НИКЕЛЬ ИНН 8401005730 Красноярский край Производство прочих цветных металлов |

609,1 |  878,1 878,1 |

923,9 923,9 |

165,0 |  514,7 514,7 |

300,1 300,1 |

185 Наивысший |

| ООО ГАЗПРОМНЕФТЬ-РЕГИОНАЛЬНЫЕ ПРОДАЖИ ИНН 4703105075 Санкт-Петербург Торговля оптовая моторным топливом, включая авиационный бензин |

661,9 |  617,9 617,9 |

601,0 601,0 |

9,4 |  11,8 11,8 |

15,2 15,2 |

202 Высокий |

| ПАО СЕВЕРСТАЛЬ ИНН 3528000597 Вологодская область Производство чугуна, стали и ферросплавов |

432,8 |  457,6 457,6 |

450,9 450,9 |

124,3 |  105,7 105,7 |

114,9 114,9 |

222 Высокий |

| ПАО НОВОЛИПЕЦКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ ИНН 4823006703 Липецкая область Производство листового холоднокатаного стального проката |

493,8 |  421,8 421,8 |

437,1 437,1 |

117,9 |  83,4 83,4 |

61,1 61,1 |

237 Высокий |

| ПАО МАГНИТОГОРСКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ ИНН 7414003633 Челябинская область Производство чугуна, стали и ферросплавов |

458,2 |  434,9 434,9 |

400,2 400,2 |

73,7 |  55,6 55,6 |

51,5 51,5 |

172 Наивысший |

| НАО МОСЭНЕРГОСБЫТ ИНН 7736520080 г. Москва Торговля электроэнергией |

351,0 |  370,4 370,4 |

372,8 372,8 |

2,3 |  4,0 4,0 |

4,1 4,1 |

196 Наивысший |

| ООО РН-ЮГАНСКНЕФТЕГАЗ ИНН 8604035473 Ханты-Мансийский автономный округ - Югра Предоставление услуг в области добычи нефти и природного газа |

293,2 |  297,8 297,8 |

311,5 311,5 |

1,9 |  5,3 5,3 |

7,8 7,8 |

233 Высокий |

| ПАО АЭРОФЛОТ-РОССИЙСКИЕ АВИАЛИНИИ ИНН 7712040126 г. Москва Перевозка воздушным пассажирским транспортом, подчиняющимся расписанию |

504,7 |  551,8 551,8 |

229,8 229,8 |

2,8 |  5,3 5,3 |

-96,5 -96,5 |

284 Высокий |

| Среднее значение ТОП-10 | 1 284,3 |  1 266,8 1 266,8 |

1 007,5 1 007,5 |

104,8 |  139,9 139,9 |

77,7 77,7 |

|

| Среднее значение ТОП-1000 | 18,8 |  18,8 18,8 |

15,4 15,4 |

1,8 |  2,1 2,1 |

1,0 1,0 |

|

улучшение показателя к предыдущему периоду,

улучшение показателя к предыдущему периоду,  ухудшение показателя к предыдущему периоду

ухудшение показателя к предыдущему периоду

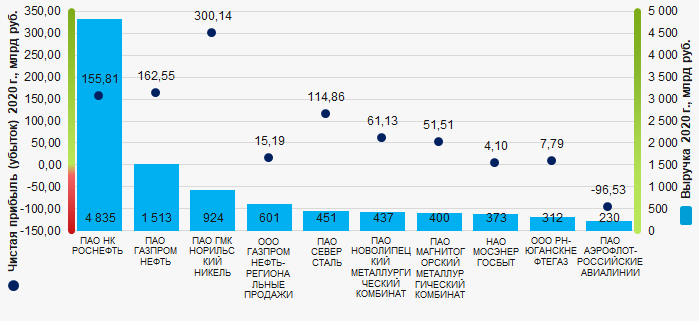

Средние показатели выручки и чистой прибыли ТОП-10 значительно выше средних значений в ТОП-1000. Четыре компаний улучшили показали в 2020 году по отношению к предыдущему периоду.

Рисунок 1. Выручка и чистая прибыль (убыток) российских компаний, представивших финансовую отчетность за 2020 г. (ТОП-10)

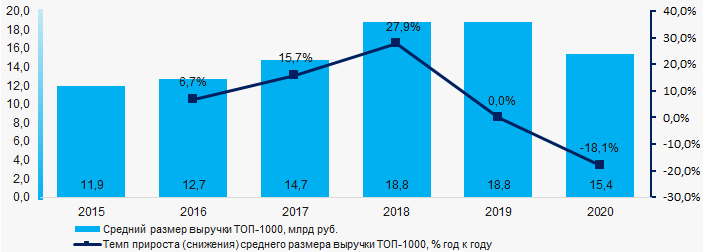

Рисунок 1. Выручка и чистая прибыль (убыток) российских компаний, представивших финансовую отчетность за 2020 г. (ТОП-10)В 2015-2018 гг. выручка компаний ТОП-1000 имела тенденцию к увеличению. В 2019 г. темп прироста снизился до нулевого значения, а в 2020 г. стал отрицательным. Выручка в 2020 г. снизилась на 18%. (Рисунок 2).

Рисунок 2. Изменение в 2015 – 2020 гг. средних значений выручки ТОП-1000 российских компаний, представивших финансовую отчетность за 2020 год

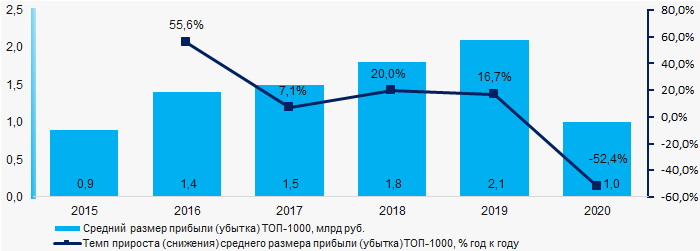

Рисунок 2. Изменение в 2015 – 2020 гг. средних значений выручки ТОП-1000 российских компаний, представивших финансовую отчетность за 2020 год До 2019 г. размер чистой прибыли компаний ТОП-1000 увеличивался незначительно, темп прироста был разнонаправленным. В 2020 г. прибыль снизилась по отношению к 2019 г. более, чем в 2 раза. (Рисунок 3).

Рисунок 3. Изменение в 2015 – 2020 гг. средних значений чистой прибыли ТОП-1000 российских компаний, представивших финансовую отчетность за 2020 год

Рисунок 3. Изменение в 2015 – 2020 гг. средних значений чистой прибыли ТОП-1000 российских компаний, представивших финансовую отчетность за 2020 год