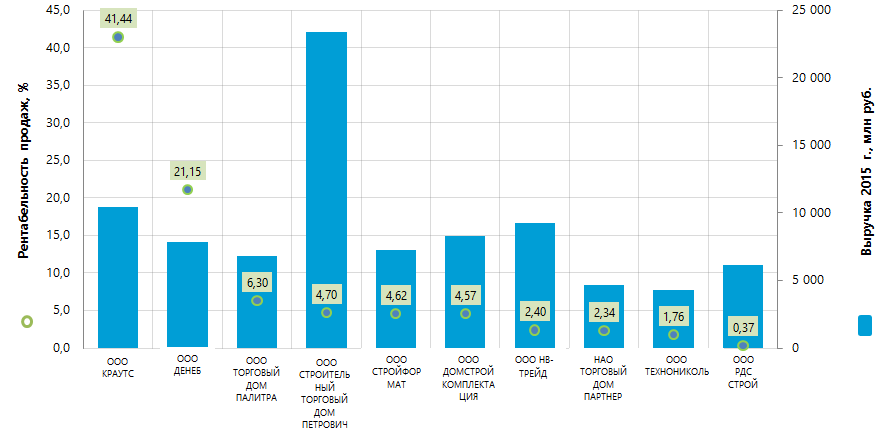

Рентабельность продаж крупнейших российских предприятий торговли строительными материалами

Информационное агентство Credinform предлагает рэнкинг крупнейших российских предприятий торговли строительными материалами по коэффициенту рентабельности продаж.

Для рэнкинга были отобраны крупнейшие российские предприятия (ТОП-10) по объему выручки за последний имеющийся в органах государственной статистики отчетный период (2015 г.) и работающие на рынке торговли строительными материалами более трех лет. Далее они были ранжированы по убыванию коэффициента рентабельности продаж (Таблица 1).

Рентабельность продаж (%) рассчитывается как доля операционной прибыли в объеме продаж компании. Коэффициент рентабельности продаж отражает эффективность производственной и коммерческой деятельности предприятия и показывает, сколько средств остается у предприятия в результате реализации продукции после покрытия ее себестоимости, уплаты налогов и выплаты процентов по кредитам.

Рентабельность продаж отражает эффективность ценовой политики и способность компании контролировать издержки. Различия в конкурентных стратегиях и продуктовых линейках вызывают значительное разнообразие значений рентабельности продаж в компаниях одной отрасли. Поэтому следует учитывать, что при равных значениях выручки, операционных затрат и прибыли до налогообложения у двух разных организаций рентабельность продаж может сильно различаться под влиянием объемов процентных выплат на величину чистой прибыли.

Для наиболее полного и объективного представления о финансовом состоянии организации необходимо обращать внимание на всю имеющуюся совокупность коэффициентов, финансовых и других показателей.

| Наименование, ИНН, регион | Чистая прибыль 2015 г., млн руб. | Выручка 2015 г., млн руб. | Выручка 2015 г. к 2014 г., (рост / снижение), % | Рентабельность продаж, % | Индекс платёжеспособности Глобас-i |

|---|---|---|---|---|---|

| ООО КРАУТС ИНН 7728865059 г. Москва |

4 310,9 | 10 404,1 | 150,0 | 41,44 | 196 Наивысший |

| ООО ДЕНЕБ ИНН 5047103554 Московская область |

552,9 | 7 858,1 | -7,7 | 21,15 | 229 Высокий |

| ООО ТОРГОВЫЙ ДОМ ПАЛИТРА ИНН 5012022008 Московская область |

271,0 | 6 785,3 | 28,4 | 6,30 | 180 Наивысший |

| ООО СТРОИТЕЛЬНЫЙ ТОРГОВЫЙ ДОМ ПЕТРОВИЧ ИНН 7802348846 Санкт-Петербург |

1 093,5 | 23 394,3 | 17,2 | 4,70 | 190 Наивысший |

| ООО СТРОЙФОРМАТ ИНН 7810024468 Ленинградская область |

39,6 | 7 270,2 | - * | 4,62 | 550 Неудовлетворительный |

| ООО ДОМСТРОЙКОМПЛЕКТАЦИЯ ИНН 7714916151 г. Москва |

210,2 | 8 323,4 | 36,6 | 4,57 | 234 Высокий |

| ООО НВ-ТРЕЙД ИНН 2315171300 г. Москва |

21,8 | 9 240,1 | 13,8 | 2,40 | 264 Высокий |

| НАО ТОРГОВЫЙ ДОМ ПАРТНЕР ИНН 7704602692 г. Москва |

27,1 | 4 670,7 | -11,2 | 2,34 | 246 Высокий |

| ООО ТЕХНОНИКОЛЬ ИНН 3811066336 Иркутская область |

47,1 | 4 323,2 | -35,2 | 1,76 | 261 Высокий |

| ООО РДС СТРОЙ ИНН 7710452533 г. Москва |

13,9 | 6 157,8 | 3,0 | 0,37 | 252 Высокий |

*) – расчет соотношения выручки за 2014 – 2015 г.г. ООО СТРОЙФОРМАТ не приводится в связи с отсутствием в органах государственной статистики баланса компании за 2014 год.

Среднее значение коэффициента рентабельности продаж в группе компаний ТОП-10 в 2015 году составило 8,97. Этот же показатель в группе компаний ТОП-100 составил 4,70 при среднем отраслевом значении 5,09.

Девяти компаниям из ТОП-10 присвоен наивысший и высокий индекс платежеспособности Глобас-i, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства.

ООО СТРОЙФОРМАТ присвоен неудовлетворительный индекс платежеспособности Глобас-i, в связи с поданным в июне 2016 г. исковым заявлением о признании компании банкротом и об участии в качестве ответчика в арбитражных судебных делах по взысканию задолженности.

Суммарная выручка предприятий ТОП-10 в 2015 году составила 88,4 млрд рублей, что на 16% больше, чем в 2014 году по сопоставимому кругу компаний. При этом суммарная чистая прибыль в этой же группе увеличилась более чем в 3 раза. По три компании из ТОП-10 (выделены красным цветом в Талице 1) допустили снижение величины чистой прибыли и (или) выручки в 2015 г. по сравнению с предыдущим периодом.

В группе компаний ТОП-100 увеличение суммарной выручки за этот же период составило 41% по сопоставимому кругу компаний, при росте суммарной чистой прибыли на 13%.

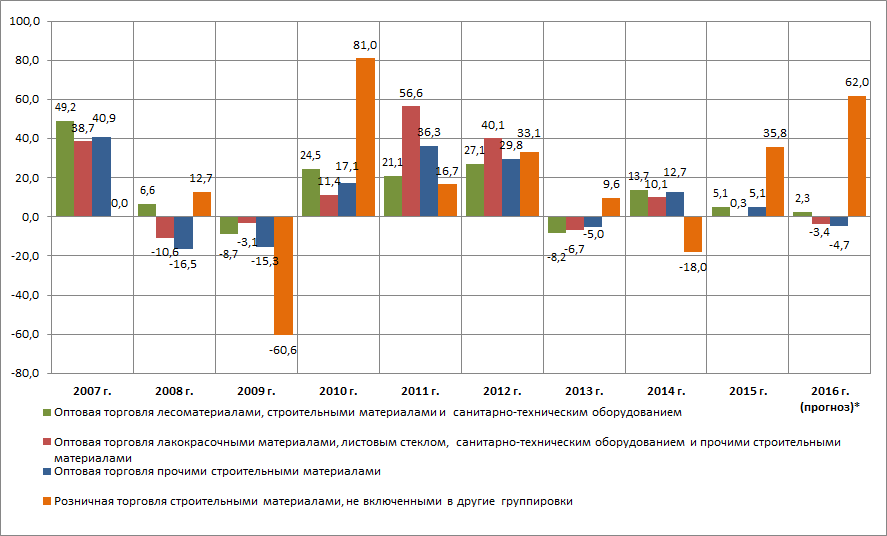

У всех компаний ТОП-10, как и в отрасли в целом, наблюдаются положительные значения коэффициента рентабельности продаж. Это говорит об относительно высокой эффективности работы отрасли. Впрочем, в последние годы наметилась тенденция к замедлению темпов роста в отрасли, что подтверждается расчетными показателями (Рисунок 2) на основании сведений Федеральной службы государственной статистики.

*) прогноз на 2016 г. рассчитан исходя из средних темпов роста (снижения) за 2014-2015 г.г. и за 6 мес. 2015-2016 г.г.

Как видно на графике, выручка от продаж в приведенных видах торговли в значительной степени зависит от макроэкономических условий. При этом, согласно тем же сведениям Росстата, за 10 лет, с 2006 года по 2015 год наблюдается значительный рост выручки от продаж. Так, в оптовой торговле лесоматериалами, строительными материалами и санитарно-техническим оборудованием, лакокрасочными материалами, листовым стеклом, санитарно-техническим оборудованием и прочими строительными материалами - рост показателя в 3 раза. В оптовой торговле прочими строительными материалами - рост в 2,3 раза, а в розничной торговле строительными материалами - рост 1,5 раза.

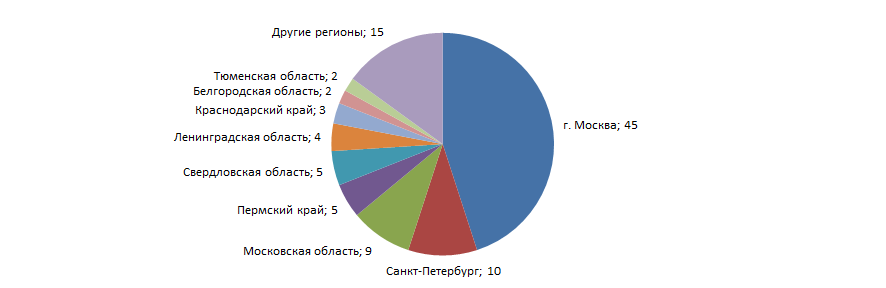

Предприятия торговли строительными материалами в значительной степени тяготеют к крупнейшим агломерациям страны – г. Москве и Санкт-Петербургу. Это подтверждается сведениями Информационно-аналитической системы Глобас-i, согласно которым 100 крупнейших предприятий торговли строительными материалами по объему выручки за 2015 год сосредоточены в 23 регионах России.

Буксир для автопрома

Когда отрасль, четвертый год находящаяся в кризисе, начнет демонстрировать признаки восстановления?

Оптимистичные прогнозы не оправдались: для российского автопрома 2016 г. складывается хуже, чем предполагалось, в целом же спрос на новые легковые машины в стране падает четвертый год подряд. На этом фоне автопроизводители вынуждены повышать цены, сокращать представленный модельный ряд и корректировать производственные планы.

Высокие цены мешают восстановлению спроса. В текущем году новые автомобили на российском рынке в среднем уже подорожали на 7 процентов, а 2017 г. может ознаменоваться новым резким скачком цен, причем, несмотря на относительно стабилизировавшийся курс рубля, ожидаемое увеличение стоимости будет выше уровня инфляции и составит по разным оценкам от 4 до 7 процентов. Подорожание может быть вызвано двумя причинами, основной из которых является дешевый рубль. Даже чувствительный для потребителей рост цен за последние два года (средняя стоимость нового автомобиля в России с 2014 г. выросла примерно на 40 процентов) не отыграл темпов девальвации национальной валюты, которая по-прежнему не полностью отражена в текущих ценах. Также подорожание машин может произойти из-за затрат на внедрение системы безопасности ЭРА-ГЛОНАСС, которая должна заработать со следующего года. В первую очередь, рост цен, обусловленный внедрением данной системы, повлияет на бюджетный сегмент, где потребитель наиболее чувствителен даже к незначительным ценовым изменениям.

Без господдержки не обойтись. В 2016 г. на восстановление рынка по программам господдержки (субсидирование скидок на новые автомобили при утилизации старых машин или сдачи в трейд-ин, льготное автокредитование и льготный лизинг) из бюджета было выделено в общей сложности около 50 млрд руб. В результате, данные меры обеспечили почти половину совокупных продаж. И, несмотря на то, что полностью компенсировать рост цен на новые автомобили это не позволило, очевидно: без правительственной помощи отрасль ждало бы еще более существенное падение. С другой стороны, понятно, что действующие программы поддержки исчерпали свой потенциал и нуждаются в обновлении. Правительство уже заявило о планах по изменению их формата таким образом, чтобы поддержку могли получить категории потребителей, оставленные без внимания до этого. Речь идет о специальных льготах для социальных работников, программах «Первый автомобиль», «ОСАГО в подарок» и других. Одновременно от каких-то текущих программ могут отказаться, и главным кандидатом здесь является программа утилизации и трейд-ин. Обещание не оставить без поддержки отрасль автомобилестроения в 2017 г. дал и Президент России Владимир Путин, заявивший, что финансирование по данному направлению вновь будет выделено.

Долгосрочная стратегия. В прошлом месяце Минпромторг представил на утверждение Правительства стратегию развития автопрома. В документе предлагается до 2018 г. сохранить потенциал отрасли, используя все инструменты господдержки для создания необходимого уровня загрузки предприятий. В 2018 – 2020 гг. акценты будут сделаны на выпуске автокомпонентов, инвестировании в НИОКР и значительном росте экспорта. До 2025 г. в стране должна сформироваться конкурентная среда, в которой доля экспорта составит 30 – 50 процентов, и появится возможность формировать стратегию опережающего развития технологий. Ознакомившись с документом, вице-премьер Аркадий Дворкович назвал его сырым и незавершенным по причине отсутствия комплексного анализа рынка, конкретных мер развития отрасли, прогноза роста объемов производства и реализации. В результате представленный вариант стратегии признали неудовлетворительным и вернули на доработку. Однако уже сейчас можно констатировать начало работ по закладке фундамента долгосрочного развития отечественного автопрома.

На пути к восстановлению. Несмотря на продолжающееся падение, рынок сумел преодолеть шоковое состояние. По прогнозам аналитиков, уже в конце текущего года динамика продаж легковых машин в России может улучшиться за счет ряда благоприятных макроэкономических факторов. Эксперты отмечают замедление годовой инфляции и рост реальных зарплат, что должно способствовать увеличению продаж. Дополнительную поддержку может оказать стабильный рубль и дальнейшее снижение ключевой ставки ЦБ, за счет которой автокредиты станут доступнее. Что касается прогнозов на будущее, то тут эксперты крайне осторожны в своих оценках. Однако, несмотря на то, что некоторые участники рынка ожидают продолжение падения продаж, немало и тех, кто склонен верить в восстановление отрасли. Ряд аналитиков прогнозирует, что позитивные тенденции наметятся уже в 2017 г., и текущий год завершит четырехлетний цикл падения. Кардинального улучшения ситуации ждать не стоит, однако рассчитывать на положительные тенденции и рост объемов рынка приблизительно на 5 процентов можно. Важную роль в восстановлении рынка может сыграть увеличение экспортных поставок автомобилей, в том числе иностранных брендов, собранных на территории России. По прогнозам, в текущем году будет экспортировано около 60 тыс. машин, потенциал рынка позволяет рассчитывать на рост данного показателя в 2017 г. до 110 тыс. Особую роль в развитии ситуации на рынке сыграет и поддержка государства, которая в новых условиях должна стать более адресной, аргументированной и ориентированной на конкретные группы покупателей.