Тенденции деятельности агропредприятий

Россия - один из крупнейших в мире поставщиков зерна, его экспорт в августе 2021 г. составил рекордные 5,8 млн тонн. В деятельности крупнейших агропредприятий по выращиванию однолетних, в т.ч. зерновых культур с 2011 по 2020 гг. преобладают позитивные тенденций. Наиболее значимые из них: высокий уровень конкуренции, рост выручки, прибыли и рентабельности инвестиций, высокая доля малого бизнеса в отрасли и финансовая устойчивость большей части предприятий ТОП-1000. Среди отрицательных тенденций отмечается растущая доля предприятий с недостаточностью имущества.

Для анализа тенденций деятельности российских агропредприятий Информационным агентством Credinform были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2011 – 2020 гг.) хозяйства по выращиванию зерновых, зернобобовых, масличных культур, риса и других однолетних культур (ТОП-1000). Отбор компаний и анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов является отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией ТОП-1000 по размеру чистых активов является ООО ЮГО-ВОСТОЧНАЯ АГРОГРУППА, ИНН 6806002910, Тамбовская область, выращивание сахарной свеклы. В 2020 г. чистые активы составляли более 30 млрд руб.

Наименьшим размером чистых активов в ТОП-1000 обладало ООО АГРО ПЛАТИНУМ, ИНН 5822003540, Пензенская область, выращивание однолетних культур, признано несостоятельным (банкротом) и в отношении него 03.05.2021 открыто конкурсное производство. Недостаточность имущества в 2020 г. выражалась отрицательной величиной -3,5 млрд руб.

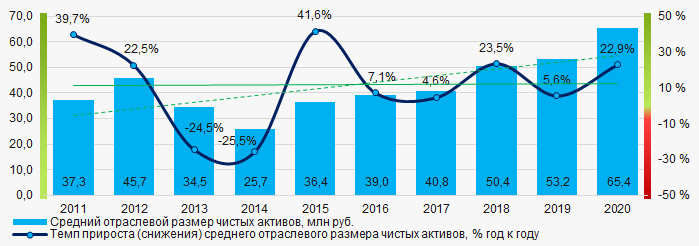

За десятилетний период средние отраслевые размеры чистых активов имеют тенденцию к увеличению, а темпы их прироста не снижаются (Рисунок 1).

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов в 2011 - 2020 гг.

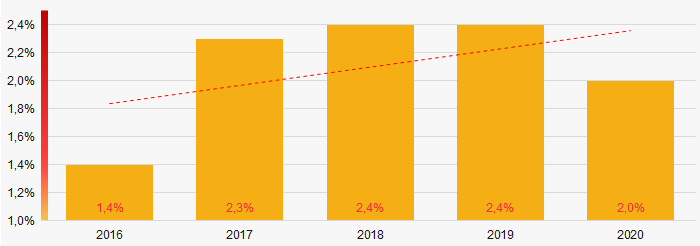

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов в 2011 - 2020 гг.Доли компаний с недостаточностью имущества в ТОП-1000 в течение пяти лет имели негативную тенденцию к увеличению. (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2016 - 2020 гг.

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2016 - 2020 гг.Выручка от реализации

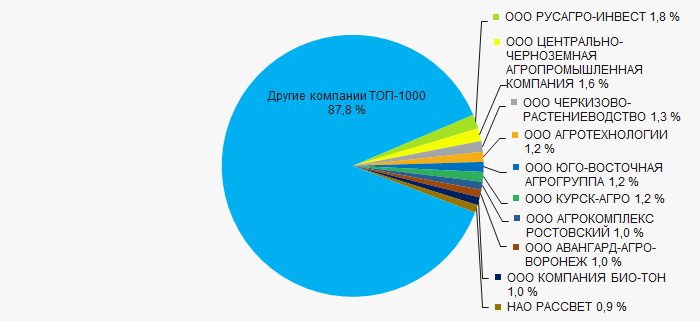

Объем выручки десяти ведущих компаний в 2020 г. составил 12% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует о высоком уровне конкуренции среди агропредприятий данной специализации.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2020 г. ТОП-1000

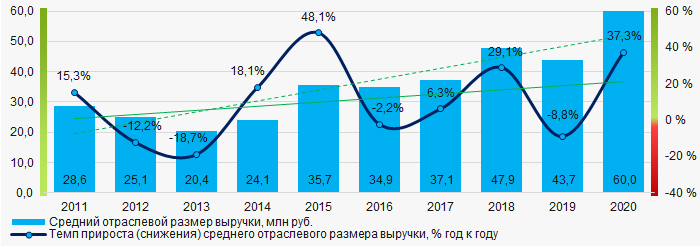

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2020 г. ТОП-1000В течение десяти лет средние отраслевые показатели объемов выручки и темпов их прироста год к году увеличиваются. (Рисунок 4).

Рисунок 4. Изменение средних отраслевых показателей объемов выручки в 2011 – 2020 гг.

Рисунок 4. Изменение средних отраслевых показателей объемов выручки в 2011 – 2020 гг.Прибыль и убытки

Крупнейшей компанией ТОП-1000 по размеру чистой прибыли в 2020 г. является ООО РУСАГРО-ИНВЕСТ, ИНН 3105003830, Белгородская область, выращивание сахарной свеклы. Прибыль составила более 7 млрд руб.

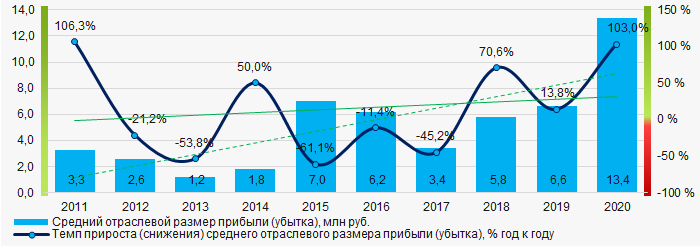

За десятилетний период показатели средних отраслевых размеров прибыли и темпов их прироста имеют тенденции к росту. (Рисунок 5).

Рисунок 5. Изменение средних отраслевых показателей прибыли (убытка) в 2011 - 2020 гг.

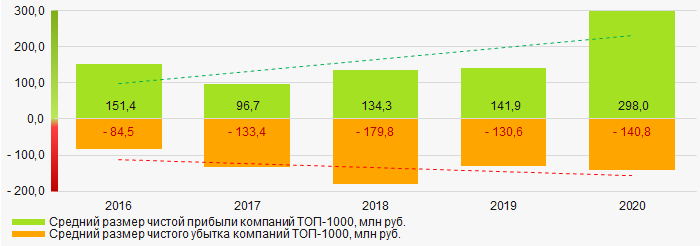

Рисунок 5. Изменение средних отраслевых показателей прибыли (убытка) в 2011 - 2020 гг.За пятилетний период средние значения показателей чистой прибыли и чистого убытка компаний ТОП-1000 имеют разнонаправленные тенденции к росту (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2016 – 2020 гг.

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2016 – 2020 гг.Основные финансовые коэффициенты

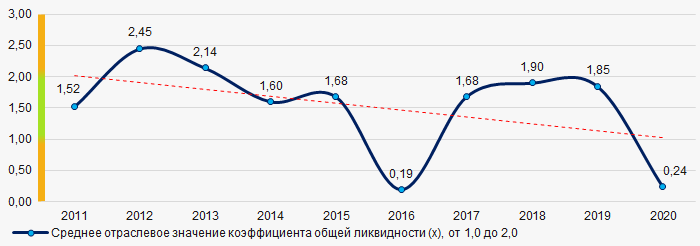

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности находились чаще всего в интервале рекомендуемых значений - от 1,0 до 2,0, с тенденцией к снижению. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности в 2011 - 2020 гг.

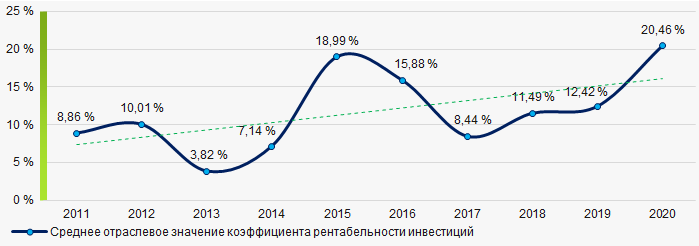

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности в 2011 - 2020 гг.В течение десяти лет, средние отраслевые показатели коэффициента рентабельности инвестиций демонстрировали тенденцию к росту. (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций в 2011 - 2020 гг.

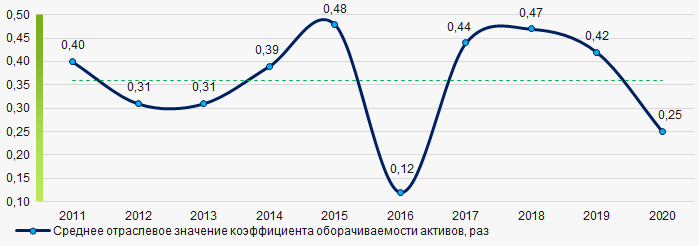

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций в 2011 - 2020 гг.Коэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За десятилетний период показатели данного коэффициента деловой активности тенденции к снижению не имели (Рисунок 9).

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов в 2011 - 2020 гг.

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов в 2011 - 2020 гг.Малый бизнес

62% компаний ТОП-1000 зарегистрированы в Едином реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их выручки в общем объеме ТОП-1000 в 2020 г. составляет более 34%, что значительно выше средних показателей по стране в 2018 - 2019 гг. (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Основные регионы деятельности

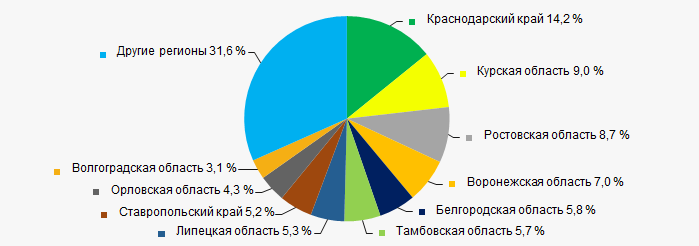

Компании ТОП-1000 зарегистрированы в 60 регионах (71% субъектов РФ) и распределены по территории страны неравномерно в силу специфики выращиваемых культур. Более 68% от общего объема выручки 2020 г. компаний ТОП-1000 сосредоточены в десяти регионах (Рисунок 11).

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам России

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам РоссииСкоринг бухгалтерской отчетности

Оценка финансового положения компаний ТОП-1000 показывает, что наибольшая часть из них находится в устойчивом финансовом положении. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

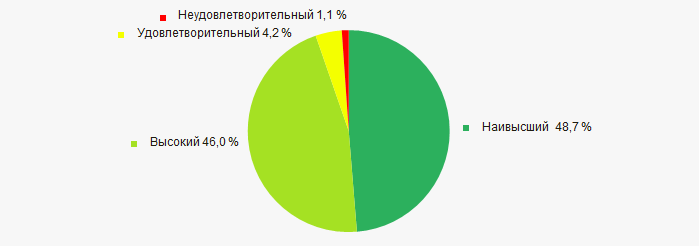

Подавляющей части компаний ТОП-1000 присвоен наивысший и высокий Индекс платежеспособности Глобас. Это свидетельствует об их способности в полной мере отвечать по своим долговым обязательствам (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасВывод

Комплексная оценка деятельности крупнейших агропредприятий по выращиванию однолетних культур свидетельствует о преобладании положительных тенденций в их деятельности в период с 2011 по 2020 гг. (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % |

| Динамика среднего размера чистых активов |  10 10 |

| Темп прироста (снижения) среднего размера чистых активов |  5 5 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  -10 -10 |

| Уровень монополизации / конкуренции |  10 10 |

| Динамика среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера выручки |  10 10 |

| Динамика среднего размера прибыли (убытка) |  10 10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  10 10 |

| Рост / снижение средних размеров чистой прибыли |  10 10 |

| Рост / снижение средних размеров чистого убытка |  -10 -10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  -5 -5 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  10 10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  5 5 |

| Доля малого и среднего бизнеса в объеме выручки более 20% |  10 10 |

| Региональная концентрация |  5 5 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Среднее значение удельного веса факторов |  5,9 5,9 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор)

отрицательная тенденция (фактор)

ТОП-10 производителей зерна

Урожай зерна в России в 2021 году прогнозируется в размере более 127 млн тонн. Зерновые культуры выращивают более 39 тыс. предприятий. Оценка показателей рентабельности затрат крупнейших производителей зерновых культур свидетельствует о росте доходов с одного потраченного рубля в 2020 г. Все компании ТОП-10 в этом году увеличили выручку и чистую прибыль. Такой же результат вероятно будет достигнут и по итогам 2021 г.

Информационным агентством Credinform для данного рэнкинга были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2018 - 2020 гг.) сельскохозяйственные предприятия занятые выращиванием пшеницы, ячменя, ржи, кукурузы, овса, гречихи, зернобобовых культур и семян масличных культур (ТОП-10 и ТОП-100). Далее они были ранжированы по коэффициенту рентабельности затрат (Таблица 1). Отбор компаний и анализ проводился на основе данных Информационно-аналитической системы Глобас.

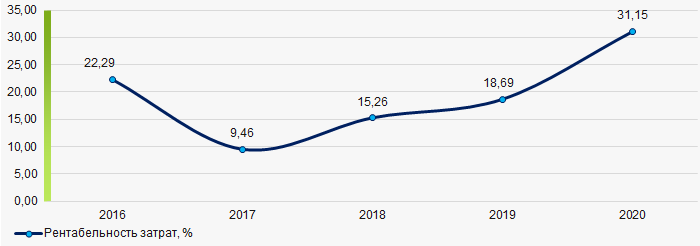

Рентабельность затрат (%) рассчитывается как отношение прибыли до налогообложения к сумме затрат на производство и реализацию продукции и отражает размер доходов с одного потраченного рубля.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность показателей и финансовых коэффициентов.

| Наименование, ИНН, регион | Выручка, млн руб. | Чистая прибыль (убыток), млн руб. | Рентабельность затрат, % | Индекс платёжеспособности Глобас | |||

| 2019 | 2020 | 2019 | 2020 | 2019 | 2020 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| ООО АГРОФИРМА ЦЕЛИНА ИНН 6136009530 Ростовская область |

511 511 |

3 780 3 780 |

147 147 |

1 897 1 897 |

41,84 41,84 |

104,30 104,30 |

179 Наивысший |

| ООО АГРОХОЛДИНГ ИВНЯНСКИЙ ИНН 3109003728 Белгородская область |

5 362 5 362 |

7 343 7 343 |

2 249 2 249 |

3 684 3 684 |

73,38 73,38 |

99,91 99,91 |

175 Наивысший |

| ООО АГРОПРОМЫШЛЕННАЯ КОРПОРАЦИЯ ЮНОСТЬ ИНН 5708006707 Орловская область |

1 788 1 788 |

3 913 3 913 |

516 516 |

1 865 1 865 |

48,16 48,16 |

93,92 93,92 |

157 Наивысший |

| ООО РАНЕНБУРГЪ ИНН 4813012610 Липецкая область |

2 299 2 299 |

4 528 4 528 |

607 607 |

1 992 1 992 |

40,03 40,03 |

85,09 85,09 |

214 Высокий |

| НАО КРАСНОЯРУЖСКАЯ ЗЕРНОВАЯ КОМПАНИЯ ИНН 3113001402 Белгородская область |

4 563 4 563 |

5 853 5 853 |

825 825 |

2 415 2 415 |

24,85 24,85 |

80,34 80,34 |

166 Наивысший |

| ООО ПРИСТЕНСКАЯ ЗЕРНОВАЯ КОМПАНИЯ ИНН 4619004632 Курская область |

4 196 4 196 |

6 381 6 381 |

1 036 1 036 |

2 711 2 711 |

33,53 33,53 |

72,70 72,70 |

189 Наивысший |

| ПАО СТУДЕНЕЦКИЙ МУКОМОЛЬНЫЙ ЗАВОД ИНН 5815000308 Пензенская область |

2 170 2 170 |

4 328 4 328 |

275 275 |

1 659 1 659 |

15,72 15,72 |

65,77 65,77 |

147 Наивысший |

| ООО РОСТОВСКАЯ ЗЕРНОВАЯ КОМПАНИЯ РЕСУРС ИНН 6148003452 Ростовская область |

2 782 2 782 |

8 637 8 637 |

71 71 |

3 170 3 170 |

3,59 3,59 |

63,46 63,46 |

218 Высокий |

| НАО ИСКРА ИНН 2439001597 Красноярский край |

3 357 3 357 |

4 007 4 007 |

882 882 |

1 144 1 144 |

34,19 34,19 |

38,73 38,73 |

135 Наивысший |

| ООО ДОБРЫНЯ ИНН 4804005574 Липецкая область |

3 499 3 499 |

6 060 6 060 |

507 507 |

1 576 1 576 |

17,82 17,82 |

36,82 36,82 |

195 Наивысший |

| Среднее значение ТОП-10 |  3 053 3 053 |

5 483 5 483 |

712 712 |

2 211 2 211 |

33,31 33,31 |

74,10 74,10 |

|

| Среднее значение ТОП-100 |  1 271 1 271 |

1 881 1 881 |

285 285 |

674 674 |

33,53 33,53 |

59,53 59,53 |

|

| Среднее отраслевое значение |  44 44 |

60 60 |

7 7 |

13 13 |

18,69 18,69 |

31,15 31,15 |

|

улучшение показателя к предыдущему периоду,

улучшение показателя к предыдущему периоду,  ухудшение показателя к предыдущему периоду

ухудшение показателя к предыдущему периоду

В 2020 г. средние показатели коэффициента рентабельности затрат ТОП-10 и ТОП-1000 - выше среднего отраслевого значения. Снижение показателей в 2020 г. не наблюдалось ни у одной из компаний ТОП-10, в то время как в 2019 г. таких компаний было три.

При этом, в 2020 г. все компании увеличили выручку и чистую прибыль.

Увеличение средней выручки в ТОП-10 составило почти 80%, в ТОП-100 – почти 50%, а средний отраслевой показатель вырос на 36%.

Средняя прибыль в ТОП-10 увеличилась в 3 раза, в ТОП-100 - более чем в 2 раза, а в среднем по отрасли наблдался рост почти на 86%.

В течение последних 5 лет средние отраслевые показатели коэффициента рентабельности затрат росли в течение трех периодов. Наилучший показатель был достигнут в 2020 г., а наихудший результат показан в 2017 г. (Рисунок 1).

Рисунок 1. Изменение средних отраслевых значений коэффициента рентабельности затрат сельскохозяйственных производителей зерновых культур в 2016 – 2020 гг.

Рисунок 1. Изменение средних отраслевых значений коэффициента рентабельности затрат сельскохозяйственных производителей зерновых культур в 2016 – 2020 гг.