Изменения в законодательстве

Постановлением Правительства РФ от 02.04.2021 №528 утвержден порядок формирования, ведения, эксплуатации и развития единого реестра видов федерального государственного контроля (надзора), регионального государственного контроля (надзора) и муниципального контроля.

Целями создания Реестра являются:

- информационное обеспечение организаций;

- осуществление государственного и муниципального контроля;

- систематизация и учет сведений о контроле;

- обеспечение открытости проведения контрольной деятельности.

В числе сведений, включаемых в Реестр:

- информация о контролируемых физических и юридических лицах, а также индивидуальных предпринимателях;

- критерии и индикаторы риска нарушения обязательных требований;

- порядок отнесения объектов государственного и муниципального контроля к определенным категориям риска;

- полный перечень сведений, истребовать которые могут надзорные органы у контролируемых лиц.

С 1 июля 2021 г., т.е. с момента вступления в силу Постановления Правительства, проведение проверок станет возможным только при наличии соответствующих записей в Реестре, ведение которого возложено на Генеральную прокуратуру РФ.

Реестр планируется синхронизировать с Порталом госуслуг, где через личные кабинеты предприниматели смогут отслеживать всю информацию о предстоящих проверках и принятые по их итогам решения. В дальнейшем эти сведение возможно будет использовать для досудебного обжалования решений надзорных органов.

Техническое обеспечение работы реестра будет осуществлять Министерство цифрового развития, связи и массовых коммуникаций РФ.

Сведения, содержащиеся в реестре, размещаются на официальном сайте Реестра в сети Интернет и доступны бесплатно.

Подписчики Информационно-аналитической системы Глобас имеют возможность ознакомиться со всей доступной информацией о проверках из ныне действующего Единого реестра проверок, обратившись к разделу «Планы проверок органами надзора» в справке на компанию.

Тенденции в оказании услуг для бизнеса

Информационное агентство Credinform представляет обзор тенденций деятельности компаний, оказывающих вспомогательные услуги для бизнеса.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2011 – 2020 гг.) компании, занимающиеся организацией конференций и выставок, сбором платежей и кредитной информации и другой административно-хозяйственной деятельностью для обеспечения ведения бизнеса (ТОП-1000). Отбор компаний и анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов является отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией отрасли по размеру чистых активов является НАО ВЫСТАВКА ДОСТИЖЕНИЙ НАРОДНОГО ХОЗЯЙСТВА, ИНН 7717037582, г. Москва, деятельность по предоставлению прочих вспомогательных услуг для бизнеса. В 2020 г. чистые активы составляли 29,6 млрд руб.

Наименьшим размером чистых активов в ТОП-1000 обладало ООО ЭЛЕКС-ПОЛЮС КАР, ИНН 5003040674, Московская область, деятельность по предоставлению прочих вспомогательных услуг для бизнеса. Недостаточность имущества в 2020 г. выражалась отрицательной величиной -2,6 млрд руб.

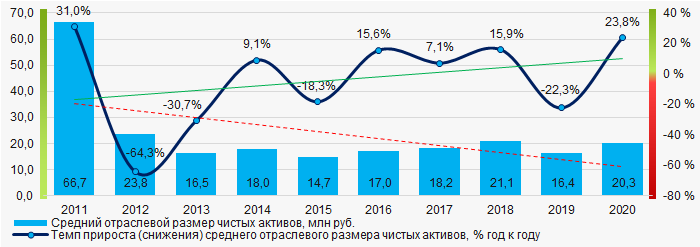

За десятилетний период средние отраслевые размеры чистых активов имеют тенденцию к снижению, с положительными темпами прироста (Рисунок 1).

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов в 2011 - 2020 гг.

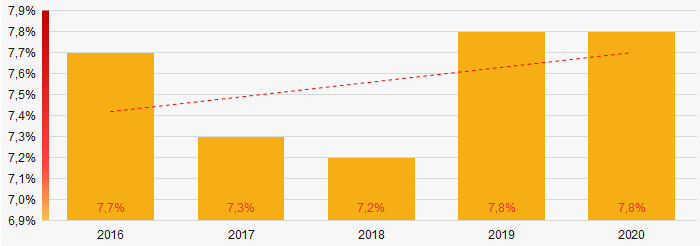

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов в 2011 - 2020 гг.Доли компаний с недостаточностью имущества в ТОП-1000 за пять лет имели негативную тенденцию к росту (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2016 – 2020 гг.

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2016 – 2020 гг.Выручка от реализации

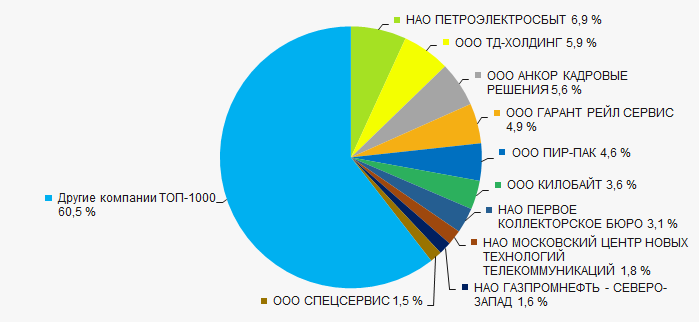

Объем выручки десяти ведущих компаний отрасли в 2020 г. составил почти 40% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует о высоком уровне концентрации капитала.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2020 г. ТОП-1000

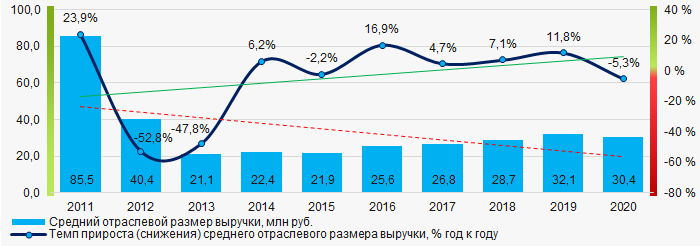

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2020 г. ТОП-1000В целом, наблюдается тенденция к снижению объемов выручки, с возрастающими темпами прироста (Рисунок 4).

Рисунок 4. Изменение средних отраслевых показателей выручки в 2011 - 2020 гг.

Рисунок 4. Изменение средних отраслевых показателей выручки в 2011 - 2020 гг.Прибыль и убытки

Крупнейшей компанией отрасли по размеру чистой прибыли в 2020 г. является НАО ПЕРВОЕ КОЛЛЕКТОРСКОЕ БЮРО, ИНН 2723115222, г. Москва, деятельность агентств по сбору платежей и бюро кредитной информации. Прибыль составила более 2,4 млрд руб.

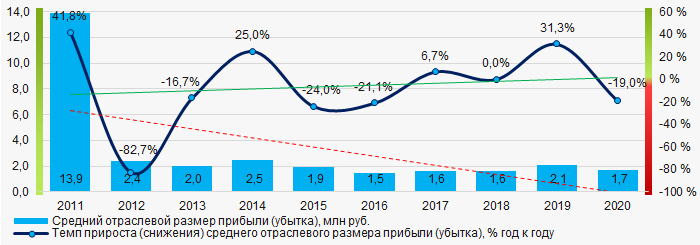

За десятилетний период показатели средних отраслевых размеров прибыли компаний имеют тенденцию к снижению, с положительными темпами прироста (Рисунок 5).

Рисунок 5. Изменение средних отраслевых показателей прибыли (убытка) в 2011 - 2020 гг.

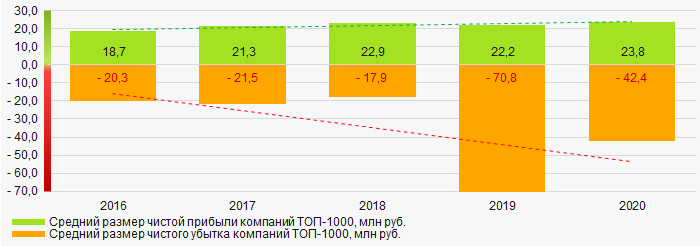

Рисунок 5. Изменение средних отраслевых показателей прибыли (убытка) в 2011 - 2020 гг.За последние пять лет средние значения показателей чистой прибыли компаний ТОП-1000 имеют тенденцию к росту, при этом увеличивается средний размер чистого убытка (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2016 – 2020 гг.

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2016 – 2020 гг.Основные финансовые коэффициенты

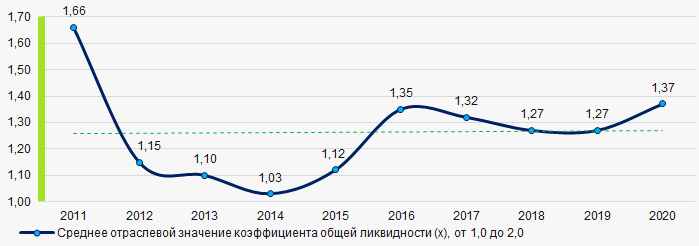

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности находились в интервале рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности в 2011 - 2020 гг.

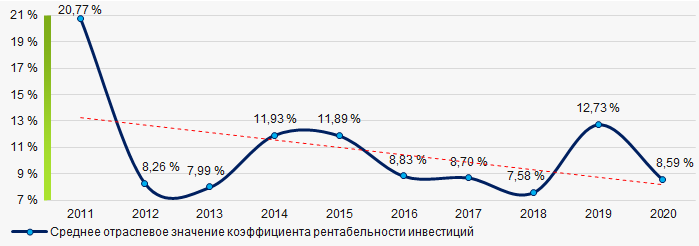

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности в 2011 - 2020 гг.В течение 10 лет, средние отраслевые показатели коэффициента рентабельности инвестиций демонстрировали тенденцию к снижению (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций в 2011 - 2020 гг.

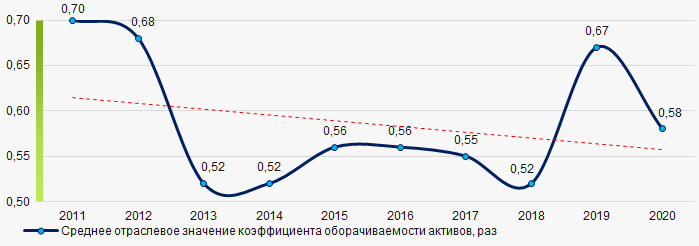

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций в 2011 - 2020 гг.Коэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За десятилетний период показатели данного коэффициента деловой активности демонстрировали тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов в 2011 - 2020 гг.

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов в 2011 - 2020 гг.Малый бизнес

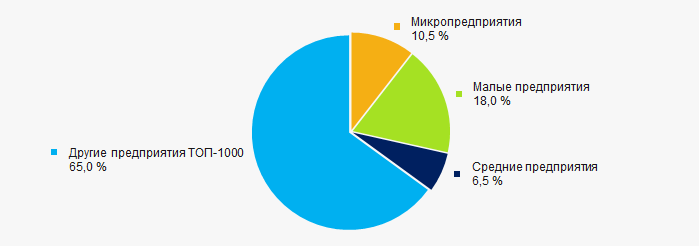

87% компаний ТОП-1000 зарегистрированы в Едином реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их выручки в общем объеме ТОП-1000 в 2020 г. составляет 35%, что значительно выше средних показателей по стране в 2018 - 2019 гг. (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Основные регионы деятельности

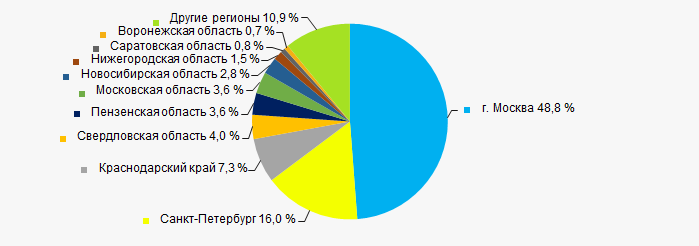

Компании ТОП-1000 зарегистрированы в 66 регионах и распределены по территории страны неравномерно. Почти 65% от общего объема выручки 2020 г. компаний ТОП-1000 сосредоточены в г. Москве и Санкт-Петербурге (Рисунок 11).

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам России

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам РоссииСкоринг бухгалтерской отчетности

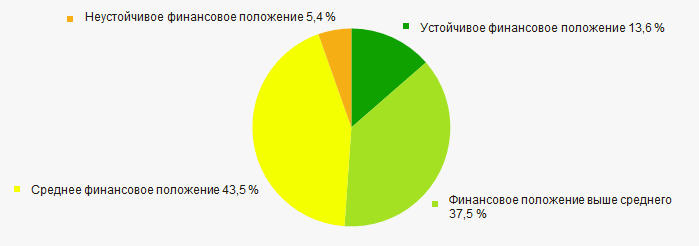

Оценка финансового положения компаний ТОП-1000 показывает, что наибольшая часть из них находится в среднем финансовом положении. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

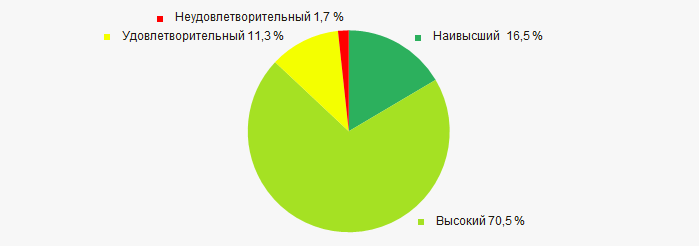

Подавляющей части компаний ТОП-1000 присвоен наивысший и высокий Индекс платежеспособностиГлобас, что свидетельствует об их возможности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасВывод

Комплексная оценка деятельности компаний, оказывающих вспомогательные услуги для бизнеса, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании отрицательных тенденций в их деятельности в период с 2011 по 2020 гг. (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % |

| Динамика среднего размера чистых активов |  -10 -10 |

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  -10 -10 |

| Уровень концентрации капитала |  -10 -10 |

| Динамика среднего размера выручки |  -10 -10 |

| Темп прироста (снижения) среднего размера выручки |  10 10 |

| Динамика среднего размера прибыли (убытка) |  -10 -10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  10 10 |

| Рост / снижение средних размеров чистой прибыли |  10 10 |

| Рост / снижение средних размеров чистого убытка |  -10 -10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  10 10 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  -10 -10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в объеме выручки более 20% |  10 10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  5 5 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Среднее значение удельного веса факторов |  -0,9 -0,9 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор)

отрицательная тенденция (фактор)