Средства малого бизнеса застрахованы

Вступивший в силу с 1 января 2018 года Федеральный закон от 03.08.2018 №322-ФЗ внес изменения в Федеральный закон «О страховании вкладов физических лиц в банках Российской Федерации» и распространил систему страхования банковских вкладов на средства малого бизнеса. Т.е., предприниматели, имеющие средства на счетах обанкротившихся кредитных организаций могут их возвратить в сумме не более 1 млн 400 тыс. рублей.

При наступлении страховых случаев, законом, определен перечень документов, необходимых для подачи в Агентство по страхованию вкладов для получения страховой выплаты. Также установлен порядок перечисления страховых выплат.

По состоянию на 10 января 2019 года в Едином реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы зарегистрировано более 2 млн 700 тыс. юридических лиц, подпадающих под действие нового закона.

Кроме этого, внесены поправки в Федеральный закон «О несостоятельности (банкротстве)» от 26.10.2002 №127-ФЗ. Теперь, переданные в Агентство по страхованию вкладов требования по договорам вклада компаний малого бизнеса включены в число требований кредиторов третьей очереди.

Информацию обо всех компаниях малого предпринимательства и их хозяйственной деятельности в полном объеме можно получить, подписавшись на доступ к Информационно-аналитической системе Глобас.

Тенденции в работе волгоградских компаний

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших компаний реального сектора экономики Волгоградской области.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2013 - 2017 годы) компании Волгоградской области (ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

| № | Наименование, ИНН, вид деятельности | Стоимость чистых активов, млрд руб |

Индекс платежеспособности Глобас | ||||

| 2013 | 2014 | 2015 | 2016 | 2017 | |||

| 1 | ООО ЛУКОЙЛ-ВОЛГОГРАДНЕФТЕПЕРЕРАБОТКА ИНН 3448017919 Производство нефтепродуктов |

105,51 105,51 |

114,14 114,14 |

133,56 133,56 |

122,54 122,54 |

124,33 124,33 |

179 Наивысший |

| 2 | ООО ИМПЕРИАЛ ТОБАККО ВОЛГА ИНН 3443033593 Производство табачных изделий |

6,03 6,03 |

8,46 8,46 |

13,16 13,16 |

12,10 12,10 |

12,57 12,57 |

221 Высокий |

| 3 | НАО СЕБРЯКОВЦЕМЕНТ ИНН 3437000021 Производство цемента |

8,43 8,43 |

8,70 8,70 |

9,08 9,08 |

9,74 9,74 |

10,48 10,48 |

166 Наивысший |

| 4 | НАО ВОЛЖСКИЙ ОРГСИНТЕЗ ИНН 3435900563 Производство прочих основных органических химических веществ |

1,86 1,86 |

3,51 3,51 |

6,12 6,12 |

8,72 8,72 |

10,44 10,44 |

194 Наивысший |

| 5 | НАО КАУСТИК ИНН 3448003962 Производство прочих основных неорганических химических веществ |

4,28 4,28 |

3,97 3,97 |

5,23 5,23 |

6,42 6,42 |

7,58 7,58 |

168 Наивысший |

| 996 | МУУП ВОЛГОГРАДСКИЕ МЕЖРАЙОННЫЕ ЭЛЕКТРИЧЕСКИЕ СЕТИ ИНН 3441010181 Распределение электроэнергии Находится в стадии ликвидации с 11.07.2014 |

0,10 0,10 |

-0,71 -0,71 |

-0,93 -0,93 |

-1,09 -1,09 |

-1,05 -1,05 |

600 Неудовлетворительный |

| 997 | ООО ИНВЕСТИЦИОННАЯ КОМПАНИЯ СИТИЦЕНТР ИНН 3445091343 Управление недвижимым имуществом за вознаграждение или на договорной основе |

-0,22 -0,22 |

-0,44 -0,44 |

-2,31 -2,31 |

-1,21 -1,21 |

-1,19 -1,19 |

262 Высокий |

| 998 | ООО ВОЛГАИНВЕСТ ИНН 5905238577 Капиталовложения в уставные капиталы, венчурное инвестирование, в том числе посредством инвестиционных компаний Находится в стадии ликвидации с 03.06.2016 |

0,52 0,52 |

-0,48 -0,48 |

-7,26 -7,26 |

-7,55 -7,55 |

-1,24 -1,24 |

600 Неудовлетворительный |

| 999 | ПАО ДПК ИНН 3305056518 Деятельность по предоставлению прочих финансовых услуг, кроме услуг по страхованию и пенсионному обеспечению |

-0,27 -0,27 |

-0,46 -0,46 |

-0,66 -0,66 |

-1,14 -1,14 |

-1,28 -1,28 |

328 Удовлетворительный |

| 1000 | ПАО ВОЛГОГРАДЭНЕРГОСБЫТ ИНН 3445071523 Торговля электроэнергией |

-0,83 -0,83 |

-3,55 -3,55 |

-3,42 -3,42 |

-3,24 -3,24 |

-2,95 -2,95 |

223 Высокий |

— рост показателя к предыдущему периоду,

— рост показателя к предыдущему периоду,  — снижение показателя к предыдущему периоду.

— снижение показателя к предыдущему периоду.

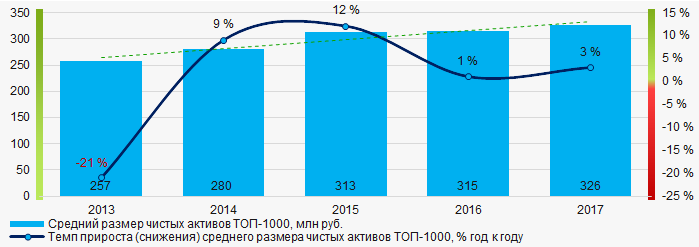

За пятилетний период средние размеры чистых активов компаний ТОП-1000 имеют тенденцию к увеличению (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2013 – 2017 годах

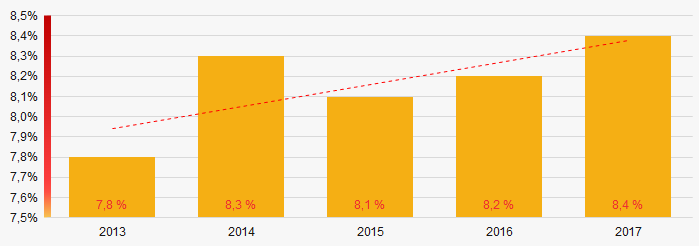

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2013 – 2017 годахДоли компаний в ТОП-1000 с недостаточностью имущества в последние пять лет имеют тенденцию к росту (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000Выручка от реализации

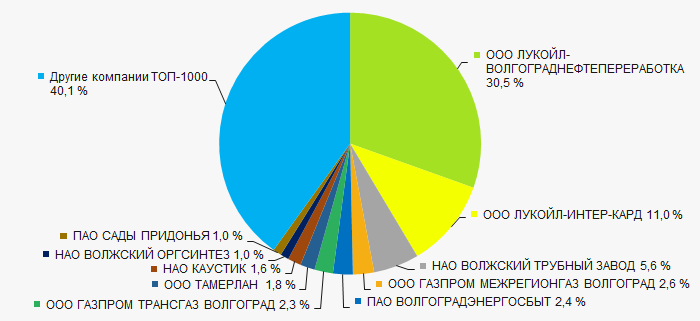

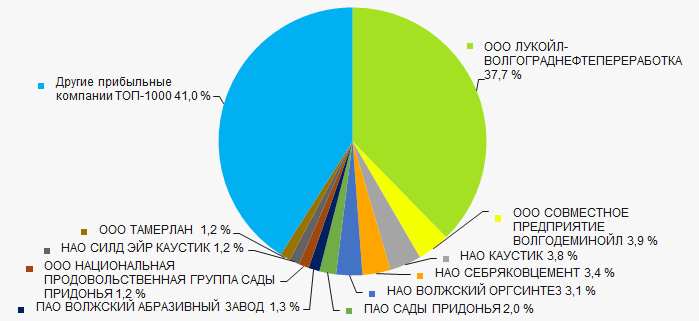

Объем выручки 10 ведущих компаний региона в 2017 году составил 60% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует о высоком уровне концентрации капитала в Волгоградской области.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-1000

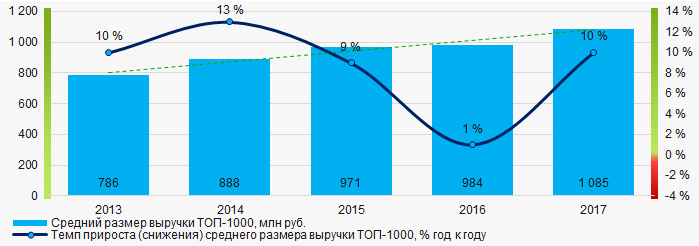

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-1000В целом наблюдается тенденция к увеличению объемов выручки (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2013 – 2017 годах

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2013 – 2017 годахПрибыль и убытки

Объем чистой прибыли 10 лидеров экономики региона в 2017 году составил 59% от суммарной чистой прибыли ТОП-1000. (Рисунок 5).

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме чистой прибыли 2017 года ТОП-1000

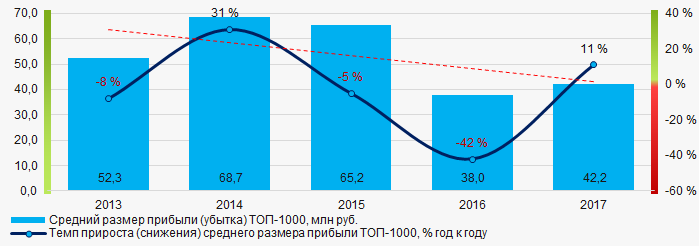

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме чистой прибыли 2017 года ТОП-1000В целом за пятилетний период наблюдается тенденция к снижению средних размеров прибыли в ТОП-1000 (Рисунок 6).

Рисунок 6. Изменение средних показателей прибыли компаний ТОП-1000 в 2013 – 2017 годах

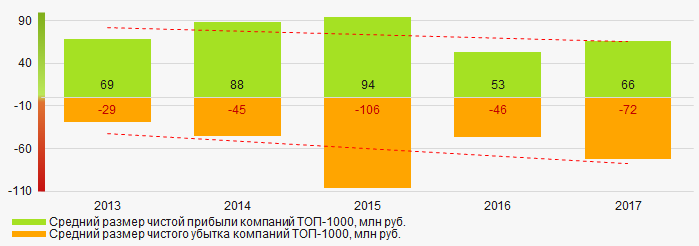

Рисунок 6. Изменение средних показателей прибыли компаний ТОП-1000 в 2013 – 2017 годахЗа пятилетний период средние значения показателей чистой прибыли компаний ТОП-1000 снижаются, при этом увеличивается средний размер чистого убытка. (Рисунок 7).

Рисунок 7. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2013 – 2017 годах

Рисунок 7. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2013 – 2017 годахОсновные финансовые коэффициенты

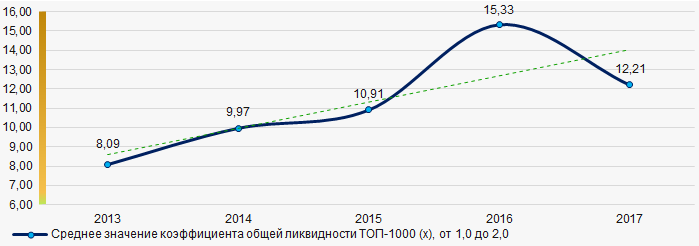

За пятилетний период средние показатели коэффициента общей ликвидности ТОП-1000 находились значительно выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту (Рисунок 8).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 8. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2013 – 2017 годах

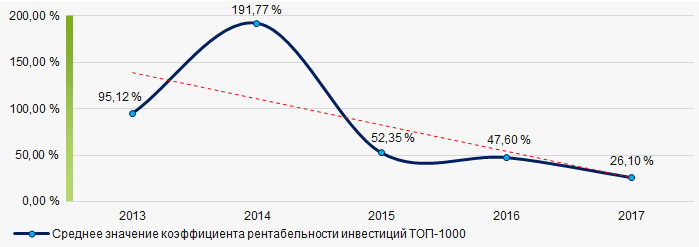

Рисунок 8. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2013 – 2017 годахВ течение пяти лет, особенно в 2013 - 2014 годах, наблюдается высокий уровень средних значений показателей коэффициента рентабельности инвестиций с тенденцией к снижению. (Рисунок 9).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 9. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2013 – 2017 годах

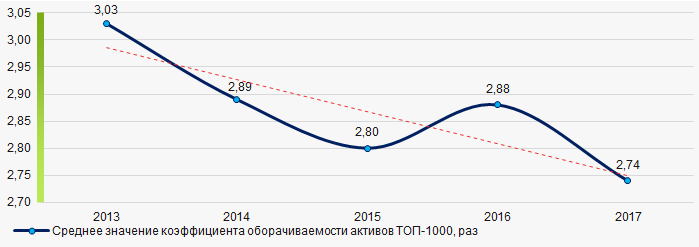

Рисунок 9. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2013 – 2017 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За пятилетний период данный коэффициент деловой активности демонстрировал тенденцию к снижению (Рисунок 10).

Рисунок 10. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2013 – 2017 годах

Рисунок 10. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2013 – 2017 годахСтруктура производства

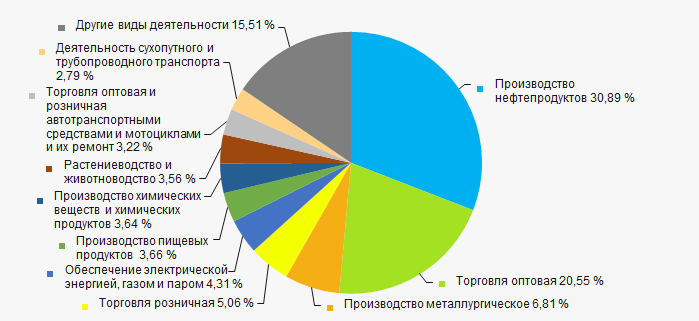

Наибольшие доли в суммарной выручке ТОП-1000 имеют предприятия, специализирующиеся на производстве нефтепродуктов и компании оптовой торговли (Рисунок 11).

Рисунок 11. Распределение видов деятельности в суммарной выручке компаний ТОП-1000

Рисунок 11. Распределение видов деятельности в суммарной выручке компаний ТОП-100077% компаний ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их выручки в суммарном объеме ТОП-1000 составляет 16,5% (Рисунок 12).

Рисунок 12. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 12. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Основные районы деятельности

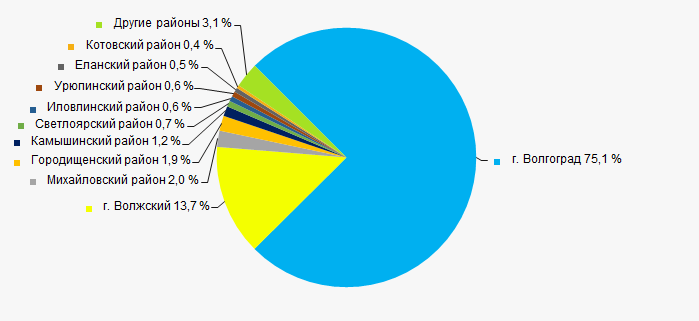

Предприятия ТОП-1000 распределены по территории региона неравномерно и зарегистрированы в 35 районах и населенных пунктах. 89% крупнейших по объему выручки предприятий сосредоточены в областном центре – г. Волгограде и в г. Волжском (Рисунок 13).

Рисунок 13. Распределение выручки предприятий ТОП-1000 по районам Волгоградской области

Рисунок 13. Распределение выручки предприятий ТОП-1000 по районам Волгоградской областиСкоринг бухгалтерской отчетности

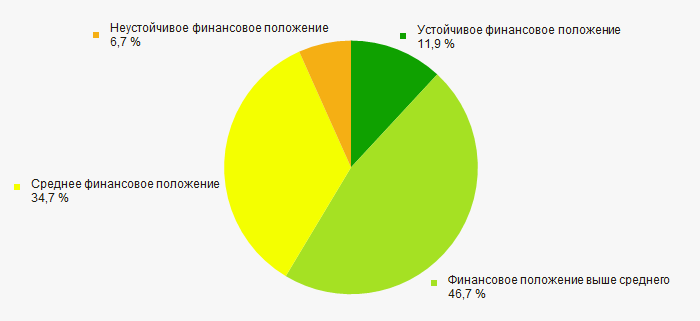

Оценка финансового положения компаний ТОП-1000 показывает, что более половины из них находится в устойчивом финансовом положении и выше среднего. (Рисунок 14).

Рисунок 14. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 14. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

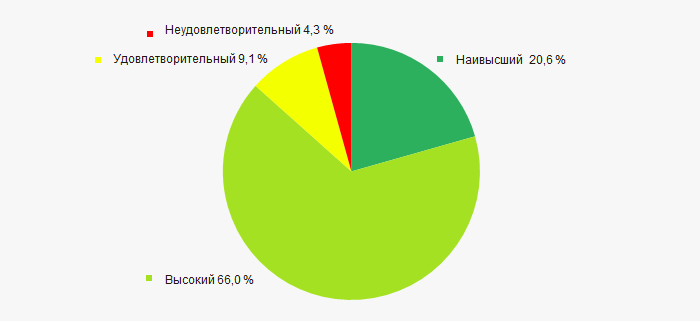

Подавляющей части компаний ТОП-1000 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 15).

Рисунок 15. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 15. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасИндекс промышленного производства

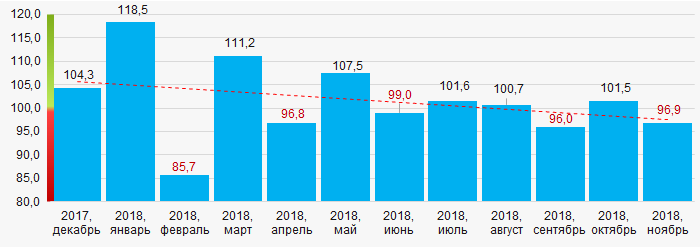

По сведениям Федеральной службы государственной статистики, в Волгоградской области в течение 12 месяцев 2017 – 2018 годов наблюдается тенденция к снижению показателей индекса промышленного производства. За 11 месяцев 2018 года индекс снизился в среднем на 0,7%, а в целом за период с ноября 2017 года по октябрь 2018 года – наблюдается рост в среднем на 1,6% (Рисунок 16).

Рисунок 16. Индекс промышленного производства в Волгоградской области в 2017 – 2018 годах, месяц к месяцу (%)

Рисунок 16. Индекс промышленного производства в Волгоградской области в 2017 – 2018 годах, месяц к месяцу (%)По тем же сведениями доля предприятий Волгоградской области в объеме выручки от продажи товаров, продукции, работ, услуг в целом по стране за 9 месяцев 2018 года составила 0,73%.

Вывод

Комплексная оценка деятельности крупнейших компаний реального сектора экономики Волгоградской области, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании отрицательных тенденций (Таблица 2).

| Тенденции и факторы оценки ТОП-1000 | Удельный вес фактора, % |

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  -10 -10 |

| Уровень концентрации капитала |  -10 -10 |

| Темп прироста (снижения) среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  -10 -10 |

| Рост / снижение средних размеров чистой прибыли компаний |  -10 -10 |

| Рост / снижение средних размеров чистого убытка компаний |  -10 -10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  10 10 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  -10 -10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в регионе по объему выручки более 30% |  -10 -10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Индекс промышленного производства |  -10 -10 |

| Среднее значение удельного веса факторов |  -3,3 -3,3 |

— положительная тенденция (фактор),

— положительная тенденция (фактор),  — отрицательная тенденция (фактор).

— отрицательная тенденция (фактор).