Тенденции в работе иркутских компаний

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших компаний реального сектора экономики Иркутской области.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2012 - 2017 годы) компании Иркутской области (ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

| №, Наименование, ИНН, вид деятельности | Стоимость чистых активов, млрд руб. | Индекс платежеспособности Глобас | ||||

| 2013 | 2014 | 2015 | 2016 | 2017 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 ООО ТРАНСНЕФТЬ - ВОСТОК ИНН 3801079671 Транспортирование по трубопроводам нефти |

295,84 295,84 |

368,11 368,11 |

386,58 386,58 |

402,83 402,83 |

428,54 428,54 |

199 Наивысший |

| 2 ООО ИРКУТСКАЯ НЕФТЯНАЯ КОМПАНИЯ ИНН 3808066311 Добыча сырой нефти |

38,01 38,01 |

49,65 49,65 |

83,64 83,64 |

127,14 127,14 |

168,81 168,81 |

166 Наивысший |

| 3 ИРКУТСКОЕ ПАО ЭНЕРГЕТИКИ И ЭЛЕКТРИФИКАЦИИ ИНН 3800000220 Производство электроэнергии |

88,22 88,22 |

96,81 96,81 |

106,97 106,97 |

123,81 123,81 |

146,50 146,50 |

160 Наивысший |

| 4 НАО ВЕРХНЕЧОНСКНЕФТЕГАЗ ИНН 3808079367 Добыча сырой нефти |

127,38 127,38 |

179,18 179,18 |

225,70 225,70 |

102,78 102,78 |

105,08 105,08 |

224 Высокий |

| 5 ПАО ИРКУТСКАЯ ЭЛЕКТРОСЕТЕВАЯ КОМПАНИЯ ИНН 3812122706 Передача электроэнергии и технологическое присоединение к распределительным электросетям |

40,17 40,17 |

40,14 40,14 |

39,61 39,61 |

38,86 38,86 |

38,51 38,51 |

274 Высокий |

| 996 ООО СИБЭКСПОРТЛЕС-ТРЕЙД ИНН 3811100530 Торговля оптовая древесным сырьем и необработанными лесоматериалами Находится в стадии ликвидации с 31.05.2018 |

0,01 0,01 |

-0,14 -0,14 |

-0,47 -0,47 |

-0,35 -0,35 |

-0,38 -0,38 |

600 Неудовлетворительный |

| 997 ООО КРЕСТА ИНН 3811021960 Строительство жилых и нежилых зданий Находится в стадии ликвидации с 12.10.2017 |

0,02 0,02 |

0,02 0,02 |

0,02 0,02 |

0,04 0,04 |

-0,51 -0,51 |

600 Неудовлетворительный |

| 998 НАО БАЙКАЛЬСКАЯ ПРИГОРОДНАЯ ПАССАЖИРСКАЯ КОМПАНИЯ ИНН 3808218300 Деятельность железнодорожного транспорта: междугородные и международные пассажирские перевозки |

-0,53 -0,53 |

-0,72 -0,72 |

-0,68 -0,68 |

-0,65 -0,65 |

-0,61 -0,61 |

244 Высокий |

| 999 НАО ЛЕСОПИЛЬНО-ДЕРЕВООБРАБАТЫВАЮЩИЙ КОМПЛЕКС ИГИРМА ИНН 3811113307 Распиловка и строгание древесины Находится в стадии ликвидации с 21.05.2018 |

-3,42 -3,42 |

-3,95 -3,95 |

-4,41 -4,41 |

-2,95 -2,95 |

-3,16 -3,16 |

600 Неудовлетворительный |

| 1000 ООО ТРАНС-СИБИРСКАЯ ЛЕСНАЯ КОМПАНИЯ ИНН 3808119644 Распиловка и строгание древесины Находится в стадии ликвидации с 18.05.2018 |

-4,74 -4,74 |

-7,61 -7,61 |

-10,85 -10,85 |

-10,61 -10,61 |

-10,16 -10,16 |

600 Неудовлетворительный |

— рост показателя к предыдущему периоду,

— рост показателя к предыдущему периоду,  — снижение показателя к предыдущему периоду.

— снижение показателя к предыдущему периоду.

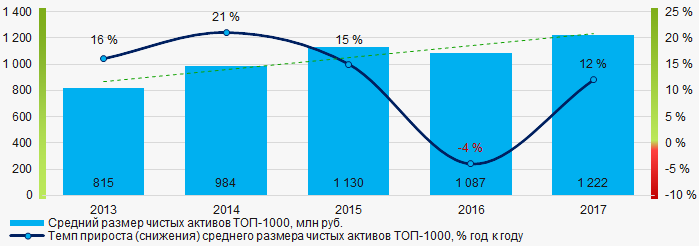

За пятилетний период средние размеры чистых активов компаний ТОП-1000 имеют тенденцию к увеличению (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2013 – 2017 годах

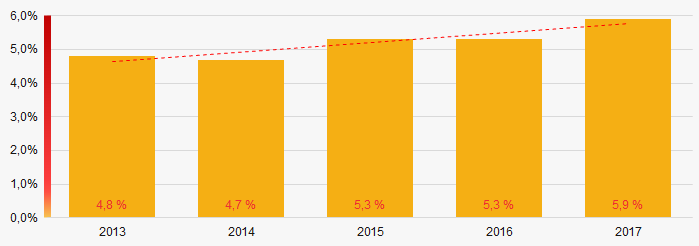

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2013 – 2017 годахДоли компаний в ТОП-1000 с недостаточностью имущества в последние пять лет имеют тенденцию к увеличению (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000Выручка от реализации

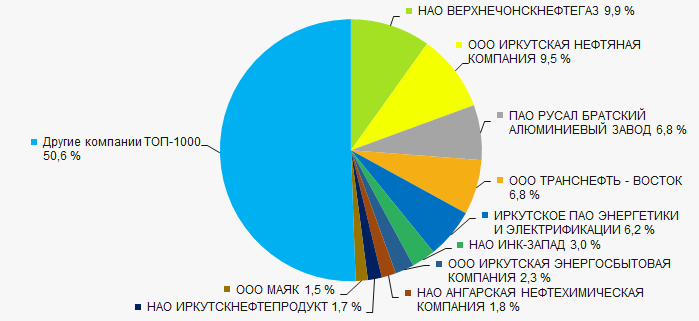

Объем выручки 10 ведущих компаний региона в 2017 году составил 49% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует о высоком уровне концентрации производства в Иркутской области.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-1000

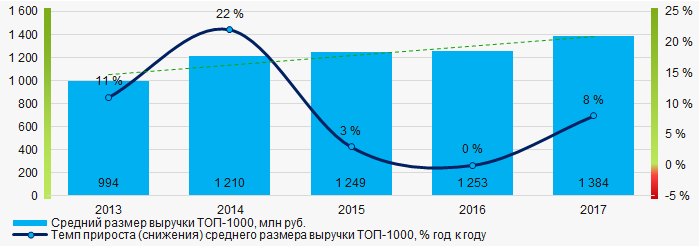

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-1000В целом наблюдается тенденция к увеличению объемов выручки (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2013 – 2017 годах

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2013 – 2017 годахПрибыль и убытки

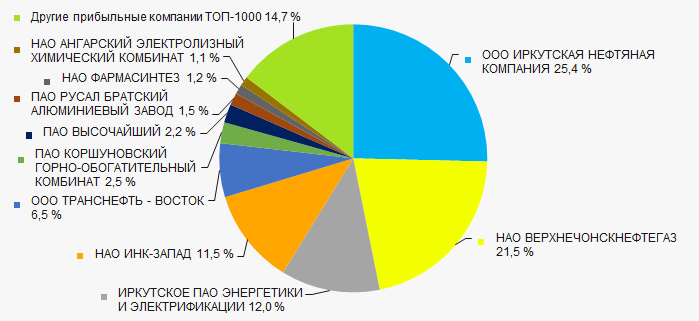

Объем чистой прибыли 10 лидеров экономики региона в 2017 году составил 85% от суммарной чистой прибыли ТОП-1000. (Рисунок 5).

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме чистой прибыли 2017 года ТОП-1000

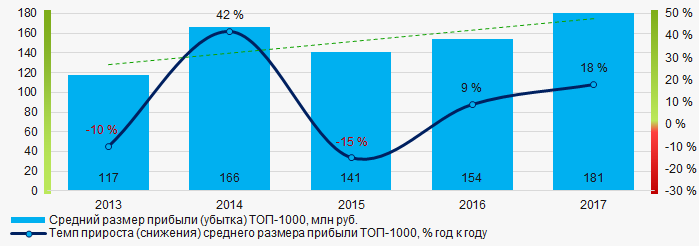

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме чистой прибыли 2017 года ТОП-1000В целом за пятилетний период наблюдается тенденция к увеличению средних размеров прибыли в ТОП-1000 (Рисунок 6).

Рисунок 6. Изменение средних показателей прибыли компаний ТОП-1000 в 2013 – 2017 годах

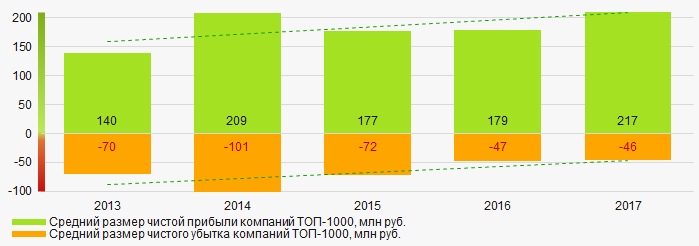

Рисунок 6. Изменение средних показателей прибыли компаний ТОП-1000 в 2013 – 2017 годахЗа пятилетний период средние значения показателей чистой прибыли компаний ТОП-1000 увеличиваются, при этом средний размер чистого убытка снижается. (Рисунок 7).

Рисунок 7. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2013 – 2017 годах

Рисунок 7. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2013 – 2017 годахОсновные финансовые коэффициенты

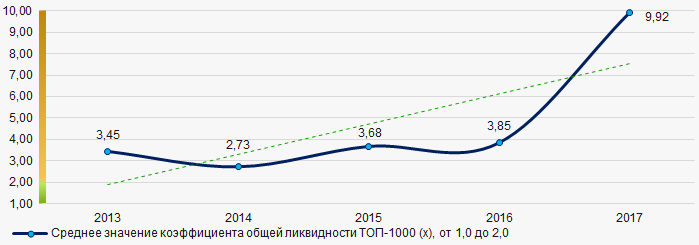

За пятилетний период средние показатели коэффициента общей ликвидности ТОП-1000 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту (Рисунок 8).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 8. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2013 – 2017 годах

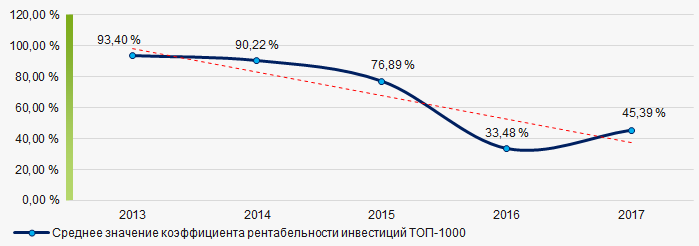

Рисунок 8. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2013 – 2017 годахВ течение пяти лет, наблюдается высокий уровень средних значений показателей коэффициента рентабельности инвестиций с тенденцией к снижению. (Рисунок 9).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 9. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2013 – 2017 годах

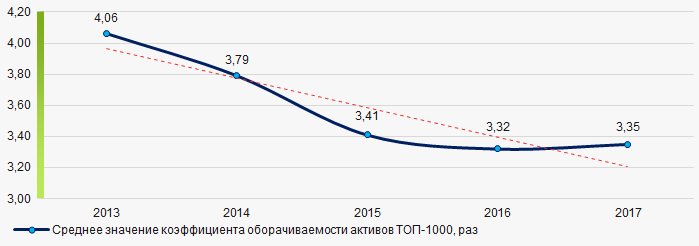

Рисунок 9. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2013 – 2017 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За пятилетний период данный коэффициент деловой активности демонстрировал тенденцию к снижению (Рисунок 10).

Рисунок 10. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2013 – 2017 годах

Рисунок 10. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2013 – 2017 годахСтруктура производства и услуг

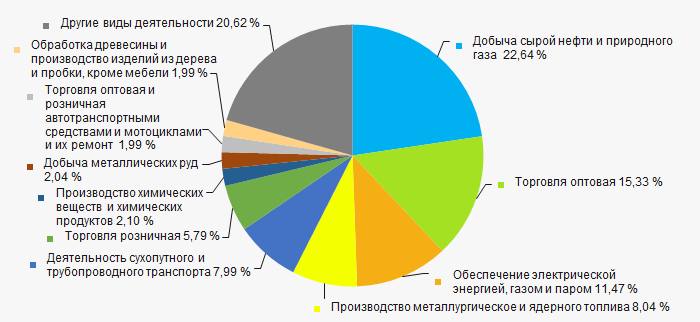

Наибольшие доли в суммарной выручке ТОП-1000 имеют предприятия, специализирующиеся на добыче сырой нефти и природного газа, а также компании оптовой торговли (Рисунок 11).

Рисунок 11. Распределение видов деятельности в суммарной выручке компаний ТОП-1000

Рисунок 11. Распределение видов деятельности в суммарной выручке компаний ТОП-100074% компаний ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их выручки в суммарном объеме ТОП-1000 составляет 15,3% (Рисунок 12).

Рисунок 12. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 12. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Основные районы деятельности

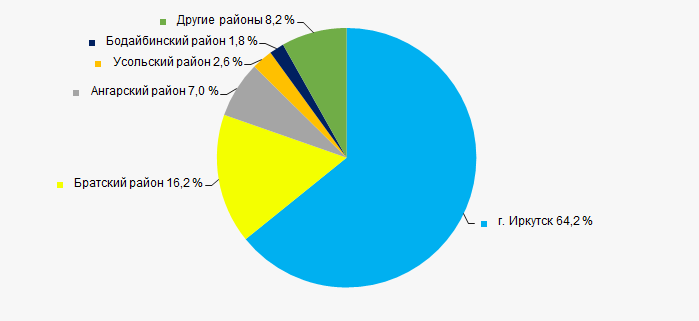

Предприятия ТОП-1000 распределены по территории региона неравномерно и зарегистрированы в 30 районах и населенных пунктах. 80% крупнейших по объему выручки предприятий сосредоточены в областном центре – г. Иркутске и в Братском районе (Рисунок 13).

Рисунок 13. Распределение выручки предприятий ТОП-1000 по районам Иркутской области

Рисунок 13. Распределение выручки предприятий ТОП-1000 по районам Иркутской областиСкоринг бухгалтерской отчетности

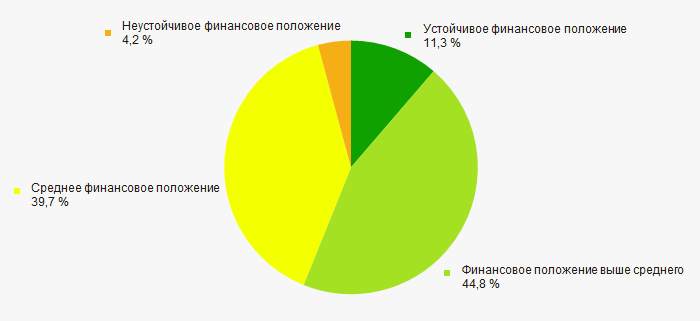

Оценка финансового положения компаний ТОП-1000 показывает, что более половины из них находится в устойчивом финансовом положении и выше среднего. (Рисунок 14).

Рисунок 14. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 14. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

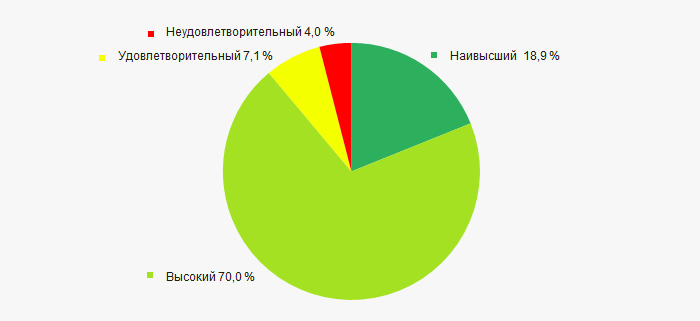

Подавляющей части компаний ТОП-1000 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 15).

Рисунок 15. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 15. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасИндекс промышленного производства

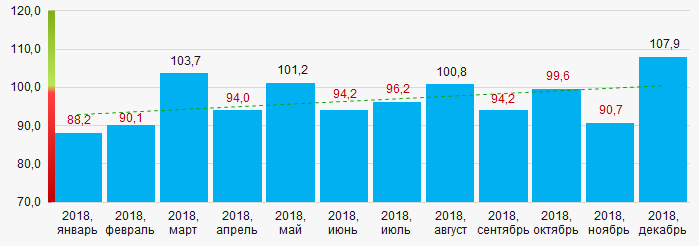

По сведениям Федеральной службы государственной статистики, в Иркутской области в течение 12 месяцев 2018 года наблюдается тенденция к росту показателей индекса промышленного производства. (Рисунок 16).

Рисунок 16. Индекс промышленного производства в Иркутской области в 2017 – 2018 годах, месяц к месяцу (%)

Рисунок 16. Индекс промышленного производства в Иркутской области в 2017 – 2018 годах, месяц к месяцу (%)По тем же сведениями доля предприятий Иркутской области в объеме выручки от продажи товаров, продукции, работ, услуг в целом по стране за 9 месяцев 2018 года составила 1,03%.

Вывод

Комплексная оценка деятельности крупнейших компаний реального сектора экономики Иркутской области, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании положительных тенденций (Таблица 2).

| Тенденции и факторы оценки ТОП-1000 | Удельный вес фактора, % |

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  -10 -10 |

| Уровень концентрации капитала |  -10 -10 |

| Темп прироста (снижения) среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  10 10 |

| Рост / снижение средних размеров чистой прибыли компаний |  10 10 |

| Рост / снижение средних размеров чистого убытка компаний |  10 10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  10 10 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  -5 -5 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в регионе по объему выручки более 22% |  -10 -10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Индекс промышленного производства |  5 5 |

| Среднее значение удельного веса факторов |  2,0 2,0 |

— положительная тенденция (фактор),

— положительная тенденция (фактор),  — отрицательная тенденция (фактор).

— отрицательная тенденция (фактор).

Глобализация мировой экономики замедляется

На фоне нестабильности в мировой экономике и разгоревшихся торговых войн замедлились темпы глобализации. Свидетельство этому - сокращения количества и объемов сделок по слиянию и поглощению.

Рынок слияний и поглощений (Mergers and Acquisitions, M&A) перешагнул национальные границы и стал индикатором процесса глобализации. Закономерным этапом развития любой крупной организации является ее стремление выйти на международный рынок. При этом компания должна обладать явными конкурентными преимуществами, выбрать для себя наиболее эффективные методы развития бизнеса для увеличения выручки и рентабельности. Напомним, что основные цели сделок M&A следующие:

- эффект синергии и масштаба – совокупный финансовый результат объединенных компаний намного выше, чем если бы фирмы работали в одиночку;

- диверсификация деятельности позволяет уйти от нишевой специализации и охватить другие сегменты экономики;

- покупка эффективных производств с целью получения прибыли или уникальных разработок;

- уменьшение лишних звеньев в цепочке производства и внутренние стандарты позволяют повысить качество продукции или услуги при более низком или сопоставимом уровне цен;

- государственный интерес, который с одной стороны направлен на контроль за стратегической собственностью, а с другой допускает приватизацию.

Издержки слияний и поглощений связаны в первую очередь с тем, что при отсутствии регуляции со стороны государства возможна монополизация рынка. В таком случае положительные эффекты нивелируются отсутствием конкуренции. Также распространена практика недружественных поглощений и рейдерских захватов. Не стоит забывать и о том, что в глобализированной экономике стираются национальные производственные черты и приобрести уникальный товар становится все сложнее.

Основные тенденции на международном рынке слияний и поглощений

Международный рынок M&A прямо коррелирует с состоянием и динамикой мировой экономики, прежде всего США и стран ЕС. Активную позицию занимает Китай, который скупает активы не только в странах Африки и Азии, но и Западной Европы.

Пик объема и количества трансграничных следок M&A пришелся на 2007 г., когда было совершено более 15 тыс. слияний и поглощений на сумму, превышающую 2 трлн долл. С тех пор достигнутый показатель не превзойден. По итогам 2018 г. в мире было заключено около 14 тыс. трансграничных сделок M&A на сумму 1,5 трлн долл., что говорит о замедлении глобализации мировой экономики.

Самой крупной сделкой в 2018 г. было приобретение американским телекоммуникационным холдингом AT&T одного из крупнейших в мире конгломератов новостного и развлекательного профиля WarnerMedia (СNN, Time Inc., Warner Bros и др.). Цена сделки составила 130 млрд долл. По данным ведущего мирового издателя электронной бизнес-информации бельгийской компании Bureau van Dijk (стратегический партнер Credinform), активы AT&T на момент приобретения составляли 444 млрд долл., активы WarnerMedia 69 млрд долл.

Крупнейшей трансграничной сделкой стало приобретение японской фармацевтической корпорацией Takeda Pharmaceutical ирландской биохимической компании Shire plc, объем соглашения оценивается в 62 млрд долл.

Российский рынок слияний и поглощений

Российский рынок M&A стагнирует на фоне неустойчивой ситуации на внешних рынках. Негативное влияние продолжают оказывать низкие темпы роста экономики и потребительского спроса, а также санкции и заградительные меры, препятствующие активности российских предприятий за рубежом и приходу новых иностранных инвесторов.

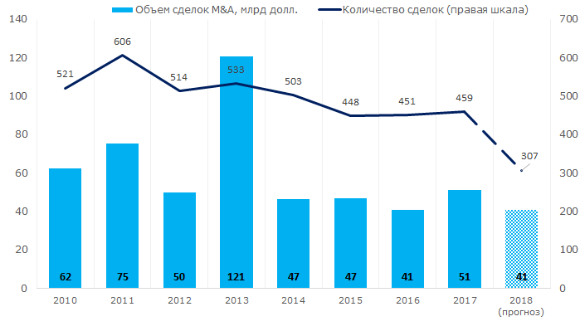

Наибольшего объема рынок M&A в России достиг в 2013 г., когда было заключено 533 сделки на сумму 121 млрд долл., в рублевом эквиваленте – 3,8 трлн руб. (см. рисунок 1).

По последним имеющимся данным, в I-III квартале 2018 г. было заключено 230 сделок на 31 млрд долл. (1,9 трлн руб.). Предварительный прогноз на 2018 г. (с учетом отсутствия данных за IV квартал) - 42 млрд долл. (2,6 трлн руб.), что на 20% меньше 2017 г.

Рисунок 1. Объем и число сделок M&A на российском рынке, включая внутренние

Рисунок 1. Объем и число сделок M&A на российском рынке, включая внутренниеКрупнейшие сделки M&A по итогам I-III кварталов 2018 г. в России представлены в таблице 1. Стоит отметить, что поглощение ПАО Промсвязьбанк Государственной корпорацией Агентство по страхованию вкладов - вынужденная мера, вызванная стремлением избежать краха одного из ведущих коммерческих банков России. Аналогичная ситуация сложилась с ПАО Бинбанк , который санировался ЦБ РФ. 1 января 2019 г. Бинбанк был присоединен к ФК Открытие.

Основные тенденции на российском рынке M&A:

- политика государства по локализации производства внутри страны и относительно низкие цены на активы и операционные расходы в перспективе делает отечественные компании привлекательными для трансграничных сделок M&A;

- будет происходить дальнейшая консолидация внутренних активов крупными корпорациями и государством;

- отечественный бизнес продолжит поиск возможностей для международного развития, в особенности в богатых ресурсами регионах Северной Африки, Ближнего Востока, Латинской Америки;

- низкие темпы экономического роста и потребительского спроса продолжат оказывать негативное влияние на динамику сделок M&A.

| № | Отрасль | Объект сделки | Продавцы | Покупатели | Пакет | Стоимость, млн долл. | Формат |

| 1 | Финансовые институты | ПАО Промсвязьбанк | Алексей и Дмитрий Ананьевы, другие миноритарии | Агентство по страхованию вкладов (АСВ) | 24,99% | 4 250 | Внутренняя |

| 2 | Строительство и недвижимость | Группа компаний Стройгазконсалтинг | United Capital Partners (USP) | Группа Газпромбанк | 50% | 2 882 | Трансграничная |

| 3 | Связь | Wind Tre (Италия) | Veon (материнская компания ПАО Вымпелком) | CK Hutchison (Гонконг) | 50% | 2 867 | Трансграничная |

| 4 | Торговля | ПАО Магнит | Сергей Галицкий | ПАО Банк ВТБ | 29,1% | 2 410 | Внутренняя |

| 5 | Транспорт | ООО МОДУМ-ТРАНС (быв. ООО УВЗ-Логистик) | АО НПК Уралвагонзавод | АО Инвест-Логистика | 100% | 2 120 | Внутренняя |

| 6 | Пищевая промышленность и розничная торговля | Agrokor | Правительство Хорватии | ПАО Сбербанк ПАО ВТБ |

39,2% 7,5% |

1 633 | Трансграничная |

| 7 | Пищевая промышленность | АО Донской табак | Группа Агроком, Иван Саввиди | Japan Tobacco (Япония) | 100% | 1 600 | Трансграничная |

| 8 | Финансовые институты | ПАО Бинбанк | Михаил Шишханов (67,97%), Михаил Гуцериев (28,49%), другие миноритарии | Центральный Банк Российской Федерации | 99,99% | 994 | Внутренняя |

| 9 | Добыча полезных ископаемых | ООО ГДК Биамская | Millhouse Capital (принадлежит Роману Абрамовичу) | Kaz Minerals (Казахстан) | 100% | 900 | Трансграничная |

| 10 | Строительство и девелопмент | АО ОЭЗ ППТ Алабуга и АО ОЭЗ Иннополис | ОАО Особые экономические зоны | Министерство земельных и имущественных отношений Республики Татарстан | 100% | 569 | Внутренняя |

| Топ-10 | 20 225 | ||||||

Рынок M&A динамичен и быстро реагирует на мировые экономические процессы. В условиях нестабильности мировой экономики и применения различных заградительных мер вне рамок ВТО растет недоверие между участниками экономических процессов, что выражается в уменьшении числа сделок по слиянию и поглощению. Станет ли идея глобализации иллюзией или трансформируется в нечто новое, покажет уже недалекое будущее.