Изменения в законодательстве

С 1 января 2021 года вводится новый порядок лицензирования деятельности по карантинному фитосанитарному обеззараживанию.

Это предусмотрено Федеральным законом от 21.07.2014 №206-ФЗ «О карантине растений» с изменениями, внесенными Федеральным законом от 13.07.2020 №194-ФЗ и Постановлением Правительства РФ от 10.08.2020 №1201, утвердившим Положение о лицензировании деятельности юридических лиц, индивидуальных предпринимателей на право выполнения работ по карантинному фитосанитарному обеззараживанию.

Перечень из семи лицензируемых видов деятельности утвержден Постановлением Правительства РФ от 09.08.2016 №768.

Лицензирующим органом является Федеральная служба по ветеринарному и фитосанитарному надзору (Россельхознадзор).

К юридическим лицам или индивидуальным предпринимателям - соискателям лицензии предъявляются следующие требования:

- наличие помещений, зданий, сооружений, не являющихся объектами жилищного фонда, на праве собственности или другом законном основании;

- наличие принадлежащих на праве собственности или другом законном основании соответствующих приборов и оборудования, систем контроля, сигнализации, оповещения и защиты, в т.ч. сушильных камер, камер понижения температуры, приборов и датчиков контроля, измерения температурных показателей и показателей влажности, приборов измерения давления;

- наличие паспортов и других документов на указанные выше приборы, датчики и оборудование в соответствии с требованиями ст. 13 Федерального закона «Об обеспечении единства измерений».

За предоставление или переоформление лицензии на право выполнения работ по обеззараживанию взимается госпошлина.

Положением предусмотрен порядок отнесения объектов лицензионного контроля к категории риска. В соответствии с присвоенной категории устанавливается периодичность проведения проверок: от одного раза в пять лет до одного раза в три года. В отношении объектов с низким риском, плановые проверки не предусматриваются.

При выполнении работ по обеззараживанию, не по месту осуществления деятельности, указанному в лицензии, переоформление лицензии не требуется.

Подписчики Информационно-аналитической системы Глобас имеют возможность ознакомиться со всей доступной информацией (в том числе архивной) обо всех субъектах, занимающихся карантинным фитосанитарным обеззараживанием.

Тенденции работы легкой промышленности

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших российских предприятий легкой промышленности.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2014 - 2019 годы) компании – производители текстиля, одежды, изделий из кожи (ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

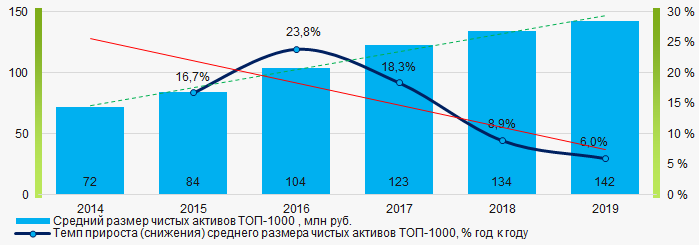

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией отрасли по размеру чистых активов является НАО КОРПОРАЦИЯ ГЛОРИЯ ДЖИНС, ИНН 6166034397, Ростовская область. В 2019 году ее чистые активы составляли 18,6 млрд рублей.

Наименьшим размером чистых активов в ТОП-1000 обладало ООО ЗАВОД ЭЛАСТИК, ИНН 1651041168, Республика Татарстан. Недостаточность имущества этой компании в 2019 году выражалась отрицательной величиной -2,0 млрд рублей.

За шестилетний период средние размеры чистых активов ТОП-1000 имеют тенденцию к увеличению, со снижением темпов прироста (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов ТОП-1000 в 2014 - 2019 годах

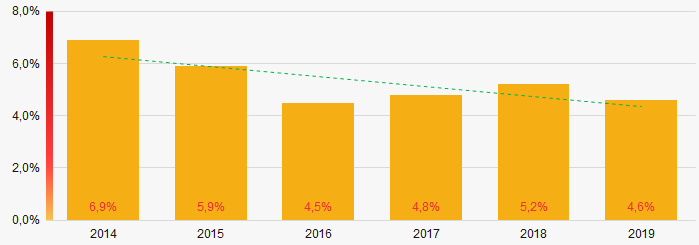

Рисунок 1. Изменение средних показателей размера чистых активов ТОП-1000 в 2014 - 2019 годахДоли компаний с недостаточностью имущества в ТОП-1000 в последние шесть лет снижались (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2014 - 2019 годах

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2014 - 2019 годахВыручка от реализации

Объем выручки десяти ведущих компаний отрасли в 2019 году составил 29% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует об относительно высоком уровне конкуренции в данной сфере деятельности.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2019 года ТОП-1000

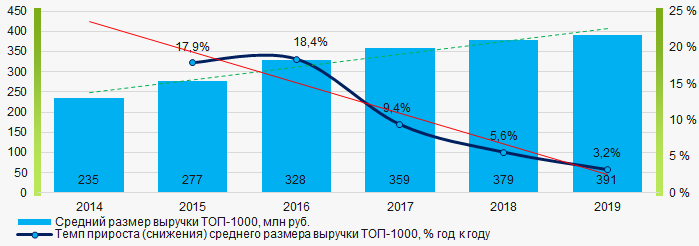

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2019 года ТОП-1000В целом наблюдается тенденция к увеличению объемов выручки, со снижением темпов прироста (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки ТОП-1000 в 2014 - 2019 годах

Рисунок 4. Изменение средних показателей выручки ТОП-1000 в 2014 - 2019 годахПрибыль и убытки

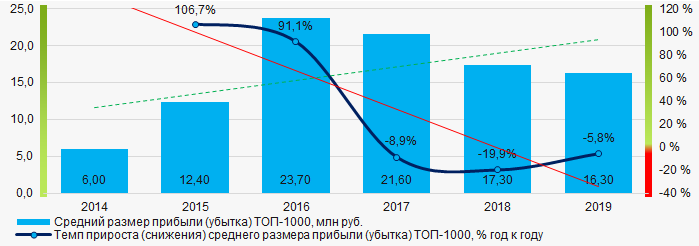

Крупнейшей компанией отрасли по размеру чистой прибыли является ООО ПРОИЗВОДСТВЕННО-ВНЕДРЕНЧЕСКОЕ ООО ФИРМА ТЕХНОАВИА, ИНН 7724152603, г. Москва. Прибыль компании 2019 году составила 1,4 млрд рублей.

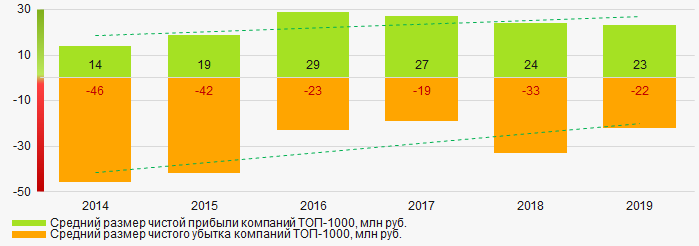

За шестилетний период показатели средних размеров прибыли ТОП-1000 имеют тенденцию к росту, со снижением темпов прироста (Рисунок 5).

Рисунок 5. Изменение средних показателей прибыли (убытка) ТОП-1000 в 2014 - 2019 годах

Рисунок 5. Изменение средних показателей прибыли (убытка) ТОП-1000 в 2014 - 2019 годахЗа шестилетний период средние значения показателей чистой прибыли компаний ТОП-1000 имеют тенденцию к росту, при этом снижается и средний размер чистого убытка. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2014 – 2019 годах

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2014 – 2019 годахОсновные финансовые коэффициенты

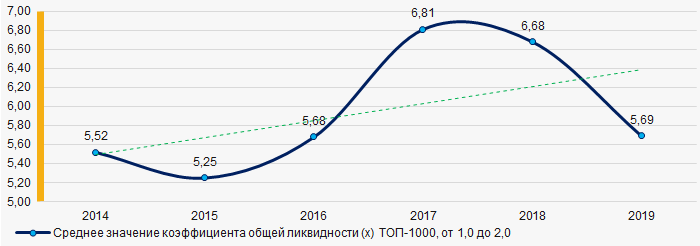

За шестилетний период средние отраслевые показатели коэффициента общей ликвидности находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних значений коэффициента общей ликвидности ТОП-1000 в 2014 - 2019 годах

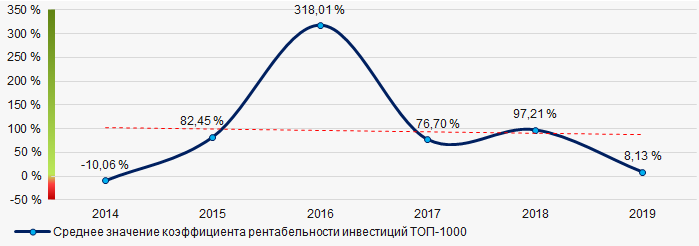

Рисунок 7. Изменение средних значений коэффициента общей ликвидности ТОП-1000 в 2014 - 2019 годахВ течение шести лет, наблюдается тенденция к снижению средних показателей коэффициента рентабельности инвестиций. (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций ТОП-1000 в 2014 - 2019 годах

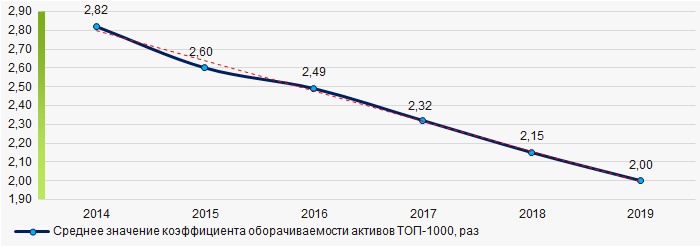

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций ТОП-1000 в 2014 - 2019 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За шестилетний период показатели данного коэффициента деловой активности демонстрировали тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов ТОП-1000 в 2014 - 2019 годах

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов ТОП-1000 в 2014 - 2019 годахМалый бизнес

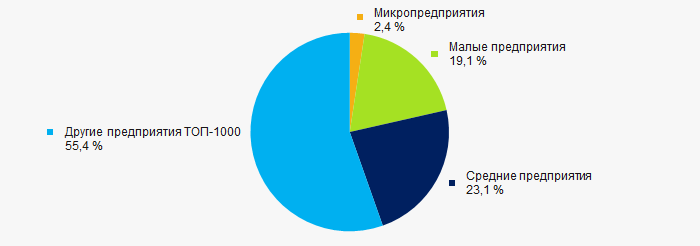

88% компаний ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их суммарной выручки в общем объеме ТОП-1000 составляет почти 45%, что вдвое превышает средний показатель по стране в 2018 - 2019 годах (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Основные регионы деятельности

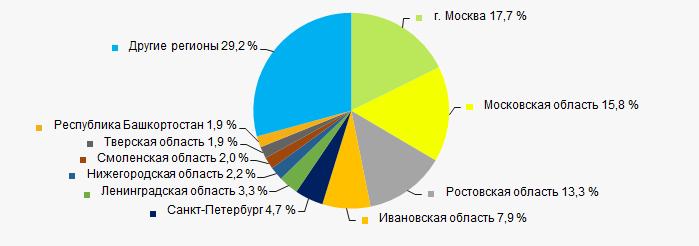

Компании ТОП-1000 зарегистрированы в 66 регионах и распределены по территории страны неравномерно. Почти 47% крупнейших по объему выручки компаний сосредоточены в г. Москве, Московской и Ростовской областях (Рисунок 11).

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам России

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам РоссииСкоринг бухгалтерской отчетности

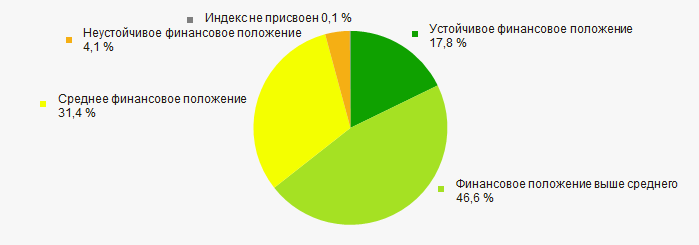

Оценка финансового положения компаний ТОП-1000 показывает, что наибольшая часть из них находится в финансовом положении выше среднего. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

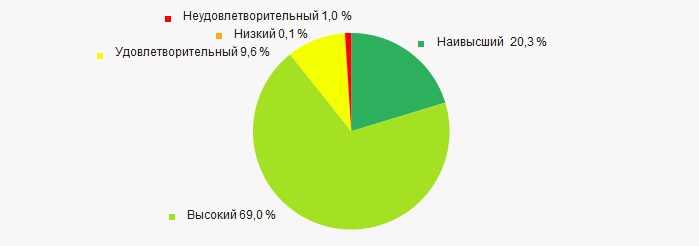

Подавляющей части компаний ТОП-1000 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасВывод

Комплексная оценка деятельности крупнейших российских предприятий легкой промышленности, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании благоприятных тенденций в отрасли в период с 2014 г. по 2019 г. (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % |

| Динамика среднего размера чистых активов |  10 10 |

| Темп прироста (снижения) среднего размера чистых активов |  -10 -10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  10 10 |

| Уровень конкуренции / монополизации |  5 5 |

| Динамика среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера выручки |  -10 -10 |

| Динамика среднего размера прибыли (убытка) |  10 10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  -10 -10 |

| Рост / снижение средних размеров чистой прибыли компаний |  10 10 |

| Рост / снижение средних размеров чистого убытка компаний |  10 10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  5 5 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  -10 -10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в регионе по объему выручки более 22% |  10 10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Среднее значение удельного веса факторов |  2,4 2,4 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор).

отрицательная тенденция (фактор).