Коэффициент чистой прибыли крупнейших российских предприятий оптовой торговли зерном

Информационное агентство Credinform подготовило рэнкинг крупнейших российских предприятий оптовой торговли зерном. Для рэнкинга были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2015 и 2014 годы) компании (ТОП-10 и ТОП-100). Далее они были ранжированы по коэффициенту чистой прибыли в 2015 году (Таблица 1).

Коэффициент чистой прибыли (%) рассчитывается как отношение чистой прибыли (убытка) к выручке от реализации и характеризует уровень прибыли компаний от продаж. Нормативного значения показателя не установлено. Рекомендуется сравнивать компании одной отрасли, либо изменение коэффициента во времени по конкретному предприятию. Отрицательное значение показателя свидетельствует о наличии чистого убытка. Высокое значение показателя свидетельствует об эффективной работе предприятия.

Экспертами Информационного агентства Credinform, с учетом фактического положения дел как экономики в целом, так и в отраслях, разработан и реализован в Информационно-аналитической системе Глобас® расчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли. Для предприятий оптовой торговли зерном практическое значение коэффициента чистой прибыли в 2015 г. составило от 0,19%.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность финансовых показателей и коэффициентов компании.

| Наименование, ИНН, регион | Чистая прибыль 2015 г., млн руб | Выручка 2015 г., млн руб. | Выручка 2015 г. к 2014 г., % | Коэффициент чистой прибыли, % | Индекс платежеспособности Глобас® |

| ООО ТОРГОВЫЙ ДОМ АСТОН ИНН 6167045472 Ростовская область 26.08.1998 | 623,8 | 15 881,7 | 11,3 | 3,93 | 198 Наивысший |

| ООО ГЛЕНКОР АГРИКАЛЧЕР МЗК ИНН 7708525142 г. Москва 20.05.2004 | 1 813,8 | 47 696,0 | 26,7 | 3,80 | 195 Наивысший |

| ООО КРАСНОДАРЗЕРНОПРОДУКТ-ЭКСПО ИНН 2310105350 Краснодарский край 26.07.2005 | 131,0 | 19 564,0 | -11,5 | 0,67 | 235 Высокий |

| ООО ЗЕРНО-ТРЕЙД ИНН 6154134277 Ростовская область 14.07.2014 | 59,4 | 9 615,6 | 415,8 | 0,62 | 251 Высокий |

| ООО МЕЖДУНАРОДНАЯ ЗЕРНОВАЯ КОМПАНИЯ-КУБАНЬ ИНН 2310093506 Краснодарский край 28.05.2004 | 82,0 | 14 634,4 | 46,9 | 0,56 | 194 Наивысший |

| ООО АГРОМАРКЕТ ИНН 2607017369 Ставропольский край 03.03.2004 | 31,1 | 8 587,7 | 32,4 | 0,36 | 206 Высокий |

| ООО МЕЖДУНАРОДНАЯ ЗЕРНОВАЯ КОМПАНИЯ-РОСТОВ ИНН 6164230188 Ростовская область 12.01.2005 | 28,6 | 8 308,6 | 20,7 | 0,34 | 204 Высокий |

| ООО ЮЖНЫЙ ЦЕНТР ИНН 6167068896 Ростовская область 08.08.2003 | 11,7 | 9 166,1 | 32,5 | 0,13 | 216 Высокий |

| ООО ЗЕРНОСОЮЗ ИНН 5260226680 Ростовская область 23.05.2008 | 1,4 | 10 317,5 | 16,0 | 0,01 | 236 Высокий |

| ООО ГРАВИТ ИНН 7710964877 г. Москва 03.07.2014 | -19,2 | 10 932,0 | 275,3 | -0,18 | 327 Удовлетворительный |

| Итого по группе компаний ТОП-10 | 2 763,6 | 154 703,6 | |||

| Итого по группе компаний ТОП-100 | 4 444,1 | 312 725,6 | |||

| Среднее значение по группе компаний ТОП-10 | 276,4 | 15 470,4 | 1,02 | ||

| Среднее значение по группе компаний ТОП-100 | 44,4 | 3 127,3 | 1,06 | ||

| Среднее значение по отрасли | 0,3 | 177,2 | 0,19 |

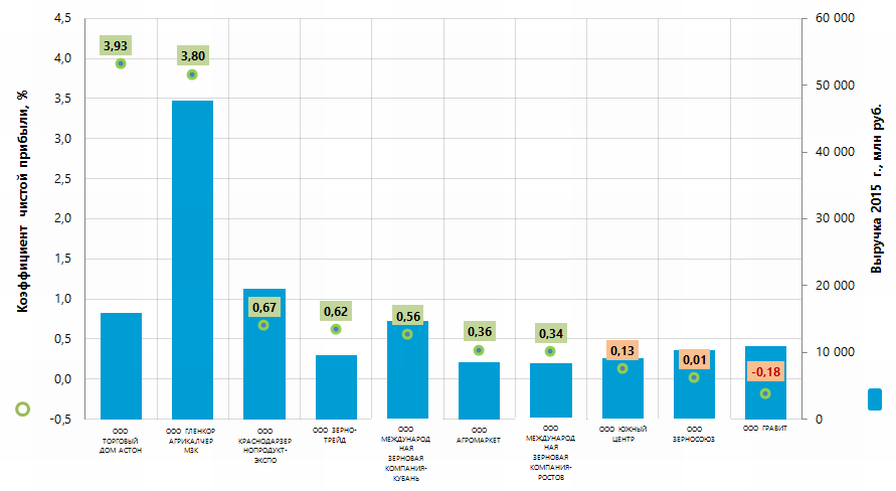

Среднее значение коэффициента рентабельности продаж в 2015 году в группах компаний ТОП-10 и ТОП-100 выше практического значения (выделены зеленой и желтой заливкой, соответственно, в Таблице 1 и на Рисунке 1).

Рисунок 1. Коэффициент чистой прибыли и выручка крупнейших российских предприятий оптовой торговли зерном (ТОП-10)

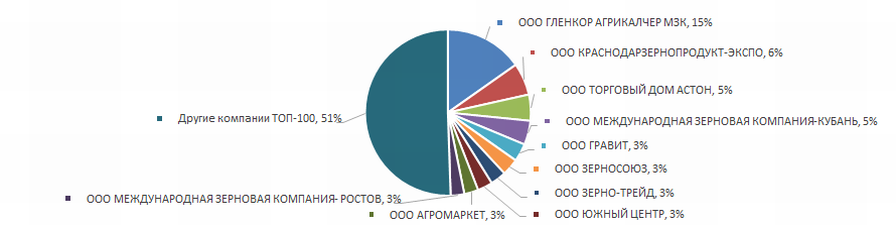

Рисунок 1. Коэффициент чистой прибыли и выручка крупнейших российских предприятий оптовой торговли зерном (ТОП-10)Объем выручки 10 крупнейших компаний в 2015 году составлял 49% от суммарной выручки 100 крупнейших компаний. Это свидетельствует об относительно высоком уровне монополизации в отрасли. При этом, объем выручки крупнейших компании отрасли входящих в группу Международной зерновой компании (ООО ГЛЕНКОР АГРИКАЛЧЕР МЗК, ООО МЕЖДУНАРОДНАЯ ЗЕРНОВАЯ КОМПАНИЯ-КУБАНЬ , ООО МЕЖДУНАРОДНАЯ ЗЕРНОВАЯ КОМПАНИЯ-РОСТОВ) составил 23% от суммарной выручки 100 крупнейших компаний (Рисунок 2).

Рисунок 2. Доли компаний ТОП-10 в суммарной выручке 2015 г. группы компаний ТОП-100, %

Рисунок 2. Доли компаний ТОП-10 в суммарной выручке 2015 г. группы компаний ТОП-100, %Девяти компаниям из ТОП-10 присвоен наивысший или высокий индекс платежеспособности Глобас®, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства.

ООО ГРАВИТ присвоен удовлетворительный индекс платежеспособности Глобас® в связи с наличием информации о его участии в качестве ответчика в арбитражных судебных делах по взысканию задолженности, а также наличием убытка в структуре балансовых показателей. Прогноз развития индекса – стабильный.

Три компании из ТОП-10 в 2015 году снизили показатели выручки или чистой прибыли по сравнению с предыдущим периодом (помечены красной заливкой в Таблице 1).

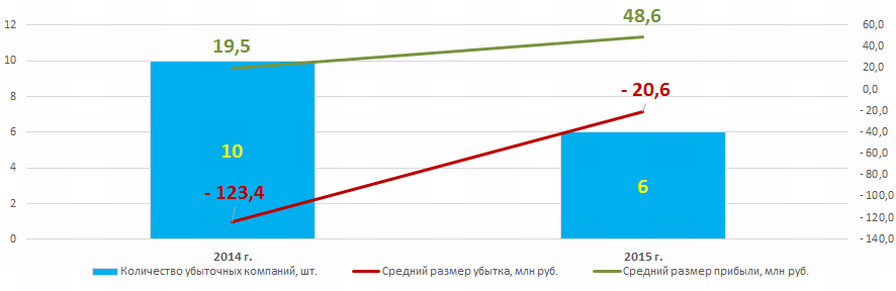

В группе компаний ТОП-100 в 2014 году наблюдалось 10 убыточных компаний, в 2015 году их число снизилось до 6. При этом, средний размер их убытка снизился на 83%. По остальным компаниям ТОП-100 средний размер прибыли увеличился за этот же период почти в 2,5 раза (Рисунок 3).

Рисунок 3. Количество убыточных компаний и их средний размер убытка, средний размер прибыли в группе компаний ТОП-100 в 2014 – 2015 годах.

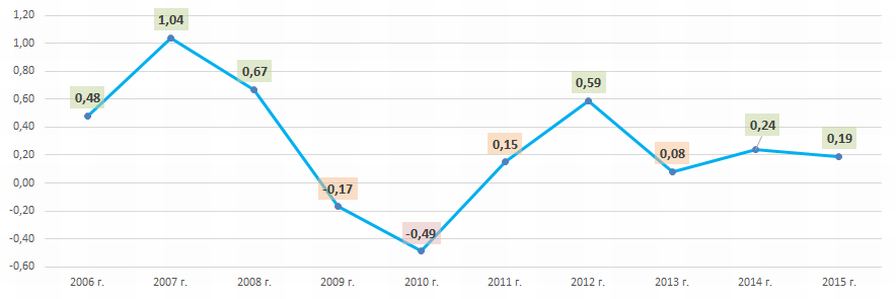

Рисунок 3. Количество убыточных компаний и их средний размер убытка, средний размер прибыли в группе компаний ТОП-100 в 2014 – 2015 годах.Динамика отраслевых коэффициентов чистой прибыли (Рисунок 4) отражает макроэкономическую ситуацию в целом по стране.

Рисунок 4. Средние отраслевые значения коэффициента чистой прибыли крупнейших российских предприятий оптовой торговли зерном в 2006 – 2015 годах

Рисунок 4. Средние отраслевые значения коэффициента чистой прибыли крупнейших российских предприятий оптовой торговли зерном в 2006 – 2015 годахПоказатели отрасли в денежном выражении в целом также отражают макроэкономические тенденции с коррекцией на определенную зависимость рынка зерна от погодных условий, что подтверждается сведениями Федеральной службы государственной статистики (Рисунок 5 и Таблица 2).

Рисунок 5. Темпы роста (снижения) выручки от оптовой торговли зерном в денежном выражении, год к году, %

Рисунок 5. Темпы роста (снижения) выручки от оптовой торговли зерном в денежном выражении, год к году, %За последние 10 лет наибольший объем выручки от оптовой торговли зерном наблюдался в 2016 году. (Таблица 2).

| 2007 г. | 2008 г. | 2009 г. | 2010 г. | 2011 г. | 2012 г. | 2013 г. | 2014 г. | 2015 г. | 2016 г. | |

| Оптовая торговля зерном, семенами и кормами для с/х животных | 80,9 | 99,5 | 144,7 | 124,8 | 144,8 | 252,0 | 248,9 | 285,5 | 356,0 | 588,3 |

| Оптовая торговля зерном | 68,4 | 79,9 | 93,7 | 72,7 | 111,2 | 120,2 | 159,1 | 191,6 | 280,1 | 354,9 |

*) в Таблице 2 красной заливкой отмечен спад объемов торговли, зеленой заливкой – рост.

При этом, по данным Министерства сельского хозяйства РФ валовый сбор зерна в последние годы в целом имеет тенденцию к увеличению (Таблица 3).

| Вид сельскохозяйственных культур | 2012 г. | 2013 г. | 2014 г. | 2015 г. |

| Зерновые и зернобобовые культуры – всего | 70 908 | 92 385 | 105 315 | 104 786 |

| Зерновые и зернобобовые культуры – всего, рост (снижение) год к году, % | 30,3 | 14,0 | -0,5 | |

| в том числе: | ||||

| пшеница озимая и яровая | 37 720 | 52 091 | 59 711 | 61 786 |

| рожь озимая и яровая | 2 132 | 3 360 | 3 281 | 2 087 |

| кукуруза на зерно | 8 213 | 11 635 | 11 332 | 13 173 |

| просо | 334 | 419 | 493 | 572 |

| гречиха | 797 | 834 | 662 | 861 |

| рис | 1 052 | 935 | 1 049 | 1 110 |

| зернобобовые | 2 174 | 2 038 | 2 196 | 2 357 |

*) в Таблице 3 красной заливкой отмечен спад, а зеленой заливкой – рост сборов зерновых культур.

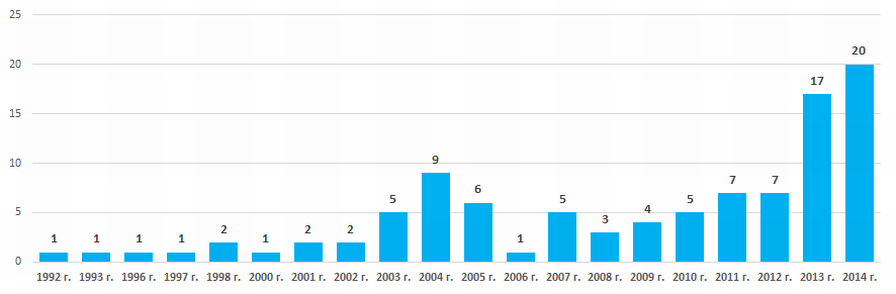

Вероятно, по этой причине в последние годы наблюдается возросший интерес бизнеса к оптовому рынку зерна. Это можно проиллюстрировать сведениями Информационно-аналитической системы Глобас®, согласно которым 37% компаний из числа 100 крупнейших по объему выручки за 2015 год были основаны в 2013 – 2014 годах (Рисунок 6).

Рисунок 6. Распределение 100 крупнейших российских компаний оптовой торговли зерном по годам их основания.

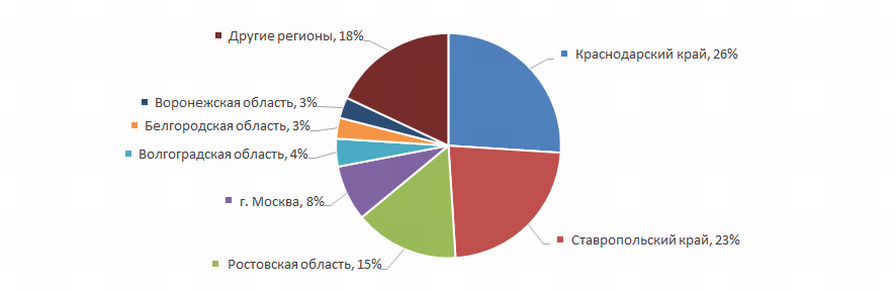

Рисунок 6. Распределение 100 крупнейших российских компаний оптовой торговли зерном по годам их основания.Предприятия оптовой торговли зерном распределены по территории страны неравномерно, с максимальной концентрацией в регионах, располагающих благоприятными условиями для выращивания зерна. Это подтверждается сведениями Информационно-аналитической системы Глобас®, согласно которым 100 крупнейших компаний по объему выручки за 2015 год зарегистрированы всего в 20 регионах России (Рисунок 7).

Рисунок 7. Распределение 100 крупнейших предприятий оптовой торговли зерном по регионам России

Рисунок 7. Распределение 100 крупнейших предприятий оптовой торговли зерном по регионам РоссииКоэффициент общей ликвидности крупнейших российских рекламных агентств

Информационное агентство Credinform предлагает рэнкинг крупнейших российских рекламных агентств. Для рэнкинга были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2015 и 2014 годы) компании (ТОП-10 и ТОП-500). Далее они были ранжированы по коэффициенту общей ликвидности в 2015 году (Таблица 1).

Коэффициент общей ликвидности (х) рассчитывается как отношение суммы оборотных средств компании к краткосрочным обязательствам и показывает достаточность средств предприятия для погашения своих краткосрочных обязательств.

Рекомендуемое значение - от 1,0 до 2,0. Значение показателя меньше 1 свидетельствует о превышении краткосрочных обязательств над текущими оборотными средствами.

Специалистами Информационного агентства Credinform, с учетом фактического положения дел как в целом в экономике, так и в отраслях, разработан и реализован в Информационно-аналитической системе Глобас® расчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли. Для рекламных агентств практическое значение коэффициента чистой прибыли в 2015 г. составило от 1,00 до 3,19.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность финансовых показателей и коэффициентов компании.

| Наименование, ИНН, регион | Чистая прибыль 2015 г., млн руб | Выручка 2015 г., млн руб. | Выручка 2015 г. к 2014 г., % | Коэффициент общей ликвидности, (х) | Индекс платежеспособности Глобас® |

| ООО ГЭЛЛЭРИ СЕРВИС ИНН 7714564333 г. Москва 10.08.2004 | -726,6 | 4 287,7 | -20,9 | 7,75 | 302 Удовлетворительный |

| ООО ГАЗПРОМ-МЕДИА ИНН 7728665444 г. Москва 17.07.2008 | 1 371,4 | 3 671,8 | -15,9 | 2,92 | 231 Высокий |

| ООО РУСС АУТДОР ИНН 7731196087 Московская область 03.11.1995 | -744,4 | 5 436,8 | -4,9 | 2,03 | 297 Высокий |

| ООО ПОСТЕРСКОП ИНН 7701573387 г. Москва 20.12.2004 | 144,4 | 3 531,1 | 21,8 | 1,77 | 254 Высокий |

| ООО ДЕНЦУ ЭЙДЖИС СИ ЭС ИНН 7709583813 г. Москва 17.12.2004 | 400,3 | 15 818,7 | -15,5 | 1,58 | 290 Высокий |

| ООО КЕХ ЕКОММЕРЦ ИНН 7710668349 г. Москва 27.03.2007 | 3 116,3 | 6 662,4 | 55,6 | 1,34 | 204 Высокий |

| ООО ПАБЛИСИЗ ГРУПП МЕДИА ЕВРАЗИЯ ИНН 7743068844 г. Москва 10.01.2003 | 279,0 | 3 620,1 | 31,2 | 1,34 | 229 Высокий |

| НАО КОД ОФ ТРЕЙД ИНН 7710601954 г. Москва 05.10.2005 | 785,8 | 4 061,9 | 277,8 | 1,18 | 212 Высокий |

| ООО БРАЙТМЕДИА ИНН 7707600213 г. Москва 07.09.2006 | 123,7 | 3 497,5 | 12,8 | 1,13 | 259 Высокий |

| ООО РЕКЛАМНОЕ АГЕНТСТВО ПРО МЕДИА ИНН 7701320731 г. Москва 26.12.2002 | 6,4 | 11 256,9 | 189,7 | 1,05 | 210 Высокий |

| Итого по группе компаний ТОП-10 | 4 756,2 | 61 845,0 | |||

| Итого по группе компаний ТОП-500 | 14 026,8 | 326 492,1 | |||

| Среднее значение по группе компаний ТОП-10 | 475,6 | 6 184,5 | 18,4 | 2,21 | |

| Среднее значение по группе компаний ТОП-500 | 140,3 | 3 264,9 | 27,4 | 0,30 | |

| Среднее значение по отрасли | 1,2 | 24,3 | -15,3 | 1,30 |

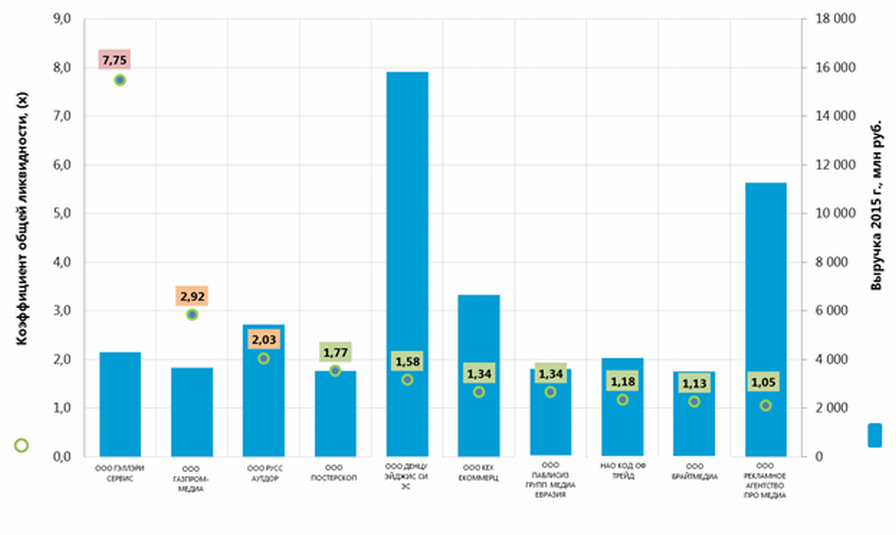

Средние значения коэффициента общей ликвидности в 2015 году в группах компаний ТОП-10 и ТОП-500 не укладываются в интервал рекомендуемых значений. Однако, в группе компаний ТОП-10 коэффициент находится в рамках практических значений (выделены зеленой, желтой и красной заливкой, соответственно, в Таблице 1 и на Рисунке 1).

Рисунок 1. Коэффициент общей ликвидности и выручка крупнейших российских рекламных агентств (ТОП-10)

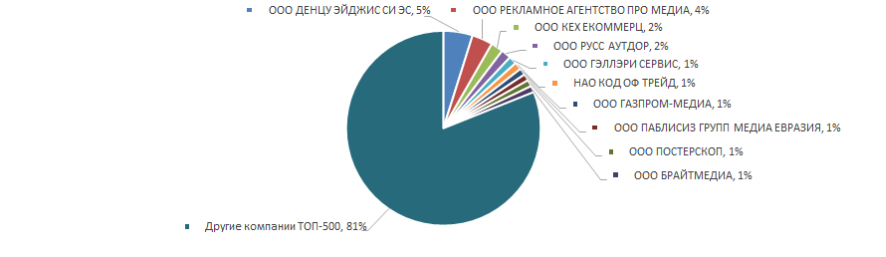

Рисунок 1. Коэффициент общей ликвидности и выручка крупнейших российских рекламных агентств (ТОП-10)Объем выручки 10 крупнейших компаний в 2015 году составлял 19% от суммарной выручки 500 крупнейших компаний. Это свидетельствует о высоком уровне конкуренции в отрасли. Так, объем выручки крупнейшей компании отрасли ООО ДЕНЦУ ЭЙДЖИС СИ ЭС составил только 5% от суммарной выручки 500 крупнейших компаний (Рисунок 2).

Рисунок 2. Доли компаний ТОП-10 в суммарной выручке 2015 г. группы компаний ТОП-500, %

Рисунок 2. Доли компаний ТОП-10 в суммарной выручке 2015 г. группы компаний ТОП-500, %Девяти компаниям из ТОП-10 присвоен высокий индекс платежеспособности Глобас®, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства.

ООО ГЭЛЛЭРИ СЕРВИС присвоен удовлетворительный индекс платежеспособности Глобас® в связи с наличием информации о его участии в качестве ответчика в арбитражных судебных делах по взысканию задолженности, а также о случаях несвоевременного выполнения своих обязательств и незакрытых исполнительных листах. Прогноз развития индекса – стабильный.

Семь компаний из ТОП-10 в 2015 году снизили показатели выручки или чистой прибыли по сравнению с предыдущим периодом (помечены красной заливкой в Таблице 1).

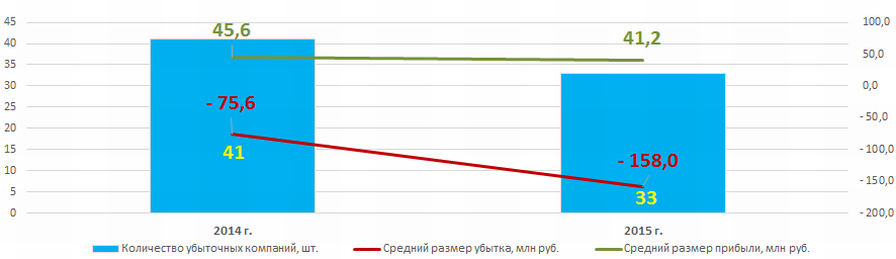

В группе компаний ТОП-500 в 2014 году наблюдалось 41 убыточная компания. В 2015 году их число снизилось до 33. При этом, средний размер их убытка увеличился более чем в два раза. По остальным компаниям ТОП-500 средний размер прибыли снизился за этот же период на 9,6% (Рисунок 3).

Рисунок 3. Количество убыточных компаний и их средний размер убытка, средний размер прибыли в группе компаний ТОП-500 в 2014 – 2015 годах

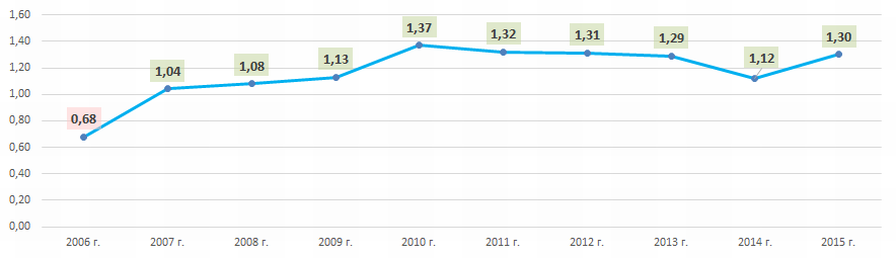

Рисунок 3. Количество убыточных компаний и их средний размер убытка, средний размер прибыли в группе компаний ТОП-500 в 2014 – 2015 годахСредние отраслевые значения коэффициента общей ликвидности (Рисунок 4) находятся в рамках рекомендованных значений, за исключением 2006 года.

Рисунок 4. Средние отраслевые значения коэффициента общей ликвидности крупнейших российских рекламных агентств в 2006 – 2015 годах

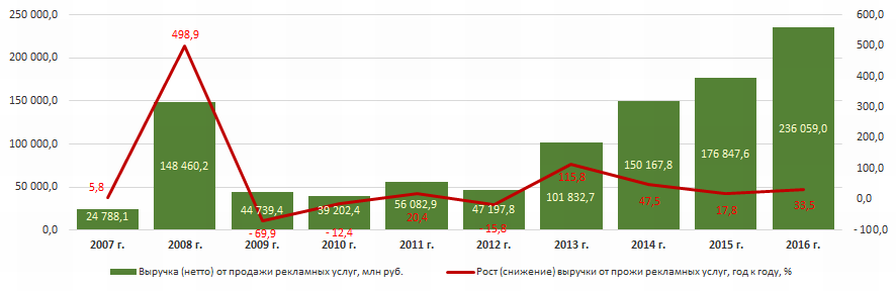

Рисунок 4. Средние отраслевые значения коэффициента общей ликвидности крупнейших российских рекламных агентств в 2006 – 2015 годахПоказатели отрасли в денежном выражении в основном имеют положительную динамику со значениями превышающими макроэкономические показатели в целом по экономике, что подтверждается сведениями Федеральной службы государственной статистики (Рисунок 5).

Рисунок 5. Выручка (нетто) от продажи рекламных услуг (за минусом налога на добавленную стоимость, акцизов и иных аналогичных обязательных платежей), млн руб. и темпы роста (снижения) выручки, год к году, %

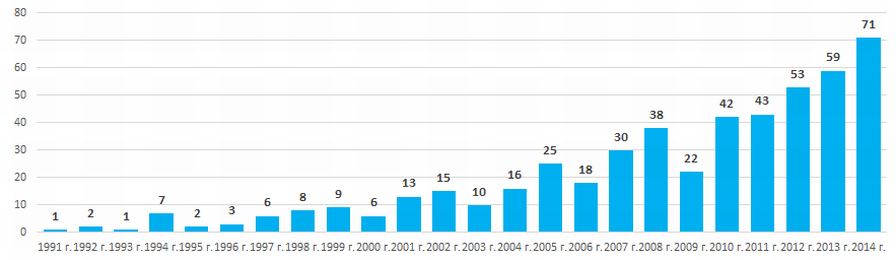

Рисунок 5. Выручка (нетто) от продажи рекламных услуг (за минусом налога на добавленную стоимость, акцизов и иных аналогичных обязательных платежей), млн руб. и темпы роста (снижения) выручки, год к году, %В период с 1991 года по 2014 год наблюдается возрастающий интерес бизнеса к рекламному рынку. Это можно проиллюстрировать сведениями Информационно-аналитической системы Глобас® согласно которым 26% компаний из числа 500 крупнейших по объему выручки за 2015 год были основаны в 2013 и 2014 годах (Рисунок 6).

Рисунок 6. Распределение 500 крупнейших российских рекламных агентств по годам их основания.

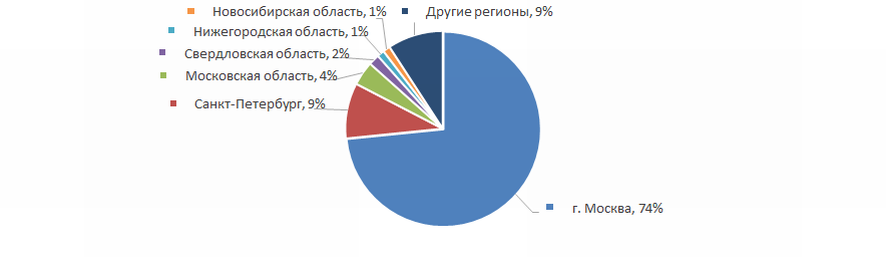

Рисунок 6. Распределение 500 крупнейших российских рекламных агентств по годам их основания.Рекламные агентства распределены по территории страны крайне неравномерно, с максимальной концентрацией в г. Москве, как крупнейшем финансовом центре. Это подтверждается сведениями Информационно-аналитической системы Глобас® согласно которым 500 крупнейших компаний по объему выручки за 2015 год зарегистрированы в 30 регионах России (Рисунок 7). согласно которым 500 крупнейших компаний по объему выручки за 2015 год зарегистрированы в 30 регионах России (Рисунок 7).

Рисунок 7. Распределение 500 крупнейших российских рекламных агентств по регионам России

Рисунок 7. Распределение 500 крупнейших российских рекламных агентств по регионам России