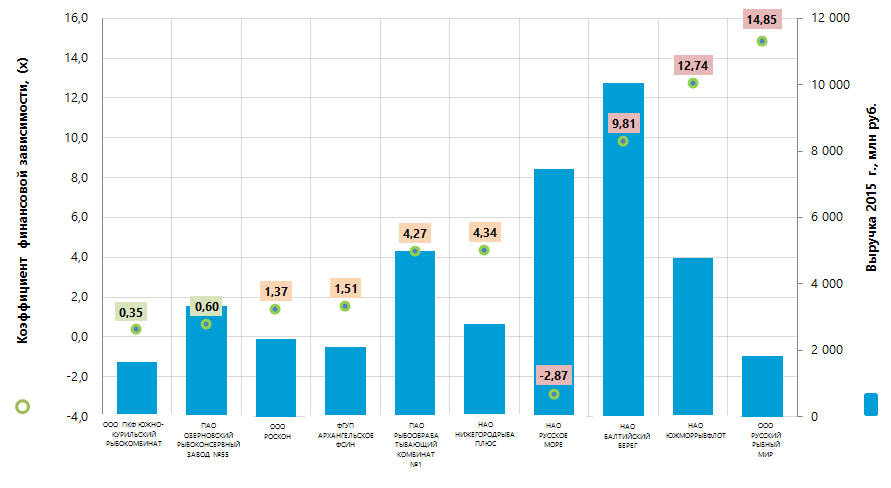

Коэффициент финансовой зависимости крупнейших российских компаний по переработке и консервированию рыбы

Информационное агентство Credinform предлагает рэнкинг российских компаний по переработке и консервированию рыбы. Для рэнкинга были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2015 г. и 2014 г.) компании (ТОП-10). Далее они были ранжированы по коэффициенту финансовой зависимости в 2015 году (Таблица 1).

Коэффициент финансовой зависимости (или соотношение заемных и собственных средств) входит в группу коэффициентов финансовой устойчивости. Эти показатели определяют возможность предоставления долгосрочных кредитов или инвестирования, так как характеризуют способность компании погасить свои долгосрочные обязательства. Коэффициент финансовой зависимости (х) рассчитывается как отношение суммы заемных средств к величине собственного капитала и демонстрирует, сколько единиц заимствованных средств привлекло предприятие на каждую единицу собственных источников финансирования.

Рекомендуемое значение для рассматриваемого показателя - менее 1. Соотношение заемных и собственных средств не должно быть отрицательным, поэтому значение коэффициента в интервале от 0 до 1 является одним из показателей высокой способности компании отвечать по своим обязательствам.

Экспертами Информационного агентства Credinform, с учетом фактического положения дел как экономики в целом, так и в отраслях, разработан и реализован в Информационно-аналитической системе Глобас-i® расчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли. Для компаний по переработке и консервированию рыбы практическое значение коэффициента финансовой зависимости составляет от 0 до 5,97.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность финансовых показателей и коэффициентов компании.

| Наименование, ИНН, регион | Чистая прибыль 2015 г., млн руб. | Выручка 2015 г., млн руб. | Выручка 2015 г. к 2014 г., % | Коэффициент финансовой зависимости, (х) | Индекс платёжеспособности Глобас-i® |

|---|---|---|---|---|---|

| ООО ПКФ ЮЖНО-КУРИЛЬСКИЙ РЫБОКОМБИНАТ ИНН 6518005270 Сахалинская область |

720,5 | 1 637,3 | 76 | 0,35 | 172 Наивысший |

| ПАО ОЗЕРНОВСКИЙ РЫБОКОНСЕРВНЫЙ ЗАВОД №55 ИНН 4108003484 Камчатский край |

1 213,9 | 3 336,7 | 75 | 0,60 | 179 Наивысший |

| ООО РОСКОН ИНН 3904067043 Калининградская область |

267,0 | 2 327,7 | 28 | 1,37 | 264 Высокий |

| ФГУП АРХАНГЕЛЬСКОЕ ФЕДЕРАЛЬНОЙ СЛУЖБЫ ИСПОЛНЕНИЯ НАКАЗАНИЙ ИНН 3621005430 Санкт-Петербург |

103,7 | 2 082,1 | -19 | 1,51 | 266 Высокий |

| ПАО РЫБООБРАБАТЫВАЮЩИЙ КОМБИНАТ №1 ИНН 7805024462 Санкт-Петербург |

69,5 | 4 984,2 | -13 | 4,27 | 202 Высокий |

| НАО НИЖЕГОРОДРЫБА ПЛЮС ИНН 5260072045 Нижегородская область |

7,2 | 2 791,6 | 12 | 4,34 | 209 Высокий |

| НАО РУССКОЕ МОРЕ ИНН 5031033020 Московская область |

-842,0 | 7 459,6 | -4 | -2,87 | 281 Высокий |

| НАО БАЛТИЙСКИЙ БЕРЕГ ИНН 7826059025 Ленинградская область |

-232,2 | 10 065,3 | 12 | 9,81 | 255 Высокий |

| НАО ЮЖМОРРЫБФЛОТ ИНН 2508098600 Приморский край |

106,2 | 4 772,6 | 45 | 12,74 | 245 Высокий |

| ООО РУССКИЙ РЫБНЫЙ МИР ИНН 5074018058 г. Москва |

6,1 | 1 809,3 | 17 | 14,85 | 218 Высокий |

| Итого по группе компаний ТОП-10 | 1 419,7 | 41 266,3 | |||

| Итого по группе компаний ТОП-100 | 4 130,8 | 87 241,8 | |||

| Среднее значение по группе компаний ТОП-10 | 142,0 | 4 126,6 | 11 | 4,70 | |

| Среднее значение по группе компаний ТОП-100 | 41,3 | 872,4 | 22 | 18,54 | |

| Среднее значение по отрасли | 3,6 | 88,3 | 2 | 5,94 |

Среднее значения коэффициента финансовой зависимости в 2015 году в группе компаний ТОП-10 укладывается в параметры рекомендуемого и практического значений (выделены красной и желтой заливкой, соответственно, в Таблице 1 и на Рисунке 1). При этом, НАО РУССКОЕ МОРЕ имеет отрицательное значение показателя. Средние значения показателя в группе ТОП-100 и в отрасли выше рекомендуемого и практического параметров (выделены красной заливкой в Таблице 1).

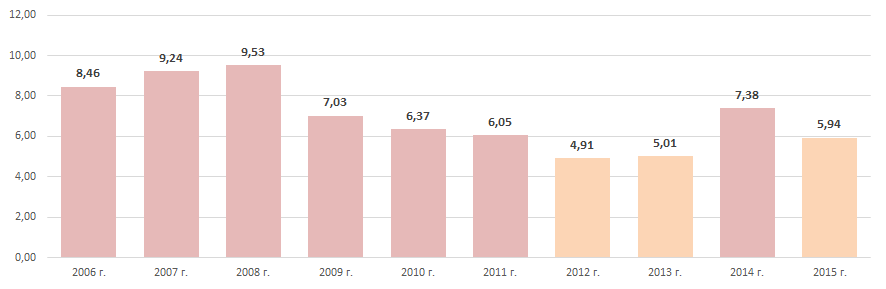

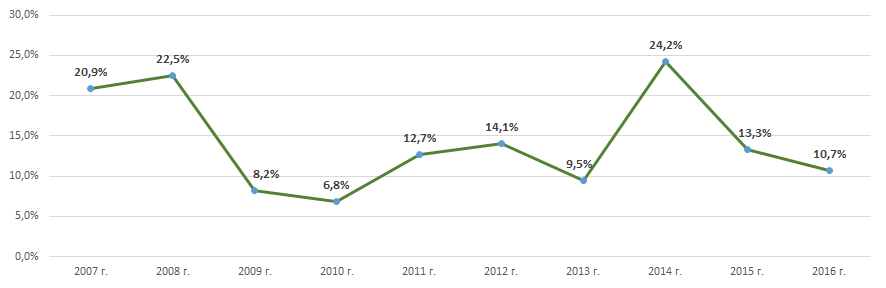

Отраслевые коэффициенты финансовой зависимости укладывались в параметры практического значения в 2012, 2013 и 2015 годах (отмечены желтой заливкой на Рисунке 2).

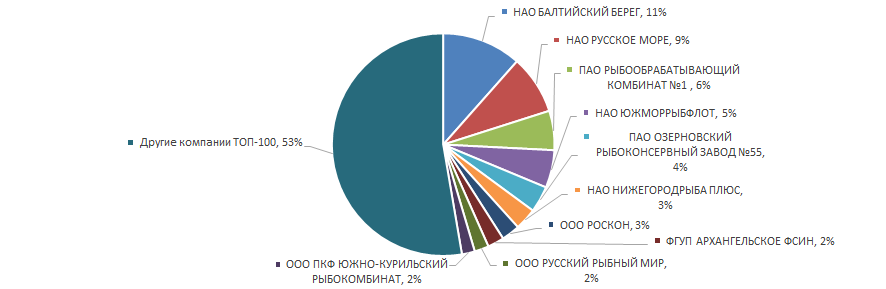

Объем выручки 10 крупнейших компаний в 2015 году составлял 47% от суммарной выручки 100 крупнейших компаний. Это свидетельствует об относительно высоком уровне монополизации в отрасли. Так, объем выручки трех крупнейших компаний составляет 26% от суммарной выручки 100 крупнейших компаний (Рисунок 3).

Всем компаниям из ТОП-10 присвоен наивысший или высокий индекс платежеспособности Глобас-i®, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства.

Пять компаний из ТОП-10 в 2015 году снизили показатели выручки по сравнению с предыдущим периодом или имели убыток (помечены красной заливкой в Таблице 1).

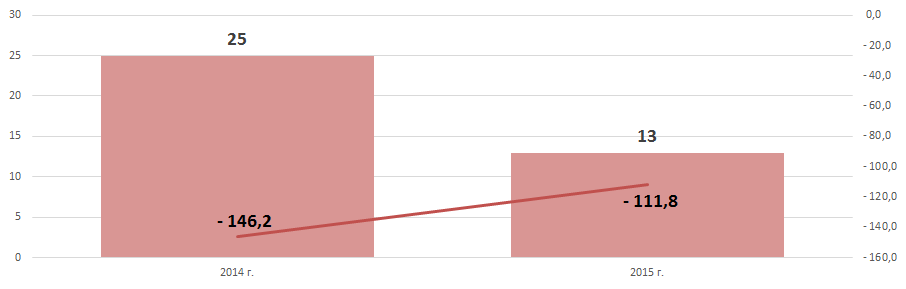

В группе компаний ТОП-100 в 2014 году наблюдалось 25 убыточных компаний, в 2015 году их число снизилось почти в два раза до 13. При этом на 24% снизился и средний размер убытка в 2015 году (Рисунок 4).

В целом, показатели отрасли переработки и консервирования рыбы в денежном выражении демонстрируют положительную динамику, что подтверждается сведениями Федеральной службы государственной статистики (Рисунок 5 и Таблица 2).

В период с 2006 года по 2016 год наибольший объем выручки деятельности по переработке и консервированию рыбы наблюдался в 2016 году, наименьший – в 2006 году. (Таблица 2).

| 2006 г. | 2007 г. | 2008 г. | 2009 г. | 2010 г. | 2011 г. | 2012 г. | 2013 г. | 2014 г. | 2015 г. | 2016 г. |

|---|---|---|---|---|---|---|---|---|---|---|

| 31 382,1 | 37 941,9 | 46 494,6 | 50 303,8 | 53 747,4 | 60 554,8 | 69 081,4 | 75 651,1 | 93 943,5 | 106 478,6 | 117 835,5 |

Компании по переработке и консервированию рыбы распределены по территории страны неравномерно. Их максимальная концентрация, в силу специфики деятельности, наблюдается в регионах максимально приближенных к источникам сырья. Это подтверждается сведениями Информационно-аналитической системы Глобас-i®, согласно которым 100 крупнейших компаний по объему выручки за 2015 год зарегистрированы в 33 регионах России (Рисунок 6).

Рентабельность инвестиций компаний по строительству жилых и нежилых зданий

Информационное агентство Credinform представляет рэнкинг российских компаний по строительству жилых и нежилых зданий. Для рэнкинга были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2015 г. и 2014 г.) компании (ТОП-10). Далее они были ранжированы по показателю рентабельности инвестиций в 2015 году (Таблица 1).

Рентабельность инвестиций (%) рассчитывается как отношение чистой прибыли (убытка) к стоимости чистых активов. Показатель характеризует уровень доходности с каждого рубля, получаемый от инвестиционных вложений, т.е. количество денежных единиц, необходимое предприятию для получения одной денежной единицы чистой прибыли. С помощью данного показателя можно оценить целесообразность привлечения заемных средств под определенный процент.

Нормативных значений для показателей рентабельности не предусмотрено, т.к. они изменяются в зависимости от отрасли, в которой осуществляется деятельность компании. Показатели каждой отдельной компании целесообразно рассматривать в сравнении с отраслевыми показателями.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность финансовых показателей и коэффициентов компании.

| Наименование, ИНН, регион | Чистая прибыль 2015 г., млн руб. | Выручка 2015 г., млн руб. | Выручка 2015 г. к 2014 г., % | Рентабельность инвестиций, 2015 г., % | Индекс платёжеспособности Глобас-i® |

|---|---|---|---|---|---|

| ФГУП СПЕЦСТРОЙИНЖИНИРИНГ ПРИ ФЕДЕРАЛЬНОМ АГЕНТСТВЕ СПЕЦИАЛЬНОГО СТРОИТЕЛЬСТВА ИНН 5047054473 г. Москва |

-5 062,4 | 79 248,8 | 10 | 188,83 | 273 Высокий |

| ООО ИНВЕСТИЦИОННО-ФИНАНСОВАЯ СТРОИТЕЛЬНАЯ КОМПАНИЯ АРКС ИНН 7714275324 г. Москва |

1 088,5 | 35 346,3 | 9 | 135,96 | 245 Высокий |

| НАО РЕНЕЙССАНС КОНСТРАКШН ИНН 7708185129 г. Москва |

826,2 | 28 970,9 | -37 | 43,11 | 212 Высокий |

| ООО ЛСР. НЕДВИЖИМОСТЬ-СЕВЕРО-ЗАПАД ИНН 7826090547 Санкт-Петербург |

6 864,6 | 27 937,3 | 199 | 42,87 | 185 Наивысший |

| ООО ВЕЛЕССТРОЙ ИНН 7709787790 г. Москва |

1 088,5 | 75 051,2 | 49 | 23,66 | 238 Высокий |

| НАО СПЕЦИАЛИЗИРОВАННОЕ СТРОИТЕЛЬНО-МОНТАЖНОЕ ОБЪЕДИНЕНИЕ ЛЕНСПЕЦСМУ ИНН 7802084569 Санкт-Петербург |

6 284,5 | 22 453,7 | 3 | 20,91 | 174 Наивысший |

| НАО БАЛТСТРОЙ ИНН 7804079525 Санкт-Петербург |

177,1 | 23 379,2 | 16 | 16,95 | 242 Высокий |

| НАО САЛАВАТНЕФТЕХИМРЕМСТРОЙ ИНН 0266012678 Республика Башкортостан |

180,1 | 26 725,0 | 16 | 13,96 | 234 Высокий |

| НАО ДОМОСТРОИТЕЛЬНЫЙ КОМБИНАТ №1 ИНН 7714046959 г. Москва |

191,8 | 29 107,3 | -25 | 1,91 | 254 Высокий |

| НАО КОНЦЕРН ТИТАН-2 ИНН 7827004484 Ленинградская область |

-14,2 | 29 998,9 | 60 | -0,93 | 259 Высокий |

| Итого по группе компаний ТОП-10 (* - среднее значение по группе) |

11 624,6 | 378 218,5 | *14 | *48,72 | |

| Итого по группе компаний ТОП-100 (* - среднее значение по группе) |

43 003,0 | 1 099 561,1 | *18 | *119,88 | |

| Среднее значение по отрасли | -0,7 | 50,7 | -12 | -12,00 |

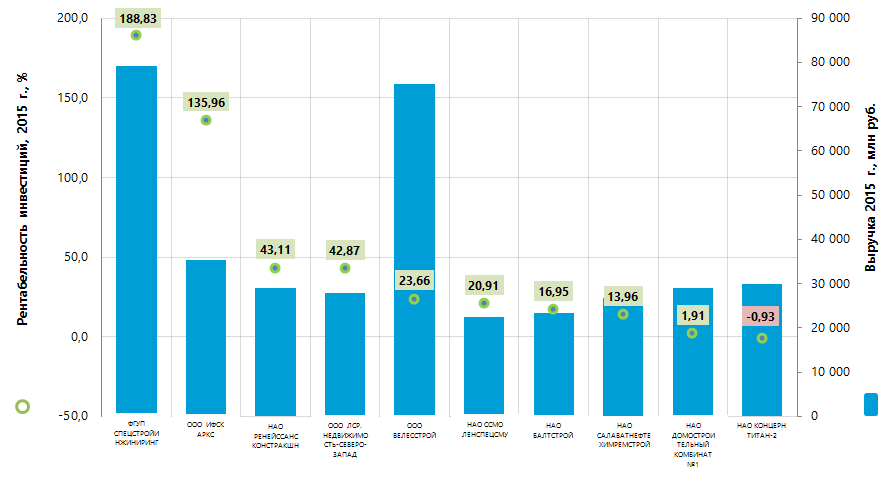

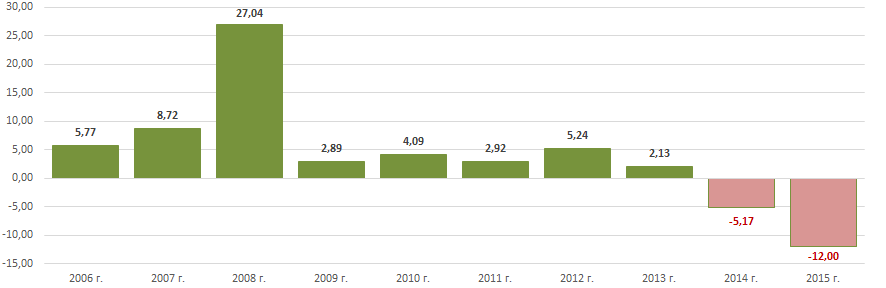

Средние значения показателя рентабельности инвестиций в 2015 году как в группе компаний ТОП-10, так и в группе ТОП-100 значительно выше среднеотраслевого значения. При этом, НАО КОНЦЕРН ТИТАН-2 имеет отрицательное значение показателя.

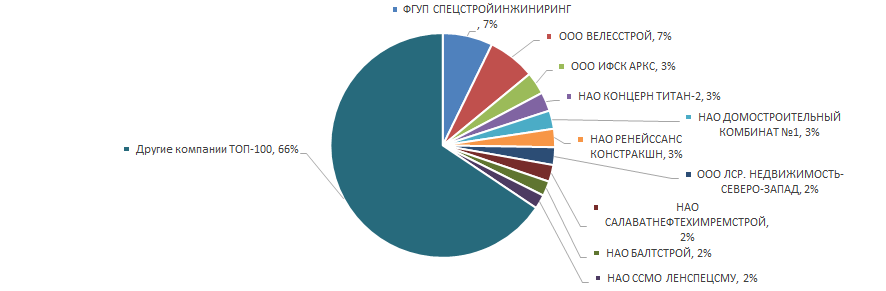

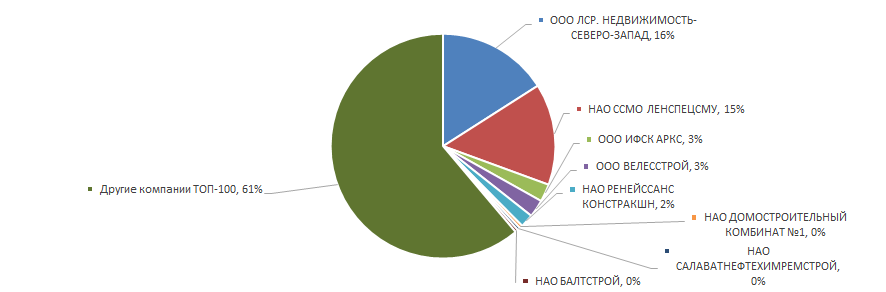

Объем выручки 10 крупнейших компаний в 2015 году составлял 34% от суммарной выручки 100 крупнейших компаний. Это свидетельствует об относительно высоком уровне конкуренции в отрасли. Крупнейшей компанией по объему выручки было ФГУП СПЕЦСТРОЙИНЖИНИРИНГ ПРИ ФЕДЕРАЛЬНОМ АГЕНТСТВЕ СПЕЦИАЛЬНОГО СТРОИТЕЛЬСТВА (Рисунок 2).

Суммарный объем прибыли 10 крупнейших компаний в 2015 году составлял 39% от суммарной выручки 100 крупнейших компаний. Крупнейшей компанией по объему прибыли было ООО ЛСР. НЕДВИЖИМОСТЬ-СЕВЕРО-ЗАПАД (Рисунок 3).

Всем компаниям из ТОП-10 присвоен наивысший или высокий индекс платежеспособности Глобас-i®, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства.

Семь компаний из ТОП-10 в 2015 году снизили показатели выручки по сравнению с предыдущим периодом или имели убыток (помечены красной заливкой в Таблице 1).

В группе компаний ТОП-100 в 2014 году наблюдалось 8 убыточных компаний, а в 2015 году их число увеличилось до 12. При этом объем прибыли вырос в 2015 году на 18%.

Показатели рентабельности инвестиций в динамике российских компаний по строительству жилых и нежилых зданий свидетельствует об неблагополучном положении дел с инвестиционной активностью в отрасли в последние годы (Рисунок 4).

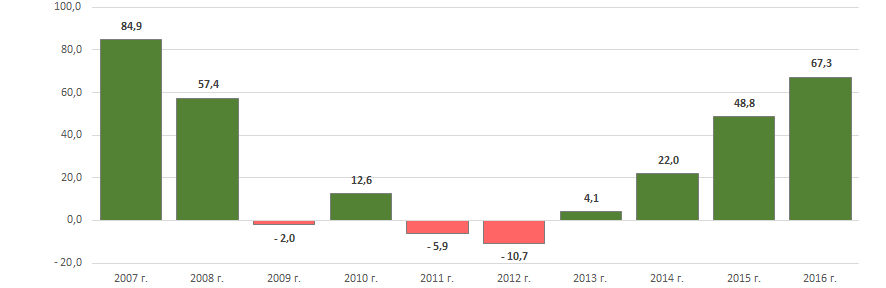

В целом показатели отрасли строительства жилых и нежилых зданий в денежном выражении в последние несколько лет увеличиваются все возрастающими темпами, что подтверждается сведениями Федеральной службы государственной статистики (Рисунок 5 и Таблица 2).

В период с 2006 года по 2016 год наибольший объем строительства зданий и сооружений наблюдался в 2016 году, наименьший – в 2006 году. (Таблица 2).

| 2006 г. | 2007 г. | 2008 г. | 2009 г. | 2010 г. | 2011 г. | 2012 г. | 2013 г. | 2014 г. | 2015 г. | 2016 г. |

|---|---|---|---|---|---|---|---|---|---|---|

| 7 938,1 | 14 682,0 | 35 113,9 | 34 421,5 | 38 768,8 | 36 463,9 | 32 566,9 | 33 896,5 | 41 366,7 | 61 546,6 | 102 957,7 |

| *) В Таблице 2 красной заливкой отмечено падение объемов, зеленой заливкой – рост (год к году). | ||||||||||

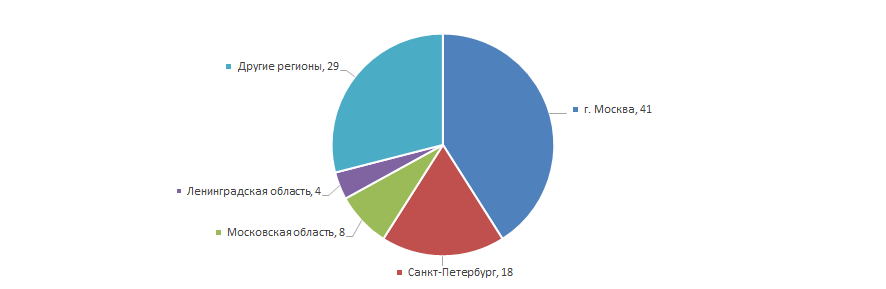

Компании по строительству жилых и нежилых зданий распределены по территории страны неравномерно. Их максимальная концентрация наблюдается в столичных регионах с наибольшим в стране населением и сосредоточением финансовых ресурсов. Это подтверждается сведениями Информационно-аналитической системы Глобас-i®, согласно которым 100 крупнейших компаний по объему выручки за 2015 год зарегистрированы в 26 регионах России (Рисунок 6).