Тенденции в работе нижегородских компаний

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших компаний реального сектора экономики Нижегородской области.Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2012 - 2017 годы) компании реального сектора экономики Нижегородской области (ТОП-10 и ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

| № |

Наименование, |

Стоимость чистых активов, |

Индекс платежеспособности Глобас | ||||

| 2013 | 2014 | 2015 | 2016 | 2017 | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1 | НАО ТРАНСНЕФТЬ -ВЕРХНЯЯ ВОЛГА ИНН 5260900725 Транспортирование по трубопроводам нефти |

100.06 100.06 |

107.53 107.53 |

113.74 113.74 |

123.66 123.66 |

132.03 132.03 |

180 Наивысший |

| 2 | НАО ВЫКСУНСКИЙ МЕТАЛЛУРГИЧЕСКИЙ ЗАВОД ИНН 5247004695 Производство стальных труб, полых профилей и фитингов |

68.23 68.23 |

54.82 54.82 |

54.51 54.51 |

74.50 74.50 |

95.19 95.19 |

174 Наивысший |

| 3 | ООО ЛУКОЙЛ-НИЖЕГОРОДНЕФТЕОРГСИНТЕЗ ИНН 5250043567 Производство нефтепродуктов |

89.31 89.31 |

110.26 110.26 |

96.66 96.66 |

66.95 66.95 |

70.76 70.76 |

195 Наивысший |

| 4 | ПАО МЕЖРЕГИОНАЛЬНАЯ РАСПРЕДЕЛИТЕЛЬНАЯ СЕТЕВАЯ КОМПАНИЯ ЦЕНТРА И ПРИВОЛЖЬЯ ИНН 5260200603 Передача электроэнергии и технологическое присоединение к распределительным электросетям |

48.95 48.95 |

49.79 49.79 |

50.33 50.33 |

52.48 52.48 |

62.15 62.15 |

162 Наивысший |

| 5 | ООО РУСВИНИЛ ИНН 5262218620 Производство основных химических веществ, удобрений и азотных соединений, пластмасс и синтетического каучука в первичных формах |

33.11 33.11 |

32.36 32.36 |

23.99 23.99 |

27.71 27.71 |

25.30 25.30 |

272 Высокий |

| 996 | ООО А.С. И ПАЛИТРА ИНН 5012049730 Производство обоев |

-0.14 -0.14 |

-1.06 -1.06 |

-1.43 -1.43 |

-0.86 -0.86 |

-1.19 -1.19 |

337 Удовлетворительный |

| 997 | ООО ХАЙДЖИН ТЕКНОЛОДЖИЗ ИНН 5261058974 Производство бумажных изделий хозяйственно-бытового и санитарно-гигиенического назначения |

-0.12 -0.12 |

-0.75 -0.75 |

-1.35 -1.35 |

-0.87 -0.87 |

-1.14 -1.14 |

277 Высокий |

| 998 | ООО УПРАВЛЯЮЩАЯ КОМПАНИЯ ГРУППА ГАЗ ИНН 7730522644 Исследование конъюнктуры рынка и изучение общественного мнения |

-0.10 -0.10 |

-0.32 -0.32 |

-0.59 -0.59 |

-0.98 -0.98 |

-1.09 -1.09 |

285 Высокий |

| 999 | ООО КСТОВСКИЙ ИНДУСТРИАЛЬНЫЙ ПАРК 1 ИНН 5260200272 Подготовка строительной площадки |

-1.00 -1.00 |

-2.03 -2.03 |

-2.53 -2.53 |

-2.11 -2.11 |

-1.90 -1.90 |

283 Высокий |

| 1000 | ПАО НИЖЕГОРОДСКИЙ МАШИНОСТРОИТЕЛЬНЫЙ ЗАВОД ИНН 5259008768 Производство оружия и боеприпасов |

-1.33 -1.33 |

-1.27 -1.27 |

-2.59 -2.59 |

-2.28 -2.28 |

-2.26 -2.26 |

232 Высокий |

— рост показателя к предыдущему периоду,

— рост показателя к предыдущему периоду,  — снижение показателя к предыдущему периоду.

— снижение показателя к предыдущему периоду.

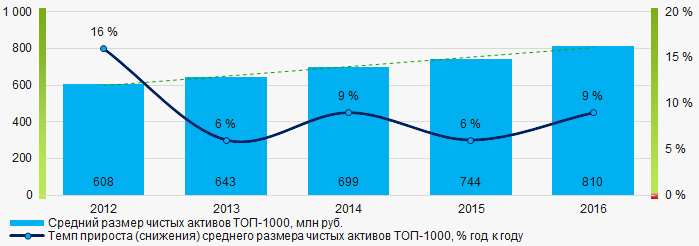

За пятилетний период средние размеры чистых активов компаний ТОП-1000 имеют тенденцию к росту (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2012 – 2016 годах

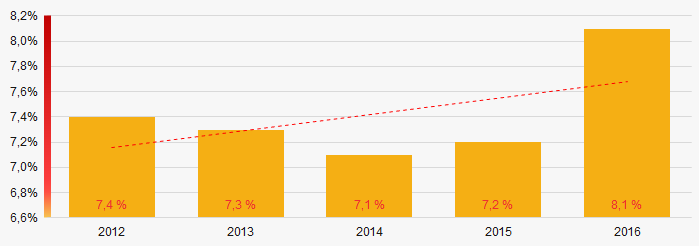

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2012 – 2016 годахПри этом, доля компаний в ТОП-1000 с недостаточностью имущества в последние пять лет имеет тенденцию к росту (Рисунок 2).

Рисунок 2. Доля компаний с отрицательными значениями чистых активов в ТОП-1000

Рисунок 2. Доля компаний с отрицательными значениями чистых активов в ТОП-1000Выручка от реализации

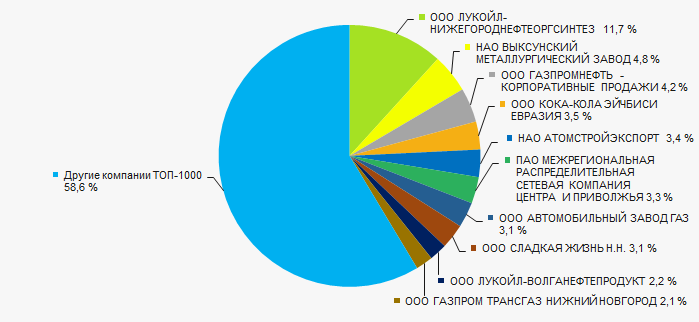

Объем выручки 10 ведущих компаний региона в 2016 году составил 41% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует о сосредоточении в Нижегородской области крупных компаний.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-1000

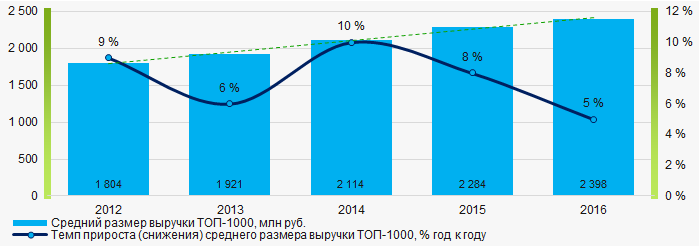

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-1000В целом наблюдается тенденция к увеличению объемов выручки. (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2012 – 2016 годах

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2012 – 2016 годахПрибыль и убытки

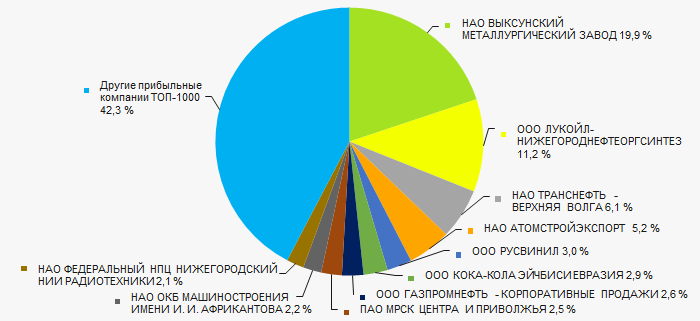

Объем прибыли 10 лидеров экономики региона в 2016 году составил 58% от суммарной прибыли ТОП-1000. (Рисунок 5).

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-1000

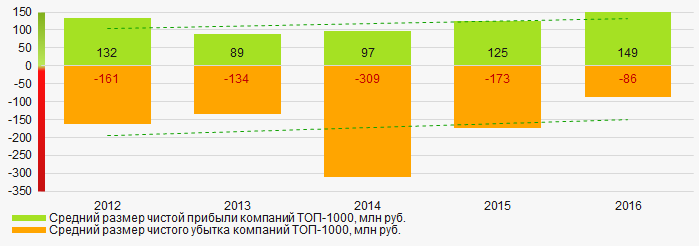

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-1000За пятилетний период средние значения показателей чистой прибыли компаний ТОП-1000 имеют тенденцию к росту, при этом снижается и средний размер чистого убытка. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей прибыли и убытка компаний ТОП-1000 в 2012 – 2016 годах

Рисунок 6. Изменение средних значений показателей прибыли и убытка компаний ТОП-1000 в 2012 – 2016 годахОсновные финансовые коэффициенты

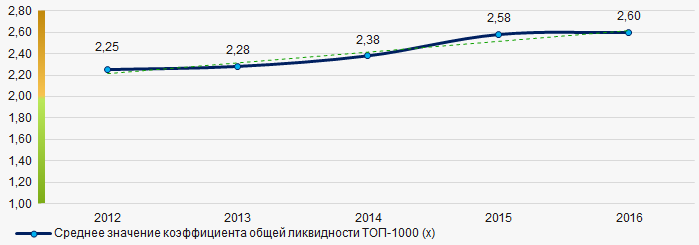

За пятилетний период средние показатели коэффициента общей ликвидности ТОП-1000 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к увеличению (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2012 – 2016 годах

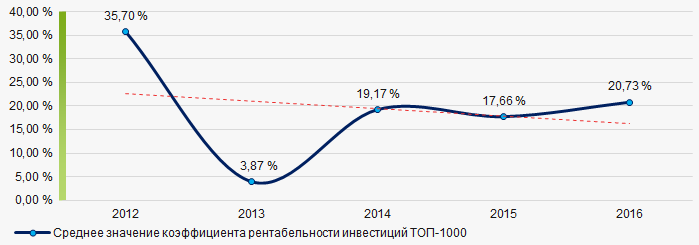

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2012 – 2016 годахВ течение пяти лет наблюдается тенденция к снижению средних значений показателя коэффициента рентабельности инвестиций. (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8.Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2012 – 2016 годах

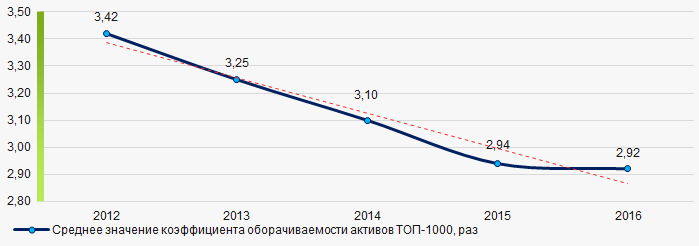

Рисунок 8.Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2012 – 2016 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За пятилетний период данный коэффициент деловой активности демонстрировал тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2012 – 2016 годах

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2012 – 2016 годахСтруктура производства

Наибольшую долю в суммарной выручке ТОП-1000 имеют предприятия, специализирующиеся на оптовой торговле и производстве нефтепродуктов (Рисунок 10).

Рисунок 10. Распределение видов деятельности в суммарной выручке компаний ТОП-1000, %

Рисунок 10. Распределение видов деятельности в суммарной выручке компаний ТОП-1000, %61% компаний ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ (Рисунок 11).

Рисунок 11. Доли субъектов малого и среднего предпринимательства в ТОП-1000, %

Рисунок 11. Доли субъектов малого и среднего предпринимательства в ТОП-1000, %Скоринг бухгалтерской отчетности

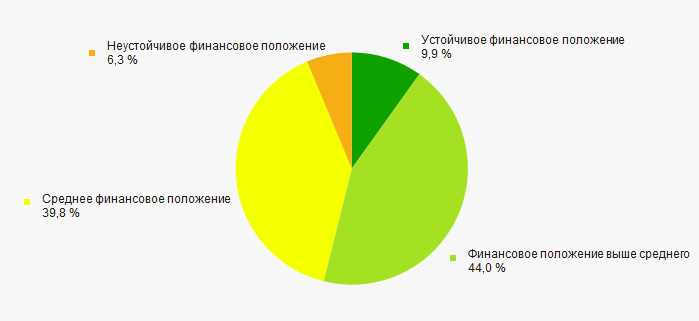

Оценка финансового положения компаний ТОП-1000 показывает, что большая часть из них находится в устойчивом финансовом положении и выше среднего. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

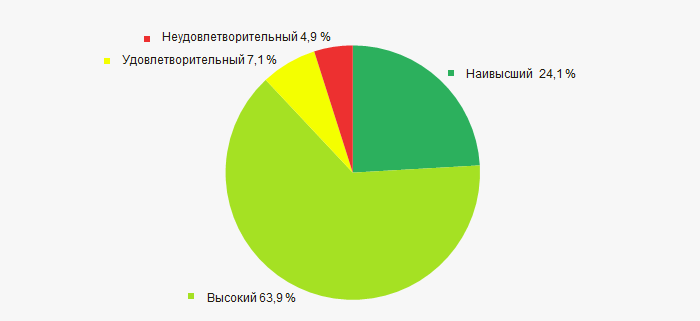

Подавляющей части компаний ТОП-1000 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас Вывод

Комплексная оценка деятельности крупнейших компаний реального сектора экономики Нижегородской области, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о наличии в целом благоприятных тенденций. Однако, негативными факторами являются: увеличение доли компаний с недостаточностью имущества, снижение показателей коэффициентов рентабельности инвестиций и оборачиваемости активов.

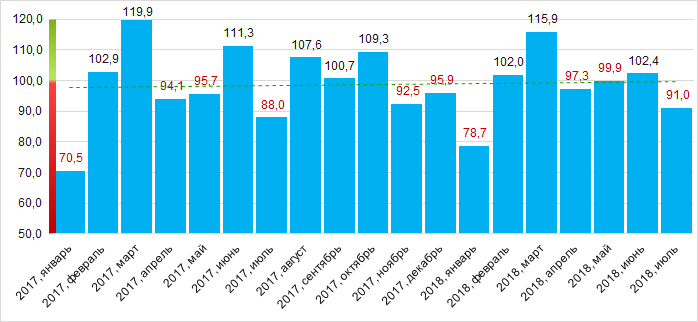

По сведениям Федеральной службы государственной статистики, в Нижегородской области в 2017 – 2018 годах наблюдается тенденция к незначительному росту индекса промышленного производства (Рисунок 14). В 2017 году промышленное производство в среднем снизилось на 1%, а за 7 месяцев 2018 года – снижение составило 1,8%. В целом за период 2017 – 2018 годов промышленное производство в среднем снизилось на 1,3%.

Рисунок 14. Индекс промышленного производства в Нижегородской области в 2017 – 2018 годах, месяц к месяцу (%)

Рисунок 14. Индекс промышленного производства в Нижегородской области в 2017 – 2018 годах, месяц к месяцу (%)Инвестиции как барометр делового климата

В России растут инвестиции после трехлетнего снижения. В 1-м полугодии 2018 г. положительная динамика составила 3,2%.

Минэкономразвития прогнозирует рост по итогам 2018 г. на 3,5%.

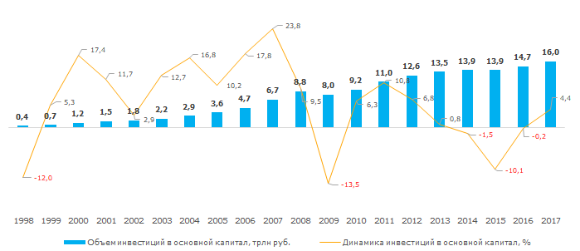

В 2016 г. в России отмечалось снижение инвестиций на 0,2%, в 2015 г. – на 10,1%, в 2014 г. – на 1,5%.

Восстановление инвестиционной активности началось в 2017 г., когда рост составил 4,4%. 16 трлн рублей – таков общий объем инвестиций в основной капитал российских компаний в 2017 г.

Для предприятия инвестиции в основной капитал служат главной движущей силой, влияющей на увеличение объемов производства и экономическую состоятельность. В масштабах страны состояние инвестиционной сферы определяет темпы экономического и социального развития, технический уровень производства, его эффективность, конкурентоспособность на мировых рынках, и как результат - качество жизни населения.

В России наибольшую нехватку инвестиций испытывают проекты, связанные с инфраструктурой. Эти вложения имеют длинный срок окупаемости и малопривлекательную доходность, поэтому в подобных проектах вынуждено участвовать государство за счет поддержки крупных инвестиционных государственных фондов.

Исходя из ретроспективы последних 20 лет, в России зафиксировано 3 волны инвестиционного кризиса - 1998 г., 2009 г. и 2014-2016 гг. Причем последний отмечается не только сокращением инвестиций, но и длительным периодом (см. рисунок 1). Падение цен на энергоносители вкупе с санкционным давлением отразились на планах компаний модернизировать активы и приобретать новые.

Начавшийся в 2017 г. инвестиционный рост пока неустойчив и подвержен влиянию внешнего экономического фона.

Рисунок 1. Объем и динамика инвестиций в основной капитал в сопоставимых ценах

Рисунок 1. Объем и динамика инвестиций в основной капитал в сопоставимых ценахОднако Россия живет не только нефтью и газом; в стране открываются новые производства как в традиционных отраслях промышленности, так и в сегментах, которых совсем недавно просто не существовало, например, производство сверхпроводников или сбор отечественных промышленных газотурбин (см. таблица 1).

Таблица 1. Отечественные инвестиции в новые производства, запущенные в России в 2017 г. - первой половине 2018 г.

| № | Регион производства | Компания | Объем инвестиций, млрд руб. | Описание проекта |

| 1 | Белгородская область | АО ЛЕБЕДИНСКИЙ ГОК (Холдинг АО МЕТАЛЛОИНВЕСТ) |

35,0 | Запуск комплекса горячебрикетированного железа (ГБЖ-3) - крупнейшего в России и одного из самых мощных в мире по производству ГБЖ, проектная мощность 1 млн 800 тыс. т брикетов в год |

| 2 | Ярославская область | ПАО ОДК-САТУРН (Корпорация РОСТЕХ) |

6,7 | Запуск первого в России сборочно-испытательного комплекса газотурбинных агрегатов (ГТА) для морских программ |

| 3 | Белгородская область | ООО КРАСНАЯ ГВАРДИЯ | 5,2 | Производство керамического кирпича с пластическим способом формовки. Проектная мощность — 60 млн штук кирпича в год |

| 4 | Воронежская область | ЗАО ЛИСКИМОНТАЖКОНСТ- РУКЦИЯ |

4,5 | Производство высокопрочных прямошовных электросварных труб большого диаметра |

| 5 | Новосибирская область | ООО ВПК-ОЙЛ | 4,5 | Производство битума. Мощность 80 тыс. в год |

| 6 | Санкт-Петербург | АО ФАРМАСИНТЕЗ- НОРД |

2,5 | Производство фармацевтической продукции для лечения онкологических заболеваний |

| 7 | Московская область | ООО ПЕТКОРМ | 1,8 | Производство кормов для животных |

| 8 | Владимирская область | ООО ГУСАР | 1,7 | Литейное производство. Мощность 8 тыс. тон стали в год |

| 9 | Москва | ЗАО СУПЕРОКС | 1,7 | Первое в России производство инновационных токоограничивающих устройств на основе высокотемпературных сверхпроводников |

| 10 | Ивановская область | ОАО ФАБЕРЛИК | 1,7 | Швейное производство. Мощность 200 тыс. единиц продукции в месяц |

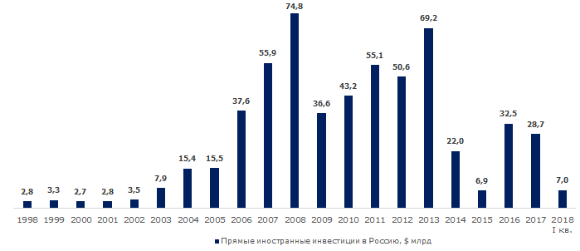

Устойчивой тенденции не наблюдается и в динамике прямых иностранных инвестиций (ПИИ): после резкого спада вложений в российский бизнес на фоне санкций и падения цен на нефть, в 2016 г. начался рост инвестиций, но уже в 2017 г. приток ликвидности вновь замедлился (см. рисунок 2). В целом объем накопленных ПИИ с 1994 г. по настоящее время составил 583,4 млрд $. Эта цифра абсолютно несопоставима с масштабом нашей станы, с ее ролью в международной политике. Для сравнения, в США ежегодно приходит около $380 млрд иностранных инвестиций, Гонконг получает около $160 млрд, Китай - $130 млрд. Во многом это происходит потому, что в этих странах созданы условия для роста инвестиций, продумана защита интересов инвесторов

ПИИ оказывают существенное влияние на развитие экономики любой страны, и Россия не является исключением. Поступление ПИИ способствует появлению инновационных проектов, увеличению объема производства продукта и дохода, пополнению государственного бюджета и ускорению экономического роста.

В I-м квартале 2018 г. ПИИ увеличились на 33,4% в сравнении с аналогичным периодом 2017 г. Впрочем, результат выглядит не столь оптимистичным, если исключить из него инвестиции нескольких стран, которые традиционно считаются офшорами. Инвесторы, зарегистрированные на Багамах, Бермудах, Британских Виргинских островах, а также на Кипре, который официально не является офшорной зоной, в совокупности приносят почти три четверти вложений в капитал российских компаний.

Значительная часть иностранных инвестиций в Россию из офшоров - деньги российского происхождения, капитал российских бенефициаров, идущий транзитом через офшорные юрисдикции.

Рисунок 2. Динамика прямых иностранных инвестиций в Россию

Рисунок 2. Динамика прямых иностранных инвестиций в РоссиюВ России работает множество транснациональных корпораций, невзирая на сложности инвестиционного климата, а также риски и угрозы новых санкций со стороны США. Успешные компании не склонны отказываться от большого рынка (см. таблицу 2).

Интересы сегодняшних инвесторов разнонаправлены – это и производство автомобильных шин, и строительство первого в стране промышленного ветропарка.

Стоит упомянуть также проекты с применением инновационных технологий. Один из примеров – открытие в октябре 2017 г. итальянской Enel сети заправок для электромобилей и их аренде. Пилот-проект будет запущен в Москве с дальнейшей интеграцией в регионы.

Таблица 2. Иностранные инвестиции в новые производства, запущенные в России в 2017 г. - первой половине 2018 г.

| № | Регион производства | Компания | Объем инвестиций, млрд руб. | Описание проекта | Головная компания |

| 1 | Ульяновская область | ООО БРИДЖСТОУН ТАЙЕР МАНУФЭКЧУРИНГ СНГ | 12,5 | Производство автомобильных шин | Bridgestone, Япония |

| 2 | Воронежская область | ООО ДОНСКОЙ БЕКОН | 7,5 | Свиноводческие комплексы | Tönnies Holding, Германия |

| 3 | Московская область | ООО ТИЭЙЧ - РУС МИЛК ФУД | 5,5 | Комплекс молочного животноводства | TH True Milk, Вьетнам |

| 4 | Ульяновская область | ООО ВЕТРОПАРКИ ФРВ | 5,0 | Первый в России промышленный ветропарк мощностью 35 МВт | Fortum Corporation, Финляндия |

| 5 | Санкт-Петербург | ООО ТОЙОТА МОТОР | 3,9 | Модернизация производственной линии для выпуска автомобилей Toyota Camry нового поколения | Toyota Motor Corporation, Япония |

| 6 | Владимирская область | АО КВАРЦВЕРКЕ РЯЗАНЬ | 2,1 | Добыча и обогащение высококачественных кварцевых песков | Quarzwerke GmbH, Германия |

| 7 | Краснодарский край | ООО ПЕПСИКО ХОЛДИНГС | 2,0 | Завод по производству детского питания | PepsiCo, Inc., США |

| 8 | Ленинградская область | ООО ЙОТУН ПЭЙНТС | 2,0 | Производство по выпуску красок и порошковых покрытий | Jotun, Норвегия |

| 9 | Липецкая область | ООО ППГ ИНДАСТРИЗ ЛИПЕЦК | 2,0 | Завод лакокрасочных материалов | PPG Industries, США |

| 10 | Липецкая область | ООО ВИССМАНН ЛИПЕЦК | 1,5 | Завод по выпуску водогрейных котлов для промышленного и производственного применения | Viessmann Werke GmbH, Германия |

Россия остается страной с одним из самых недооцененных рынков. Развитию потенциала экономики мешает низкая инвестиционная активность отечественных компаний. А внешние ограничения приводят к искусственному выстраиванию барьеров на пути иностранных инвесторов.

Ускорить темпы роста инвестиций и увеличить их долю до 25% в валовом внутреннем продукте президент Владимир Путин поручил в марте 2018 г. в послании Федеральному собранию. Уже в июле 2018 года Решением Правительства был одобрен проект плана Минэкономразвития России, предполагающий улучшение инвестиционного климата путём комплексного развития инфраструктуры и конкурентной среды, повышения эффективности компаний с государственным участием, а также снижения уровня процентных ставок в экономике.