Глобализация мировой экономики замедляется

На фоне нестабильности в мировой экономике и разгоревшихся торговых войн замедлились темпы глобализации. Свидетельство этому - сокращения количества и объемов сделок по слиянию и поглощению.

Рынок слияний и поглощений (Mergers and Acquisitions, M&A) перешагнул национальные границы и стал индикатором процесса глобализации. Закономерным этапом развития любой крупной организации является ее стремление выйти на международный рынок. При этом компания должна обладать явными конкурентными преимуществами, выбрать для себя наиболее эффективные методы развития бизнеса для увеличения выручки и рентабельности. Напомним, что основные цели сделок M&A следующие:

- эффект синергии и масштаба – совокупный финансовый результат объединенных компаний намного выше, чем если бы фирмы работали в одиночку;

- диверсификация деятельности позволяет уйти от нишевой специализации и охватить другие сегменты экономики;

- покупка эффективных производств с целью получения прибыли или уникальных разработок;

- уменьшение лишних звеньев в цепочке производства и внутренние стандарты позволяют повысить качество продукции или услуги при более низком или сопоставимом уровне цен;

- государственный интерес, который с одной стороны направлен на контроль за стратегической собственностью, а с другой допускает приватизацию.

Издержки слияний и поглощений связаны в первую очередь с тем, что при отсутствии регуляции со стороны государства возможна монополизация рынка. В таком случае положительные эффекты нивелируются отсутствием конкуренции. Также распространена практика недружественных поглощений и рейдерских захватов. Не стоит забывать и о том, что в глобализированной экономике стираются национальные производственные черты и приобрести уникальный товар становится все сложнее.

Основные тенденции на международном рынке слияний и поглощений

Международный рынок M&A прямо коррелирует с состоянием и динамикой мировой экономики, прежде всего США и стран ЕС. Активную позицию занимает Китай, который скупает активы не только в странах Африки и Азии, но и Западной Европы.

Пик объема и количества трансграничных следок M&A пришелся на 2007 г., когда было совершено более 15 тыс. слияний и поглощений на сумму, превышающую 2 трлн долл. С тех пор достигнутый показатель не превзойден. По итогам 2018 г. в мире было заключено около 14 тыс. трансграничных сделок M&A на сумму 1,5 трлн долл., что говорит о замедлении глобализации мировой экономики.

Самой крупной сделкой в 2018 г. было приобретение американским телекоммуникационным холдингом AT&T одного из крупнейших в мире конгломератов новостного и развлекательного профиля WarnerMedia (СNN, Time Inc., Warner Bros и др.). Цена сделки составила 130 млрд долл. По данным ведущего мирового издателя электронной бизнес-информации бельгийской компании Bureau van Dijk (стратегический партнер Credinform), активы AT&T на момент приобретения составляли 444 млрд долл., активы WarnerMedia 69 млрд долл.

Крупнейшей трансграничной сделкой стало приобретение японской фармацевтической корпорацией Takeda Pharmaceutical ирландской биохимической компании Shire plc, объем соглашения оценивается в 62 млрд долл.

Российский рынок слияний и поглощений

Российский рынок M&A стагнирует на фоне неустойчивой ситуации на внешних рынках. Негативное влияние продолжают оказывать низкие темпы роста экономики и потребительского спроса, а также санкции и заградительные меры, препятствующие активности российских предприятий за рубежом и приходу новых иностранных инвесторов.

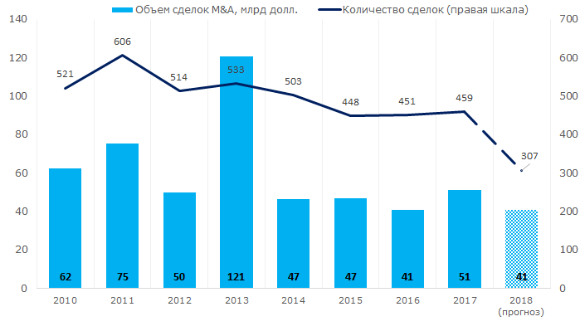

Наибольшего объема рынок M&A в России достиг в 2013 г., когда было заключено 533 сделки на сумму 121 млрд долл., в рублевом эквиваленте – 3,8 трлн руб. (см. рисунок 1).

По последним имеющимся данным, в I-III квартале 2018 г. было заключено 230 сделок на 31 млрд долл. (1,9 трлн руб.). Предварительный прогноз на 2018 г. (с учетом отсутствия данных за IV квартал) - 42 млрд долл. (2,6 трлн руб.), что на 20% меньше 2017 г.

Рисунок 1. Объем и число сделок M&A на российском рынке, включая внутренние

Рисунок 1. Объем и число сделок M&A на российском рынке, включая внутренниеКрупнейшие сделки M&A по итогам I-III кварталов 2018 г. в России представлены в таблице 1. Стоит отметить, что поглощение ПАО Промсвязьбанк Государственной корпорацией Агентство по страхованию вкладов - вынужденная мера, вызванная стремлением избежать краха одного из ведущих коммерческих банков России. Аналогичная ситуация сложилась с ПАО Бинбанк , который санировался ЦБ РФ. 1 января 2019 г. Бинбанк был присоединен к ФК Открытие.

Основные тенденции на российском рынке M&A:

- политика государства по локализации производства внутри страны и относительно низкие цены на активы и операционные расходы в перспективе делает отечественные компании привлекательными для трансграничных сделок M&A;

- будет происходить дальнейшая консолидация внутренних активов крупными корпорациями и государством;

- отечественный бизнес продолжит поиск возможностей для международного развития, в особенности в богатых ресурсами регионах Северной Африки, Ближнего Востока, Латинской Америки;

- низкие темпы экономического роста и потребительского спроса продолжат оказывать негативное влияние на динамику сделок M&A.

| № | Отрасль | Объект сделки | Продавцы | Покупатели | Пакет | Стоимость, млн долл. | Формат |

| 1 | Финансовые институты | ПАО Промсвязьбанк | Алексей и Дмитрий Ананьевы, другие миноритарии | Агентство по страхованию вкладов (АСВ) | 24,99% | 4 250 | Внутренняя |

| 2 | Строительство и недвижимость | Группа компаний Стройгазконсалтинг | United Capital Partners (USP) | Группа Газпромбанк | 50% | 2 882 | Трансграничная |

| 3 | Связь | Wind Tre (Италия) | Veon (материнская компания ПАО Вымпелком) | CK Hutchison (Гонконг) | 50% | 2 867 | Трансграничная |

| 4 | Торговля | ПАО Магнит | Сергей Галицкий | ПАО Банк ВТБ | 29,1% | 2 410 | Внутренняя |

| 5 | Транспорт | ООО МОДУМ-ТРАНС (быв. ООО УВЗ-Логистик) | АО НПК Уралвагонзавод | АО Инвест-Логистика | 100% | 2 120 | Внутренняя |

| 6 | Пищевая промышленность и розничная торговля | Agrokor | Правительство Хорватии | ПАО Сбербанк ПАО ВТБ |

39,2% 7,5% |

1 633 | Трансграничная |

| 7 | Пищевая промышленность | АО Донской табак | Группа Агроком, Иван Саввиди | Japan Tobacco (Япония) | 100% | 1 600 | Трансграничная |

| 8 | Финансовые институты | ПАО Бинбанк | Михаил Шишханов (67,97%), Михаил Гуцериев (28,49%), другие миноритарии | Центральный Банк Российской Федерации | 99,99% | 994 | Внутренняя |

| 9 | Добыча полезных ископаемых | ООО ГДК Биамская | Millhouse Capital (принадлежит Роману Абрамовичу) | Kaz Minerals (Казахстан) | 100% | 900 | Трансграничная |

| 10 | Строительство и девелопмент | АО ОЭЗ ППТ Алабуга и АО ОЭЗ Иннополис | ОАО Особые экономические зоны | Министерство земельных и имущественных отношений Республики Татарстан | 100% | 569 | Внутренняя |

| Топ-10 | 20 225 | ||||||

Рынок M&A динамичен и быстро реагирует на мировые экономические процессы. В условиях нестабильности мировой экономики и применения различных заградительных мер вне рамок ВТО растет недоверие между участниками экономических процессов, что выражается в уменьшении числа сделок по слиянию и поглощению. Станет ли идея глобализации иллюзией или трансформируется в нечто новое, покажет уже недалекое будущее.

ТОП-10 компаний России по чистым активам

Информационное агентство Credinform представляет рэнкинг по стоимости чистых активов крупнейших российских предприятий реального сектора экономики 10 наиболее населенных регионов России. Для рэнкинга были отобраны по 100 крупнейших по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2012 - 2017 годы) предприятия реального сектора экономики в 10 наиболее населенных регионах России (ТОП-10 и ТОП-1000). Далее они были ранжированы по стоимости чистых активов (Таблица 1). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Стоимость чистых активов рассчитывается как разница между балансовой стоимостью всех активов и суммой долговых обязательств с добавлением доходов будущих периодов.

Рекомендуемых значений для данного показателя не установлено. Показатель отражает реальную стоимость имущества предприятия. Наблюдение за динамикой чистых активов позволяет оценить финансовое состояние предприятия, платежеспособность и уровень риска банкротства.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность показателей и финансовых коэффициентов.

| № п/п в ТОП-1000, Наименование, ИНН, регион, вид деятельности |

Выручка от продаж, млрд руб. | Чистая прибыль (убыток), млрд руб. | Стоимость чистых активов, млрд руб. | Индекс платежеспособности Глобас | |||

| 2016 | 2017 | 2016 | 2017 | 2016 | 2017 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1 ПАО ГАЗПРОМ ИНН 7736050003 г. Москва Торговля оптовая твердым, жидким и газообразным топливом и подобными продуктами |

3934,5 3934,5 |

4313,0 4313,0 |

411,4 411,4 |

100,3 100,3 |

10414,0 10414,0 |

10324,2 10324,2 |

158 Наивысший |

| 2 ПАО СУРГУТНЕФТЕГАЗ ИНН 8602060555 Ханты - Мансийский автономный округ - Югра (Тюменская область) Добыча сырой нефти |

992,5 992,5 |

1144,4 1144,4 |

-104,8 -104,8 |

149,7 149,7 |

3353,5 3353,5 |

3486,5 3486,5 |

185 Наивысший |

| 3 ООО ГАЗПРОМ МЕЖРЕГИОНГАЗ ИНН 5003021311 Санкт-Петербург Торговля оптовая твердым, жидким и газообразным топливом и подобными продуктами |

884,8 884,8 |

882,0 882,0 |

-31,4 -31,4 |

-16,2 -16,2 |

575,7 575,7 |

658,3 658,3 |

224 Высокий |

| 4 ПАО ТАТНЕФТЬ ИМЕНИ В.Д. ШАШИНА ИНН 1644003838 Республика Татарстан Добыча сырой нефти и нефтяного (попутного) газа |

486,2 486,2 |

581,5 581,5 |

104,8 104,8 |

100,0 100,0 |

624,5 624,5 |

606,2 606,2 |

158 Наивысший |

| 5 ПАО АКЦИОНЕРНАЯ НЕФТЯНАЯ КОМПАНИЯ БАШНЕФТЬ ИНН 0274051582 Республика Башкортостан Добыча сырой нефти |

475,5 475,5 |

558,6 558,6 |

43,3 43,3 |

129,3 129,3 |

176,3 176,3 |

279,3 279,3 |

199 Наивысший |

| 6 ПАО МАГНИТОГОРСКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ ИНН 7414003633 Челябинская область Производство чугуна, стали и ферросплавов |

339,1 339,1 |

392,8 392,8 |

68,0 68,0 |

67,3 67,3 |

201,1 201,1 |

232,5 232,5 |

130 Наивысший |

| 7 НАО ЕВРАЗ НИЖНЕТАГИЛЬСКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ ИНН 6623000680 Свердловская область Производство чугуна, стали и ферросплавов |

111,9 111,9 |

144,7 144,7 |

14,3 14,3 |

55,9 55,9 |

175,1 175,1 |

200,6 200,6 |

137 Наивысший |

| 8 НАО ЧЕРНОМОРСКИЕ МАГИСТРАЛЬНЫЕ НЕФТЕПРОВОДЫ ИНН 2315072242 Краснодарский край Транспортирование по трубопроводам нефти и нефтепродуктов |

53,0 53,0 |

52,8 52,8 |

25,3 25,3 |

9,0 9,0 |

125,5 125,5 |

136,9 136,9 |

147 Наивысший |

| 9 ПАО Т ПЛЮС ИНН 6315376946 Московская область Производство электроэнергии |

216,7 216,7 |

222,7 222,7 |

0,3 0,3 |

3,1 3,1 |

145,6 145,6 |

129,0 129,0 |

201 Высокий |

| 10 РОСТОВСКИЙ ВЕРТОЛЕТНЫЙ ПРОИЗВОДСТВЕННЫЙ КОМПЛЕКС ПАО РОСТВЕРТОЛ ИМЕНИ Б.Н.СЛЮСАРЯ ИНН 6161021690 Ростовская область Производство вертолетов, самолетов и прочих летательных аппаратов |

84,3 84,3 |

99,1 99,1 |

18,6 18,6 |

16,7 16,7 |

34,8 34,8 |

39,1 39,1 |

167 Наивысший |

| Итого по компаниям ТОП-10 |  7578,6 7578,6 |

8391,6 8391,6 |

549,9 549,9 |

615,3 615,3 |

15825,9 15825,9 |

16119,6 16119,6 |

|

| Среднее значение по компаниям ТОП-10 |  757,9 757,9 |

839,2 839,2 |

55,0 55,0 |

61,5 61,5 |

1582,6 1582,6 |

1612,0 1612,0 |

|

| Среднее значение по компаниям ТОП-1000 |  83,6 83,6 |

104,3 104,3 |

3,9 3,9 |

3,6 3,6 |

45,4 45,4 |

47,1 47,1 |

|

| 991 ПАО СУДОСТРОИТЕЛЬНЫЙ ЗАВОД СЕВЕРНАЯ ВЕРФЬ ИНН 7805034277 Санкт-Петербург Строительство кораблей, судов и плавучих конструкций |

13,6 13,6 |

19,2 19,2 |

-1,8 -1,8 |

-1,7 -1,7 |

1,2 1,2 |

-0,7 -0,7 |

271 Высокий |

| 992 ООО БАШНЕФТЬ-СТРОЙ ИНН 0271006454 Республика Башкортостан Предоставление прочих услуг в области добычи нефти и природного газа |

5,8 5,8 |

2,4 2,4 |

-0,1 -0,1 |

-0,8 -0,8 |

-0,3 -0,3 |

-1,1 -1,1 |

335 Удовлетворительный |

| 993 ООО ПАЛМАЛИ ИНН 6164087026 Ростовская область Деятельность морского грузового транспорта Находится в стадии ликвидации с 21.11.2018 |

4,2 4,2 |

2,8 2,8 |

0,2 0,2 |

-1,9 -1,9 |

-2,9 -2,9 |

-4,7 -4,7 |

600 Неудовлетворительный |

| 994 НАО КРАСНАЯ ПОЛЯНА ИНН 2320102816 Краснодарский край Деятельность гостиниц и прочих мест для временного проживания |

3,6 3,6 |

4,8 4,8 |

-5,5 -5,5 |

-1,2 -1,2 |

-4,2 -4,2 |

-5,4 -5,4 |

275 Высокий |

| 995 ООО РЕГИОН-ИНВЕСТ ИНН 7733753865 г. Москва Вложения в ценные бумаги |

26,8 26,8 |

127,1 127,1 |

-5,5 -5,5 |

-5,1 -5,1 |

-5,5 -5,5 |

-10,6 -10,6 |

365 Удовлетворительный |

| 996 ООО ЧЕЛЯБИНСКИЙ ТРАКТОРНЫЙ ЗАВОД-УРАЛТРАК ИНН 7452027843 Челябинская область Производство машин и оборудования для добычи полезных ископаемых и строительства |

6,9 6,9 |

7,1 7,1 |

-0,1 -0,1 |

-1,2 -1,2 |

-8,0 -8,0 |

-10,6 -10,6 |

307 Удовлетворительный |

| 997 НАО КРОКУС ИНТЕРНЭШНЛ ИНН 7728115183 Московская область Аренда и управление собственным или арендованным нежилым недвижимым имуществом |

34,7 34,7 |

35,8 35,8 |

8,2 8,2 |

-8,1 -8,1 |

-11,8 -11,8 |

-19,9 -19,9 |

260 Высокий |

| 998 ООО УГМК-СТАЛЬ ИНН 6606021264 Свердловская область Производство сортового горячекатаного проката и катанки |

7,3 7,3 |

9,4 9,4 |

-0,9 -0,9 |

-0,8 -0,8 |

-21,7 -21,7 |

-22,4 -22,4 |

313 Удовлетворительный |

| 999 ООО АГРО - ЛИГА ИНН 1650195013 Республика Татарстан Торговля автомобильными деталями, узлами и принадлежностями |

19,6 19,6 |

9,7 9,7 |

-35,5 -35,5 |

-1,2 -1,2 |

-35,5 -35,5 |

-36,9 -36,9 |

340 Удовлетворительный |

| 1000 ПАО ЯМАЛ СПГ ИНН 7709602713 Ямало - Ненецкий автономный округ (Тюменская область) Сжижение и обогащение природного газа на месте добычи для последующей транспортировки |

10,6 10,6 |

13,8 13,8 |

136,2 136,2 |

-68,4 -68,4 |

-25,8 -25,8 |

-94,1 -94,1 |

245 Высокий |

— улучшение показателя к предыдущему периоду,

— улучшение показателя к предыдущему периоду,  — ухудшение показателя к предыдущему периоду.

— ухудшение показателя к предыдущему периоду.

Средний показатель стоимости чистых активов ТОП-10 значительно выше среднего значения в ТОП-1000. В 2017 году семь компаний из ТОП-10 улучшили показатели по сравнению с предыдущим периодом.

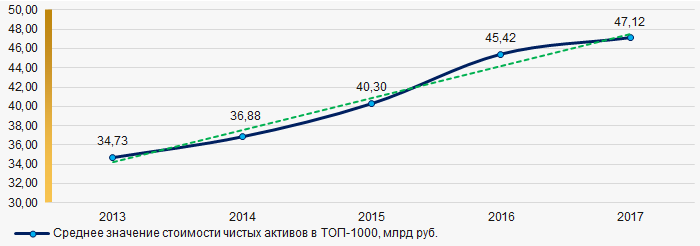

В течение 5 лет средние значения показателя стоимости чистых активов в ТОП-1000 имеют тенденцию к увеличению. (Рисунок 1).

Рисунок 1. Изменение средних значений показателя стоимости чистых активов в ТОП-1000 в 2013 – 2017 годах

Рисунок 1. Изменение средних значений показателя стоимости чистых активов в ТОП-1000 в 2013 – 2017 годах