Общая ликвидность телефонных операторов в России

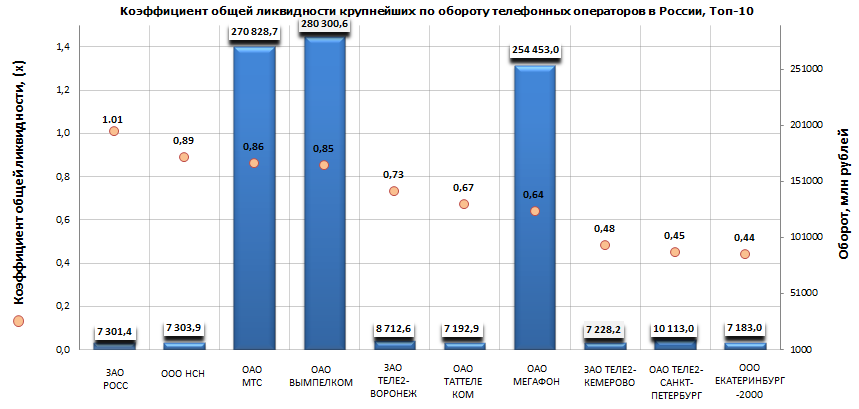

Информационное Агентство Credinform предлагает ознакомиться с рэнкингом российских телефонных операторов. Экспертами были отобраны крупнейшие по объему выручки за последний имеющийся в статистическом реестре период (2012 год) компании с данным видом деятельности. Далее предприятия первой десятки по обороту были ранжированы по убыванию коэффициента общей ликвидности.

Коэффициент общей ликвидности (в зарубежных источниках часто можно встретить название коэффициент текущей ликвидности) показывает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов. Рассчитывается данный показатель как отношение текущих активов к текущим пассивам, т.е. краткосрочным обязательствам. Согласно общепринятым стандартам, нормативом для этого коэффициента является диапазон между 1,0 и 2,0. Нижняя граница обусловлена тем, что оборотных средств должно быть, по меньшей мере, достаточно для полного погашения краткосрочных обязательств, в противном случае компания окажется под угрозой банкротства. Однако обратная ситуация со значительным превышением краткосрочных средств над обязательствами (более чем в три-четыре раза) считается также нежелательным, поскольку может свидетельствовать о нарушении структуры капитала, а также о нерациональном или неэффективном вложении средств.

| № | Наименование ИНН | Регион | Оборот 2012, млн рублей | Коэффициент общей ликвидности, (х) | Индекс платежеспособности ГЛОБАС-i® |

|---|---|---|---|---|---|

| 1 | ЗАО РОСТОВСКАЯ СОТОВАЯ СВЯЗЬ ИНН 6163025500 |

Ростовская область | 7301 | 1,01 | 198 (наивысший) |

| 2 | ООО НОКИА СОЛЮШНЗ ЭНД НЕТВОРКС ИНН 7725593720 |

г.Москва | 7304 | 0,89 | 276 (высокий) |

| 3 | ОАО МОБИЛЬНЫЕ ТЕЛЕСИСТЕМЫ ИНН 7740000076 |

г.Москва | 270829 | 0,86 | 218 (высокий) |

| 4 | ОАО ВЫМПЕЛ-КОММУНИКАЦИИ ИНН 7713076301 |

г.Москва | 280301 | 0,85 | 238 (высокий) |

| 5 | ЗАО ТЕЛЕ2-ВОРОНЕЖ ИНН 3666036485 |

Воронежская область | 8713 | 0,73 | 252 (высокий) |

| 6 | ОАО ТАТТЕЛЕКОМ ИНН 1681000024 |

Республика Татарстан | 7193 | 0,67 | 192 (наивысший) |

| 7 | ОАО МЕГАФОН ИНН 7812014560 |

г.Москва | 254453 | 0,64 | 216 (высокий) |

| 8 | ЗАО ТЕЛЕ2-КЕМЕРОВО ИНН 4207041667 |

Кемеровская область | 7228 | 0,48 | 209 (высокий) |

| 9 | ОАО ТЕЛЕ2-САНКТ-ПЕТЕРБУРГ ИНН 7815020097 |

г.Санкт-Петербург | 10113 | 0,45 | 247 (высокий) |

| 10 | ООО ЕКАТЕРИНБУРГ-2000 ИНН 6661079603 |

Свердловская область | 7183 | 0,44 | 234 (высокий) |

Лидер рэнкинга ЗАО РОСТОВСКАЯ СОТОВАЯ СВЯЗЬ оказалась единственной компанией продемонстрировавшей коэффициент общей ликвидности в соответствии с рекомендуемыми значениями. Кроме того компании был присвоен наивысший индекс платежеспособности ГЛОБАС-i®, что свидетельствует о ее стабильном финансовом положении.

Вместе с тем у компаний ООО НОКИА СОЛЮШНЗ ЭНД НЕТВОРКС (0,89), ОАО МОБИЛЬНЫЕ ТЕЛЕСИСТЕМЫ (0,86) и ОАО ВЫМПЕЛ-КОММУНИКАЦИИ (0,85) значения коэффициента общей ликвидности незначительно отклоняются от рекомендуемых значений, поэтому говорить о высоких кредитных рисках для данных предприятий не стоит. Кроме того по совокупности финансовых и нефинансовых показателей всем трем компаниям был присвоен высокий индекс платежеспособности ГЛОБАС-i®.

К сожалению, остальные предприятия рэнкинга продемонстрировали значения коэффициента общей ликвидности существенно ниже рекомендуемой нижней границы, что свидетельствует о недостаточности оборотных средств для полного погашения краткосрочных обязательств. Однако всем предприятиям был присвоен высокий и наивысший индекс платежеспособности ГЛОБАС-i®, что говорит о способности своевременно и в полном объеме погашать долговые обязательства.

Для роста коэффициента общей ликвидности и обеспечения минимально необходимой его величины следует знать и соблюдать некоторые правила. Так для стабильно высокого (в рамках нормативного диапазона) коэффициента общей ликвидности важна прибыльность деятельности предприятия, в том числе и её рост, а финансирование инвестиционной программы (вложений в необоротные активы) должны происходить за счёт долгосрочных, а не краткосрочных кредитов. Кроме того необходимо стремиться к разумной минимизации запасов и незавершённого производства, т.е. к сокращению наименее ликвидных оборотных активов.

Санкции, эмбарго, продовольственная безопасность… Кто пострадает больше?

Владимир Путин, в ответ на санкции Запада и в целях защиты национальных интересов Российской Федерации, 6 августа 2014 г. подписал указ о применении отдельных специальных экономических мер. Тем самым, президент запретил или ограничил на год ввоз в Россию отдельных видов сельскохозяйственной продукции, сырья и продовольствия из стран, присоединившихся к санкциям против РФ. Нанесет ли такое решение ущерб экономике страны?

Обеспечение национальной безопасности является важнейшей функцией государства. Одна из ее главных составных частей – продовольственная безопасность, изложена в соответствующей Доктрине, утвержденной указом Президента РФ от 30.01.2010 №120. Состояние продовольственной безопасности в ней оценивается через определение удельного веса отечественной продукции в общем объеме данного товара с учётом импорта в страну. А установленные в Доктрине пороговые значения показателя служат ориентиром, ниже которого опускаться нежелательно для экономики. Например, по мясу и мясопродуктам удельный вес продукции должен быть не менее 85%, молоку и молокопродуктам – 90%, рыбной продукции – 80%, картофелю – 95%.

Эксперты Информационного агентства Credinform, оценили объемы производства и импорта продовольственной продукции, включенной в запретный список, и сравнили удельный вес этой продукции с пороговым показателем, закрепленным в Доктрине (см. Таблицу 1). Из расчетов исключена продукция, предназначенная для детского питания.

| Наименование товара, запрещенного к ввозу в РФ1 | Объем ввоза в 2013г., тыс. тонн (млн $) | Объем производства в 2013г. в России, тыс. тонн | Удельный вес продукции в общем объеме ресурсов, % | Пороговый показатель согласно Доктрине, % | Превы-шение, п.п. |

|---|---|---|---|---|---|

| Мясо (КРС, свинина, птица; свежее, охлажденное или замороженное) и субпродукты | 820,9 (2 178,6) |

5 218,44 | 86,41 | 85 | +1,41 |

| Рыба и ракообразные, моллюски и прочие водные беспозвоночные | 361,6 (1 216,2) |

3 681,5 | 91,06 | 80 | +11,06 |

| Молоко и молочная продукция | 400,5 (1 674,6) |

12 681,8 | 96,94 | 90 | +6,94 |

| Овощи, съедобные корнеплоды и клубнеплоды | 876,4 (927,9) | 14 689 / 44 888,0 (с учетом картофеля) |

94,37 / 98,08 (с учетом картофеля) |

В отношении картофеля – 95 | +3,08 |

| Фрукты и орехи | 1 425,6 (1 678,3) |

22 941,5 | 94,15 | Не установлен | - |

| Колбасы и аналогичные продукты из мяса, мясных субпродуктов или крови; готовые пищевые продукты, изготовленные на их основе | 16,3 (72,0) |

2 461,0 | 99,34 | Не установлен | - |

| Готовые продукты, включая сыры и творог на основе растительных жиров | 15,2 (31,6) |

н/д | - | Не установлен | - |

| Пищевые продукты (молокосодержащие продукты, на основе растительных жиров) | 86,4 (530,1) |

н/д | - | Не установлен | - |

Превышение директивных показателей Доктрины говорит о том, что Россия вполне способна самостоятельно обеспечить граждан страны продовольственной продукцией. Эмбарго на ввоз в Россию указанных в таблице продуктов не нанесет ущерб российским потребителям. А ввод санкций, с точки зрения продовольственной безопасности Российской Федерации, не должен нанести урон экономике страны.

К тому же, существующие объемы производства продуктов питания свидетельствуют об отсутствии веских оснований для повышения на них цен. Не удивительно, что в последнее время усилился контроль над продовольственным рынком со стороны Федеральной монопольной службы РФ, Общественной палаты и других организаций, чтобы своевременно выявить и пресечь незаконные действия недобросовестных ритейлеров, стремящихся завысить цены на фоне эмбарго.

В сложившихся условиях импортерам, которые осуществляли поставки попавшей под запрет продовольственной продукции, придется переориентировать свой бизнес. У них открываются возможности организовать сотрудничество в первую очередь с российскими производителями. Однако продовольственные ритейлеры в целях сокращения издержек заинтересованы в прямых поставках из Китая или ряда стран Азии и Южной Америки.

По оценкам аналитиков Credinform, от введенных санкций серьезным образом пострадают страны США, Канады, Норвегии и Австралии, но больше всего - европейские государства (см. Таблицу 2). По итогам 2013 г. в Россию было ввезено более 4 млн. тонн продовольственной продукции на общую сумму 8,3 млрд $. Учитывая, что по ряду оценок в 2014 г. объем импорта должен был вырасти, то ожидаемый прогноз ущерба экономикам стран, попавшим под санкции, может составить до 12 млрд $.

| Страна происхождения | Доля в объеме импорта, % | Страна отправитель | Доля в объеме импорта, % |

|---|---|---|---|

| Мясо (КРС, свинина, птица; свежее, охлажденное или замороженное) и субпродукты | |||

| США | 15,88 | Германия | 15,41 |

| Дания | 14,16 | США | 15,37 |

| Германия | 12,86 | Дания | 13,40 |

| Рыба и ракообразные, моллюски и прочие водные беспозвоночные | |||

| Норвегия | 74,12 | Норвегия | 73,58 |

| Канада | 7,68 | Канада | 7,42 |

| США | 5,53 | США | 4,72 |

| Молоко и молочная продукция | |||

| Финляндия | 17,88 | Финляндия | 17,91 |

| Нидерланды | 15,63 | Нидерланды | 17,39 |

| Литва | 15,30 | Германия | 11,84 |

| Овощи, съедобные корнеплоды и клубнеплоды | |||

| Нидерланды | 27,02 | Литва | 32,83 |

| Польша | 24,17 | Польша | 24,32 |

| Испания | 23,02 | Нидерланды | 13,89 |

| Фрукты и орехи | |||

| Польша | 24,56 | Польша | 25,46 |

| Испания | 18,55 | Литва | 15,55 |

| США | 12,86 | Греция | 8,93 |

| Колбасы и аналогичные продукты из мяса, мясных субпродуктов или крови; готовые пищевые продукты, изготовленные на их основе | |||

| Литва | 23,73 | Литва | 25,31 |

| Польша | 13,82 | Польша | 14,86 |

| Италия | 12,34 | Латвия | 14,07 |

| Готовые продукты, включая сыры и творог на основе растительных жиров | |||

| Польша | 38,33 | Латвия | 34,55 |

| Германия | 29,22 | Германия | 28,54 |

| Дания | 16,92 | Дания | 16,92 |

| Пищевые продукты (молокосодержащие продукты, на основе растительных жиров) | |||

| Германия | 29,62 | Германия | 20,98 |

| США | 17,66 | Литва | 12,54 |

| Польша | 5,75 | Нидерланды | 10,21 |

Сильнее всего эмбарго почувствуют Норвегия, которая ввезла в Россию в 2013 г. более 74% от всего объема рыбной продукции, Польша – от запрета на ввоз овощей, фруктов, колбас, готовых и пищевых продуктов, США – в отношении поставок мяса, рыбной продукции, фруктов и пищевых продуктов, Германия – в отношении мяса, готовых и пищевых продуктов, Нидерланды – в отношении молочной продукции и овощей. В число серьезно пострадавших стран можно внести Литву и Латвию, через которые осуществляется значительный объем импортных поставок различных видов товаров.