Рентабельность продаж крупнейших российских компаний розничной торговли продуктами питания в специализированных магазинах

Информационное агентство Credinform www.credinform.ru представляет рэнкинг крупнейших российских компаний розничной торговли продуктами питания в специализированных магазинах. Для рэнкинга были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2016 и 2015 годы) компании (ТОП-10). Далее они были ранжированы по коэффициенту рентабельности продаж в 2016 году (Таблица 1). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Рентабельность продаж (%) рассчитывается как доля операционной прибыли в общем объеме продаж компании. Коэффициент рентабельности продаж отражает эффективность производственной и коммерческой деятельности предприятия и показывает долю средств предприятия, полученную в результате реализации продукции после покрытия ее себестоимости, уплаты налогов и выплаты процентов по кредитам.

Разброс значений рентабельности продаж в компаниях одной отрасли определяется различиями в конкурентных стратегиях и продуктовых линейках. Поэтому, при равных значениях выручки, операционных затрат и прибыли до налогообложения у двух разных организаций рентабельность продаж может различаться под влиянием объемов процентных выплат на величину чистой прибыли.

Специалистами Информационного агентства Credinform, с учетом фактического положения дел как в целом в экономике, так и в отраслях, разработан и реализован в Информационно-аналитической системе Глобас расчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли. Для компаний розничной торговли продуктами питания в специализированных магазинах практическое значение коэффициента рентабельности продаж в 2016 г. составило от 2,87%.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность показателей и финансовых коэффициентов.

| Наименование, ИНН, регион | Чистая прибыль, млн руб. | Выручка, млн руб. | Рентабельность продаж, % | Индекс платежеспособности Глобас | |||

| 2015 г. | 2016 г. | 2015 г. | 2016 г. | 2015 г. | 2016 г. | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| ООО ВКУСВИЛЛ ИНН 7734675810 г. Москва |

278,3 | 432,6 | 5 585,6 | 18 052,5 | 3,95 | 7,10 | 218 Высокий |

| ООО ТАМЕРЛАН ИНН 3442050010 Волгоградская область |

563,1 | 670,4 | 19 233,9 | 19 533,9 | 3,02 | 2,63 | 180 Наивысший |

| ООО АГРОАСПЕКТ ИНН 7715277300 г. Москва |

1 373,0 | 4 957,1 | 96 793,1 | 101 200,6 | 6,98 | 2,12 | 136 Наивысшийий |

| ООО КОМПАНИЯ ХОЛИДЕЙ ИНН 5406277570 Новосибирская область |

241,4 | 25,9 | 58 781,2 | 56 469,2 | 1,61 | 1,35 | 235 Высокий |

| ООО МАЯК ИНН 3811125221 Иркутская область |

163,7 | 307,4 | 11 370,5 | 15 338,1 | 1,75 | 0,96 | 228 Высокий |

| ООО ТОРГОВЫЙ ХОЛДИНГ СИБИРСКИЙ ГИГАНТ ИНН 5405289421 Новосибирская область |

227,1 | 150,2 | 12 713,8 | 14 355,2 | -1,03 | 0,09 | 225 Высокий |

| ООО СЛАДКАЯ ЖИЗНЬ Н.Н ИНН 5257041777 Нижегородская область |

2 108,5 | 1 642,8 | 72 701,1 | 73 438,7 | -0,96 | -0,32 | 188 Наивысший |

| ООО ИНВЕСТПРОЕКТ ИНН 5047081220 Московская область |

15,3 | -260,4 | 13 370,5 | 12 829,6 | -2,64 | -0,64 | 320 Удовлетворительный |

| ООО БЕТА-М ИНН 7715437850 г. Москва |

-21,9 | -12,2 | 2 689,7 | 11 970,1 | 0,75 | -1,70 | 316 Удовлетворительный |

| ООО АЛЬБИОН-2002 ИНН 5257056036 Нижегородская область |

-1 268,3 | -435,6 | 22 929,1 | 42 150,5 | -0,79 | -17,96 | 278 Высокий |

| Итого по компаниям ТОП-10 | 368,0 | 747,8 | 31 616,9 | 36 533,8 | |||

| Среднее значение по компаниям ТОП-10 | 36,8 | 74,8 | 3 161,7 | 3 653,4 | 1,26 | -0,64 | |

| Среднее значение по отрасли | 0,5 | 0,5 | 31,6 | 35,8 | 2,83 | 2,87 | |

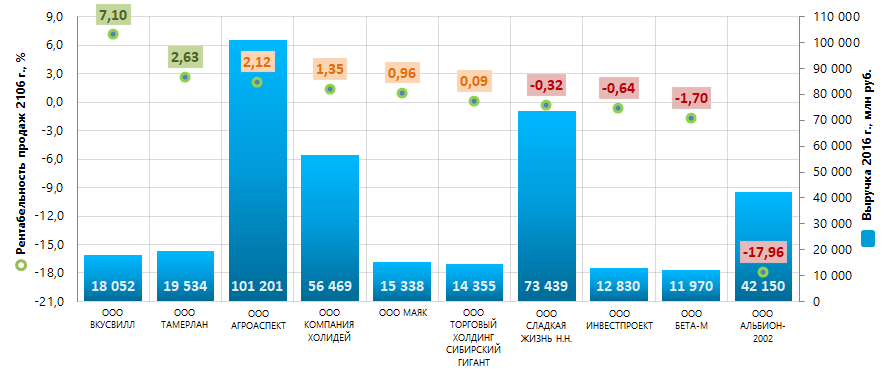

Среднее значение коэффициента рентабельности продаж компаний ТОП-10 в 2016 году находится ниже практического значения и имеет отрицательное значение. Две компаний из ТОП-10 в 2016 году имеют показатели коэффициента выше практического значения, четыре компании – ниже и четыре компании имеют отрицательное значение коэффициента (соответственно отмечены зеленым, оранжевым и красным цветом в столбцах 6 и 7 Таблицы 1 и на Рисунке 1). Шесть компаний из ТОП-10 в 2016 году снизили показатели чистой прибыли или выручки по сравнению с предыдущим периодом, либо имеют убыток (выделены красной заливкой в столбце 3 и 5 Таблицы 1).

Рисунок 1. Коэффициент рентабельности продаж и выручка крупнейших российских компаний розничной торговли продуктами питания в специализированных магазинах (ТОП-10)

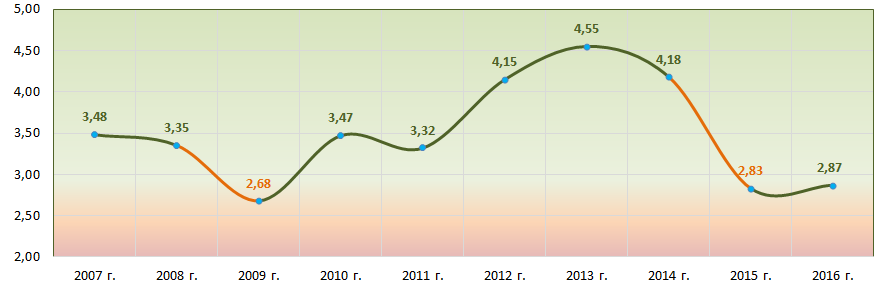

Рисунок 1. Коэффициент рентабельности продаж и выручка крупнейших российских компаний розничной торговли продуктами питания в специализированных магазинах (ТОП-10)Средние отраслевые показатели коэффициента рентабельности продаж за последние десять лет демонстрируют нестабильность. В 2009 г. и в 2015 г. показатели находились ниже практического значения 2016 года. Это может свидетельствовать о некотором снижении экономической эффективности в данной сфере деятельности в периоды кризисных явлений в экономике (Рисунок 2).

Рисунок 2. Изменение средних отраслевых значений коэффициента рентабельности продаж российских компаний розничной торговли продуктами питания в специализированных магазинах в 2007 – 2016 годах

Рисунок 2. Изменение средних отраслевых значений коэффициента рентабельности продаж российских компаний розничной торговли продуктами питания в специализированных магазинах в 2007 – 2016 годахВосьми компаниям ТОП-10 присвоен наивысший и высокий индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства.

ООО ИНВЕСТПРОЕКТ и ООО БЕТА-М присвоен удовлетворительный индекс платежеспособности Глобас, в связи с наличием информации об участии в качестве ответчиков в арбитражных делах, несвоевременного выполнения обязательств и об убытках в структуре балансовых показателей. Прогноз развития индексов – стабильный.

Кроме этого, ООО БЕТА-М имеет запись от 21.08.2017 о недостоверности юридического адреса по результатам проверки Федеральной налоговой службы РФ.

Тенденции в сфере добычи и первичной обработки камня

Информационное агентство Credinform представляет обзор тенденций в сфере добычи и первичной обработки камня.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2015 и 2016 годы) компании отрасли (ТОП-10 и ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Правовые формы

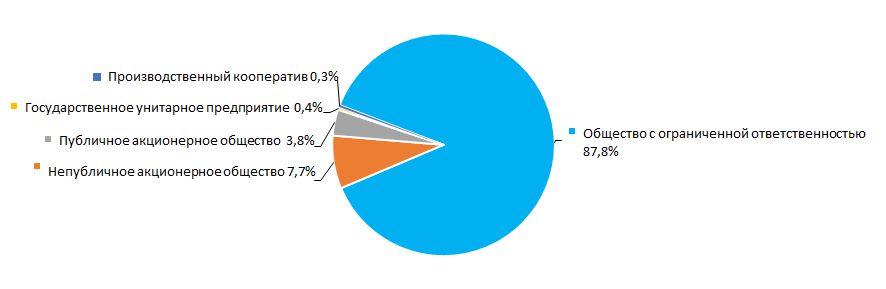

Наиболее распространенной правовой формой компаний в сфере добычи и первичной обработки камня является общество с ограниченной ответственностью. Заметную долю составляют также публичные и непубличные акционерные общества. (Рисунок 1).

Рисунок 1. Распределение компаний ТОП-1000 по правовым формам

Рисунок 1. Распределение компаний ТОП-1000 по правовым формамВыручка от реализации

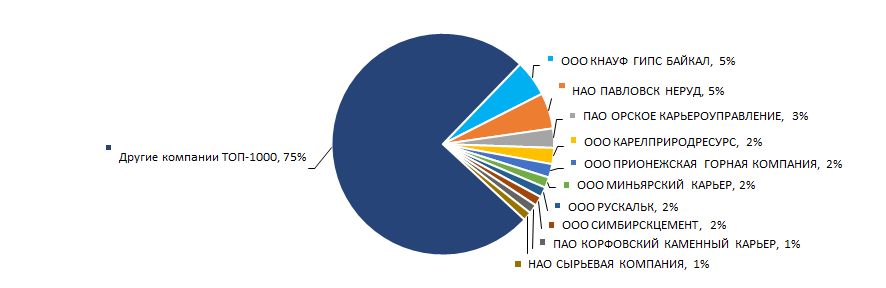

Объем выручки 10 лидеров отрасли в 2016 году составил 25% от суммарной выручки 1000 крупнейших компаний. Это свидетельствует о достаточно высоком уровне конкуренции в отрасли. Крупнейшей компанией по объему выручки в 2016 году стало ООО КНАУФ ГИПС БАЙКАЛ (Рисунок 2).

Рисунок 2. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-1000, %

Рисунок 2. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-1000, %Наилучшие результаты в отрасли по объему выручки за десятилетний период были достигнуты в 2008 году. В периоды кризисных явлений в экономике в 2009 -2010 гг. и с 2012 по 2014 гг. наблюдалось снижение средних отраслевых показателей. (Рисунок 3).

Рисунок 3. Изменение средних отраслевых показателей выручки компаний в сфере добычи и первичной обработки камня в 2007 – 2016 годах

Рисунок 3. Изменение средних отраслевых показателей выручки компаний в сфере добычи и первичной обработки камня в 2007 – 2016 годахПрибыль и убытки

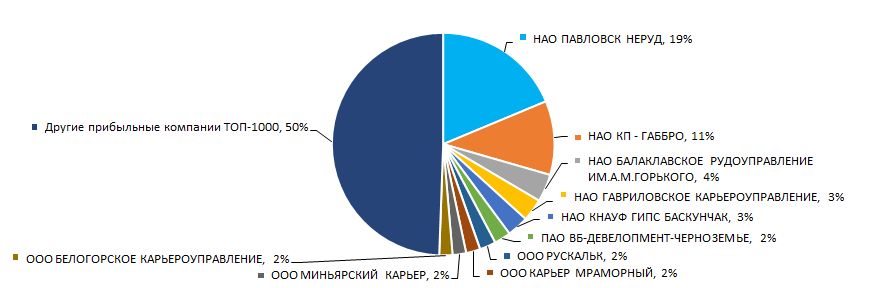

Объем прибыли 10 лидеров отрасли в 2016 году составил 50% от суммарной прибыли компаний ТОП-1000. Ведущую позицию по объему прибыли в 2016 году занимает НАО ПАВЛОВСК НЕРУД (Рисунок 4).

Рисунок 4. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-1000, %

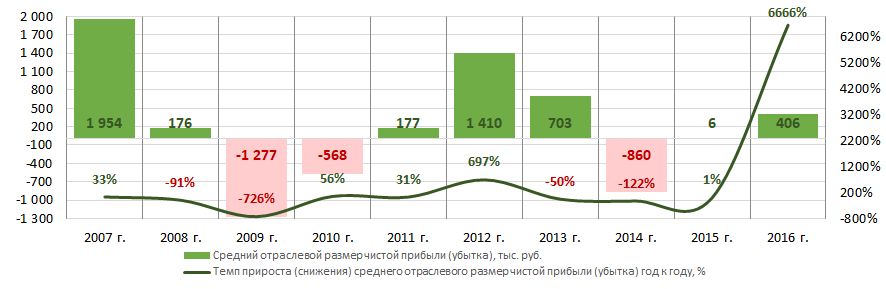

Рисунок 4. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-1000, %Отраслевые значения показателей прибыли компаний в сфере добычи и первичной обработки камня за десятилетний период не отличаются стабильностью. Снижение показателей наблюдалось в 2008 - 2009, 2013 - 2014 годах на фоне кризисных явлений в экономике. При этом в 2009, 2010 и 2014 годах средние отраслевые показатели прибыли имели отрицательные значения. Наилучшие результаты отрасль показала в 2007 году. (Рисунок 5).

Рисунок 5. Изменение средних отраслевых показателей прибыли компаний в сфере добычи и первичной обработки камня в 2007 – 2016 годах

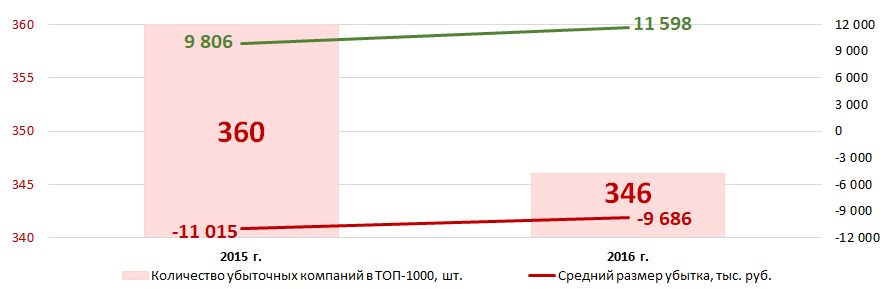

Рисунок 5. Изменение средних отраслевых показателей прибыли компаний в сфере добычи и первичной обработки камня в 2007 – 2016 годахСреди компаний ТОП-1000 в 2015 году наблюдалось 360 убыточных предприятий. В 2016 году их количество снизилось до 346 или на 4%. При этом, на 12% уменьшился средний размер их убытка. По остальным компаниям ТОП-1000 средний размер прибыли увеличился за этот же период на 18% (Рисунок 6).

Рисунок 6. Количество убыточных компаний, средние значения убытка и прибыли компаний ТОП-1000 в 2015 – 2016 годах

Рисунок 6. Количество убыточных компаний, средние значения убытка и прибыли компаний ТОП-1000 в 2015 – 2016 годахОсновные финансовые коэффициенты

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности в течение 8 лет находились ниже интервала рекомендуемых значений - от 1,0 до 2,0. (отмечены желтым цветом на Рисунке 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Коэффициент платежеспособности (отношение суммы собственного капитала к балансовой сумме) показывает зависимость компании от внешних займов. Рекомендуемое значение: >0,5. Значение коэффициента ниже минимального значения означает сильную зависимость от внешних источников получения средств.

Экспертами Информационного агентства Credinform www.credinform.ru, с учетом фактического положения дел как экономики в целом, так и в отраслях, разработан и реализован в Информационно-аналитической системе Глобас-i расчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли. Для компаний в сфере добычи и первичной обработки камня практическое значение коэффициента платежеспособности составляет в 2016 г. от -0,04 до 0,87.

За десятилетний период средние отраслевые показатели коэффициента находились ниже рекомендуемого значения и в интервале практических значений (Рисунок 7).

Рисунок 7. Изменение средних отраслевых значений коэффициентов общей ликвидности и платежеспособности компаний в сфере добычи и первичной обработки камня в 2007 – 2016 годах

Рисунок 7. Изменение средних отраслевых значений коэффициентов общей ликвидности и платежеспособности компаний в сфере добычи и первичной обработки камня в 2007 – 2016 годахВ течение десяти лет наблюдается нестабильность показателей коэффициента рентабельности инвестиций. В периоды кризисных явлений в экономике (2009, 2010, 2014, 2015 годах) показатели снижались до отрицательных значений (Рисунок 8). Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Относительно стабильными в этот же период были показатели коэффициента рентабельности продукции (Рисунок 8). Наибольший рост показателей наблюдался в 2007, 2012 - 2013 годах. Коэффициент рассчитывается как отношение прибыли от продаж к расходам по обычной деятельности. В целом рентабельность отражает экономическую эффективность производства.

Рисунок 8. Изменение средних отраслевых значений коэффициентов рентабельности инвестиций и рентабельности услуг компаний в сфере добычи и первичной обработки камня в 2007 – 2016 годах

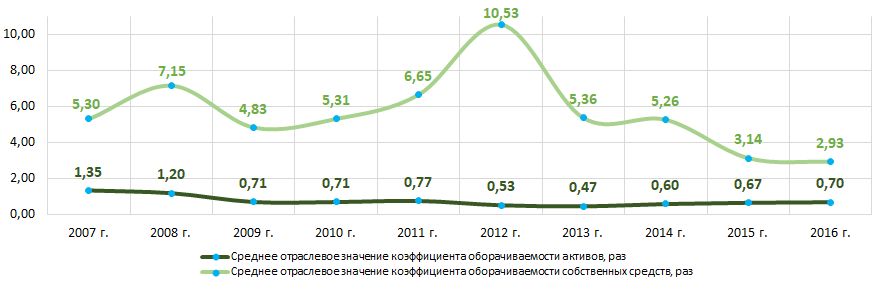

Рисунок 8. Изменение средних отраслевых значений коэффициентов рентабельности инвестиций и рентабельности услуг компаний в сфере добычи и первичной обработки камня в 2007 – 2016 годахПоказатели коэффициента оборачиваемости активов за десятилетний период демонстрируют относительную стабильность с периодами плавного снижения и роста (Рисунок 9).

Коэффициент оборачиваемости активов рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

Коэффициент оборачиваемости собственных средств рассчитывается как отношение выручки к среднегодовой сумме собственного капитала и показывает интенсивность использования всей совокупности активов.

В 2013 - 2016 годах наблюдается значительное снижение показателей данного коэффициента (Рисунок 9).

Рисунок 9. Изменение средних отраслевых значений коэффициентов деловой активности компаний в сфере добычи и первичной обработки камня в 2007 – 2016 годах

Рисунок 9. Изменение средних отраслевых значений коэффициентов деловой активности компаний в сфере добычи и первичной обработки камня в 2007 – 2016 годахСтруктура производства

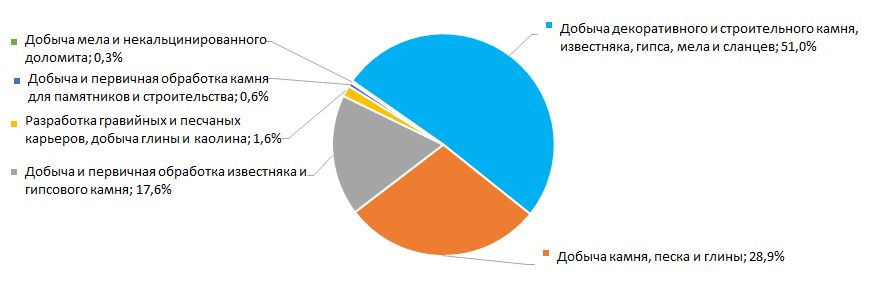

Более половины компаний в ТОП-1000 специализируется на добыче декоративного и строительного камня, известняка, гипса, мела и сланцев (Рисунок 10).

Рисунок 10. Распределение компаний ТОП-1000 по видам производимой продукции, %

Рисунок 10. Распределение компаний ТОП-1000 по видам производимой продукции, %Динамика активности бизнеса

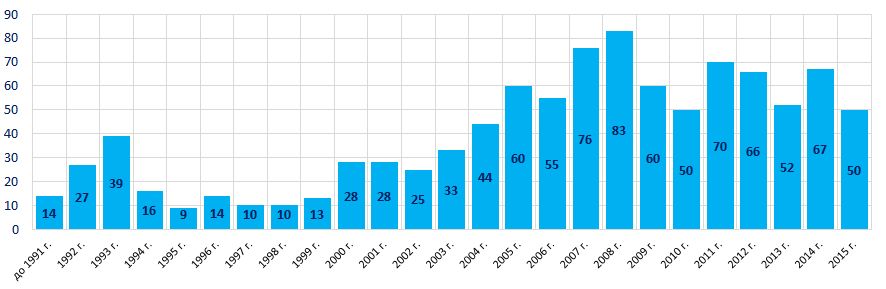

За 25-летний период количество зарегистрированных компаний из ТОП-1000 распределяется по годам их основания неравномерно. Наибольшее число компаний в сфере добычи и первичной обработки камня было основано в 2008 году (Рисунок 11).

Рисунок 11. Распределение компаний ТОП-1000 по годам их основания

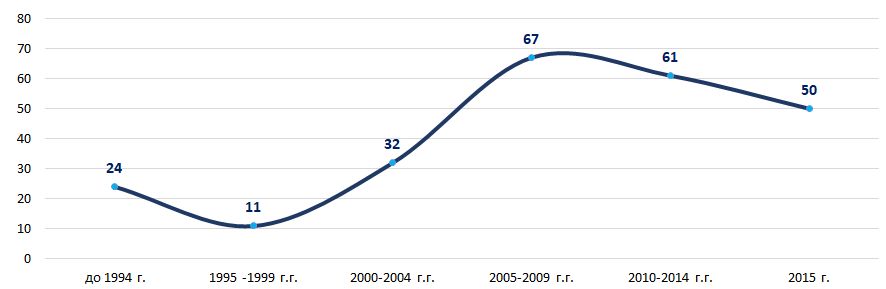

Рисунок 11. Распределение компаний ТОП-1000 по годам их основанияНаибольший интерес бизнеса к добыче и первичной обработке камня проявился в период 2005 – 2009 годов, когда в среднем в год регистрировалось 67 новых компаний. (Рисунок 12).

Рисунок 12. Среднее количество компаний ТОП-1000, регистрируемых за год, по периодам их основания

Рисунок 12. Среднее количество компаний ТОП-1000, регистрируемых за год, по периодам их основанияОсновные регионы деятельности

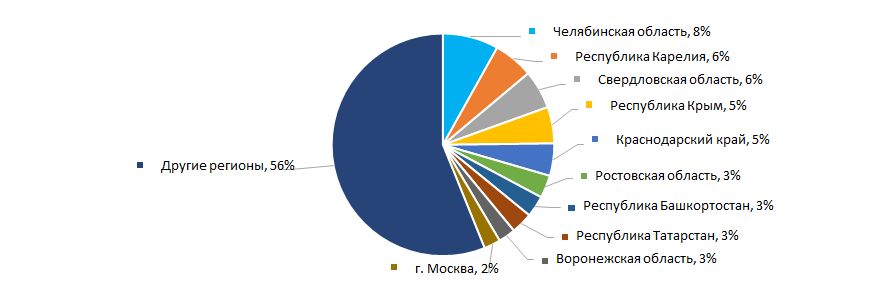

Компании в сфере добычи и первичной обработки камня распределены по территории страны неравномерно. Наибольшее их количество зарегистрировано в Челябинской области и в Республике Карелия по местам расположения крупнейших месторождений соответствующих природных ресурсов (Рисунок 13). Компании ТОП-1000 зарегистрированы в 79 регионах России.

Рисунок 13. Распределение компаний ТОП-1000 по регионам России

Рисунок 13. Распределение компаний ТОП-1000 по регионам РоссииНаибольшее количество компаний в сфере добычи и первичной обработки камня сосредоточено в Центральном федеральном округе страны (Рисунок 14).

Рисунок 14. Распределение компаний ТОП-1000 по федеральным округам России

Рисунок 14. Распределение компаний ТОП-1000 по федеральным округам РоссииДоля компаний, имеющих филиалы или представительства, из числа ТОП-1000, составляет 2,5%.

Активность участия в арбитражных процессах

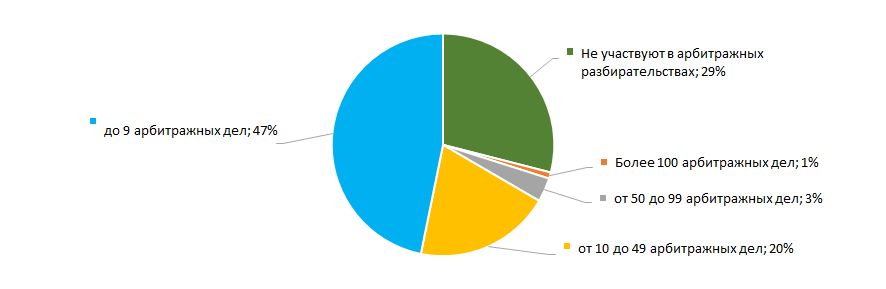

Более четверти компаний отрасли не принимает участия в арбитражных разбирательствах. Наибольшую долю составляют компании участвующие в арбитражных процессах не активно. (Рисунок 15).

Рисунок 15. Распределение компаний ТОП-1000 по активности участия в арбитражных процессах, %

Рисунок 15. Распределение компаний ТОП-1000 по активности участия в арбитражных процессах, %Индекс благонадежности

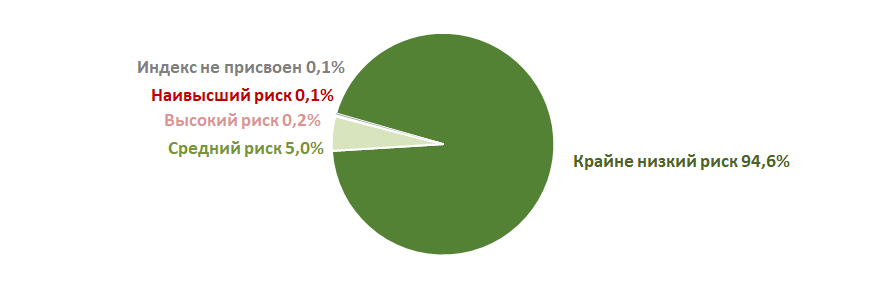

С точки зрения наличия признаков «фирм-однодневок» или неблагонадежных организаций подавляющее большинство компаний отрасли демонстрируют крайне низкий риск сотрудничества (Рисунок 16).

Рисунок 16. Распределение компаний ТОП-1000 по Индексу благонадежности, %

Рисунок 16. Распределение компаний ТОП-1000 по Индексу благонадежности, %Индекс скоринговой оценки

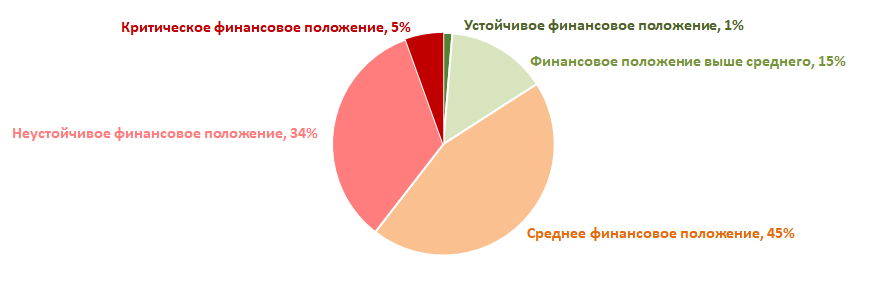

Оценка финансового положения компаний отрасли показывает, что наибольшее количество предприятий находится в среднем финансовом положении. Однако, более трети компаний ТОП-1000 находится в неустойчивом финансовом положении (Рисунок 17).

Рисунок 17. Распределение компаний ТОП-1000 по Индексу скоринговой оценки, %

Рисунок 17. Распределение компаний ТОП-1000 по Индексу скоринговой оценки, %Индекс ликвидности

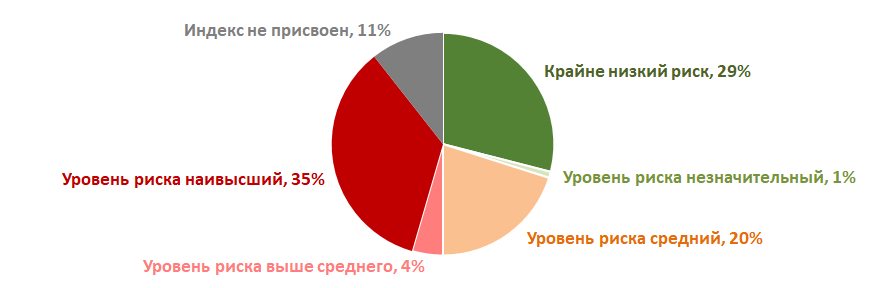

Значительная часть компаний отрасли (30%) показывают минимальный или незначительный уровень риска банкротства в краткосрочном периоде. Однако, доля компаний с уровнем риска выше среднего и наивысшим уровнем риска составляет 39% (Рисунок 18).

Рисунок 18. Распределение компаний ТОП-1000 по Индексу ликвидности, %

Рисунок 18. Распределение компаний ТОП-1000 по Индексу ликвидности, %Индекс платежеспособности Глобас

Более половине компаний в сфере добычи и первичной обработки камня из числа 1000 крупнейших присвоен удовлетворительный Индекс платежеспособности Глобас (Рисунок 19).

В комплексе, с учетом основных индексов, финансовых показателей и коэффициентов, это может свидетельствовать о неблагоприятных тенденциях в данной сфере деятельности.

Рисунок 19. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 19. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас