Экономика Челябинска в кризисные годы

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших компаний реального сектора экономики г. Челябинска в период финансового кризиса 2008 – 2009 годов.

Для анализа были выбраны крупнейшие (ТОП-1000) по объему годовой выручки за имеющиеся в органах государственной статистики отчетные периоды (2006 - 2011 годы) компании. Анализ проводился на основе данных Информационно-аналитической системы Глобас.

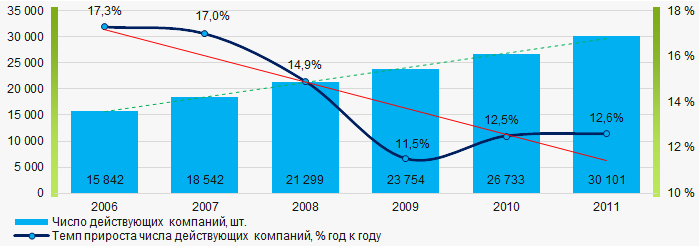

Число действующих компаний В период 2006 - 2011 годов число действующих компаний росло, однако в целом темпы прироста снижались особенно в период острой фазы кризиса и выхода из него.

Рисунок 1. Изменение числа действующих компаний в 2006 – 2011 годах

Рисунок 1. Изменение числа действующих компаний в 2006 – 2011 годахЧистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией реального сектора экономики г. Челябинска по размеру чистых активов являлось ПАО ЧЕЛЯБИНСКИЙ ТРУБОПРОКАТНЫЙ ЗАВОД, ИНН 7449006730. В 2011 году чистые активы компании составляли 18,9 млрд рублей. В 2019 году этот показатель составлял 18,8 млрд рублей.

Наименьшим размером чистых активов в ТОП-1000 обладало ООО ЧЕЛЯБИНСКИЙ ТРАКТОРНЫЙ ЗАВОД-УРАЛТРАК, ИНН 7452027843. Недостаточность имущества этой компании в 2011 году выражалась отрицательной величиной -616 млн рублей, а в 2019 году показатель составлял уже -12,3 млрд рублей.

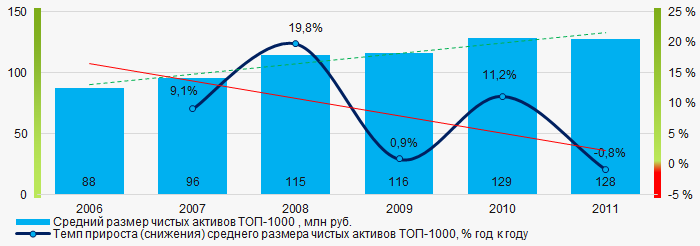

В 2006 - 2011 годах средние размеры чистых активов ТОП-1000 имели в целом тенденцию к росту, однако темпы прироста снижались, особенно в период острой фазы кризиса. (Рисунок 2).

Рисунок 2. Изменение средних показателей размера чистых активов ТОП-1000 в 2006 – 2011 годах

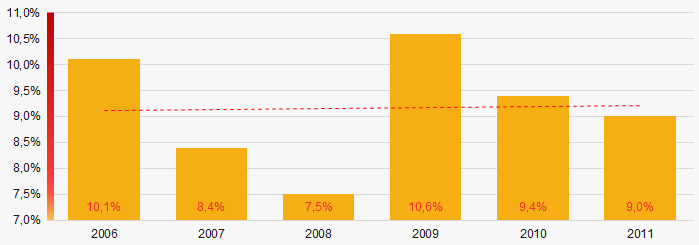

Рисунок 2. Изменение средних показателей размера чистых активов ТОП-1000 в 2006 – 2011 годахДоли предприятий с недостаточностью имущества в ТОП-1000 в период 2006 - 2011 годов в целом имели тенденцию к росту (Рисунок 3).

Рисунок 3. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2006 – 2011 годах

Рисунок 3. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2006 – 2011 годахВыручка

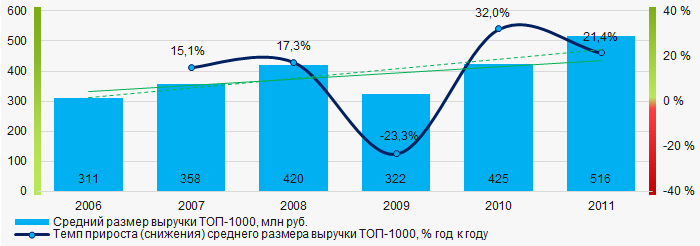

Крупнейшей компанией реального сектора экономики г. Челябинска по размеру выручки являлось ПАО ЧЕЛЯБИНСКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ, ИНН 7450001007. В 2011 году этот показатель составлял 99,2 млрд рублей, а в 2019 году вырос до 113 млрд рублей.

В целом наблюдалась тенденция к росту объемов выручки, с увеличением темпов прироста показателя (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки ТОП-1000 в 2006 – 2011 годах

Рисунок 4. Изменение средних показателей выручки ТОП-1000 в 2006 – 2011 годахПрибыль и убытки

Крупнейшей компанией реального сектора экономики г. Челябинска по размеру чистой прибыли являлось НАО ТРУБОДЕТАЛЬ, ИНН 7451047011. В 2011 году прибыль компании составляла 2,8 млрд рублей, а в 2019 году был зафиксирован убыток -822 млн рублей.

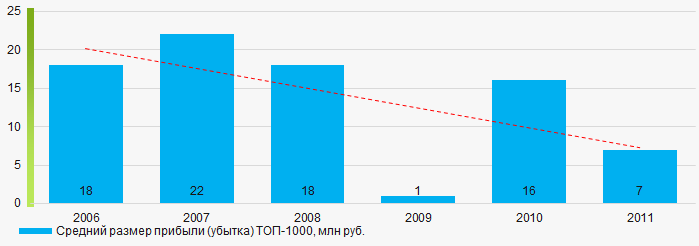

В период 2006 - 2011 годов показатели средних размеров прибыли ТОП-1000 в целом имели тенденцию к снижению (Рисунок 5).

Рисунок 5. Изменение средних показателей прибыли (убытка) ТОП-1000 в 2006 – 2011 годах

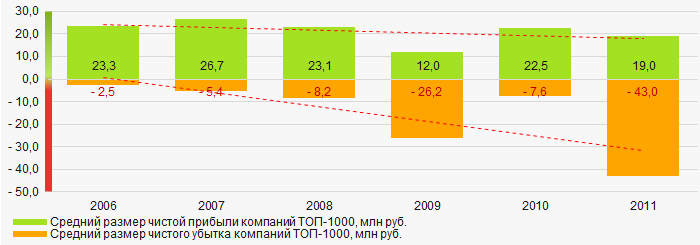

Рисунок 5. Изменение средних показателей прибыли (убытка) ТОП-1000 в 2006 – 2011 годахВ 2006 – 2011 годах средние значения показателей чистой прибыли предприятий ТОП-1000 имели тенденцию к снижению, при этом средний размер чистого убытка увеличивался. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2006 – 2011 годах

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2006 – 2011 годахОсновные финансовые коэффициенты

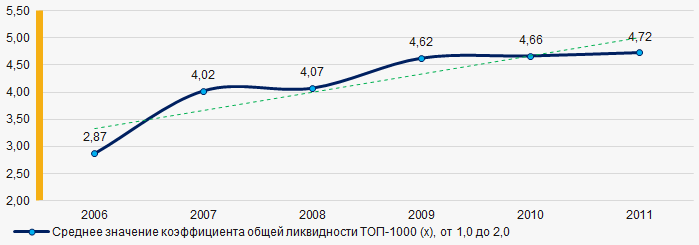

В 2006 – 2011 годах средние показатели коэффициента общей ликвидности ТОП-1000 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних значений коэффициента общей ликвидности ТОП-1000 в 2006 – 2011 годах

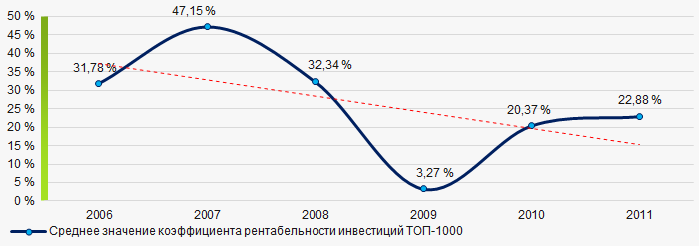

Рисунок 7. Изменение средних значений коэффициента общей ликвидности ТОП-1000 в 2006 – 2011 годахВ период 2006 - 2011 годов наблюдалась общая тенденция к снижению средних показателей коэффициента рентабельности инвестиций ТОП-1000. (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций ТОП-1000 в 2006 – 2011 годах

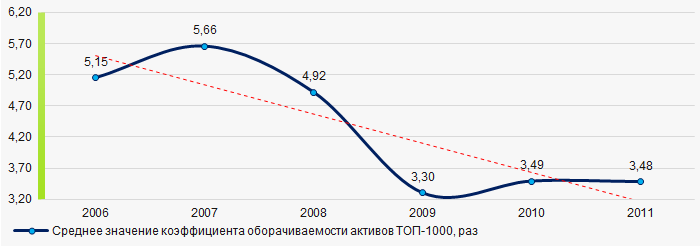

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций ТОП-1000 в 2006 – 2011 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

В 2006 – 2011 годах показатели данного коэффициента деловой активности в целом демонстрировали тенденцию к снижению, особенно в период острой фазы кризиса и выхода из него. (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов ТОП-1000 в 2006 – 2011 годах

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов ТОП-1000 в 2006 – 2011 годахМалый бизнес

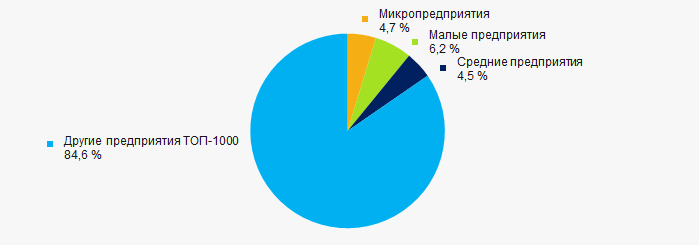

80% предприятий ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их суммарной выручки в общем объеме ТОП-1000 в 2011 году составляла 15% (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства ТОП-1000 в 2011 году

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства ТОП-1000 в 2011 годуСкоринг бухгалтерской отчетности

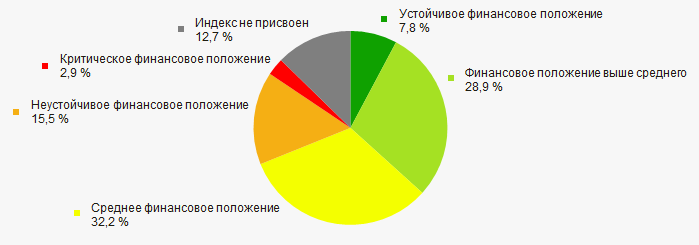

Оценка финансового положения предприятий ТОП-1000 показывает, что наибольшая часть из них в 2020 году находится в среднем финансовом положении. (Рисунок 11).

Рисунок 11. Распределение компаний ТОП-1000 в 2020 году по скорингу бухгалтерской отчетности

Рисунок 11. Распределение компаний ТОП-1000 в 2020 году по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

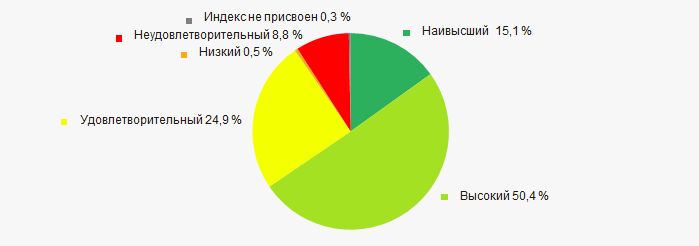

Подавляющей части предприятий ТОП-1000 в 2020 году присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 в 2020 году по Индексу платежеспособности Глобас

Рисунок 12. Распределение компаний ТОП-1000 в 2020 году по Индексу платежеспособности ГлобасВывод

Комплексная оценка деятельности крупнейших компаний реального сектора экономики г. Челябинска, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании негативных тенденций в период 2006 – 2011 годов (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % | Возможный прогноз |

| Динамика числа действующих компаний |  10 10 |

|

| Темп прироста числа действующих компаний |  -10 -10 |

В период острой фазы кризиса и выхода из него темпы прироста числа действующих компаний могут снизиться |

| Динамика среднего размера чистых активов |  10 10 |

|

| Темп прироста (снижения) среднего размера чистых активов |  -10 -10 |

В период острой фазы кризиса и выхода из него темпы прироста размеров чистых активов могут снизиться |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  -10 -10 |

Доля предприятий с отрицательными значениями чистых активов в период начала кризиса может вырасти |

| Динамика среднего размера выручки |  10 10 |

|

| Темп прироста (снижения) среднего размера выручки |  10 10 |

В период острой фазы кризиса темпы прироста размеров выручки могут снизиться |

| Динамика среднего размера прибыли |  -10 -10 |

В период острой фазы кризиса и выхода из него средняя прибыль может снизиться |

| Рост / снижение средних размеров чистой прибыли компаний |  -10 -10 |

В период острой фазы кризиса и выхода из него чистая прибыль может снизиться |

| Рост / снижение средних размеров чистого убытка компаний |  -10 -10 |

В период острой фазы кризиса и выхода из него чистый убыток может увеличиться |

| Рост / снижение средних значений коэффициента общей ликвидности |  5 5 |

|

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  -10 -10 |

В период острой фазы кризиса и выхода из него коэффициент рентабельности инвестиций может снизиться |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

В период острой фазы кризиса и выхода из него деловая активность может снизится |

| Доля малого и среднего бизнеса по объему выручки более 20% |  -10 -10 |

|

| Финансовое положение (наибольшая доля) |  5 5 |

|

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

|

| Среднее значение удельного веса факторов |  -1,9 -1,9 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор).

отрицательная тенденция (фактор).

Топ отраслей по динамике оборота компаний России за январь-июль 2020г.

Росстат опубликовал сведения об обороте организаций России за январь-июль 2020 г. Становится очевидно, что кризис, вызванный пандемией COVID-19 и последовавшими ограничениями, по-разному отразился на компаниях в зависимости от их отраслевой принадлежности. Наибольший урон понесли транспортные предприятия, организации сервиса, а также добывающая промышленность.

Например, оборот компаний железнодорожных пассажирских перевозок снизился на 61,7% по сравнению с аналогичным периодом 2019 г.; авиакомпании уменьшили показатель на 43,6%, отельеры на 36,4%; оборот организаций по добыче сырой нефти и газа сократился на 29,3%.

С другой стороны, предприятия фармацевтики нарастили оборот в 1,5 раза! Компании сферы информационных технологий и производители табачной продукции показали прирост оборота более чем на 30%; организации почтовой и курьерской деятельности свыше 21%.

Данные цифры фактически подтверждают особенность текущей экономической ситуации как внутри страны, так и на внешних рынках (см. таблицу 1).

| Деятельность | Код основного вида деятельности ОКВЭД2 | Оборот за январь-июль 2019 г., млрд руб. | Оборот за январь-июль 2020 г., млрд руб. | Прирост/снижение оборота, % |

| Производство лекарственных средств и материалов | 21 | 324 | 483 | 49,1 |

| Информационные технологии | 63 | 207 | 277 | 34,0 |

| Производство табачных изделий | 12 | 122 | 158 | 30,2 |

| Почтовая связь и курьерская деятельность | 53 | 126 | 153 | 21,6 |

| Производство текстильных изделий | 13 | 133 | 153 | 14,7 |

| Строительство | F | 3 452 | 3 933 | 13,9 |

| Производство и распределение пара и горячей воды | 35.3 | 752 | 854 | 13,6 |

| Деятельность водного транспорта | 50 | 133 | 149 | 12,4 |

| Производство металлургическое | 24 | 3 733 | 4 143 | 11,0 |

| Производство одежды | 14 | 136 | 150 | 10,3 |

| Производство пищевых продуктов | 10 | 3 133 | 3 444 | 9,9 |

| Производство резиновых и пластмассовых изделий | 22 | 631 | 693 | 9,8 |

| Рыболовство и рыбоводство | 03 | 190 | 207 | 9,1 |

| Торговля оптовая | 46 | 28 646 | 31 147 | 8,7 |

| Водоснабжение; водоотведение, сбор и утилизация отходов | E | 654 | 708 | 8,2 |

| Растениеводство и животноводство | 01 | 1 458 | 1 571 | 7,8 |

| Добыча металлических руд | 07 | 852 | 911 | 7,0 |

| Лесоводство и лесозаготовки | 02 | 136 | 145 | 6,7 |

| Деятельность в сфере телекоммуникаций | 61 | 1 142 | 1 207 | 5,7 |

| Торговля розничная | 47 | 10 009 | 10 512 | 5,0 |

| Операции с недвижимым имуществом | L | 1 587 | 1 664 | 4,9 |

| Деятельность автомобильного грузового транспорта | 49.4 | 670 | 695 | 3,7 |

| Производство машин и оборудования | 28 | 739 | 764 | 3,4 |

| Производство электрического оборудования | 27 | 570 | 589 | 3,2 |

| Производство прочей неметаллической минеральной продукции | 23 | 925 | 945 | 2,2 |

| Складское хозяйство и вспомогательная транспортная деятельность | 52 | 2 190 | 2 233 | 2,0 |

| Деятельность в области здравоохранения и социальных услуг | Q | 1 625 | 1 657 | 1,9 |

| Обработка древесины и производство изделий из дерева | 16 | 370 | 377 | 1,9 |

| Производство готовых металлических изделий, кроме машин и оборудования | 25 | 1 265 | 1 285 | 1,6 |

| Железнодорожный транспорт: грузовые перевозки | 49.2 | 1 245 | 1 258 | 1,1 |

| Производство, передача и распределение электроэнергии | 35.1 | 4 128 | 4 146 | 0,4 |

| Производство химических веществ и химических продуктов | 20 | 1 812 | 1 786 | -1,4 |

| Производство прочих транспортных средств и оборудования | 30 | 900 | 884 | -1,8 |

| Торговля оптовая и розничная автотранспортными средствами | 45 | 3 779 | 3 709 | -1,9 |

| Деятельность полиграфическая | 18 | 166 | 161 | -3,1 |

| Деятельность трубопроводного транспорта | 49.5 | 1 672 | 1 618 | -3,3 |

| Производство бумаги и бумажных изделий | 17 | 599 | 566 | -5,5 |

| Производство прочих готовых изделий | 32 | 132 | 124 | -6,5 |

| Производство напитков | 11 | 531 | 493 | -7,1 |

| Производство мебели | 31 | 145 | 133 | -8,4 |

| Деятельность в области культуры, спорта, организации досуга и развлечений | R | 156 | 142 | -8,6 |

| Производство и распределение газообразного топлива | 35.2 | 881 | 804 | -8,7 |

| Деятельность издательская | 58 | 68 | 62 | -9,1 |

| Деятельность административная и сопутствующие дополнительные услуги | N | 986 | 893 | -9,5 |

| Разработка компьютерного программного обеспечения | 62 | 717 | 646 | -9,9 |

| Деятельность профессиональная, научная и техническая | M | 2 750 | 2 446 | -11,0 |

| Производство компьютеров, электронных и оптических изделий | 26 | 643 | 565 | -12,2 |

| Образование | P | 325 | 273 | -16,1 |

| Производство кожи и изделий из кожи | 15 | 44 | 37 | -17,0 |

| Производство автотранспортных средств, прицепов и полуприцепов | 29 | 1 578 | 1 306 | -17,2 |

| Деятельность по предоставлению продуктов питания и напитков | 56 | 600 | 496 | -17,3 |

| Деятельность прочего сухопутного пассажирского транспорта | 49.3 | 275 | 220 | -20,1 |

| Добыча прочих полезных ископаемых | 08 | 330 | 258 | -21,6 |

| Добыча угля | 05 | 872 | 682 | -21,8 |

| Производство кокса и нефтепродуктов | 19 | 7 580 | 5 661 | -25,3 |

| Добыча сырой нефти и природного газа | 06 | 7 327 | 5 178 | -29,3 |

| Деятельность по предоставлению мест для временного проживания | 55 | 156 | 99 | -36,4 |

| Деятельность воздушного и космического транспорта | 51 | 855 | 482 | -43,6 |

| Железнодорожный транспорт: междугородные и международные пассажирские перевозки | 49.1 | 196 | 75 | -61,7 |

Источник: Росстат, расчеты Credinform

В оборот организаций включается стоимость отгруженных товаров собственного производства, выполненных работ и услуг собственными силами, а также выручка от продажи приобретенных на стороне товаров (без налога на добавленную стоимость, акцизов и других аналогичных платежей).

Данные текущей статистики сформированы по полному кругу предприятий, на основании информации унифицированной формы федерального статистического наблюдения № П-1 «Сведения о производстве и отгрузке товаров и услуг».

Форму федерального статистического наблюдения № П-1 предоставляют все юридические лица, являющиеся коммерческими организациями, а также некоммерческие организации всех форм собственности, осуществляющие производство товаров и услуг для реализации другим юридическим и физическим лицам (кроме субъектов малого предпринимательства, банков, страховых и прочих финансово-кредитных организаций), средняя численность работников которых за предыдущий год превышает 15 человек, включая работающих по совместительству и договорам гражданско-правового характера.