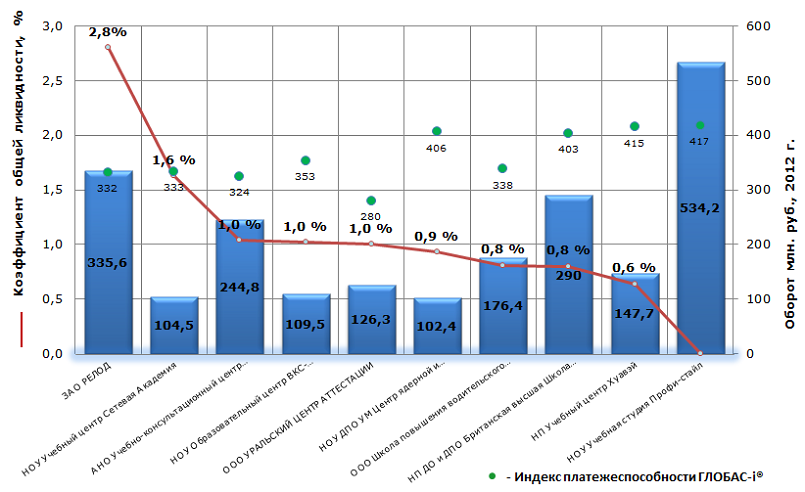

Коэффициент общей ликвидности образовательных учреждений для взрослых

Информационное агентство Credinform подготовило рэнкинг организаций РФ, специализирующихся на предоставлении образовательных услуг населению – центры повышения квалификации, школы изучения иностранных языков, дизайна, автошколы и т.п. Для рэнкинга были отобраны крупнейшие по объему выручки за последний имеющийся в Статистическом реестре отчётный период (2012 год) образовательные учреждения, ранжированные по коэффициенту общей ликвидности.

Коэффициент общей ликвидности (х) - отношение суммы оборотных средств компании к краткосрочным обязательствам. Показывает достаточность средств предприятия для погашения краткосрочных обязательств. Рекомендуемое значение варьируется от 2% до 3%, но должно быть не менее 1%. Данный коэффициент характеризует способность фирмы обеспечить свои краткосрочные обязательства по наиболее легкореализуемой (ликвидной) части активов - оборотных средств и дает общую оценку ликвидности активов.

Если значение коэффициента значительно превышает 1, то можно сделать вывод о том, что организация обладает достаточно большим объемом свободных ресурсов, которые сформировались благодаря собственным источникам. С позиции кредиторов предприятия такой вариант формирования оборотных средств является наиболее приемлемым. Однако с позиции менеджмента – это говорит о недостаточной эффективности в управлении активами (деньги «не работают»).

Значение коэффициента, равное 1, предполагает равенство текущих активов и пассивов. Отсутствующее значение коэффициента говорит о том, что у компании по итогам 2012 года не было краткосрочных обязательств.

| № | Наименование | ИНН | Регион | Оборот 2012, млн.руб. | Коэффициент общей ликвидности, (%) | Индекс платежеспособности ГЛОБАС-i® |

|---|---|---|---|---|---|---|

| 1 | ЗАО РЕЛОД | 7706010268 | г.Москва | 335,6 | 2,80 | 332 (удовлетворительный) |

| 2 | НОУ Учебный центр Сетевая Академия | 7701110607 | г.Москва | 104,5 | 1,63 | 333(удовлетворительный) |

| 2 | АНО Учебно-консультационный центр Труд | 7709335271 | г.Москва | 244,8 | 1,04 | 324 (удовлетворительный) |

| 4 | НОУ Образовательный центр ВКС-Интернейшинел хаус | 7731244534 | г.Москва | 109,5 | 1,02 | 353 (удовлетворительный) |

| 5 | ООО УРАЛЬСКИЙ ЦЕНТР АТТЕСТАЦИИ | 6664069610 | Свердловская область | 126,3 | 1,00 | 280 (высокий) |

| 6 | НОУ ДПО Учебно-методический центр ядерной и радиационной безопасности | 7719287002 | г.Москва | 102,4 | 0,93 | 406 (удовлетворительный) |

| 7 | ООО Школа повышения водительского мастерства | 7714554656 | г.Москва | 176,4 | 0,81 | 338 (удовлетворительный) |

| 8 | НП ДО и ДПО Британская высшая Школа дизайна | 7719236569 | г.Москва | 290,0 | 0,80 | 403 (удовлетворительный) |

| 9 | НП Учебный центр Хуавэй | 7734227375 | г.Москва | 147,7 | 0,64 | 415 (удовлетворительный) |

| 10 | НОУ Учебная студия Профи-стайл | 5256079545 | Нижегородская область | 534,2 | - | 417 (удовлетворительный) |

График. Коэффициент общей ликвидности крупнейших российских образовательных учреждений дополнительного образования для взрослых

Крупнейшие по обороту за 2012 год образовательные учреждения для взрослых (дополнительного образования), как и следовало предполагать, сосредоточились в Москве – восемь из десяти компаний топ-10.

Совокупный оборот топ-10 организаций за 2012 год составил 2 млрд. 170,5 млн. рублей. Среднее расчётное значение коэффициента общей ликвидности лидеров равно 1,2% (больше 1), что говорит о превышении текущих (краткосрочных) активов над пассивами. Данное обстоятельство с точки зрения кредиторов может рассматриваться как достаточно позитивный сигнал. Однако в каждом конкретном случае необходим более детальный анализ финансового состояния организации.

Значение коэффициента общей ликвидности больше единицы показали следующие компании из топ-10: ЗАО РЕЛОД (курсы английского языка, учебная литература) – 2,8%; НОУ Учебный центр Сетевая Академия («Ланит», авторизованный учебный центр компаний Microsoft, Novell, Intel, SCO, Informix, программ Certified Internet Webmaster, Security Certified Progaram) - 1,63%; АНО Учебно-консультационный центр Труд (аттестация рабочих мест, обучение охране труда, организация службы охраны труда) – 1,04%; НОУ Образовательный центр ВКС-Интернейшинел хаус (курсы английского языка) – 1,02%. У ООО УРАЛЬСКИЙ ЦЕНТР АТТЕСТАЦИИ (обучение специалистов неразрушающего контроля и сварочного производства) значение коэффициента равно 1, что свидетельствует о равенстве текущих активов и пассивов.

Остальные компании из списка крупнейших показали значение коэффициента общей ликвидности меньше 1: НОУ ДПО Учебно-методический центр ядерной и радиационной безопасности (обучение специалистов органов государственного регулирования безопасности в области использования атомной энергии и эксплуатирующих организаций); ООО Школа повышения водительского мастерства 1 (курсы вождения); НП ДО и ДПО Британская высшая Школа дизайна (обучение в сфере дизайна); НП Учебный центр Хуавэй (реализует программы дополнительного профессионального образования специалистов, работающих на инфокоммуникационном рынке России). Текущее пассивы (обязательства) перечисленных организаций превышают текущие активы, что может рассматриваться с негативной точки зрения и, если предположить, что инвесторы (кредиторы) затребуют одновременно свои вложения в бизнес, то организации будут не в состоянии их выплатить.

У НОУ Учебная студия Профи-стайл (базовое образование, повышение квалификации, стажировка для парикмахеров) значение коэффициента не рассчитано, что говорит об отсутствии у компании краткосрочных обязательств. Организация в своей бухгалтерской отчетности указывает финансовые показатели своей деятельности, которые существенно отличаются от средних показателей деятельности по группе аналогичных налогоплательщиков в этой же отрасли. Поэтому, несмотря на большой оборот, она расположена в конце рэнкинга.

Также следует упомянуть, что все образовательные учреждения из топ-10, кроме ООО УРАЛЬСКИЙ ЦЕНТР АТТЕСТАЦИИ (высокий индекс), по независимой оценке кредитоспособности компании Credinform, получили удовлетворительный индекс платёжеспособности ГЛОБАС-i®, что говорит о недостаточной устойчивости компаний к изменению экономической ситуации, фирмы не гарантируют полное и своевременное погашение своих обязательств. Это можно объяснить зависимостью дополнительных образовательных услуг от спроса со стороны клиентов – не все компании могут позволить себе направлять сотрудников на повышение квалификации. Индивидуальное обучение также предполагает не только наличие свободных денежных средств, но и высокую степень мотивации, нацеленность на результат. Данные услуги во времена нестабильной экономической ситуации переходят в так называемую область «отложенного спроса».

Российские компании, аккумулирующие наибольший объем денежных средств в 2012 году

Информационное агентство Credinform подготовило исследование, посвященное накоплениям крупнейших по обороту 2012 года компаний России. По данным исследования, 50 крупнейших компаний аккумулируют на своих счетах 2,7 трлн. рублей или 92,4 млрд. долларов (с учетом среднего курса за 2012 год). По сравнению с 2011 годом эта цифра сократилась почти вдвое - на 41%, но все же остается достаточно внушительной и составляет 4,6% номинального ВВП страны за 2012 год. При этом в общей сумме преобладает доля краткосрочных финансовых вложений, на которую приходится 66%.

В рамках рейтинга были отобраны 50 крупнейших компаний по обороту и ранжированы по показателю «сумма накоплений». Сумма накоплений для выбранных компаний рассчитывалась на основе данных статей баланса «Денежные средства и эквиваленты» и «Краткосрочные финансовые вложения». Первая десятка представлена на диаграмме.

На первую десятку «самых экономных» приходится 77,8% общих накоплений 50-ти крупнейших компаний, что составляет 2,1 трлн. рублей или 18% от их суммарной выручки.

Первую строчку рейтинга занимает ОАО Нефтяная компания Роснефть. За 2012 год компания накопила 817 млрд. рублей, а покупка Роснефтью ТНК-ВР стала крупнейшей в мире сделкой по слиянию и поглощению по итогам 2012 года, в результате чего Роснефть станет крупнейшей компанией в мире по объемам добычи нефти. Эксперты оценивают стоимость сделки в 54,5 млрд. долларов. Сейчас компания активно собирает средства для оплаты сделки. Она уже получила гарантии от банков на получение примерно 30 млрд. долларов, из которых 16,8 млрд. долларов уже привлекла. Также Роснефть заявила, что для финансирования сделки планирует использовать кредиты российских банков и продажу активов.

Вторую строчку рейтинга занимает ОАО Сургутнефтегаз. Компанию давно обвиняют в излишней экономии. Сургутнефтегаз стал активно копить деньги еще после дефолта 1998 года, а в конце 2008 года был момент, когда накопления превышали капитализацию компании. Но, несмотря на почетное второе место рейтинга с результатом 336,7 млн. рублей, накопления компании сократились на 9,5% по сравнению с прошлым годом. В 2012 году компания в ходе аукциона приобрела часть месторождения Шпильмана за 46,2 млрд. рублей. Так же в конце 2012 года было законченно строительство аэропорта «Талакан» в республике Саха (Якутия), строительством которого занимался Сургутнефтегаз. Стоимость проекта оценивается более чем в 5 млрд. рублей. В начале 2013 года аэропорт был введен в эксплуатацию.

В рейтинге присутствует ОАО Газпром и две его дочерние компании ОАО Газпром нефть и ООО Газпром Межрегионаз. В сумме три компании накопили на своих счетах 349,5 млрд. рублей. При этом головная компания существенно сократила свои накопления по сравнению с прошлым годом на 32,8%.

Накопления ОАО Газпром нефть вплотную приблизились к накоплениям ОАО Газпром, увеличившись более чем в 5 раз по сравнению с прошлым годом. Среди крупных сделок компании в 2012 году следует отметить покупку Нефтяной компании Магма, входившую в состав Sibir Energy, за 11,15 млрд. рублей. После завершения сделки Магма была интегрирована в структуру дочернего предприятия - Газпромнефть-Хантос. Среднесуточный объем добычи Нефтяной компании Магма составлял в 2012 году около 40 тыс. тонн, в активах НК - Южное и Ореховское месторождения в Нижневартовском районе.

Компания ООО Газпром Межрегионаз также в прошлом году была более бережливой и увеличила сумму своих накопления на 31,26%. Предприятие продолжает расширять географию поставок по России в соответствии с программой газификации регионов РФ. Объем средств, потраченных на эту программу с 2005 года, уже превысил 180 млрд. рублей, не считая 100 млрд. рублей выделенных Газпромом на строительство газопроводов-отводов и газораспределительных станций. При этом в 2012 году объем реализации природного газа на внутреннем рынке группой «Газпром» сократился на 5,9%, а выручка от продажи отечественным потребителям увеличилась на 2,4% за счет роста средней цены реализации газа на 8,8%.

На шестой строчке рейтинга расположилось ОАО Российские железные дороги (ОАО РЖД) с общей суммой накоплений 118,5 млрд. рублей. В 2012 году компания завершила крупнейшую в своей истории сделку по поглощению, купив французского логистического оператора Gefco за 800 млн. евро у автомобильного концерна PSA Peugeot Citroen. Но помимо крупных покупок, в 2012 году РЖД занималась и продажами. Так, в декабре Независимая транспортная компания (НТК) выкупила у РЖД 25% плюс 1 акцию Первой грузовой компании. Общая сумма сделки составила 50 млрд. руб. Немного уступает РЖД ОАО АК Траснефть. За 2012 год компания накопила на своих счетах 111,6 млрд. рублей, что меньше результатов 2011 года на 42,8%. Выручка компании за 2012 год выросла на 8,6% по сравнению с 2011 годом. В отличие от большинства компаний топ-10 большая часть накоплений приходится на денежные средства и эквиваленты (69%).

Новолипецкий металлургический комбинат (НЛМК) увеличил свои накопления в 2012 году на 11,8% в сравнении с 2011 годом и тем самым заработал себе восьмое место в рейтинге. В 2011 году компания заключила ряд крупных сделок. К наиболее знаковым соглашениям следует отнести: приобретение сервисного центра в Индии; консолидацию прокатных активов Steel Invest and Finance S.A. и создание зарубежных дивизионов (сумма сделки около 600 млн. долларов); продажу ООО Независимая транспортная компания компании UCL Rail B.V за 325 млн. долларов. Однако 2012 год для компании выдался более спокойным и менее ярким на крупные сделки.

Компания ООО Лукойл-Пермнефтеоргсинтез с суммой накоплений 82,9 млрд. рублей также попала в рейтинг. Копилка компании по сравнению с 2011 годом уменьшилась на 5,22%. При этом накопления практически на 100% состоят из финансовых вложений.

Подводя итоги 2012 года, можно сделать вывод о том, что, несмотря на сокращение суммы накоплений практически вдвое, крупные игроки российского рынка все же копят на своих счетах достаточно весомые суммы. Все заметнее прослеживается тенденция оттока капитала на запад: инвестиции в отечественные компании крайне незначительны на фоне крупных сделок Роснефти и РЖД. Особенно эти накопления кажутся пугающими в условиях стагнации промышленности и нехватки инвестиций для развития экономики страны. Будем надеяться, что в следующем году крупнейшие российские компании грамотно распорядятся накопленными средствами, которые вполне могли бы послужить рычагом для развития страны.