Добывающая промышленность УФО России

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших предприятий добывающей промышленности Уральского федерального округа России. Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2013 - 2018 годы) предприятия, специализирующиеся на добыче полезных ископаемых (ТОП-500). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшим добывающим предприятием Уральского региона по размеру чистых активов является ПАО СУРГУТНЕФТЕГАЗ, ИНН 8602060555, Ханты - Мансийский автономный округ - Югра. В 2018 году чистые активы предприятия составляли 4282 млрд рублей.

Наименьшим размером чистых активов в ТОП-500 обладало ПАО ЯМАЛ СПГ, ИНН 7709602713, Ямало - Ненецкий автономный округ. Недостаточность имущества этого предприятия в 2018 году выражалась отрицательной величиной -266,8 млрд рублей.

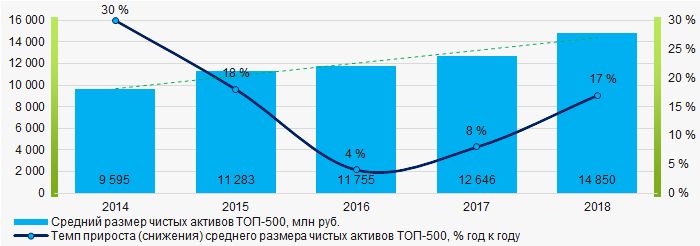

За пятилетний период средние размеры чистых активов предприятий ТОП-500 имеют тенденцию к росту (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-500 в 2014 – 2018 годах

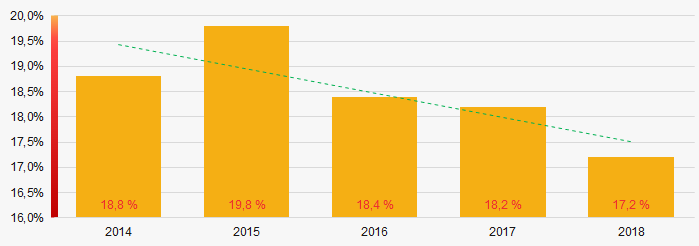

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-500 в 2014 – 2018 годахДоли предприятий с недостаточностью имущества в ТОП-500 в последние пять лет имеют тенденцию к снижению (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-500

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-500Выручка от реализации

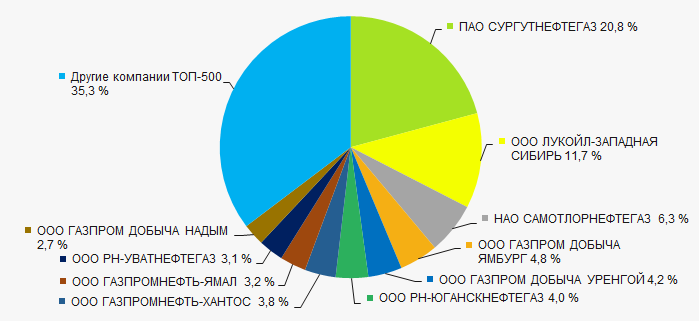

Объем выручки 10 ведущих региональных предприятий отрасли в 2018 году составил почти 65% от суммарной выручки предприятий ТОП-500. (Рисунок 3). Это свидетельствует о высоком уровне монополизации в добывающей промышленности Уральского региона.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2018 года ТОП-500

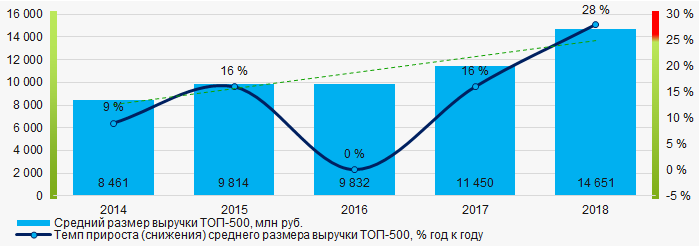

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2018 года ТОП-500В целом наблюдается тенденция к увеличению объемов выручки (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки компаний ТОП-500 в 2014 – 2018 годах

Рисунок 4. Изменение средних показателей выручки компаний ТОП-500 в 2014 – 2018 годахПрибыль и убытки

Крупнейшим предприятием отрасли в Уральском регионе по размеру чистой прибыли является также ПАО СУРГУТНЕФТЕГАЗ, ИНН 8602060555, Ханты - Мансийский автономный округ - Югра. За 2018 год прибыль компании составила 827,6 млрд рублей.

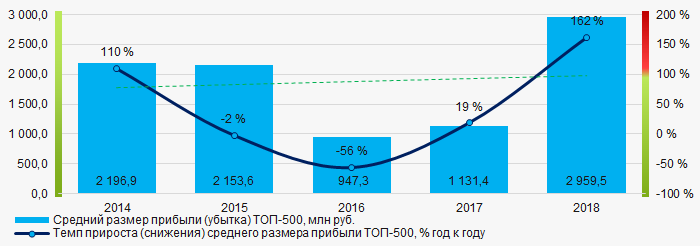

В течение пятилетнего периода у предприятий ТОП-500 наблюдалась тенденция к увеличению прибыли (Рисунок 5).

Рисунок 5. Изменение средних показателей прибыли (убытка) компаний ТОП-500 в 2014 – 2018 годах

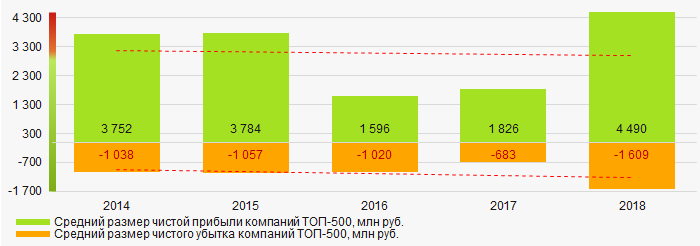

Рисунок 5. Изменение средних показателей прибыли (убытка) компаний ТОП-500 в 2014 – 2018 годахЗа пятилетний период средние значения показателей чистой прибыли предприятий ТОП-500 имеют тенденцию к снижению, при этом увеличивается и средний размер чистого убытка. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-500 в 2014 – 2018 годах

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-500 в 2014 – 2018 годахОсновные финансовые коэффициенты

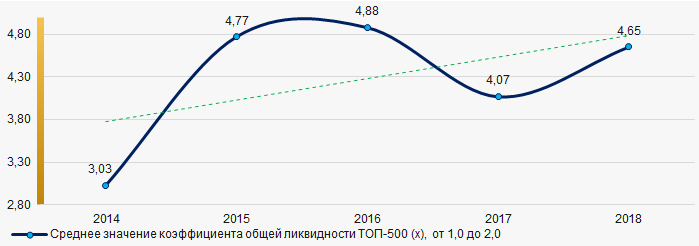

За пятилетний период средние показатели коэффициента общей ликвидности ТОП-500 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к увеличению. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-500 в 2014 – 2018 годах

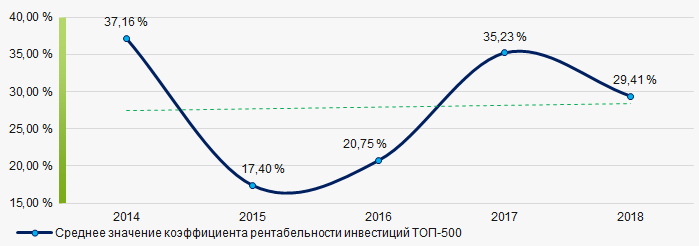

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-500 в 2014 – 2018 годахВ течение пяти лет, наблюдается высокий уровень средних значений показателей коэффициента рентабельности инвестиций с тенденцией к росту. (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-500 в 2014 – 2018 годах

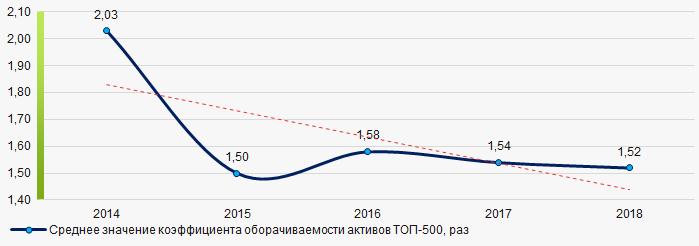

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-500 в 2014 – 2018 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За пятилетний период данный коэффициент деловой активности демонстрировал тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-500 в 2014 – 2018 годах

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-500 в 2014 – 2018 годахМалый бизнес

63% предприятий ТОП-500 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их выручки в суммарном объеме ТОП-500 составляет всего 0,41%, что значительно ниже среднего показателя по стране (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-500

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-500Основные регионы деятельности

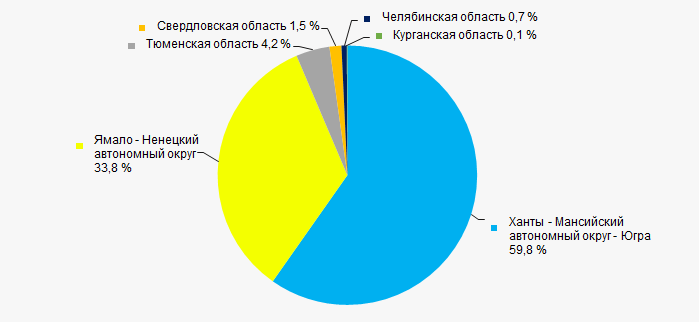

Предприятия ТОП-500 зарегистрированы во всех 6 регионах федерального округа и распределены по территории крайне неравномерно, в соответствии с географическим расположением месторождений. Почти 94% крупнейших по объему выручки предприятий добывающей промышленности сосредоточены в Ханты - Мансийском автономном округе - Югра и Ямало - Ненецком автономном округе (Рисунок 11).

Рисунок 11. Распределение выручки компаний ТОП-500 по регионам Уральского федерального округа России

Рисунок 11. Распределение выручки компаний ТОП-500 по регионам Уральского федерального округа России Скоринг бухгалтерской отчетности

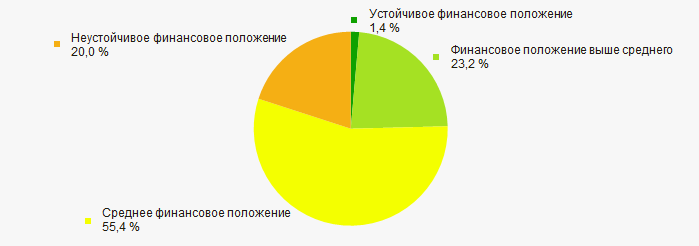

Оценка финансового положения предприятий ТОП-500 показывает, что наибольшая часть из них находится в среднем финансовом положении. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-500 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-500 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

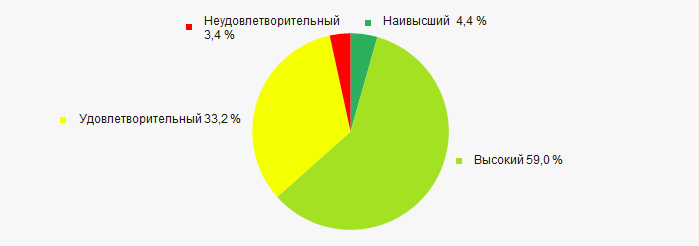

Подавляющей части предприятий ТОП-500 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-500 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-500 по Индексу платежеспособности ГлобасИндекс промышленного производства

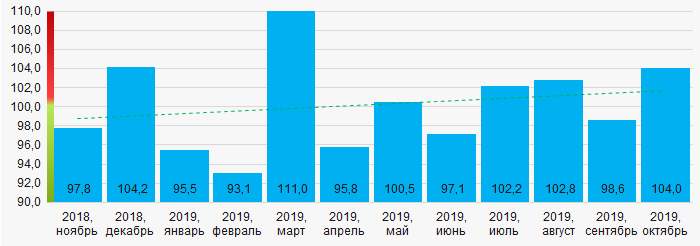

По сведениям Федеральной службы государственной статистики, в Уральском федеральном округе в течение 12 месяцев 2018 – 2019 годов наблюдается тенденция к росту показателей индекса промышленного производства в добывающей промышленности (Рисунок 14). При этом расчетный средний показатель индекса от месяца к месяцу составил 100,2%.

Рисунок 14. Индекс промышленного производства в добывающей промышленности Уральского федерального округа в 2018 - 2019 годах, месяц к месяцу (%)

Рисунок 14. Индекс промышленного производства в добывающей промышленности Уральского федерального округа в 2018 - 2019 годах, месяц к месяцу (%)Вывод

Комплексная оценка деятельности крупнейших предприятий добывающей промышленности Уральского федерального округа, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании положительных тенденций (Таблица 1).

| Тенденции и факторы оценки ТОП-500 | Удельный вес фактора, % |

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  10 10 |

| Уровень конкуренции / монополизации |  -10 -10 |

| Темп прироста (снижения) среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  10 10 |

| Рост / снижение средних размеров чистой прибыли компаний |  -10 -10 |

| Рост / снижение средних размеров чистого убытка компаний |  -10 -10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  5 5 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  10 10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в регионе по объему выручки более 22% |  -10 -10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля)) |  10 10 |

| Индекс промышленного производства |  10 10 |

| Среднее значение удельного веса факторов |  1,3 1,3 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор).

отрицательная тенденция (фактор).

Топ-10 компаний-аутсайдеров года

Завершающийся год был отмечен уходом с рынка представителей крупного бизнеса, осуществляющих свою деятельность в совершенно разных секторах экономики: от добычи алмазов до сети магазинов электроники. Таблица 1 содержит информацию по ряду крупнейших по выручке организаций, которые в 2019 г. начали процедуру ликвидации.

В стадию ликвидации компании вступали как по добровольным основаниям, путем принятия соответствующего решения участниками или акционерами, так и в рамках принудительной процедуры – в результате банкротства. Ликвидация фирм в процессе реорганизации (слияние или поглощение) не рассматривалась в рамках данного исследования.

В целом анализ предприятий, попавших в рэникнг, позволяет выделить следующие причины их закрытия, которые в большинстве случаев можно экстраполировать на всю экономику:

- закрытие по причине консолидации активов учредителем;

- потеря рынка в результате деятельности конкурентов;

- чрезмерная нишевая специализация: под воздействием меняющейся конъюнктуры компании не в состоянии переориентироваться на выпуск другой продукции/услуг;

- невозможность исполнения обязательств пред контрагентами;

- репутационные потери вследствие участия в противозаконных сделках.

| Ранг | Компания | Статус юридического лица | Выручка, 2018 г. млрд руб. | Деятельность | Основная причина закрытия бизнеса |

| 1 | ПАО АЛРОСА-НЮРБА | Находится в стадии ликвидации, 13.11.2019 | 44,1 | Освоения новых алмазных месторождений Накынского кимберлитового поля | Добровольная ликвидация общества решением внеочередного собрания акционеров. Консолидация рынка головной структурой ПАО АК АЛРОСА |

| 2 | ООО ГАЗПРОМ ГАЗЭНЕРГОСЕТЬ | Находится в стадии ликвидации, 26.04.2019 | 20,2 | Реализация нефти, газового конденсата и продуктов нефтегазопереработки | Ликвидация общества решением внеочередного собрания акционеров. Консолидация рынка головной структурой ООО ГАЗПРОМ МЕЖРЕГИОНГАЗ |

| 3 | АО ЖИРОВОЙ КОМБИНАТ | Находится в стадии ликвидации, 03.04.2019 | 19,9 | Производство майонеза и маргарина, ТМ Саратовский провансаль | Единственным акционером принято решение о ликвидации в связи с невозможностью исполнения должником денежных обязательств перед кредиторами: АО Россельхозбанк и ООО Группа Компаний Русагро |

| 4 | АО ВТФ ФУДЛАЙН | Находится в стадии ликвидации, 28.03.2019 | 7,3 | Импортер продуктов питания из стран ЕС | Ликвидация общества решением внеочередного собрания акционеров. Продуктовое эмбарго, которое Россия в 2014 г. ввела в отношении западных стран; 80% бизнеса приходилось на иностранные контракты. В результате контрсанкций оборот упал более чем в три раза |

| 5 | ООО БЕЛАЯ ПТИЦА-КУРСК | Находится в стадии ликвидации, 08.02.2019 | 6,7 | Мясоперерабатывающее производство | Признание общества банкротом |

| 6 | ООО ИНГКА СЕНТЕРС РУС МЕНЕДЖМЕНТ | Находится в стадии ликвидации, 19.11.2019 | 5,9 | Проектирование пространства в магазинах сети ИКЕЯ | Ликвидация общества решением внеочередного собрания акционеров. Обвинение в коррупционной деятельности (коммерческом подкупе) менеджера компании |

| 7 | ООО КЕЙ | Находится в стадии ликвидации, 28.06.2019 | 4,8 | Петербургская сеть магазинов электроники КЕЙ | Ликвидация общества решением внеочередного собрания акционеров. Консолидация рынка конкурентом ООО ДНС РИТЕЙЛ (брэнд DNS) |

| 8 | ОБЪЕДИНЁННАЯ ПРОМЫШЛЕННАЯ КОМПАНИЯ | Находится в стадии ликвидации, 10.12.2019 | 3,9 | Поставка промышленного оборудования: кабели, датчики, средства автоматизации | - |

| 9 | ООО СК СТРАТЕГИЯ | Находится в стадии ликвидации, 23.04.2019 | 3,9 | Строительство жилых комплексов в Москве | Признание общества банкротом |

| 10 | ООО ВЕЛЕС ГРУПП | Находится в стадии ликвидации, 18.07.2019 | 3,8 | Дистрибуция и логистика товаров повседневного спроса для сетевых магазинов | Единственным участником принято решение о ликвидации |

Помимо вышеперечисленных причин, в принудительном порядке кампании ликвидируются решением ФНС. Основание причина - не сдача налоговой отчетности или не исправление в течение полугода сведений в ЕГРЮЛ о недостоверности. Но это больше относится к фиктивным организациям-однодневкам или брошенным фирмам, а не к реально действующим предприятиям.