Компании с иностранным капиталом

Информационное агентство Credinform представляет обзор тенденций деятельности компаний со 100% иностранным участием в капитале.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2016 – 2020 гг.) компании (ТОП-1000). Отбор компаний и анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов является отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией по размеру чистых активов является НАО МИНЕРАЛЬНО-ХИМИЧЕСКАЯ КОМПАНИЯ ЕВРОХИМ, ИНН 7721230290, г. Москва, деятельность по управлению финансово-промышленными группами. В 2020 г. чистые активы составляли более 361 млрд руб.

Наименьшим размером чистых активов в ТОП-1000 обладало ООО ТОМЕТ, ИНН 6382018657, Самарская область, производство прочих химических органических основных веществ, признано несостоятельным (банкротом), 09.03.2021 открыто конкурсное производство. Недостаточность имущества в 2020 г. выражалась отрицательной величиной -77 млрд руб.

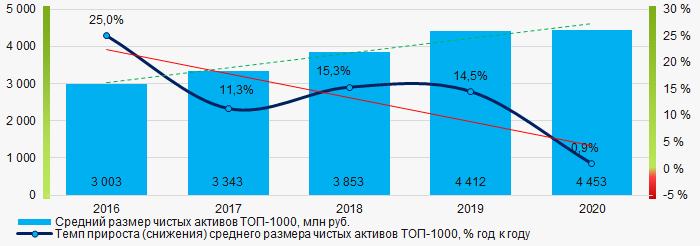

За пятилетний период средние размеры чистых активов компаний ТОП-1000 имеют тенденцию к увеличению, с падением темпов прироста (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2016 - 2020 гг.

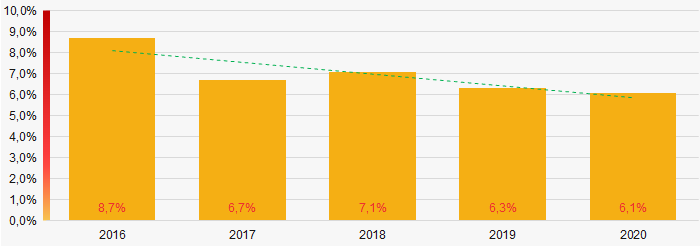

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2016 - 2020 гг.Доли компаний с недостаточностью имущества в ТОП-1000 за пять лет имели позитивную тенденцию к снижению (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2016 - 2020 гг.

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2016 - 2020 гг.Выручка от реализации

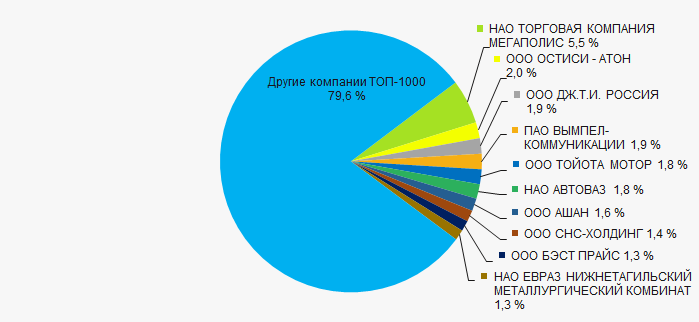

Объем выручки компаний ТОП-10 в 2020 г. составил чуть более 20% от суммарной выручки в ТОП-1000. (Рисунок 3). Это свидетельствует об относительно невысоком уровне концентрации капитала среди компаний с иностранным участием.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2020 г. ТОП-1000

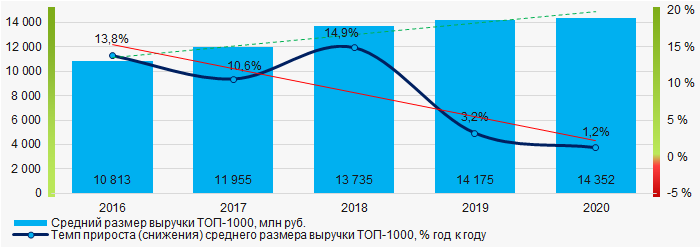

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2020 г. ТОП-1000В целом, наблюдается тенденция к наращиванию объемов выручки, со снижением темпов прироста. (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2016 – 2020 гг.

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2016 – 2020 гг.Прибыль и убытки

Крупнейшей компанией ТОП-1000 по размеру чистой прибыли в 2020 г. является НАО ЕВРАЗ НИЖНЕТАГИЛЬСКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ, ИНН 6623000680, Свердловская область, производство чугуна, стали и ферросплавов. Прибыль составила более 65 млрд руб.

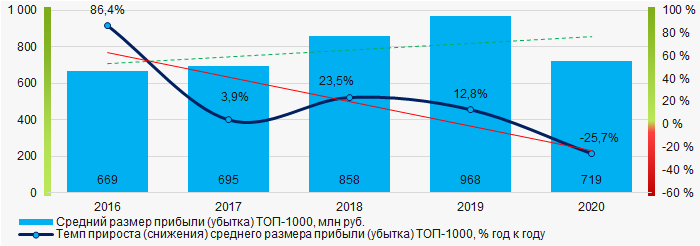

За пятилетний период показатели средних размеров прибыли компаний ТОП-1000 имеют тенденцию к увеличению, с падением темпов прироста. (Рисунок 5).

Рисунок 5. Изменение средних показателей прибыли (убытка) компаний ТОП-1000 в 2016 - 2020 гг.

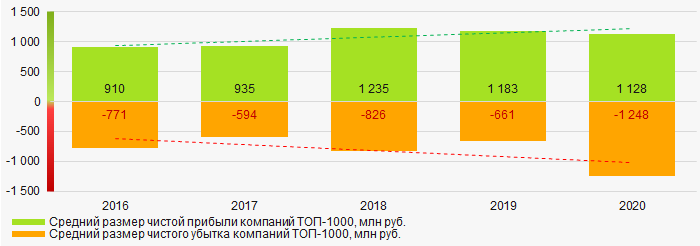

Рисунок 5. Изменение средних показателей прибыли (убытка) компаний ТОП-1000 в 2016 - 2020 гг.За последние пять лет средние значения показателей чистой прибыли компаний ТОП-1000 увеличиваются, при этом растет и средний размер чистого убытка (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2016 – 2020 гг.

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2016 – 2020 гг.Основные финансовые коэффициенты

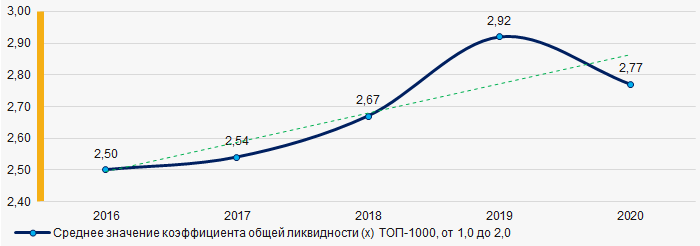

За пятилетний период средние показатели коэффициента общей ликвидности компаний ТОП-1000 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2016 - 2020 гг.

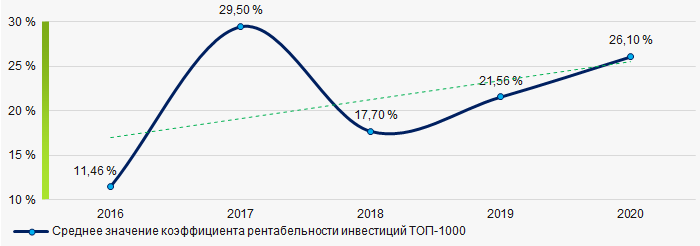

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2016 - 2020 гг.В течение пяти лет, средние показатели коэффициента рентабельности инвестиций компаний ТОП-1000 демонстрировали тенденцию к росту (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2016 - 2020 гг.

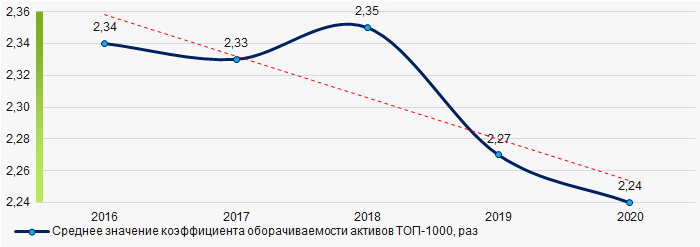

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2016 - 2020 гг.Коэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За пятилетний период показатели данного коэффициента деловой активности демонстрировали тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2016 - 2020 гг.

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2016 - 2020 гг.Малый бизнес

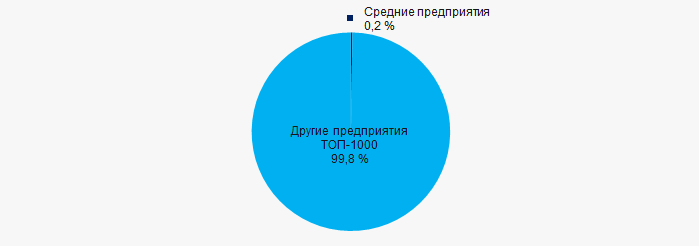

1,2% компаний ТОП-1000 зарегистрированы в Едином реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их выручки в общем объеме ТОП-1000 в 2020 г. составляет всего 0,2%, что значительно ниже средних показателей по стране в 2018 - 2019 гг. (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Основные регионы деятельности

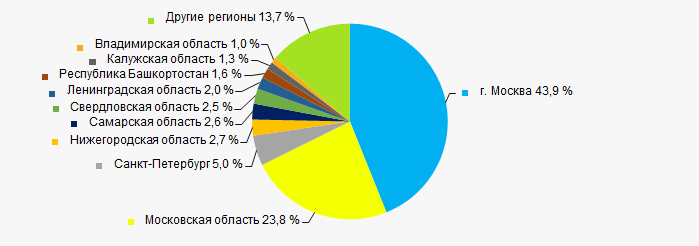

Компании ТОП-1000 зарегистрированы в 68 регионах и распределены по территории страны неравномерно. Почти 68% от общего объема выручки 2020 г. компаний ТОП-1000 сосредоточены в г. Москве и Московской области (Рисунок 11).

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам России

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам РоссииСкоринг бухгалтерской отчетности

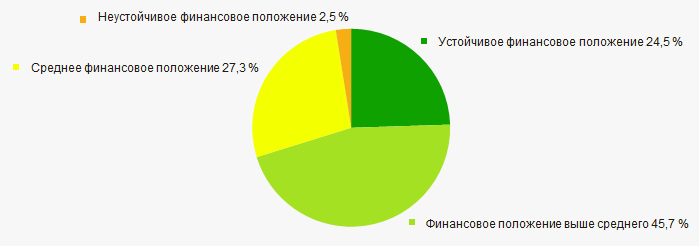

Оценка финансового положения компаний ТОП-1000 показывает, что наибольшая часть из них находится в финансовом положении выше среднего. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

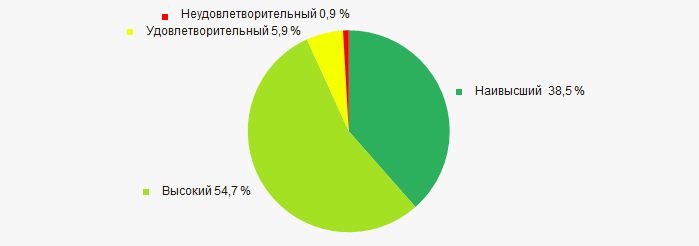

Подавляющей части компаний ТОП-1000 присвоен наивысший и высокий Индекс платежеспособности Глобас, что свидетельствует об их возможности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасВывод

Комплексная оценка деятельности крупнейших компаний со 100% иностранным участием в капитале, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании положительных тенденций в их деятельности в период с 2016 по 2020 гг. (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % |

| Динамика среднего размера чистых активов |  10 10 |

| Темп прироста (снижения) среднего размера чистых активов |  -10 -10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  10 10 |

| Уровень концентрации капитала |  10 10 |

| Динамика среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера выручки |  -10 -10 |

| Динамика среднего размера прибыли (убытка) |  10 10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  -10 -10 |

| Рост / снижение средних размеров чистой прибыли |  10 10 |

| Рост / снижение средних размеров чистого убытка |  -10 -10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  5 5 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  10 10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в объеме выручки более 20% |  -10 -10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Среднее значение удельного веса факторов |  1,5 1,5 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор)

отрицательная тенденция (фактор)

Компании вернут в Россию

26 мая 2021 г. подписан закон о расторжении Россией Соглашения об избежании двойного налогообложения с Нидерландами, так как власти этой страны не согласились повысить ставку на дивиденды и проценты, перечисляемые на зарубежные счета от российских дочерних компаний до 15%. Соглашение перестанет действовать с 1 января 2022 г., если уведомление о денонсации будет направлено до конца июня 2021 г.

Изменить соглашения об избежании двойного налогообложения на условиях России согласились Кипр, Мальта и Люксембург.

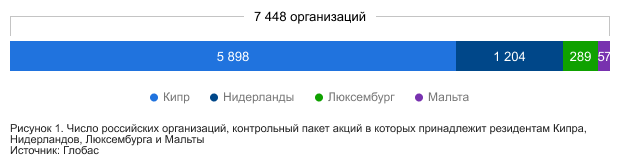

Российские компании под контролем иностранных резидентов

Резиденты четырех стран, с которыми пересматриваются соглашения об избежании двойного налогообложения, контролируют 7 448 российских организаций, из них 337 компаний относятся к крупнейшим налогоплательщикам, к которым относят фирмы с годовым доходом от 10 млрд руб.

Резиденты Кипра контролируют 5 898 организаций, в том числе 218 крупнейших налогоплательщиков, Нидерландов – 1 204 организации, в том числе 104 крупнейших налогоплательщика.

Последствия расторжения налогового соглашения с Нидерландами

Соглашение об избежании двойного налогообложения с Нидерландами позволяло выводить прибыль из России в виде дивидендов по ставке 5%, а также процентов по долговым обязательствам по ставке 0%. В 2019 г. в Нидерланды таким образом поступило 339,9 млрд руб. По данным ЦБ РФ, при этом объем прямых иностранных инвестиций в форме реинвестирования дохода из Нидерландов в Россию составил 118,6 млрд руб., это в 2,9 раз меньше вывезенного капитала.

Теперь ставка станет максимальной и будет повышена до 15% по дивидендам и до 20% по процентам. Расторжение соглашения также означает, что налог на прибыль придется платить в двух юрисдикциях одновременно, если компания осуществляет свою деятельность в стране, не имея постоянного представительства. Кроме того, такие фирмы не смогу рассчитывать на снижение ставок в Нидерландах при распределении процентов и дивидендов в России. Зачесть налог, уплаченный в Нидерландах, будет невозможно и для физических лиц.

Событие станет знаковым для российского бизнеса: взят курс на то, чтобы международные корпорации, получающие прибыль в России, платили налоги по полным ставкам, особенно учитывая тот факт, что многие из них – компании российского происхождения.

Крупнейшие налогоплательщики, контрольный пакет акций в которых принадлежит организациям из Нидерландов:

ПАО ВЫМПЕЛКОМ, АО АВТОВАЗ, ООО ЯНДЕКС,

ПАО ФОРТУМ, ООО КОРПОРАТИВНЫЙ ЦЕНТР ИКС 5,

АО ТРАНСМАШХОЛДИНГ, ООО УРАЛЬСКИЕ ЛОКОМОТИВЫ

Последствия пересмотра налогового соглашения с Кипром

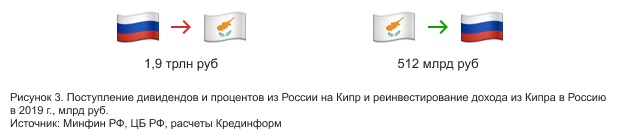

Кипр, официально не относясь к офшорам, имеет очень либеральное налоговое законодательство и до недавнего времени являлся наиболее привлекательной страной для крупного предпринимательства с российскими корнями. Например, в 2019 г. из России на Кипр было перечислено более 1,9 трлн руб., тогда как прямые иностранные инвестиции в виде реинвестирования дохода из Кипра в Россию составили 512 млрд рублей, в 3,7 раза меньше.

Новое соглашение с Кипром вступило в действие с 1 января 2021 г. Ставка налога на дивиденды увеличена с 5% до 15%, а на проценты с 0% до 15%. После изменения правил появился первый пример возвращения бизнеса в Россию: 11 марта 2021 г. основной учредитель гипермаркетов Лента – ООО ЛЕНТА-2 сменил владельца с кипрской юрисдикции на САР в Калининграде, образовывав МКПАО ЛЕНТА.

САР – специальные административные районы на о. Русский (Владивосток) и о. Октябрьский (Калининград) с льготным налоговым режимом. Основная цель создания – возвращение капитала из-за рубежа и защита юридических лиц от санкций.

Крупнейшие организации, учредителями которых являются резиденты Кипра, относятся к металлургии:

ПАО НОВОЛИПЕЦКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ,

ПАО МАГНИТОГОРСКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ,

ПАО ТРУБНАЯ МЕТАЛЛУРГИЧЕСКАЯ КОМПАНИЯ

Гавани для российского бизнеса

В ближайшем будущем Минфин РФ планирует начать переговоры о пересмотре соглашения с Сингапуром, Швейцарией и Сянганом (Гонконгом). Возможной стратегией для холдинговых компаний станет отказ от иностранных резидентов в составе своих учредителей, что повлечет преобразование их корпоративной структуры. Альтернативой могут быть внутренние офшоры – САР в Калининграде и Владивостоке, где для публичных международных холдинговых компаний (МХК) установлена ставка налога на дивиденды в размере 5%. В настоящее время рассматривается законопроект, который распространит это правило и на непубличные МХК.

В САР получили свою прописку учредители крупных корпораций:

МКПАО ЛЕНТА, МКПАО ОК РУСАЛ,

МКПАО ЭН+ ГРУП, МКАО РЭСЭНЕРГО ИНВЕСТМЕНТС,

МК АКТИВИУМ (акционер ПАО ГМК НОРИЛЬСКИЙ НИКЕЛЬ)

Создание САР является переносом в Россию международных практик офшорного администрирования. В перспективе это позволит не только вернуть российские компании из-за рубежа, но и привлечь иностранные. При условии пересмотра соглашений на условиях России, ставка на дивиденды и проценты в иностранных юрисдикциях будет увеличена до 15%, а во внутренних офшорах составит 0-5%.