Тенденции кризисных лет в экономике Москвы

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших компаний реального сектора экономики г. Москвы в период финансового кризиса 2008 – 2009 годов.

Для анализа были выбраны крупнейшие (ТОП-1000) по объему годовой выручки за имеющиеся в органах государственной статистики отчетные периоды (2006 - 2011 годы) компании. Анализ проводился на основе данных Информационно-аналитической системы Глобас.

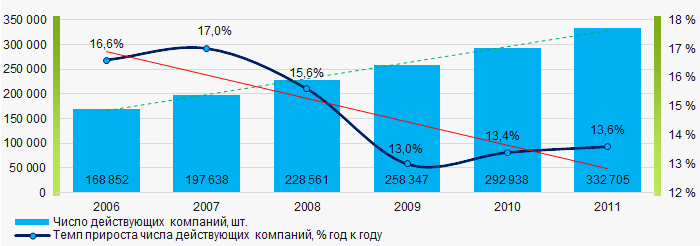

Число действующих компаний

В период 2006 - 2011 годов число действующих компаний росло, однако в период острой фазы кризиса и начала выхода из него, темпы прироста снижались.

Рисунок 1. Динамика изменений числа действующих компаний в 2006 – 2011 годах

Рисунок 1. Динамика изменений числа действующих компаний в 2006 – 2011 годахЧистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией реального сектора экономики г. Москвы по размеру чистых активов являлось ПАО ГАЗПРОМ, ИНН 7736050003. В 2011 году чистые активы компании составляли более 7540 млрд рублей. В 2019 году этот показатель составлял уже более 11334 млрд рублей.

Наименьшим размером чистых активов в ТОП-1000 обладало ПАО ЗАВОД ИМЕНИ И.А. ЛИХАЧЕВА, ИНН 7725043886. Недостаточность имущества этой компании в 2011 году выражалась отрицательной величиной -7,5 млрд рублей, а в 2019 году – минус 205,7 млрд рублей.

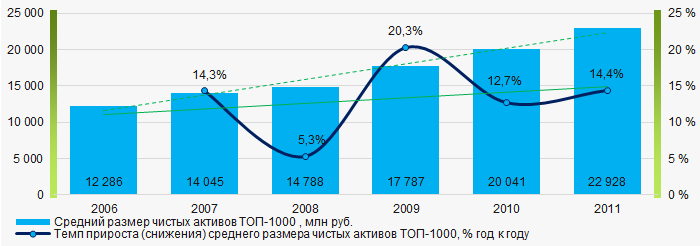

В 2006 - 2011 годах средние размеры чистых активов ТОП-1000 имели тенденцию к росту, темпы прироста значительно снижались в период острой фазы кризиса в 2008 году. (Рисунок 2).

Рисунок 2. Изменение средних показателей размера чистых активов ТОП-1000 в 2006 – 2011 годах

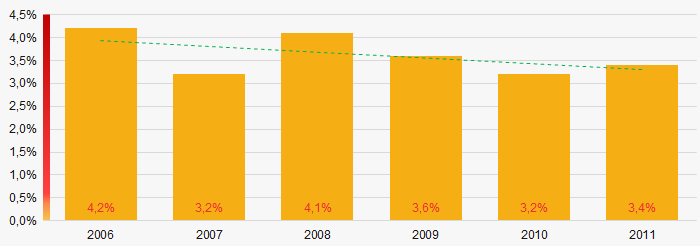

Рисунок 2. Изменение средних показателей размера чистых активов ТОП-1000 в 2006 – 2011 годахДоли предприятий с недостаточностью имущества в ТОП-1000 в период 2006 - 2011 годов в целом имели тенденцию к снижению (Рисунок 3). В период острой фазы кризиса в 2008 году наблюдался рост числа предприятий с недостаточностью имущества.

Рисунок 3. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2006 – 2011 годах

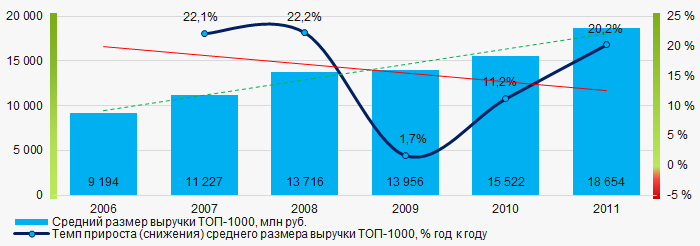

Рисунок 3. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2006 – 2011 годахВыручка от реализации

Крупнейшей компанией реального сектора экономики г. Москвы по размеру выручки также являлось ПАО ГАЗПРОМ, ИНН 7736050003. В 2011 году этот показатель составлял более 3534 млрд рублей, а в 2019 году – более 4758 млрд рублей.

В целом наблюдалась тенденция к росту объемов выручки, со снижением темпов прироста показателя (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки ТОП-1000 в 2006 – 2011 годах

Рисунок 4. Изменение средних показателей выручки ТОП-1000 в 2006 – 2011 годахПрибыль и убытки

Крупнейшей компанией реального сектора экономики г. Москвы по размеру чистой прибыли также являлось ПАО ГАЗПРОМ, ИНН 7736050003. В 2011 году прибыль компании составляла 879,6 млрд рублей, а в 2019 году – 651,1 млн рублей.

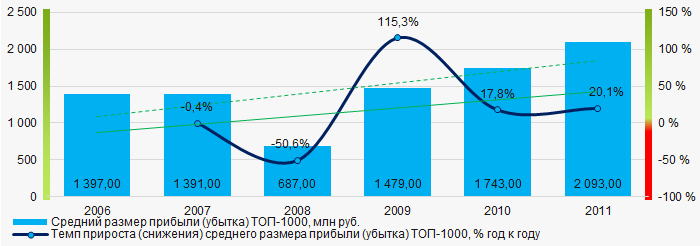

В период 2006 - 2011 годов показатели средних размеров прибыли ТОП-1000 имели тенденцию к росту, со значительным снижением темпов прироста показателя в 2008 году.(Рисунок 5).

Рисунок 5. Изменение средних показателей прибыли (убытка) ТОП-1000 в 2006 – 2011 годах

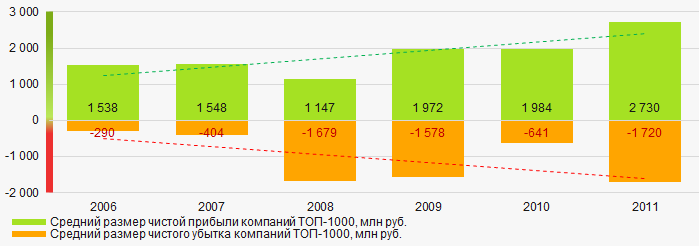

Рисунок 5. Изменение средних показателей прибыли (убытка) ТОП-1000 в 2006 – 2011 годахВ 2006 – 2011 годах средние значения показателей чистой прибыли предприятий ТОП-1000 имели тенденцию к росту, при этом увеличивался и средний размер чистого убытка. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2006 – 2011 годах

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2006 – 2011 годахОсновные финансовые коэффициенты

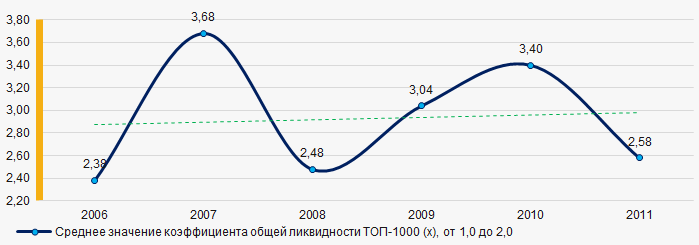

В 2006 – 2011 годах средние показатели коэффициента общей ликвидности ТОП-1000 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних значений коэффициента общей ликвидности ТОП-1000 в 2006 – 2011 годах

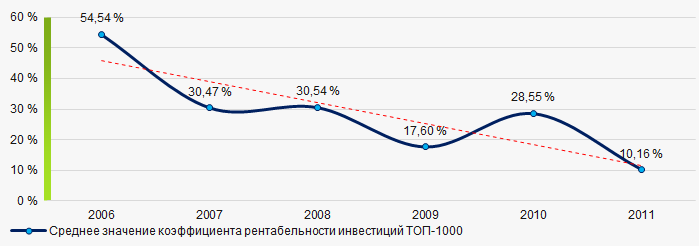

Рисунок 7. Изменение средних значений коэффициента общей ликвидности ТОП-1000 в 2006 – 2011 годахВ период 2006 - 2011 годов наблюдалась общая тенденция к снижению средних показателей коэффициента рентабельности инвестиций ТОП-1000 со значительным падением к 2011 году. (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций ТОП-1000 в 2006 – 2011 годах

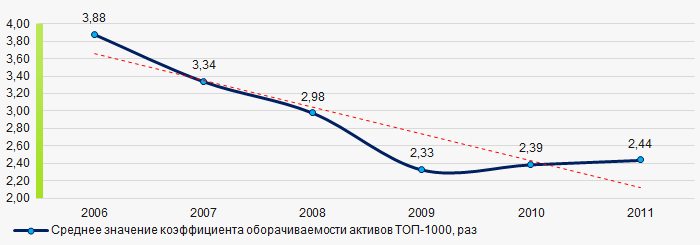

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций ТОП-1000 в 2006 – 2011 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

В 2006 – 2011 годах показатели данного коэффициента деловой активности в целом демонстрировали тенденцию к снижению, с падением в острой фазе кризиса. (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов ТОП-1000 в 2006 – 2011 годах

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов ТОП-1000 в 2006 – 2011 годахМалый бизнес

15% предприятий ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их суммарной выручки в общем объеме ТОП-1000 в 2011 году составляла всего 1,6% (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства ТОП-1000 в 2011 году

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства ТОП-1000 в 2011 годуСкоринг бухгалтерской отчетности

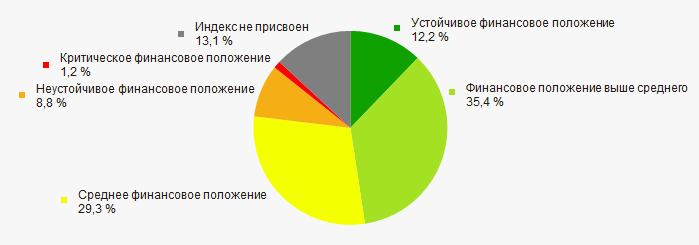

Оценка финансового положения предприятий ТОП-1000 показывает, что наибольшая часть из них в 2020 году находится в финансовом положении выше среднего. (Рисунок 11).

Рисунок 11. Распределение компаний ТОП-1000 в 2020 году по скорингу бухгалтерской отчетности

Рисунок 11. Распределение компаний ТОП-1000 в 2020 году по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

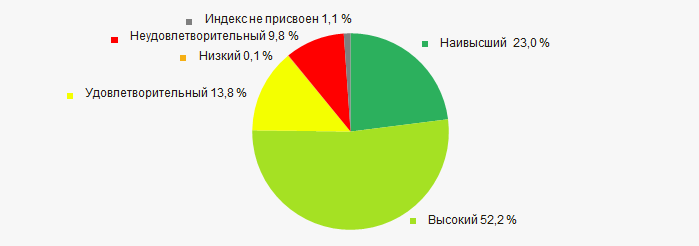

Подавляющей части предприятий ТОП-1000 в 2020 году присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 в 2020 году по Индексу платежеспособности Глобас

Рисунок 12. Распределение компаний ТОП-1000 в 2020 году по Индексу платежеспособности ГлобасВывод

Комплексная оценка деятельности крупнейших российских компаний сферы общественного питания, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании положительных тенденций в период 2006 – 2011 годов (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % | Возможный прогноз |

| Динамика числа действующих компаний |  10 10 |

|

| Темп прироста числа действующих компаний |  -10 -10 |

Число действующих компаний в период острой фазы кризиса может снизиться |

| Динамика среднего размера чистых активов |  10 10 |

|

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

В период острой кризиса темпы прироста размера чистых активов могут снизиться |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  10 10 |

В период острой фазы кризиса число компаний с отрицательными значениями чистых активов может увеличиться |

| Динамика среднего размера выручки |  10 10 |

|

| Темп прироста (снижения) среднего размера выручки |  -10 -10 |

В период кризиса темпы прироста размеров выручки могут снизиться |

| Динамика среднего размера прибыли |  10 10 |

В период острой фазы кризиса средние размеры прибыли могут снизиться |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  10 10 |

В период острой фазы кризиса темпы прироста средней прибыли могут снизиться |

| Рост / снижение средних размеров чистой прибыли компаний |  10 10 |

В период острой фазы кризиса размеры чистой прибыли могут снизиться |

| Рост / снижение средних размеров чистого убытка компаний |  -10 -10 |

В период кризиса и выхода из него размеры чистых убытков могут увеличиться |

| Рост / снижение средних значений коэффициента общей ликвидности |  5 5 |

В период острой фазы кризиса коэффициент общей ликвидности может снизиться |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  -10 -10 |

В период кризиса коэффициент рентабельности инвестиций может снизиться |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

В период кризиса деловая активность снижается, а на стадии выхода из него растет медленными темпами |

| Финансовое положение (наибольшая доля) |  10 10 |

|

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

|

| Среднее значение удельного веса факторов |  2,6 2,6 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор).

отрицательная тенденция (фактор).

Крупнейшие производители общественного городского транспорта в России

Общественный транспорт является стратегически важным элементом городской инфраструктуры и имеет большое значение в жизни людей. Вот уже на протяжении 10 лет общий пассажиропоток в автобусах и троллейбусах достигает отметки в 11 и более млрд человек в год. Это не удивительно, ведь на начало 2019 года протяженность автомобильных дорог общего пользования в России более 1,5 млн километров, а эксплуатационная длина троллейбусных линий составляет 5 тыс. километров.

По данным Федеральной службы Государственной статистики на начало 2019 года в Российской Федерации насчитывается порядка 168 тыс. автобусов и 9 тыс. троллейбусов общего пользования. Однако многих интересует вопрос, какова доля иностранных автобусов и троллейбусов среди приведенной статистики и способна ли страна производить собственный пассажирский транспорт. В связи с этим, Информационное агентство Credinform представляет рэнкинг крупнейших производителей общественного транспорта России. Эксперты Агентства, используя Информационно-аналитическую Систему Глобас, отобрали предприятия занимающийся производством автобусов и троллейбусов (исключая маршрутные такси) по максимальному показателю выручки за 2019 год, проанализировали полученные данные и ответили на интригующий вопрос.

| № | Наименование | Выручка 2019 г., млрд руб. | Специализация |

| 1 | Павловский автобусный завод (ПАЗ) Нижегородская область |

19,2 | Автобусы |

| 2 | Ликинский автобусный завод (ЛИАЗ) Московская область |

17,4 | Автобусы |

| 3 | Волгабас Волжский Волгоградская область |

8,0 | Автобусы |

| Волгабас Волгоградская область |

|||

| Бакулин Моторс Групп Владимирская область |

|||

| 4 | Курганский автобусный завод Курганская область |

2,6 | Автобусы |

| 5 | Транс-Альфа Вологодская область |

1,6 | Троллейбусы, электробусы |

| 6 | Тролза Саратовская область |

Данные за 2019 г. отсутствуют | Троллейбусы, электробусы |

На первом и втором месте рэнкинга расположились лидеры Топа – Павловский (19,2 млрд руб.) и Ликинский (17,4 млрд руб.) автобусные заводы. Совокупный объем выручки превышает 36 млрд руб. и формирует 75% рынка. В 2019 году с их конвейерных линий было выпущено 9457 новых автобусов.

По данным Информационно аналитической Системы Глобас Павловский, Ликинский и Курганский автобусные заводы связаны между собой через управляющую компанию Группа ГАЗ, собственником которой является Горьковский автомобильный завод (ГАЗ).

На четвертом и шестом месте рэнкинга расположились производители троллейбусов и электробусов. Компания Транс-Альфа (1,6 млрд руб) продемонстрировала наибольший прирост выручки в 2019 года (+228,9% к предыдущему периоду). Введенные в эксплуатацию электробусы поспособствовали успешному росту оборотов организации.

Предприятие Тролза так и не смогло оправится после сложнейших испытаний. Межрайонная инспекция ФНС по Саратовской области обратилась в Арбитражный суд с исковым заявлением о признании компании несостоятельной (банкротом). Дело рассматривается в первой инстанции.

| Место | Страна | Объем, шт. | Доля, % | Стоимость, млн $ |

| Экспорт, 2019 г. | ||||

| 1 | Казахстан | 634 | 18,1 | 19,9 |

| 2 | Республика Беларусь | 555 | 15,8 | 10,8 |

| 3 | Узбекистан | 419 | 11,9 | 7,2 |

| 4 | Монголия | 360 | 10,3 | 3,4 |

| 5 | Вьетнам | 357 | 10,2 | 7,3 |

| Всего по Топ-5 | 2325 | 66,3 | 48,6 | |

| Всего экспорт | 3506 | 100,0 | 82,1 | |

| Импорт, 2019 г. | ||||

| 1 | Китай | 1434 | 50,9 | 108,0 |

| 2 | Республика Беларусь | 867 | 30,8 | 63,1 |

| 3 | Турция | 123 | 4,4 | 21,0 |

| 4 | Япония | 97 | 3,4 | 2,4 |

| 5 | Германия | 81 | 2,9 | 6,6 |

| Всего по Топ-5 | 2602 | 92,4 | 201,1 | |

| Всего импорт | 2817 | 100,0 | 222,7 | |

Источник: ФТС, расчеты Credinform.

В российском парке наземного общественного транспорта (исключая маршрутные такси) только около 10% машин иностранного производства. За 2019 год экспорт отечественных автобусов превышает импорт. Основными стратегическими партнерами России остается Казахстан (доля экспорта – 18,1%), Республика Беларусь (доля экспорта – 15,8%; доля импорта – 30,8%). Доля импорта от количества произведенных автобусов в 2019 г. составила всего 20%.

Результаты рэнкинга показали, что в парке общественного транспорта РФ преобладает отечественные машины и передвижение пассажиров обеспечивается в основном собственными мощностями.

Однако не все так хорошо, как может показаться. Российский парк общественного наземного транспорта имеет серьезную проблему – возраст. По данным Министерства транспорта РФ средний возраст автобусов и троллейбусов составляет более 15 лет. В отдельных регионах страны перевозку пассажиров осуществляют автобусы советского образца, находящийся в эксплуатации более 30 лет.