Рентабельность активов крупнейших предприятий реального сектора экономики Санкт-Петербурга

Информационное агентство Credinform представляет рэнкинг крупнейших предприятий реального сектора экономики Санкт-Петербурга. Для рэнкинга были отобраны крупнейшие по объему годовой выручки за имеющиеся в органах государственной статистики отчетные периоды с 2007 по 2016 годы компании (ТОП-1000 и ТОП-10). Далее (Таблица 1) они были ранжированы по коэффициенту рентабельности активов. Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Рентабельность активов (%) рассчитывается как отношение суммы чистой прибыли и процентов к уплате к величине совокупных активов компании и показывает, сколько денежных единиц чистой прибыли заработала каждая единица совокупных активов. Коэффициент, характеризует эффективность использования компанией своих ресурсов и финансового менеджмента. Чем выше значение этого показателя, тем эффективнее бизнес, то есть тем выше отдача на каждую вложенную в активы денежную единицу.

Следует принимать во внимание динамику этого показателя. Его последовательное снижение говорит о падении эффективности использования активов.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность показателей и финансовых коэффициентов.

| Наименование, ИНН, регион | Выручка, млн руб. | Чистая прибыль, млн руб. | Рентабельность активов, % | Индекс платежеспособности Глобас | |||

| 2015 | 2016 | 2015 | 2016 | 2015 | 2016 | ||

| ООО ПЕТРО ИНН 7834005168 Производство табачных изделий |

47 274,7 | 64 882,8 | 10 653,1 | 12 515,8 | 34,97 | 26,48 | 199 Наивысший |

| ООО ПИВОВАРЕННАЯ КОМПАНИЯ БАЛТИКА ИНН 7802849641 Производство пива |

86 608,4 | 90 525,2 | 12 030,9 | 14 308,2 | 11,20 | 11,70 | 183 Наивысший |

| ПАО ГАЗПРОМ НЕФТЬ ИНН 5504036333 Торговля оптовая твердым, жидким и газообразным топливом |

1 272 981,1 | 1 233 847,8 | 16 145,8 | 122 462,2 | 1,15 | 8,34 | 180 Наивысший |

| ООО АГРОТОРГ ИНН 7825706086 Торговля розничная прочая в неспециализированных магазинах |

228 908,6 | 481 713,4 | 499,0 | 10 567,9 | 0,34 | 5,42 | 212 Высокий |

| НАО АВИАКОМПАНИЯ РОССИЯ ИНН 7810814522 Перевозка воздушным пассажирским транспортом |

38 754,5 | 73 189,0 | 817,7 | 904,5 | 6,91 | 4,56 | 197 Наивысший |

| ПАО ЭНЕРГЕТИКИ И ЭЛЕКТРИФИКАЦИИ ЛЕНЭНЕРГО ИНН 7803002209 Передача электроэнергии и технологическое присоединение к распределительным электросетям |

43 726,7 | 61 260,1 | -5 916,5 | 7 561,3 | -3,04 | 4,01 | 205 Высокий |

| ООО ГАЗПРОМ ТРАНСГАЗ САНКТ-ПЕТЕРБУРГ ИНН 7805018099 Транспортирование по трубопроводам газа |

69 248,9 | 71 687,4 | 1 223,6 | 2 032,5 | 2,43 | 3,97 | 189 Наивысший |

| ООО О`КЕЙ ИНН 7826087713 Торговля розничная преимущественно пищевыми продуктами в неспециализированных магазинах |

170 598,6 | 180 587,1 | 448,0 | 2 152,2 | 0,71 | 3,03 | 215 Высокий |

| ПАО МЕЖДУГОРОДНОЙ И МЕЖДУНАРОДНОЙ ЭЛЕКТРИЧЕСКОЙ СВЯЗИ РОСТЕЛЕКОМ ИНН 7707049388 Деятельность в области связи на базе проводных технологий |

283 169,5 | 282 684,9 | 21 564,5 | 10 902,2 | 3,78 | 1,90 | 260 Высокий |

| ООО ГАЗПРОМ МЕЖРЕГИОНГАЗ ИНН 5003021311 Торговля оптовая твердым, жидким и газообразным топливом |

853 476,4 | 884 803,2 | -29 787,8 | -31 359,5 | -3,51 | -3,61 | 215 Высокий |

| Итого по компаниям ТОП-10 | 3 094 747,4 | 3 425 180,7 | 27 678,4 | 152 047,4 | |||

| Среднее значение по компаниям ТОП-10 | 309 474,7 | 342 518,1 | 2 767,8 | 15 204,7 | 5,50 | 6,58 | |

| Среднее значение по компаниям ТОП-1000 | 4 583,2 | 4 904,7 | 12,3 | 347,0 | 6,51 | 6,57 | |

Среднее значение коэффициента рентабельности активов компаний ТОП-10 выше среднего значения компаний ТОП-1000. Семь компаний из ТОП-10 в 2016 году увеличили показатели выручки и чистой прибыли по сравнению с 2015 годом. Компании, снизившие показатели выручки, прибыли, рентабельности активов по сравнению с предыдущими периодами выделены красной заливкой в столбцах со 2 по 7 Таблицы 1.

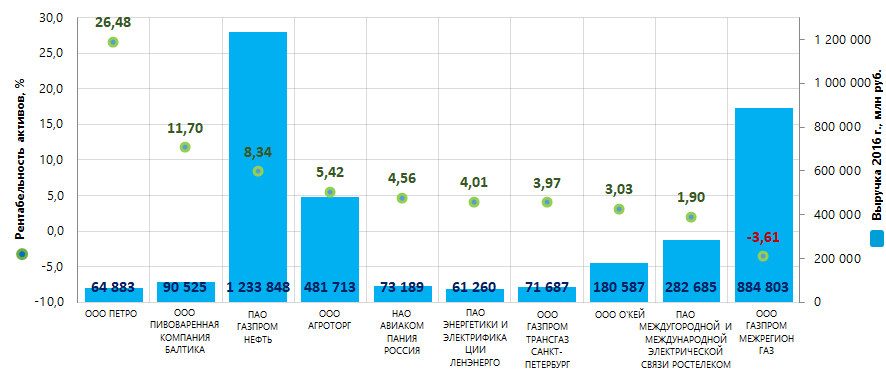

Рисунок 1. Коэффициент рентабельности активов и выручка крупнейших предприятий реального сектора экономики Санкт-Петербурга (ТОП-10)

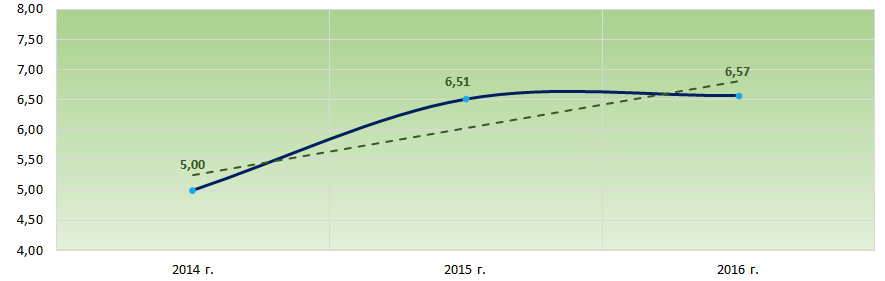

Рисунок 1. Коэффициент рентабельности активов и выручка крупнейших предприятий реального сектора экономики Санкт-Петербурга (ТОП-10)Средние показатели коэффициента рентабельности активов за последние 3 года имели тенденцию к увеличению (Рисунок 2).

Рисунок 2. Изменение средних значений коэффициента рентабельности активов крупнейших предприятий реального сектора экономики Санкт-Петербурга в 2014 – 2016 годах

Рисунок 2. Изменение средних значений коэффициента рентабельности активов крупнейших предприятий реального сектора экономики Санкт-Петербурга в 2014 – 2016 годахВсем компаниям ТОП-10 присвоен наивысший или высокий индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства.

Тенденции в сфере производства, распространения и проката кинофильмов, видеофильмов и телевизионных программ

Информационное агентство Credinform представляет обзор тенденций в сфере киноиндустрии или производства, распространения и проката кинофильмов, видеофильмов и телевизионных программ.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2015 и 2016 годы) компании отрасли (ТОП-10 и ТОП-3000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

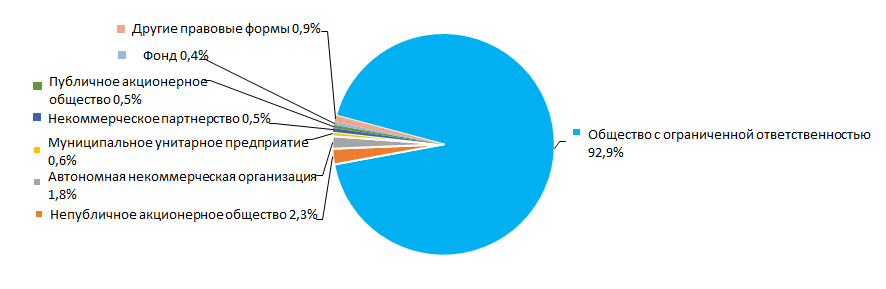

Правовые формы и недостоверность сведений

Наиболее распространенной правовой формой компаний в отрасли является общество с ограниченной ответственностью. Заметную долю составляют также непубличные акционерные общества (Рисунок 1).

Рисунок 1. Распределение компаний ТОП-3000 по правовым формам

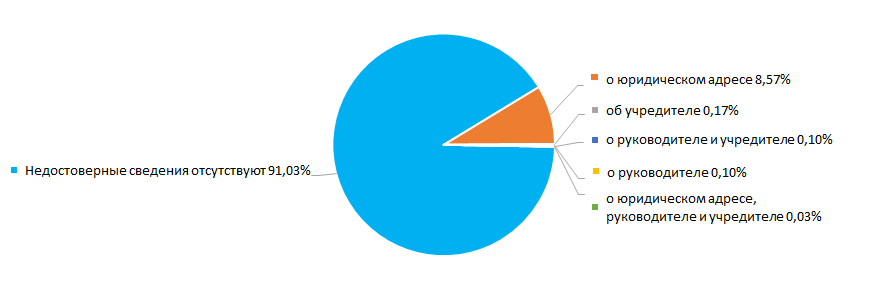

Рисунок 1. Распределение компаний ТОП-3000 по правовым формамПо результатам проверок ФНС РФ почти у 9% компаний отрасли в Единый государственный реестр юридических лиц (ЕГРЮЛ) внесены записи о недостоверности сведений (Рисунок 2).

Рисунок 2. Доли компаний ТОП-3000, имеющие записи в ЕГРЮЛ о недостоверности сведений

Рисунок 2. Доли компаний ТОП-3000, имеющие записи в ЕГРЮЛ о недостоверности сведенийВыручка от реализации

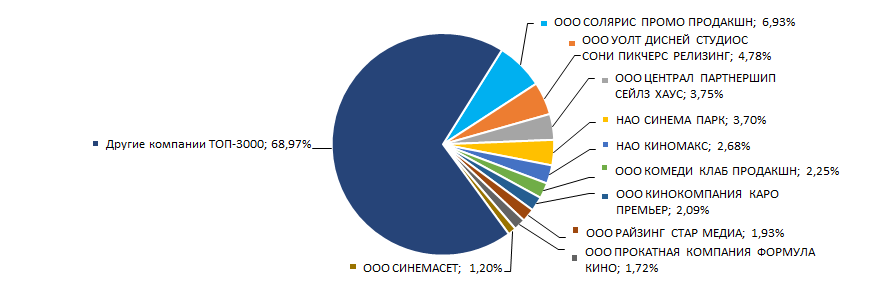

Объем выручки 10 лидеров отрасли в 2016 году составил 31% от суммарной выручки компаний ТОП-3000. Это свидетельствует об относительно высоком уровне конкуренции в отрасли. Крупнейшей компанией по объему выручки в 2016 году стало ООО СОЛЯРИС ПРОМО ПРОДАКШН – предприятие специализирующееся на съемке и производстве телевизионного контента для российских и зарубежных телеканалов; производстве и продюсировании художественных фильмов; предоставлении российским телеканалам прав на показы иностранных фильмов; управлении музыкальным телеканалом ТНТ MUSIC; развитии перспективных проектов в области интернета и мобильных технологий; открытии ресторанов премиум-класса (Рисунок 3).

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-3000

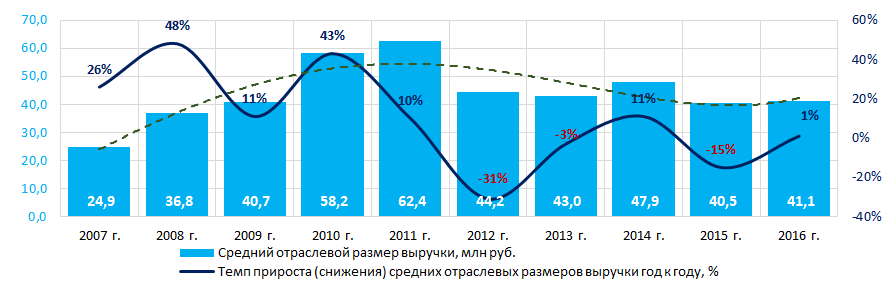

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-3000Наилучшие результаты в отрасли по объему выручки за десятилетний период были достигнуты в 2011 году. В периоды кризисных явлений в экономике в 2012, 2013, 2015 годах средние отраслевые показатели снижались. В целом наблюдается тенденция к увеличению объемов выручки (Рисунок 4).

Рисунок 4. Изменение средних отраслевых показателей выручки компаний в сфере киноиндустрии в 2007 – 2016 годах

Рисунок 4. Изменение средних отраслевых показателей выручки компаний в сфере киноиндустрии в 2007 – 2016 годахПрибыль и убытки

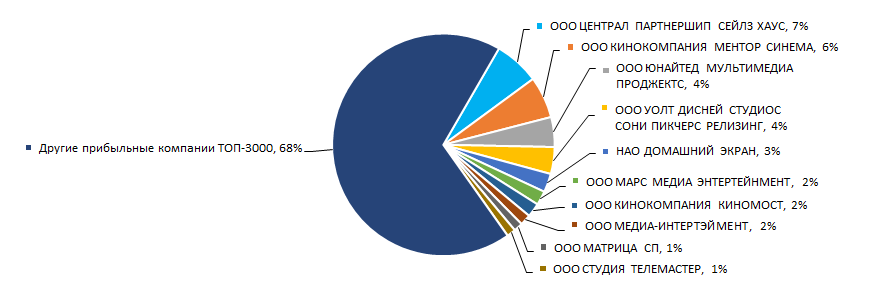

Объем прибыли 10 ведущих в отрасли предприятий в 2016 году составил 32% от суммарной прибыли компаний ТОП-3000. Лидирующую позицию по объему прибыли в 2016 году занимает ООО ЦЕНТРАЛ ПАРТНЕРШИП СЕЙЛЗ ХАУС – один из крупнейших в России теле- и кинодистрибуторов (Рисунок 5).

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-3000

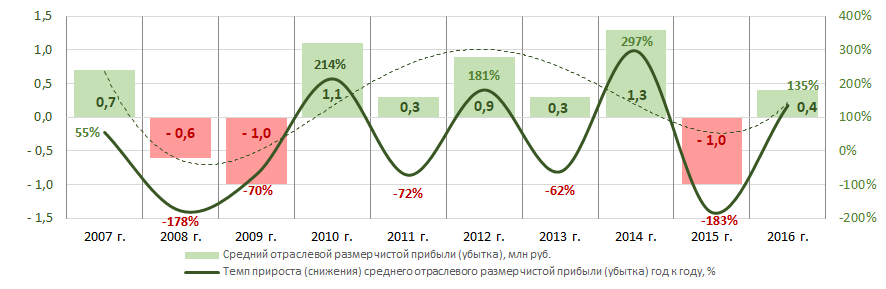

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-3000Средние отраслевые значения показателей прибыли компаний отрасли за десятилетний период не отличаются стабильностью. Отрицательные значения показателя наблюдались в 2008 – 2009 и 2015 годах. В целом, показатели прибыли имеют тенденцию к увеличению. Наилучшие результаты отрасль показала в 2014 году (Рисунок 6).

Рисунок 6. Изменение средних отраслевых показателей прибыли компаний в сфере киноиндустрии в 2007 – 2016 годах

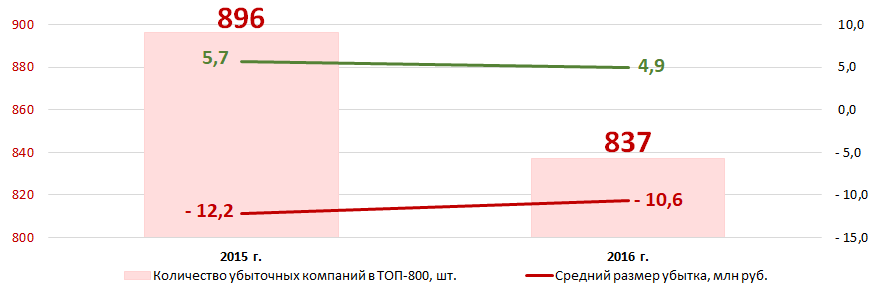

Рисунок 6. Изменение средних отраслевых показателей прибыли компаний в сфере киноиндустрии в 2007 – 2016 годахСреди крупнейших компаний в 2015 году наблюдалось 896 убыточных предприятия или 30% в ТОП-3000. В 2016 году их количество снизилось до 837 или до 28% в ТОП-3000. При этом, на 13% снизился средний размер их убытка. По остальным компаниям ТОП-3000 средний размер прибыли снизился за этот же период на 14% (Рисунок 7).

Рисунок 7. Количество убыточных компаний, средние значения убытка и прибыли компаний ТОП-3000 в 2015 – 2016 годах

Рисунок 7. Количество убыточных компаний, средние значения убытка и прибыли компаний ТОП-3000 в 2015 – 2016 годахОсновные финансовые коэффициенты

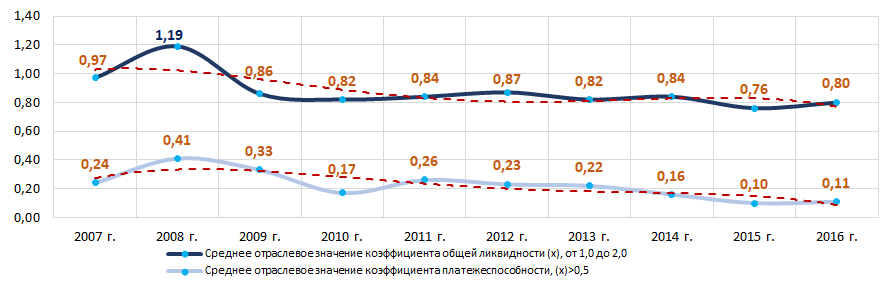

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности находились ниже интервала рекомендуемых значений – от 1,0 до 2,0, за исключением 2008 года (Рисунок 8). В целом показатель коэффициента имеет тенденцию к снижению.

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Коэффициент платежеспособности (отношение суммы собственного капитала к балансовой сумме) показывает зависимость компании от внешних займов. Рекомендуемое значение: >0,5. Значение коэффициента ниже минимального значения означает сильную зависимость от внешних источников получения средств.

Экспертами Информационного агентства Credinform, с учетом фактического положения дел как экономики в целом, так и в отраслях, разработан и реализован в Информационно-аналитической Cистеме Глобаc-i расчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли. Для компаний в сфере киноиндустрии практическое значение коэффициента платежеспособности составило в 2016 г. от 0 до 0,85.

За десятилетний период средние отраслевые показатели коэффициента находились ниже рекомендуемого и в интервале практических значений (Рисунок 8).

В целом показатель коэффициента имеет тенденцию к снижению.

Рисунок 8. Изменение средних отраслевых значений коэффициентов общей ликвидности и платежеспособности компаний в сфере киноиндустрии в 2007 – 2016 годах

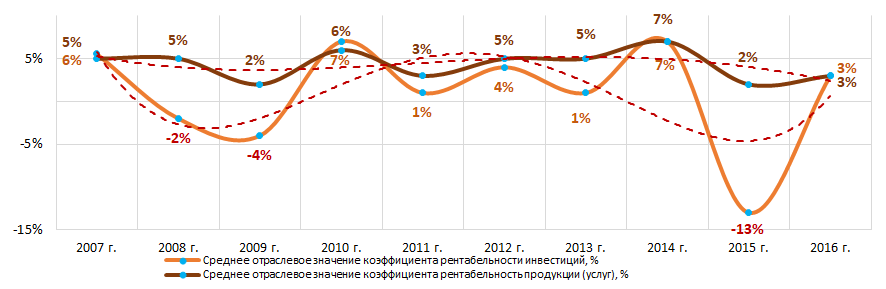

Рисунок 8. Изменение средних отраслевых значений коэффициентов общей ликвидности и платежеспособности компаний в сфере киноиндустрии в 2007 – 2016 годахВ течение десяти лет наблюдается нестабильность показателей коэффициента рентабельности инвестиций, с тенденцией к снижению. В 2008 – 2009 годах показатели снижались до отрицательных значений (Рисунок 9). Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Относительно стабильными, с тенденцией к некоторому снижению, были показатели коэффициента рентабельности продукции (услуг) (Рисунок 9). Коэффициент рассчитывается как отношение прибыли от продаж к расходам по обычной деятельности. В целом рентабельность отражает экономическую эффективность производства.

Рисунок 9. Изменение средних отраслевых значений коэффициентов рентабельности инвестиций и рентабельности продукции (услуг) компаний в сфере киноиндустрии в 2007 – 2016 годах

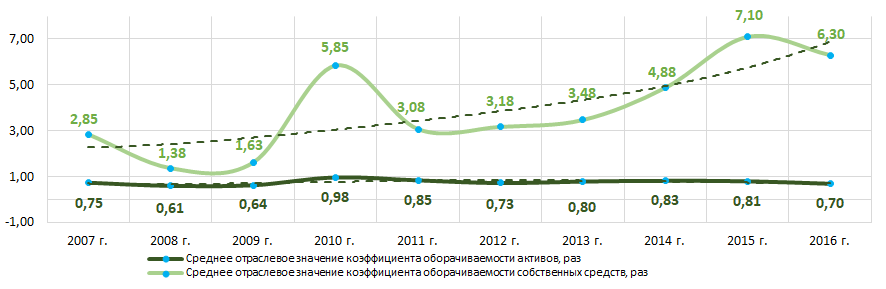

Рисунок 9. Изменение средних отраслевых значений коэффициентов рентабельности инвестиций и рентабельности продукции (услуг) компаний в сфере киноиндустрии в 2007 – 2016 годахКоэффициент оборачиваемости активов рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

Коэффициент оборачиваемости собственных средств рассчитывается как отношение выручки к среднегодовой сумме собственного капитала и показывает интенсивность использования всей совокупности активов.

За десятилетний период оба коэффициента деловой активности в целом демонстрировали тенденцию к росту (Рисунок 10).

Рисунок 10. Изменение средних отраслевых значений коэффициентов деловой активности компаний в сфере киноиндустрии в 2007 – 2016 годах

Рисунок 10. Изменение средних отраслевых значений коэффициентов деловой активности компаний в сфере киноиндустрии в 2007 – 2016 годахСтруктура производства и услуг

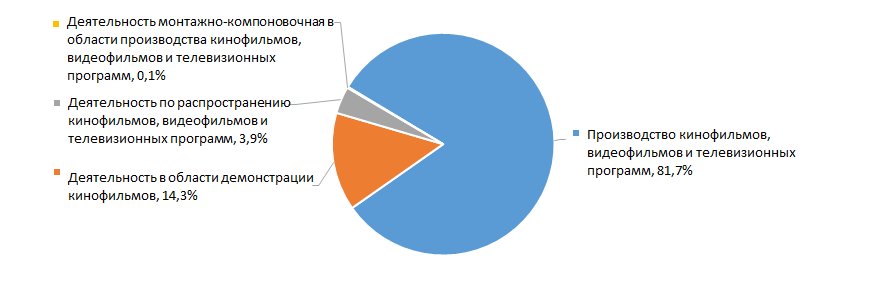

Наибольшая часть компаний из ТОП-3000 специализируется на производстве кинофильмов, видеофильмов и телевизионных программ (Рисунок 11).

Рисунок 11. Распределение компаний ТОП-3000 по видам производства, %

Рисунок 11. Распределение компаний ТОП-3000 по видам производства, %Динамика активности бизнеса

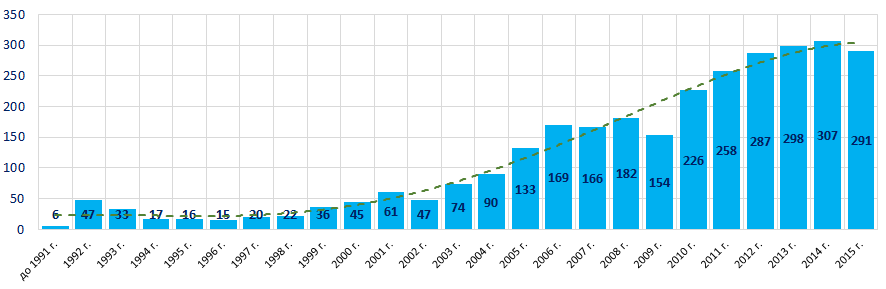

За 25-летний период количество зарегистрированных компаний из ТОП-3000 распределяется по годам их основания неравномерно. Наибольшее число компаний отрасли было основано в 2014 году. В целом наблюдается тенденция к увеличению количества регистрируемых компаний (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-3000 по годам их основания

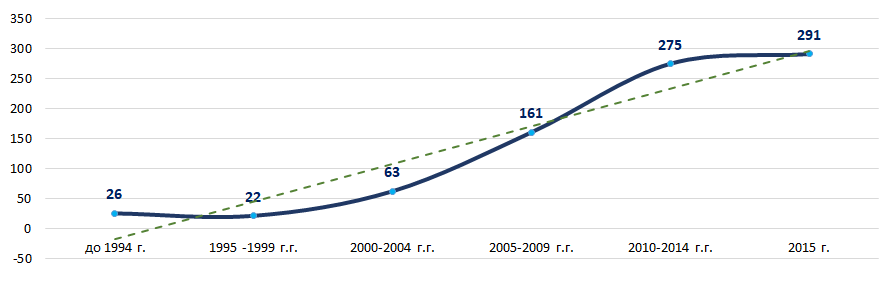

Рисунок 12. Распределение компаний ТОП-3000 по годам их основанияНаибольший интерес бизнеса к производству, распространению и прокату кинофильмов, видеофильмов и телевизионных программ проявился в период после 2010 года (Рисунок 13).

Рисунок 13. Среднее количество компаний ТОП-3000, регистрируемых за год, по периодам их основания

Рисунок 13. Среднее количество компаний ТОП-3000, регистрируемых за год, по периодам их основанияОсновные регионы деятельности

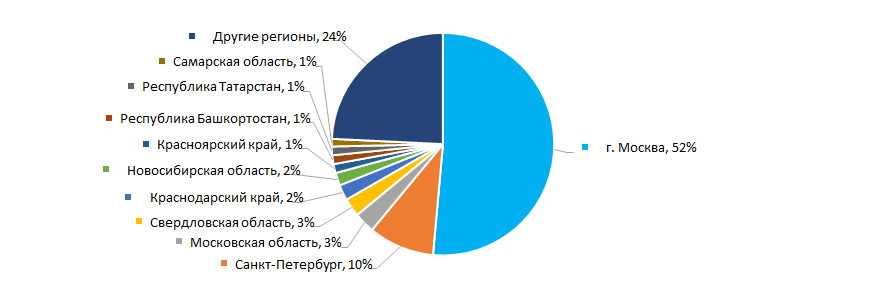

Компании отрасли распределены по территории России неравномерно. Наибольшее их количество зарегистрировано в г. Москве – крупнейшем финансовом центре страны (Рисунок 14).

Компании ТОП-3000 зарегистрированы в 80 регионах России.

Рисунок 14. Распределение компаний ТОП-3000 по регионам России

Рисунок 14. Распределение компаний ТОП-3000 по регионам РоссииНаибольшее количество компаний отрасли сосредоточено в Центральном федеральном округе страны (Рисунок 15).

Рисунок 15. Распределение компаний ТОП-3000 по федеральным округам России

Рисунок 15. Распределение компаний ТОП-3000 по федеральным округам РоссииДоля компаний, имеющих филиалы или представительства, из числа ТОП-3000, составляет 1,2%.

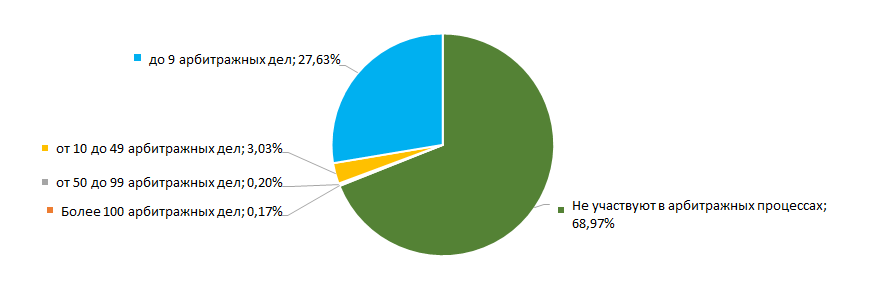

Активность участия в арбитражных процессах

Подавляющая часть компаний отрасли либо совсем не участвует в арбитражных процессах, либо, участвуют в них с минимальной активностью (Рисунок 16).

Рисунок 16. Распределение компаний ТОП-3000 по активности участия в арбитражных процессах

Рисунок 16. Распределение компаний ТОП-3000 по активности участия в арбитражных процессахИндекс благонадежности

С точки зрения наличия признаков «фирм-однодневок» или неблагонадежных организаций подавляющее большинство компаний отрасли демонстрируют крайне низкий риск сотрудничества (Рисунок 17).

Рисунок 17. Распределение компаний ТОП-3000 по Индексу благонадежности

Рисунок 17. Распределение компаний ТОП-3000 по Индексу благонадежностиИндекс скоринговой оценки

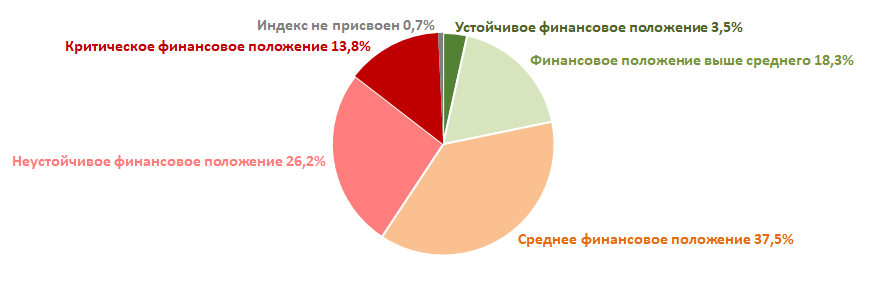

Оценка финансового положения компаний отрасли показывает, что большая часть из них находится в среднем финансовом положении. Однако, доля компаний, находящихся в неустойчивом или критическом финансовом положении составляет значительную величину в 40% (Рисунок 18).

Рисунок 18. Распределение компаний ТОП-3000 по Индексу скоринговой оценки

Рисунок 18. Распределение компаний ТОП-3000 по Индексу скоринговой оценкиИндекс ликвидности

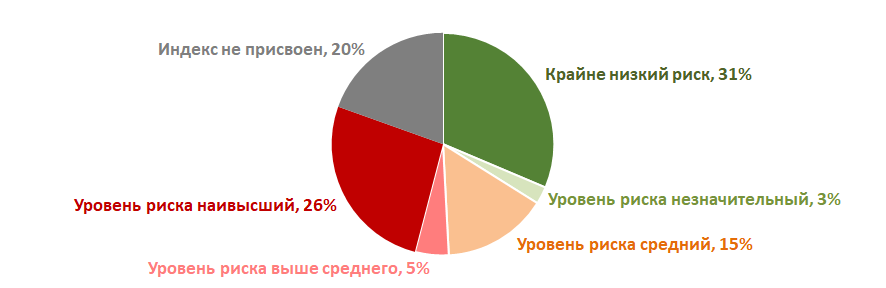

31% компаний отрасли показывает крайне низкий уровень риска банкротства в краткосрочном периоде. Такую же долю составляют компании с наивысшим и выше среднего уровнем риска банкротства (Рисунок 19).

Рисунок 19. Распределение компаний ТОП-3000 по Индексу ликвидности

Рисунок 19. Распределение компаний ТОП-3000 по Индексу ликвидностиИндекс платежеспособности Глобас

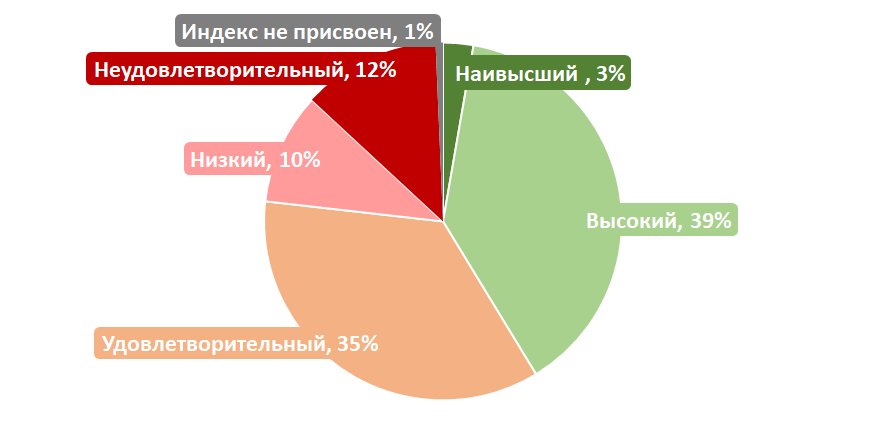

Наибольшей части компаний из ТОП-3000 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 20).

Рисунок 20. Распределение компаний ТОП-3000 по Индексу платежеспособности Глобас

Рисунок 20. Распределение компаний ТОП-3000 по Индексу платежеспособности ГлобасТаким образом, комплексная оценка компаний в сфере киноиндустрии, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует преобладании относительно благоприятных тенденций в отрасли.