Рентабельность продаж крупнейших российских производителей и поставщиков кофе, чая, какао и пряностей

Информационное агентство Credinform представляет рэнкинг крупнейших российских производителей и поставщиков кофе, чая, какао и пряностей. Для рэнкинга были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2014 — 2016 годы) компании (ТОП-10). Далее они были ранжированы по коэффициенту рентабельности продаж (Таблица 1). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Рентабельность продаж (%) — рассчитывается как доля операционной прибыли в общем объеме продаж компании. Коэффициент рентабельности продаж отражает эффективность производственной и коммерческой деятельности предприятия и показывает долю средств предприятия, полученную в результате реализации продукции после покрытия ее себестоимости, уплаты налогов и выплаты процентов по кредитам.

Разброс значений рентабельности продаж в компаниях одной отрасли определяется различиями в конкурентных стратегиях и продуктовых линейках.

Специалистами Информационного агентства Credinform, с учетом фактического положения дел как в целом в экономике, так и в отраслях, разработан и реализован в Информационно-аналитической системе Глобас расчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли.

Для производителей и поставщиков кофе, чая, какао и пряностей усредненное практическое значение коэффициента рентабельности продаж в 2016 году составило от 8,58%.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность показателей и финансовых коэффициентов.

| Наименование, ИНН, регион, основной вид деятельности | Выручка, млн руб. | Чистая прибыль, млн руб. | Рентабельность продаж, % | Индекс платежеспособности Глобас | |||

| 2015 | 2016 | 2015 | 2016 | 2015 | 2016 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| ООО ЮНИЛЕВЕР РУСЬ ИНН 7705183476 г. Москва Производство чая и кофе |

71 404 71 404 |

77 095 77 095 |

-17 353 -17 353 |

-273 -273 |

12,57 12,57 |

12,21 12,21 |

260 Высокий |

| ООО НЕСТЛЕ КУБАНЬ ИНН 2353018969 Краснодарский край Производство чая и кофе |

15 452 15 452 |

16 518 16 518 |

-675 -675 |

1 700 1 700 |

10,32 10,32 |

10,24 10,24 |

244 Высокий |

| ООО ОРИМИ ИНН 4703044256 Ленинградская область Производство чая и кофе |

35 460 35 460 |

39 086 39 086 |

1 163 1 163 |

2 953 2 953 |

8,13 8,13 |

7,05 7,05 |

180 Наивысший |

| ООО ШТРАУС ИНН 7726584503 Владимирская область Торговля оптовая кофе, чаем, какао и пряностями |

9 282 9 282 |

10 031 10 031 |

-948 -948 |

752 752 |

-1,40 -1,40 |

6,34 6,34 |

231 Высокий |

| ООО МАЙ-ФУДС ИНН 7723138243 г. Москва Торговля оптовая кофе, чаем, какао и пряностями |

9 445 9 445 |

12 546 12 546 |

38 38 |

57 57 |

6,04 6,04 |

5,99 5,99 |

167 Наивысший |

| ООО ОРИМИ ТРЭЙД ИНН 7804069580 Ленинградская область Торговля оптовая кофе, чаем, какао и пряностями |

37 713 37 713 |

44 924 44 924 |

4 925 4 925 |

3 604 3 604 |

6,65 6,65 |

4,54 4,54 |

217 Высокий |

| ООО ЦЕНТРАЛЬНАЯ ДИСТРИБЬЮТОРСКАЯ КОМПАНИЯ ИНН 7726332400 г. Москва Торговля оптовая кофе, чаем, какао и пряностями |

16 264 16 264 |

16 582 16 582 |

30 30 |

59 59 |

5,34 5,34 |

4,04 4,04 |

202 Высокий |

| ООО МАЙ-ФУДС ИНН 7722860520 г. Москва Торговля оптовая кофе, чаем, какао и пряностями |

6 937 6 937 |

8 539 8 539 |

66 66 |

64 64 |

4,69 4,69 |

1,76 1,76 |

201 Высокий |

| ООО ПЕТЕРБУРГСКАЯ ПРОДОВОЛЬСТВЕННАЯ КОРПОРАЦИЯ ИНН 7804307179 Санкт-Петербург Производство приправ и пряностей |

10 117 10 117 |

12 336 12 336 |

-20 -20 |

-48 -48 |

-1,11 -1,11 |

0,34 0,34 |

293 Высокий |

| ООО ФЕС ПРОДУКТ ИНН 5007049413 Московская область Производство чая и кофе |

6 668 6 668 |

7 359 7 359 |

-412 -412 |

172 172 |

-0,78 -0,78 |

-1,14 -1,14 |

251 Высокий |

| Итого по компаниям ТОП-10 |  220 758 220 758 |

247 033 247 033 |

-11 171 -11 171 |

11 056 11 056 |

|||

| Среднее значение по компаниям ТОП-10 |  22 076 22 076 |

24 703 24 703 |

-1 117 -1 117 |

1 106 1 106 |

5,04 5,04 |

5,14 5,14 |

|

— рост показателя к предыдущему периоду,

— рост показателя к предыдущему периоду,  — снижение показателя к предыдущему периоду.

— снижение показателя к предыдущему периоду.

Среднее значение коэффициента рентабельности продаж компаний ТОП-10 ниже усредненного практического значения. ООО ФЕС ПРОДУКТ в 2015 — 2016 годах имеет отрицательное значение коэффициента рентабельности продаж.

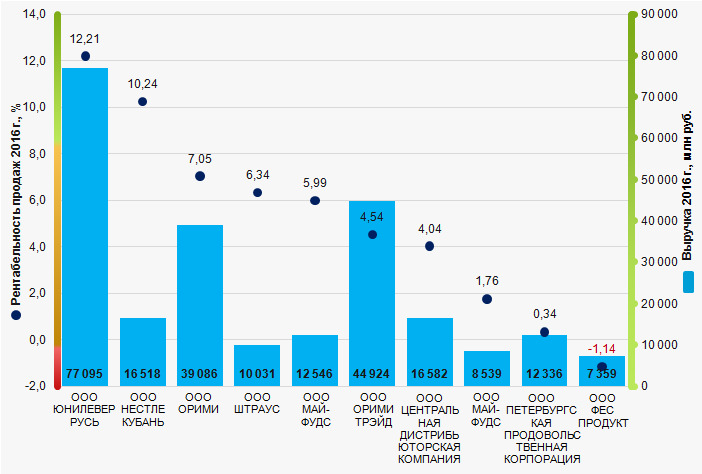

Рисунок 1. Коэффициент рентабельности продаж и выручка крупнейших российских производителей и поставщиков кофе, чая, какао и пряностей (ТОП-10)

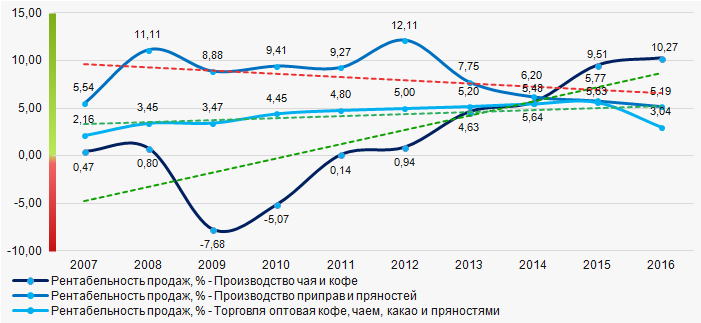

Рисунок 1. Коэффициент рентабельности продаж и выручка крупнейших российских производителей и поставщиков кофе, чая, какао и пряностей (ТОП-10)В течение 10 лет средние отраслевые показатели коэффициента рентабельности продаж в производстве приправ и пряностей имеют тенденцию к снижению, в производстве чая и кофе, а также в оптовой торговле кофе, чаем, какао и пряностями — к увеличению (Рисунок 2).

Рисунок 2. Изменение средних отраслевых значений коэффициентов рентабельности продаж крупнейших российских производителей и поставщиков кофе, чая, какао и пряностей в 2007 — 2016 годах

Рисунок 2. Изменение средних отраслевых значений коэффициентов рентабельности продаж крупнейших российских производителей и поставщиков кофе, чая, какао и пряностей в 2007 — 2016 годахЭкономика доверия привлекает корпоративные инвестиции

Петербургский международный экономический форум 2018 года показал, что Россия — территория возможностей. Посетившие его более 17 тысяч участников из 143 стран тому подтверждение. На Форуме подписали 593 соглашения на сумму более 2,6 трлн рублей.

Среди наиболее крупных итогов ПМЭФ-2018: договоренность о строительстве в городе Усть-Луге Ленинградской области завода по переработке природного газа в метанол стоимостью 1,5 млрд USD, контракты на поставку топлива общей стоимостью 2,1 млрд USD, соглашения об открытии кредитных линий объемом 807 млн EUR консорциумом из пяти европейских банков, формирование синдицированного кредита до 278 млрд рублей для проекта строительства железнодорожной магистрали Белкомур. Сторонами соглашений выступали компании из Германии, Японии, Монголии, других стран Европы и Шанхайской организации сотрудничества.

Прошедший в мае в Санкт-Петербурге ПМЭФ-2018 состоялся под лозунгом «Создавая экономику доверия». Доверие — важнейший актив в мире бизнеса. В период медийных войн и санкций соблюдать договоренности и строить прогнозы сложнее. Форум подтвердил, насколько важно в условиях глобальной экономики формировать и завоевывать доверие в отношениях с иностранными бизнес-партнерами. Доверие создает благоприятную почву для корпоративного инвестирования.

Несмотря на санкционное давление и политическую турбулентность вокруг России, транснациональные компании укрепились на российском рынке. За исключением единичных случаев, они продолжают успешно развивать бизнес путем открытия дочерних фирм или входя в капитал отечественных компаний. Нередки случаи, когда конечный бенефициар иностранного акционера имеет российское происхождение, но это в очередной раз подтверждает тезис о том, что Россия интегрирована в глобальную экономику, стала ее неотъемлемой частью.

Основной поток инвестиций в корпоративный сектор имеет западное происхождение

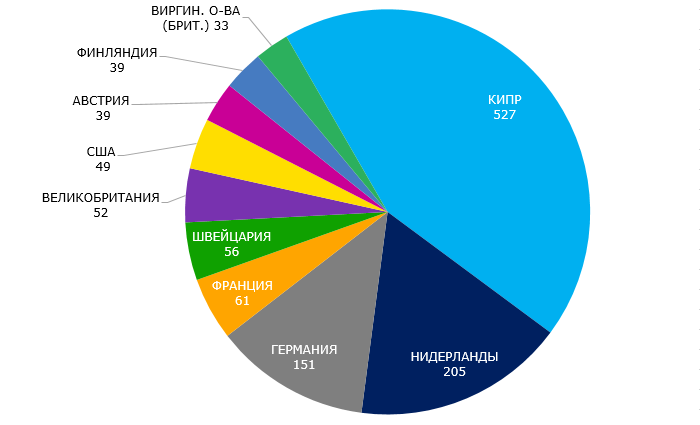

Среди крупных российских компаний с доходом более 2 млрд рублей насчитывается около 1,5 тысяч организаций реального сектора, контролирующая доля в капитале которых принадлежит иностранному юридическому лицу (см. рисунок 1). Суммарный оборот таких организаций достигает 21,5 трлн рублей. Для сравнения: ВВП России в 2017 году составил 92 трлн рублей.

Треть компаний из этого списка принадлежит инвесторам из Республики Кипр. В большинстве случаев это означает, что конечными бенефициарами являются российские граждане. Показательно присутствие Германии и Франции в первой десятке инвесторов в российский капитал. В деловых кругах именно этих стран все чаще слышны заявления о бессмысленности санкций и необходимости их отмены.

Примечателен факт, что при хороших политических отношениях России с азиатским регионом, Китай и Индия, входящие в число крупнейших экономик мира, весьма осторожно инвестируют в российский корпоративный сектор. Всего 16 компаний из 1,5 тысяч крупнейших российских организаций с иностранным капиталом принадлежат китайскому бизнесу, почти в 10 раз меньше в сравнении с Германией и лишь 1 фирма имеет индийские корни. В таких условиях судить о развороте в сторону Азии преждевременно, связь с Европой остается определяющей и приоритетной.

Рисунок 1. Количество российских компаний с оборотом более 2 млрд руб., контролируемых иностранными акционерами, страна происхождения инвестиций

Рисунок 1. Количество российских компаний с оборотом более 2 млрд руб., контролируемых иностранными акционерами, страна происхождения инвестицийВедущие транснациональные корпорации продолжают получать значительный доход от присутствия на российском рынке

В таблице 1 представлен Топ-10 крупнейших компаний, открытых в России иностранными корпорациями. Лидером, показавшим максимальную выручку, является дочка французского продовольственного ритейлера ООО Ашан. Доля в операционном доходе материнской компании AUCHAN HOLDING от российского присутствия достигает почти 10%. Вторая по выручке ООО ТОЙОТА МОТОР приносит в доход группы 1,8%. Доля ООО ДЖ.Т.И. Россия в операционном доходе группы составляет 24,5%.

Спектр интересов иностранных корпоративных инвестиций очень широк: розница, пищевая и табачная промышленность, машиностроение.

| Место | Компания Выручка за 2016 г. Отрасль |

Основной учредитель Доля владения |

Страна по основному учредителю | Головная компания группы Страна регистрации Операционный доход за 2016 г. |

Доля российской компании в общем операционном доходе |

| 1 | АШАН, ООО $5,5 млрд Ритейл |

99% SOGEPAR S.A. |

Франция | AUCHAN HOLDING Франция $55,7 млрд |

9,9% |

| 2 | ТОЙОТА МОТОР, ООО $4,6 млрд Машиностроение |

100% TOYOTA MOTOR EUROPE |

Бельгия | TOYOTA MOTOR CORPORATION Япония $252,2 млрд |

1,8% |

| 3 | ДЖ.Т.И. РОССИЯ, ООО $4,5 млрд Табачная промышленность |

100% JT International Germany GmbH |

Германия | JAPAN TOBACCO INC Япония $18,4 млрд |

24,5% |

| 4 | ФИЛИП МОРРИС СЭЙЛЗ ЭНД МАРКЕТИНГ, ООО $4,4 млрд Табачная промышленность |

99% Philip Morris GmbH |

Германия | PHILIP MORRIS INTERNATIONAL INC. США $26,7 млрд |

16,5% |

| 5 | МЕТРО КЭШ ЭНД КЕРРИ, ООО $4,4 млрд Ритейл |

54,45% Metro Cash & Carry INTERNATIONAL HOLDING B. V. |

Нидерланды | METRO AG Германия $42,3 млрд |

10,4% |

| 6 | ФОЛЬКСВАГЕН ГРУП РУС, ООО $3,2 млрд Машиностроение |

55,14% VOLKSWAGEN FINANCE LUXEMBOURG S.A. |

Люксембург | VOLKSWAGEN AG Германия $237,6 млрд |

1,3% |

| 7 | ЛЕРУА МЕРЛЕН ВОСТОК, ООО $3,1 млрд Ритейл |

99,99% Bricolage Investissement France |

Франция | GROUPE ADEO Франция $17,5 млрд |

17,7% |

| 8 | АО МЕЖДУНАРОДНЫЕ УСЛУГИ ПО МАРКЕТИНГУ ТАБАКА, НАО $3,0 млрд Табачная промышленность |

89,3% BRITISH AMERICAN TOBACCO COMPANY LIMITED |

Нидерланды | BRITISH AMERICAN TOBACCO P.L.C. Великобритания $27,6 млрд |

10,9% |

| 9 | АО МЕРСЕДЕС-БЕНЦ РУС, НАО $2,8 млрд Машиностроение |

100% Daimler AG |

Германия | DAIMLER AG Германия $164 млрд |

1,7% |

| 10 | НЕСТЛЕ РОССИЯ, ООО $2,3 млрд Пищевая промышленность |

84,08% NESTLE S.A. |

Швейцария | NESTLE S.A. Швейцария $88,8 млрд |

2,6% |

Ряд крупнейших российских компаний принадлежат иностранным юридическим лицам

В таблице 2 перечислены крупнейшие российские компании, принадлежащее иностранному владельцу. Среди них можно отметить такие известные предприятия, как Магнитогорский и Новолипецкий металлургические комбинаты, ВымпелКом, Русал, АвтоВАЗ. Практика привлечения иностранных акционеров подтверждает, что Россия — страна с открытой экономикой, в том числе, для возможности перевода бизнеса в другую юрисдикцию.

| Место | Компания Выручка за 2016 г. Отрасль |

Основной учредитель Доля владения |

Страна по основному учредителю |

| 1 | ТОРГОВАЯ КОМПАНИЯ МЕГАПОЛИС, НАО 624,1 млрд руб. Продуктовая дистрибуция |

Частная компания с ограниченной ответственностью Мегаполис Дистрибьюшен Б.В. 99,99% |

Нидерланды |

| 2 | МАГНИТОГОРСКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ, ПАО 339,1 млрд руб. Металлургия |

Mintha Holding Limited 84,26% |

Кипр |

| 3 | НОВОЛИПЕЦКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ, ПАО 335,2 млрд руб. Металлургия |

ФЛЕТЧЕР ГРУП ХОЛДИНГЗ ЛИМИТЕД 84,03% |

Кипр |

| 4 | ВЫМПЕЛ-КОММУНИКАЦИИ (Билайн), ПАО 272,4 млрд руб. Связь, ИТ |

VEON Holdings B.V. 99,99% |

Нидерланды |

| 5 | РУССКИЙ АЛЮМИНИЙ (Русал), НАО 233,9 млрд руб. Металлургия |

ЮНАЙТЕД КОМПАНИ РУСАЛ АЛЮМИНИУМ ЛИМИТЕД 100% |

Кипр |

| 6 | АВТОВАЗ, ПАО 190,0 млрд руб. Машиностроение |

ALLIANCE ROSTEC AUTO B.V. 64,6% |

Нидерланды |

| 7 | О`КЕЙ, ООО 180,6 млрд руб. Ритейл |

АО О'КЕЙ ГРУПП 99,3% |

Люксембург |

| 8 | СНС-ХОЛДИНГ, ООО 149,3 млрд руб. Табачная дистрибуция |

GK SNS LIMITED 100% |

Кипр |

| 9 | РУСЭНЕРГОСБЫТ, ООО 148,5 млрд руб. Поставки электроэнергии |

КОМПАНИЯ С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ "РЭСЭНЕРГО ИНВЕСТМЕНТС ЛТД" 50,5% |

Кипр |

| 10 | АНТИПИНСКИЙ НЕФТЕПЕРЕРАБАТЫВАЮЩИЙ ЗАВОД, НАО 146,7 млрд руб. Производство нефтепродуктов |

Vikay Industrial Limited 79,99% |

Кипр |