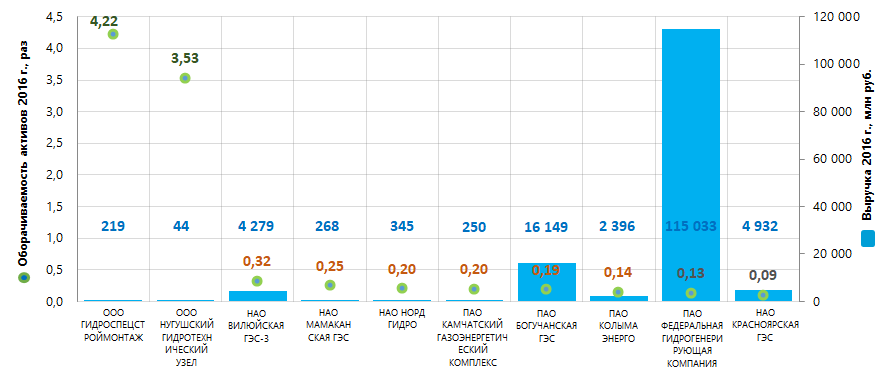

Оборачиваемость активов крупнейших российских предприятий гидроэнергетики

Информационное агентство Credinform представляет рэнкинг крупнейших российских предприятий гидроэнергетики. Для рэнкинга были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2016 и 2015 годы) компании (ТОП-10). Далее они были ранжированы по коэффициенту оборачиваемости активов в 2016 году (Таблица 1). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Оборачиваемость активов рассчитывается как отношение выручки от реализации к средней величине совокупных активов компании за период. Показатель относится к группе коэффициентов деловой активности и характеризует эффективность использования компанией всех имеющихся в распоряжении ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

Специалистами Информационного агентства Credinform www.credinform.ru, с учетом фактического положения дел как в целом в экономике, так и в отраслях, разработан и реализован в Информационно-аналитической системе Глобас расчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли. Для компаний по производству, передаче и распределению электроэнергии практическое значение коэффициента оборачиваемости активов в 2016 г. составило от 0,61.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность показателей и финансовых коэффициентов.

| Наименование, ИНН, регион | Выручка, млн руб. | Чистая прибыль, млн руб. | Оборачиваемость активов, раз | Индекс платежеспособности Глобас | |||

| 2015 г. | 2016 г. | 2015 г. | 2016 г. | 2015 г. | 2016 г. | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| ООО ГИДРОСПЕЦСТРОЙМОНТАЖ ИНН 6143079313 Ростовская область |

575,9 | 218,5 | 14,3 | 2,2 | 3,08 | 4,22 | 308 Удовлетворительный |

| ООО НУГУШСКИЙ ГИДРОТЕХНИЧЕСКИЙ УЗЕЛ ИНН 263015092 Республика Башкортостан |

42,2 | 44,2 | 0,1 | 1 797,0 | 3,98 | 3,532 | 258 Высокий |

| НАО ВИЛЮЙСКАЯ ГЭС-3 ИНН 1433015048 Республика Саха (Якутия) |

2 364,0 | 4 279,2 | 770,1 | 898,3 | 0,17 | 0,32 | 175 Наивысший |

| НАО МАМАКАНСКАЯ ГЭС ИНН 3802010707 Иркутская область |

263,0 | 267,7 | 90,8 | 82,8 | 0,26 | 0,25 | 196 Наивысший |

| НАО НОРД ГИДРО ИНН 7801435581 Республика Карелия |

330,8 | 345,0 | 9,5 | -3,3 | 0,22 | 0,20 | 311 Удовлетворительный |

| ПАО КАМЧАТСКИЙ ГАЗОЭНЕРГЕТИЧЕСКИЙ КОМПЛЕКС ИНН 4101047002 Камчатский край |

280,0 | 250,1 | 0,7 | -32,8 | 0,21 | 0,20 | 221 Высокий |

| ПАО БОГУЧАНСКАЯ ГЭС ИНН 2420002597 Красноярский край |

14 653,7 | 16 149,1 | 4 678,3 | 5 104,6 | 0,18 | 0,19 | 186 Наивысший |

| ПАО КОЛЫМАЭНЕРГО ИНН 4908000718 Магаданская область |

2 057,9 | 2 395,5 | 16,8 | 163,6 | 0,12 | 0,14 | 238 Высокий |

| ПАО ФЕДЕРАЛЬНАЯ ГИДРОГЕНЕРИРУЮЩАЯ КОМПАНИЯ - РУСГИДРО ИНН 2460066195 Красноярский край |

107 099,0 | 115 033,0 | 30 022,0 | 41 877,0 | 0,12 | 0,13 | 162 Наивысший |

| НАО КРАСНОЯРСКАЯ ГЭС ИНН 2446000322 Красноярский край |

18 597,0 | 4 931,6 | 10 243,0 | 4 843,3 | 0,40 | 0,09 | 187 Наивысший |

| Итого по компаниям ТОП-10 | 146 263,5 | 143 914,0 | 45 845,5 | 54 732,7 | |||

| Среднее значение по компаниям ТОП-10 | 14 626,3 | 14 391,4 | 4 584,6 | 5 473,3 | 0,87 | 0,92 | |

| Среднее значение по отрасли | 1 012,8 | 1 110,5 | 22,7 | 94,5 | 0,59 | 0,61 | |

Средний показатель коэффициента оборачиваемости активов компаний ТОП-10 в 2016 году находится выше практического значения. Две компании ТОП-10 в 2016 году имеют показатели коэффициента выше практического значения и восемь компаний – ниже (выделены зеленым и оранжевым цветом в столбцах 6 и 7 Таблицы 1). Пять компаний из ТОП-10 в 2016 году снизили показатели чистой прибыли или выручки по сравнению с предыдущим периодом, либо имеют убыток (выделены красной заливкой в столбцах 3 и 5 Таблицы 1).

Рисунок 1. Коэффициент оборачиваемости активов и выручка крупнейших российских предприятий гидроэнергетики (ТОП-10)

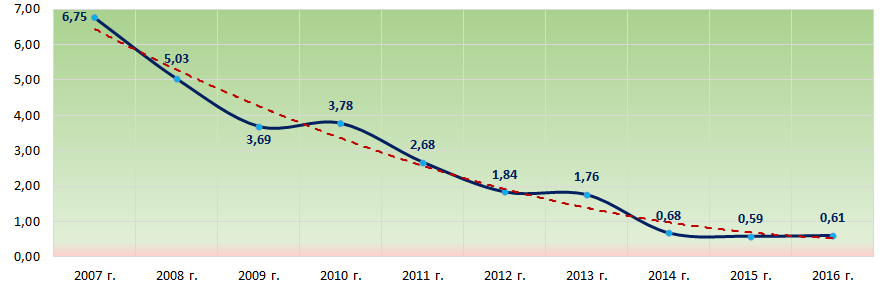

Рисунок 1. Коэффициент оборачиваемости активов и выручка крупнейших российских предприятий гидроэнергетики (ТОП-10)Средние отраслевые показатели коэффициента оборачиваемости активов за последние десять лет имеют тенденцию к снижению. Это может свидетельствовать о постепенном снижении деловой активности компаний в данной сфере деятельности (Рисунок 2).

Рисунок 2. Изменение средних отраслевых значений коэффициента оборачиваемости активов российских компаний по производству, передаче и распределению электроэнергии в 2007 – 2016 годах

Рисунок 2. Изменение средних отраслевых значений коэффициента оборачиваемости активов российских компаний по производству, передаче и распределению электроэнергии в 2007 – 2016 годахВосьми компаниям ТОП-10 присвоены наивысший или высокий индексы платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства.

ООО ГИДРОСПЕЦСТРОЙМОНТАЖ и НАО НОРД ГИДРО присвоен удовлетворительный индекс платежеспособности Глобас, в связи с наличием информации об их участии в качестве ответчиков в арбитражных делах. Прогноз развития индексов – стабильный.

Тенденции в сфере производства чугуна, стали и ферросплавов

Информационное агентство Credinform представляет обзор тенденций в сфере производства чугуна, стали и ферросплавов.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2015 и 2016 годы) компании отрасли (ТОП-10 и ТОП-500). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

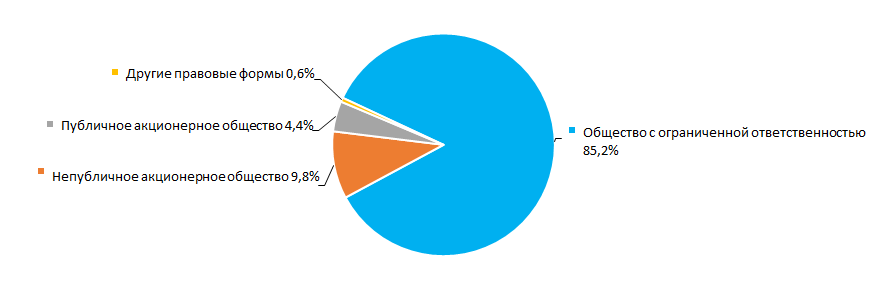

Правовые формы и недостоверность сведений

Наиболее распространенной правовой формой компаний в отрасли является общество с ограниченной ответственностью. Заметную долю составляют также публичные и непубличные акционерные общества. (Рисунок 1).

Рисунок 1. Распределение компаний ТОП-500 по правовым формам

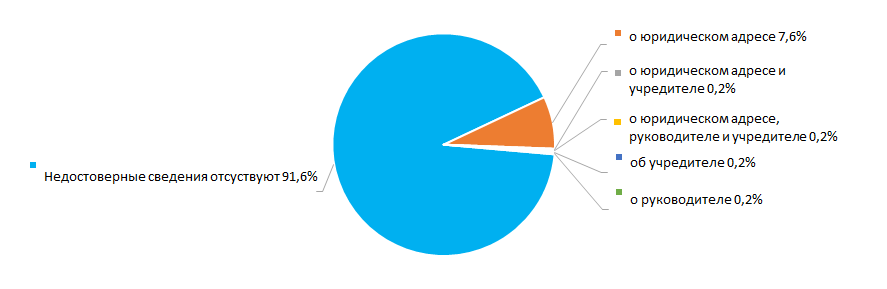

Рисунок 1. Распределение компаний ТОП-500 по правовым формамПо результатам проверок ФНС РФ у 8,4% компаний отрасли в Единый государственный реестр юридических лиц внесены записи о недостоверности сведений (Рисунок 2).

Рисунок 2. Доли компаний ТОП-500, имеющие записи в ЕГРЮЛ о недостоверности сведений

Рисунок 2. Доли компаний ТОП-500, имеющие записи в ЕГРЮЛ о недостоверности сведенийВыручка от реализации

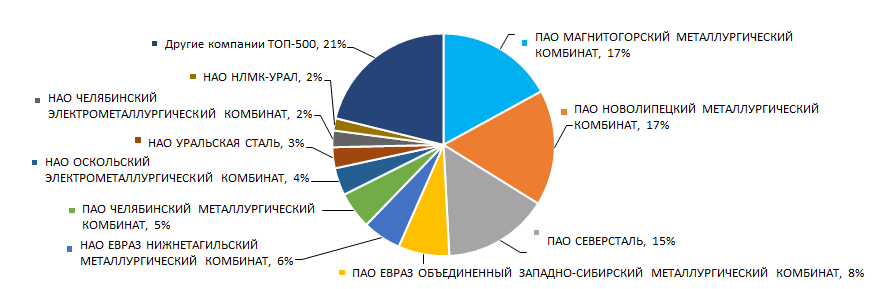

Объем выручки 10 лидеров отрасли в 2016 году составил 79% от суммарной выручки 500 крупнейших компаний. Это свидетельствует о высоком уровне монополизации в отрасли. Крупнейшей компанией по объему выручки в 2016 году стало ПАО МАГНИТОГОРСКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ (Рисунок 3).

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-500

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-500Наилучшие результаты в отрасли по объему выручки за десятилетний период были достигнуты в 2016 году. В периоды кризисных явлений в экономике в 2007 - 2008 годы и с 2010 по 2012 годы наблюдалось снижение средних отраслевых показателей. (Рисунок 4).

Рисунок 4. Изменение средних отраслевых показателей выручки компаний в сфере производства чугуна, стали и ферросплавов в 2007 – 2016 годах

Рисунок 4. Изменение средних отраслевых показателей выручки компаний в сфере производства чугуна, стали и ферросплавов в 2007 – 2016 годахПрибыль и убытки

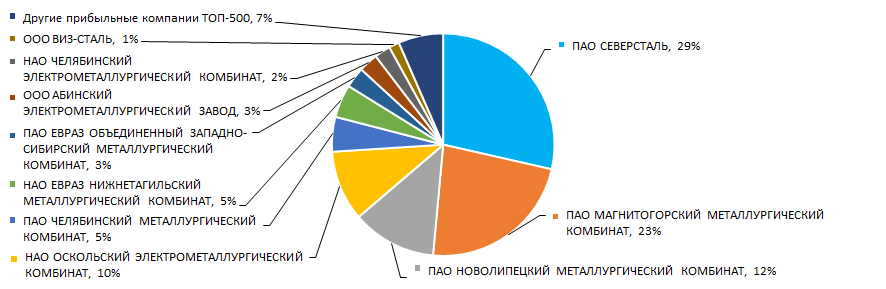

Объем прибыли 10 лидеров отрасли в 2016 году составил 93% от суммарной прибыли компаний ТОП-500. Ведущую позицию по объему прибыли в 2016 году занимает ПАО СЕВЕРСТАЛЬ (Рисунок 5).

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-500

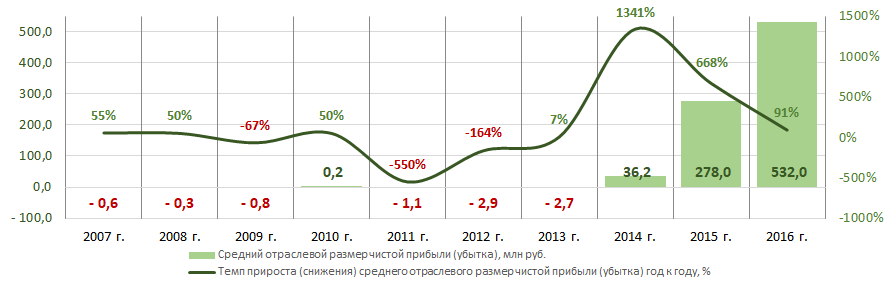

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-500Средние отраслевые значения показателей прибыли компаний отрасли за десятилетний период не отличаются стабильностью. Отрицательные значения показателей наблюдались в 2007 - 2009, 2011 - 2013 годах на фоне кризисных явлений в экономике. В последние годы наблюдается значительный рост показателей, что коррелируется с показателями выручки. Наилучшие результаты отрасль показала в 2016 году. (Рисунок 6).

Рисунок 6. Изменение средних отраслевых показателей прибыли компаний в сфере производства чугуна, стали и ферросплавов в 2007 – 2016 годах

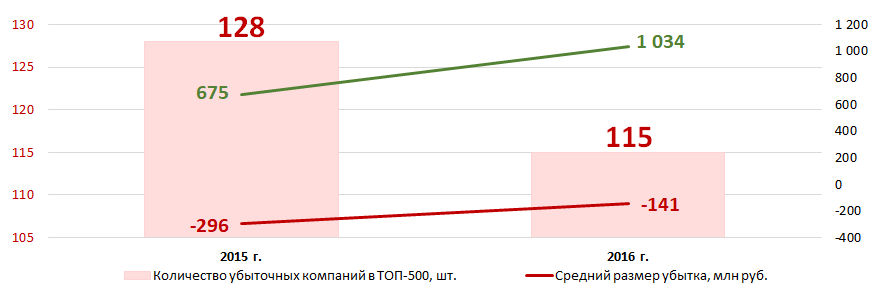

Рисунок 6. Изменение средних отраслевых показателей прибыли компаний в сфере производства чугуна, стали и ферросплавов в 2007 – 2016 годахСреди компаний ТОП-500 в 2015 году наблюдалось 128 убыточных предприятий. В 2016 году их количество снизилось до 115 или на 10%. При этом, на 52% снизился средний размер их убытка. По остальным компаниям ТОП-500 средний размер прибыли увеличился за этот же период на 53% (Рисунок 7).

Рисунок 7. Количество убыточных компаний, средние значения убытка и прибыли компаний ТОП-500 в 2015 – 2016 годах

Рисунок 7. Количество убыточных компаний, средние значения убытка и прибыли компаний ТОП-500 в 2015 – 2016 годахОсновные финансовые коэффициенты

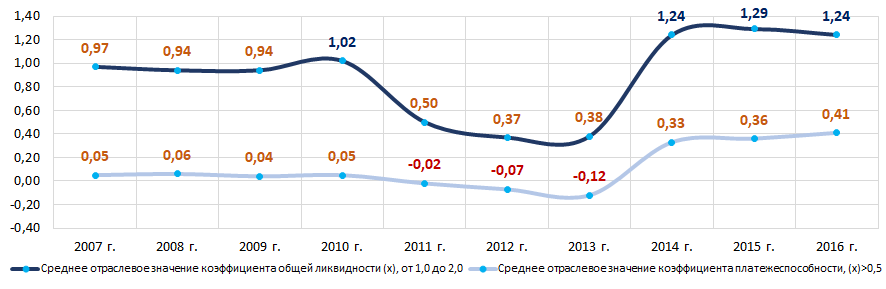

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности в течение шести лет находились ниже интервала рекомендуемых значений - от 1,0 до 2,0. (отмечены желтым цветом на Рисунке 8).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Коэффициент платежеспособности (отношение суммы собственного капитала к балансовой сумме) показывает зависимость компании от внешних займов. Рекомендуемое значение: >0,5. Значение коэффициента ниже минимального значения означает сильную зависимость от внешних источников получения средств.

Экспертами Информационного агентства Credinform, с учетом фактического положения дел как экономики в целом, так и в отраслях, разработан и реализован в Информационно-аналитической системе Глобас расчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли. Для компаний в сфере производства чугуна, стали и ферросплавов практическое значение коэффициента платежеспособности составляет в 2016 г. от 0 до 0,61.

За десятилетний период средние отраслевые показатели коэффициента находились ниже рекомендуемого значения и в интервале практических значений, за исключением периода с 2011 по 2013 годы, когда наблюдались отрицательные значения (Рисунок 8).

Однако, начиная с 2014 года показатели обоих коэффициентов значительно улучшились.

Рисунок 8. Изменение средних отраслевых значений коэффициентов общей ликвидности и платежеспособности компаний в сфере производства чугуна, стали и ферросплавов в 2007 – 2016 годах

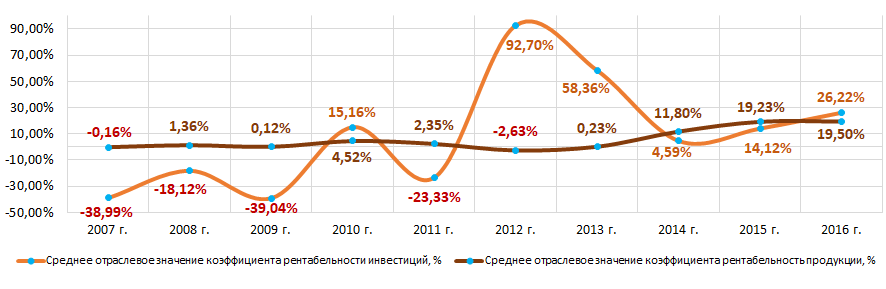

Рисунок 8. Изменение средних отраслевых значений коэффициентов общей ликвидности и платежеспособности компаний в сфере производства чугуна, стали и ферросплавов в 2007 – 2016 годахВ течение десяти лет наблюдается нестабильность показателей коэффициента рентабельности инвестиций. В периоды кризисных явлений в экономике с 2007 по 2009 и в 2011 годы) показатели снижались до отрицательных значений (Рисунок 9). Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Нестабильными в этот же период были и показатели коэффициента рентабельности продукции (Рисунок 9). Наибольший рост показателей наблюдался начиная с 2014 года. Коэффициент рассчитывается как отношение прибыли от продаж к расходам по обычной деятельности. В целом рентабельность отражает экономическую эффективность производства.

Рисунок 9. Изменение средних отраслевых значений коэффициентов рентабельности инвестиций и рентабельности услуг компаний в сфере производства чугуна, стали и ферросплавов в 2007 – 2016 годах

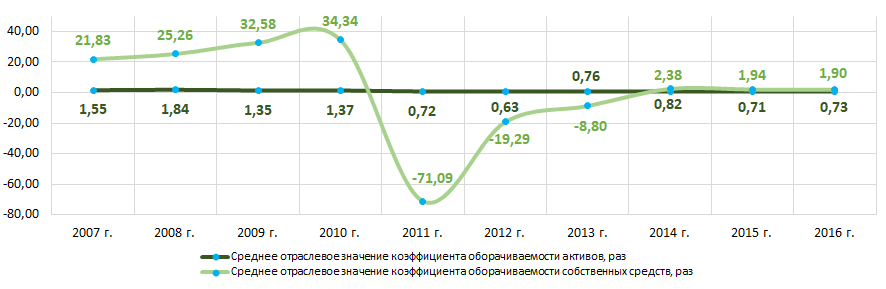

Рисунок 9. Изменение средних отраслевых значений коэффициентов рентабельности инвестиций и рентабельности услуг компаний в сфере производства чугуна, стали и ферросплавов в 2007 – 2016 годахПоказатели коэффициента оборачиваемости активов за десятилетний период демонстрируют тенденцию к снижению (Рисунок 10).

Коэффициент оборачиваемости активов рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

Коэффициент оборачиваемости собственных средств рассчитывается как отношение выручки к среднегодовой сумме собственного капитала и показывает интенсивность использования всей совокупности активов.

Начиная с 2011 года наблюдается значительное снижение показателей данного коэффициента (Рисунок 10).

Рисунок 10. Изменение средних отраслевых значений коэффициентов деловой активности компаний в сфере производства чугуна, стали и ферросплавов в 2007 – 2016 годах

Рисунок 10. Изменение средних отраслевых значений коэффициентов деловой активности компаний в сфере производства чугуна, стали и ферросплавов в 2007 – 2016 годахСтруктура производства

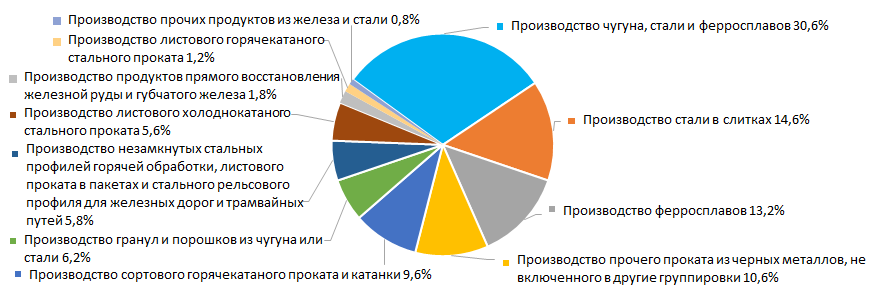

Треть компаний в ТОП-500 имеют широкую специализацию по производству чугуна, стали и ферросплавов (Рисунок 11).

Рисунок 11. Распределение компаний ТОП-500 по видам производимой продукции

Рисунок 11. Распределение компаний ТОП-500 по видам производимой продукцииДинамика активности бизнеса

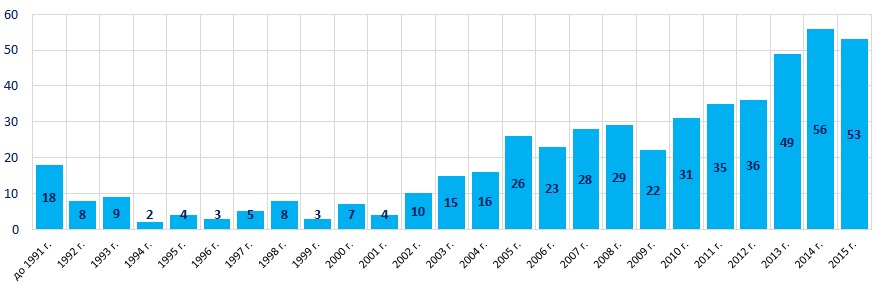

За 25-летний период количество зарегистрированных компаний из ТОП-500 распределяется по годам их основания неравномерно. Наибольшее число компаний отрасли было основано в 2014 году (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-500 по годам их основания

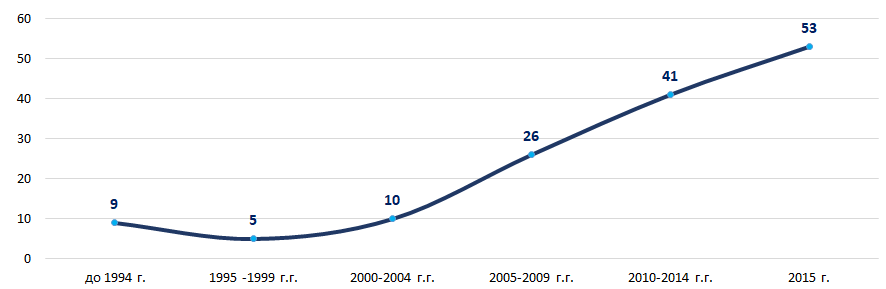

Рисунок 12. Распределение компаний ТОП-500 по годам их основанияНаибольший интерес бизнеса к производству чугуна, стали и ферросплавов проявился в период после 2010 года. (Рисунок 13).

Рисунок 13. Среднее количество компаний ТОП-500, регистрируемых за год, по периодам их основания

Рисунок 13. Среднее количество компаний ТОП-500, регистрируемых за год, по периодам их основанияОсновные регионы деятельности

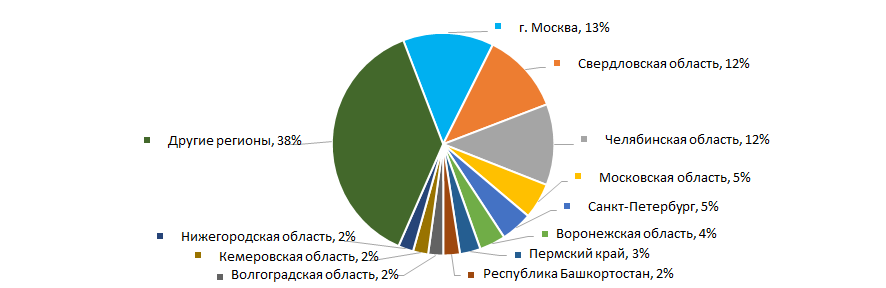

Компании отрасли распределены по территории страны неравномерно. Наибольшее их количество зарегистрировано в г. Москве, Свердловской и Челябинской областях (Рисунок 14). Это может быть связано, с одной стороны, со стремлением к регистрации головных офисов компаний в крупнейшем в стране финансовом центре. С другой стороны, Свердловская и Челябинская области – это регионы с исторически сложившейся инфраструктурой литейного производства.

Компании ТОП-500 зарегистрированы в 60 регионах России.

Рисунок 14. Распределение компаний ТОП-500 по регионам России

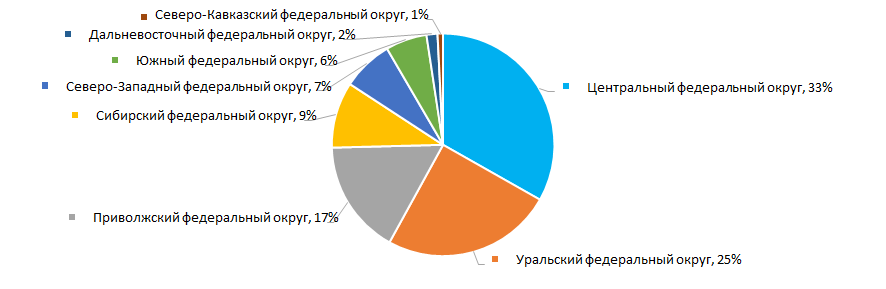

Рисунок 14. Распределение компаний ТОП-500 по регионам РоссииНаибольшее количество компаний отрасли сосредоточено в Центральном федеральном округе страны (Рисунок 15).

Рисунок 15. Распределение компаний ТОП-500 по федеральным округам России

Рисунок 15. Распределение компаний ТОП-500 по федеральным округам РоссииДоля компаний, имеющих филиалы или представительства, из числа ТОП-500, составляет 6,6%.

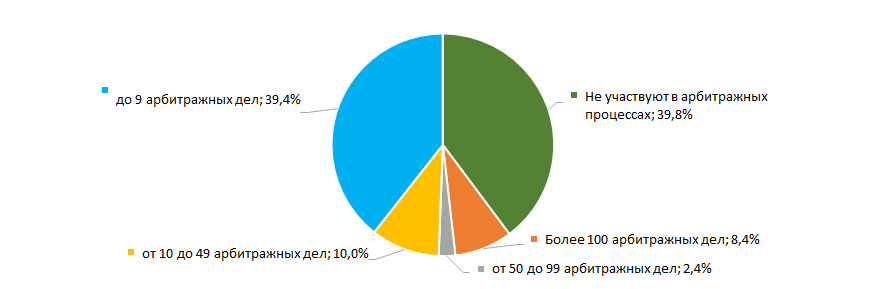

Активность участия в арбитражных процессах

Большая часть компаний отрасли либо совсем не участвует в арбитражных процессах, либо, участвуют в них не активно. (Рисунок 16).

Рисунок 16. Распределение компаний ТОП-500 по активности участия в арбитражных процессах

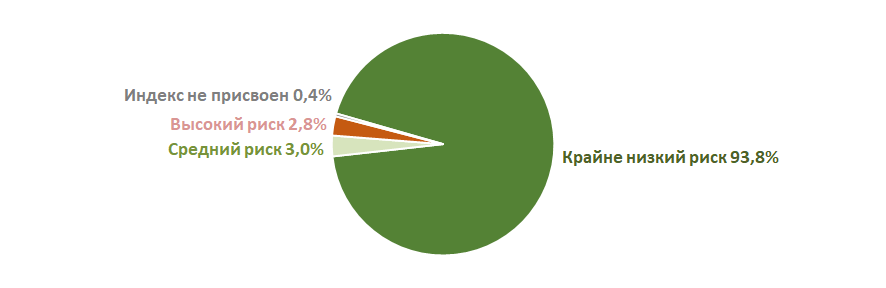

Рисунок 16. Распределение компаний ТОП-500 по активности участия в арбитражных процессахИндекс благонадежности

С точки зрения наличия признаков «фирм-однодневок» или неблагонадежных организаций подавляющее большинство компаний отрасли демонстрируют крайне низкий риск сотрудничества (Рисунок 17).

Рисунок 17. Распределение компаний ТОП-500 по Индексу благонадежности

Рисунок 17. Распределение компаний ТОП-500 по Индексу благонадежностиИндекс скоринговой оценки

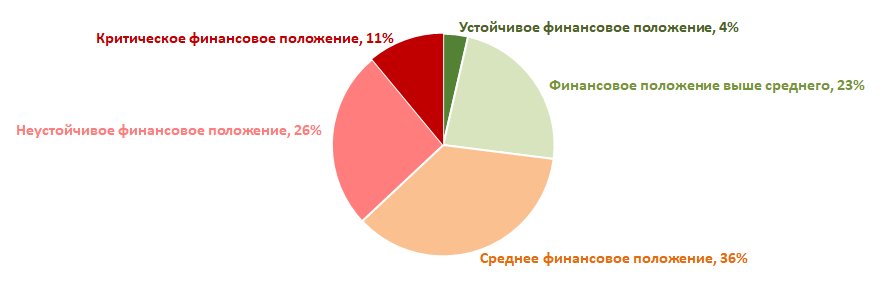

Оценка финансового положения компаний отрасли показывает, что более трети предприятий находится в неустойчивом и критическом финансовом положении и столько же имеют среднее финансовое положение (Рисунок 18).

Рисунок 18. Распределение компаний ТОП-500 по Индексу скоринговой оценки

Рисунок 18. Распределение компаний ТОП-500 по Индексу скоринговой оценкиИндекс ликвидности

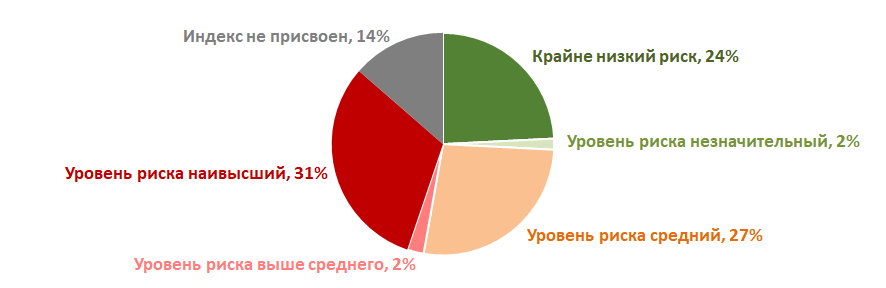

Почти треть компаний отрасли (31%) показывают наивысший уровень риска банкротства в краткосрочном периоде (Рисунок 19).

Рисунок 19. Распределение компаний ТОП-500 по Индексу ликвидности

Рисунок 19. Распределение компаний ТОП-500 по Индексу ликвидностиИндекс платежеспособности Глобас

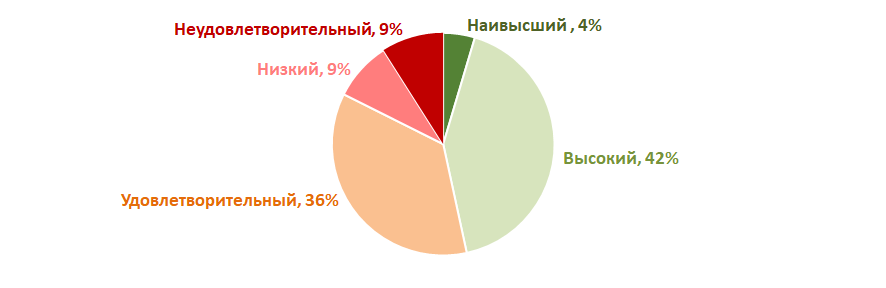

Более трети компаний отрасли из числа 500 крупнейших присвоен удовлетворительный Индекс платежеспособности Глобас. При этом, почти половине компаний присвоен наивысший и высокий Индекс платежеспособности Глобас (Рисунок 20).

Рисунок 20. Распределение компаний ТОП-2000 по Индексу платежеспособности Глобас

Рисунок 20. Распределение компаний ТОП-2000 по Индексу платежеспособности ГлобасТаким образом, комплексная оценка предприятий по производству чугуна, стали и ферросплавов, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует преобладании до 2013 года неблагоприятных тенденциях в данной сфере деятельности. Однако, в последние годы, положение дел в отрасли начало улучшаться.