Топ-10 стран по автомобильному парку

Сегодня происходит стремительная трансформация мирового автомобильного рынка. Если на протяжении всего XX века ключевыми регионами для ведущих автоконцернов были исключительно США и страны Западной Европы, то начиная с 2010 г. Китай стабильно удерживает 1-е место по числу продаваемых автомобилей: по итогам 2019 г. этот показатель в КНР составил 25,8 млн ед., в США – 17,5 млн. ед. (см. таблицу 1).

Пока США сохраняют за собой абсолютную пальму первенства по общему автомобильному парку: сегодня здесь насчитывается 274 млн авто. Однако уже в ближайшей перспективе это вековое лидерство будет утрачено, так как относительный уровень автомобилизации близок к своему естественному пределу: на 1 тыс. жителей, включая младенцев, в США приходится 838 автомобилей.

В Китае рынок совершенно далек от насыщения, уровень автомобилизации оценивается в 181 авто на 1 тыс. жителей, что в 2,1 раза ниже, чем в России - 381 авто. С учетом роста благосостояния граждан Поднебесной, следует ожидать дальнейшего стремительного роста местного автопарка. Общее число автотранспортных средств в КНР к настоящему времени достигло 260 млн ед., что лишь на 14 млн ед. меньше, чем в США.

На 3-м месте по мировому автопарку находится Индия – 243 млн ед., но годовые продажи новых авто там значительно скромнее, чем в Китае. Несмотря на это, учитывая огромное население, Индия в среднесрочной перспективе также обойдет США по общему автопарку.

Россия занимает 1-е место в Европе по числу автотранспортных средств. В стране зарегистрировано 56 млн авто.

| Ранг | Страна | Общий парк автотранспортных средств, млн | Продано новых автотранспортных средств в 2019 г., млн | Количество автотранспортных средств на 1000 жителей |

| 1 | США | 274 | 17,5 | 838 |

| 2 | Китай | 260 | 25,8 | 181 |

| 3 | Индия | 243 | 3,8 | 176 |

| 4 | Япония | 78 | 5,2 | 615 |

| 5 | Бразилия | 74 | 2,8 | 350 |

| 6 | Россия | 56 | 1,8 | 381 |

| 7 | Германия | 46 | 3,6 | 561 |

| 8 | Италия | 38 | 2,0 | 625 |

| 9 | Мексика | 37 | 1,4 | 297 |

| 10 | Франция | 32 | 2,6 | 478 |

Пандемия COVID-19, безусловно, внесет свои коррективы в глобальный автомобильный рынок. Повсеместно произойдет существенный спад продаж, потребление бензина и дизельного топлива. Но тренд уже не изменить. Будущее автопрома – в Азии, а учитывая количество населения, в регионе будет сохраняться устойчивый спрос на нефтепродукты, металлы, композиционные материалы.

ТОП-1000 компаний Северного Кавказа

В целях сокращения межрегиональных различий в уровне и качестве жизни населения, ускорения темпов экономического роста и технологического развития, а также обеспечения национальной безопасности страны Правительством РФ в феврале 2019 года утверждена Стратегия пространственного развития России до 2025 года в составе 12 макрорегионов. Один из них – Северо-Кавказский, в состав которого входят: г. Севастополь, Кабардино-Балкарская, Карачаево-Черкесская, Чеченская Республики, Краснодарский и Ставропольский край, Республики Адыгея, Дагестан, Ингушетия, Крым, Северная Осетия – Алания, Ростовская область.

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших компаний реального сектора экономики Северо-Кавказского экономического района России.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2013 - 2018 годы) предприятия (ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшим предприятием Северо-Кавказского экономического района России по размеру чистых активов является ООО ГАЗПРОМ ТРАНСГАЗ КРАСНОДАР, ИНН 2308128945, Краснодарский край. В 2018 году чистые активы предприятия составляли более 206 млрд рублей.

Наименьшим размером чистых активов в ТОП-1000 обладало ООО ГАЗПРОМ МЕЖРЕГИОНГАЗ ГРОЗНЫЙ, ИНН 2013006003, Чеченская Республика. Недостаточность имущества этой компании в 2018 году выражалась отрицательной величиной -83 млрд рублей.

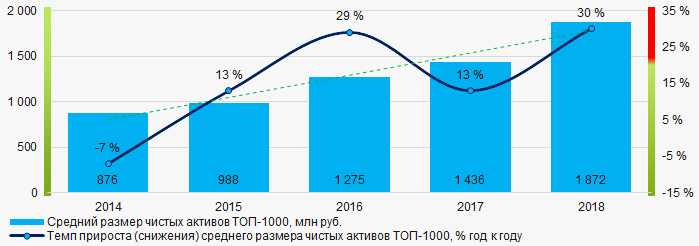

За пятилетний период средние размеры чистых активов предприятий ТОП-1000 имеют тенденцию к росту (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2014 – 2018 годах

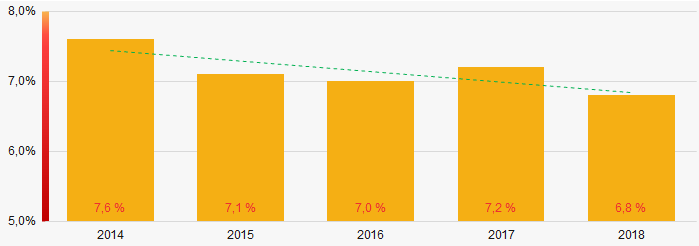

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2014 – 2018 годахДоли предприятий с недостаточностью имущества в ТОП-1000 в последние пять лет имеют тенденцию к снижению (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000Выручка от реализации

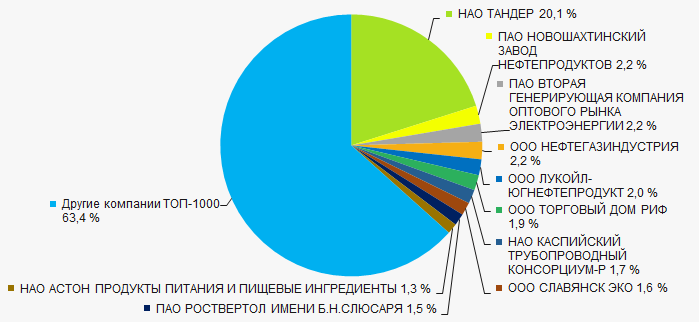

Объем выручки 10 ведущих предприятий региона в 2018 году составил почти 37% от суммарной выручки предприятий ТОП-1000. (Рисунок 3). Это свидетельствует об относительно высоком уровне концентрации капитала.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2018 года ТОП-1000

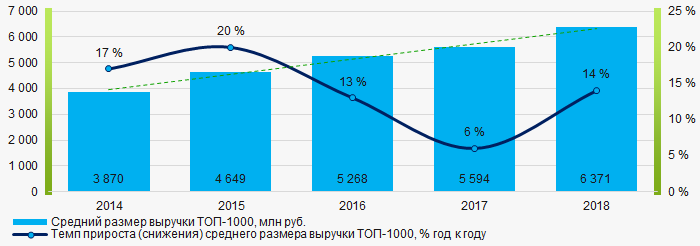

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2018 года ТОП-1000В целом наблюдается тенденция к увеличению объемов выручки (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2014 – 2018 годах

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2014 – 2018 годахПрибыль и убытки

Крупнейшим предприятием по размеру чистой прибыли является также НАО КАСПИЙСКИЙ ТРУБОПРОВОДНЫЙ КОНСОРЦИУМ-Р, ИНН 2310040800, Краснодарский край. За 2018 год прибыль компании составила более 36 млрд рублей.

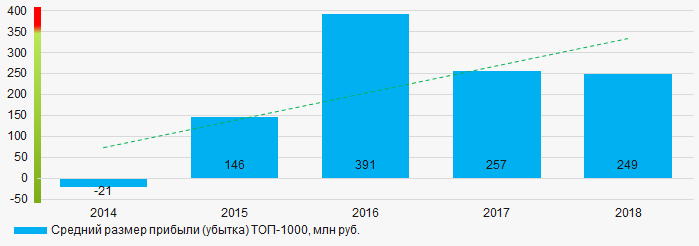

В течение пятилетнего периода у предприятий ТОП-1000 наблюдалась тенденция к увеличению прибыли (Рисунок 5).

Рисунок 5. Изменение средних показателей прибыли компаний ТОП-1000 в 2014 – 2018 годах

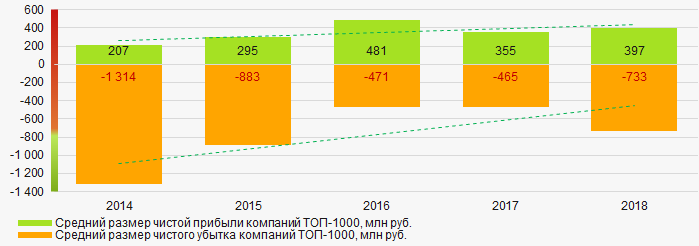

Рисунок 5. Изменение средних показателей прибыли компаний ТОП-1000 в 2014 – 2018 годахЗа пятилетний период средние значения показателей чистой прибыли предприятий ТОП-1000 имеют тенденцию к увеличению, при этом средний размер чистого убытка снижается. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2014 – 2018 годах

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2014 – 2018 годахОсновные финансовые коэффициенты

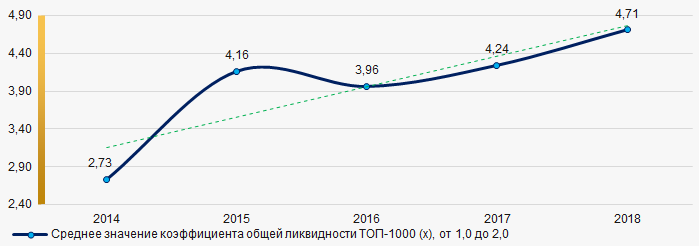

За пятилетний период средние показатели коэффициента общей ликвидности компаний ТОП-1000 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2014 – 2018 годах

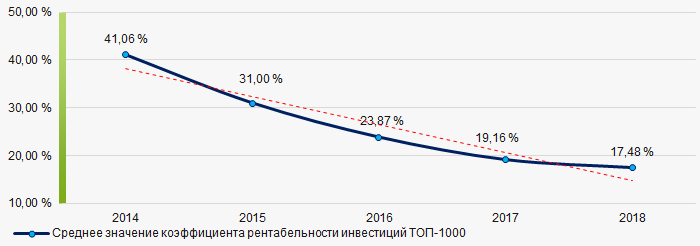

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2014 – 2018 годахВ течение пяти лет, наблюдался достаточно высокий уровень средних значений показателей коэффициента рентабельности инвестиций с тенденцией к снижению (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2014 – 2018 годах

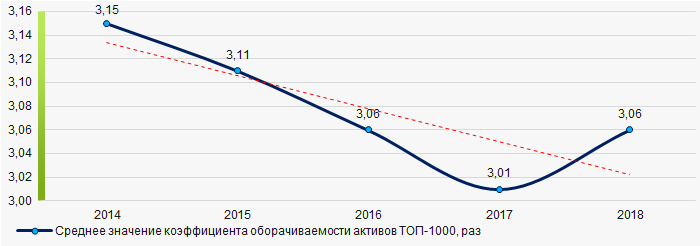

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2014 – 2018 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За пятилетний период данный коэффициент деловой активности демонстрировал тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2014 – 2018 годах

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2014 – 2018 годахМалый бизнес

30% предприятий ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их суммарной выручки в общем объеме ТОП-1000 составляет 6%, что значительно ниже среднего показателя по стране в 2018 - 2019 годах. (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Основные регионы деятельности

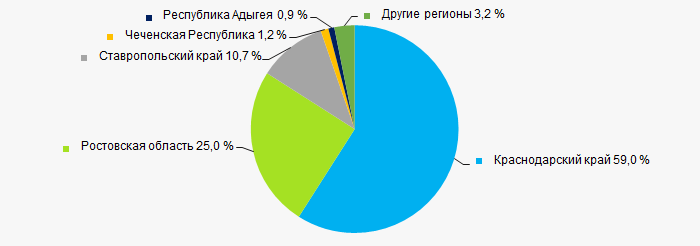

Предприятия ТОП-1000 зарегистрированы во всех 12 регионах и распределены по территории неравномерно. 84% крупнейших по объему выручки предприятий сосредоточены в Краснодарском крае и Ростовской области (Рисунок 11).

Рисунок 11. Распределение выручки компаний ТОП-1000 по территории Северо-Кавказского экономического района России

Рисунок 11. Распределение выручки компаний ТОП-1000 по территории Северо-Кавказского экономического района РоссииСкоринг бухгалтерской отчетности

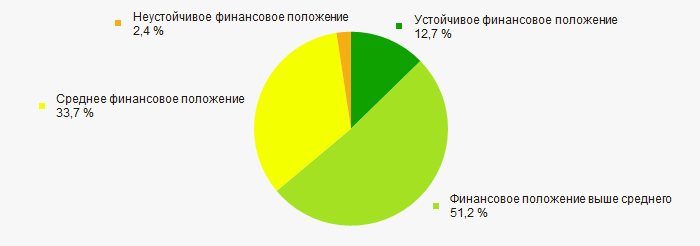

Оценка финансового положения предприятий ТОП-1000 показывает, что наибольшая часть из них находится в финансовом положении выше среднего. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

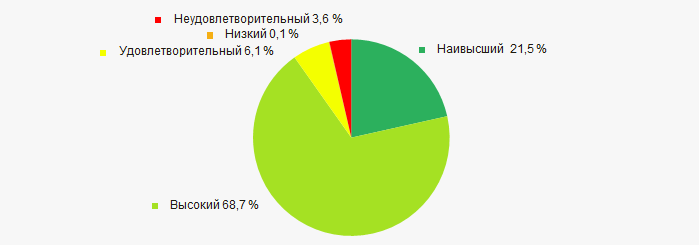

Подавляющей части предприятий ТОП-1000 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасИндекс промышленного производства

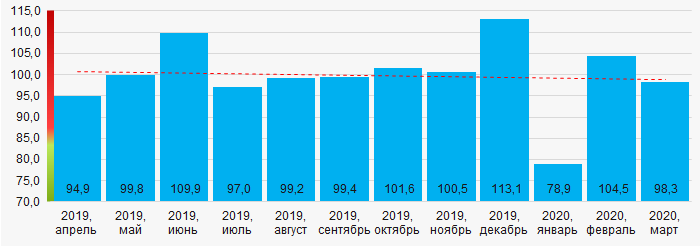

По сведениям Федеральной службы государственной статистики, в Северо-Кавказском экономическом районе России в течение 12 месяцев 2019 – 2020 годов наблюдается тенденция к снижению показателей индекса промышленного производства (Рисунок 14). При этом средний показатель индекса от месяца к месяцу составил 99,7%.

Рисунок 14. Усредненный индекс промышленного производства на территории Северо-Кавказского экономического района России в 2019 - 2020 годах, месяц к месяцу (%)

Рисунок 14. Усредненный индекс промышленного производства на территории Северо-Кавказского экономического района России в 2019 - 2020 годах, месяц к месяцу (%)По тем же сведениями доля предприятий Северо-Кавказского экономического района России в общем объеме выручки от продажи товаров, продукции, работ, услуг по стране за 2019 год составила 4,643%, что ниже показателя 2018 года, составлявшего 4,701%.

Вывод

Комплексная оценка деятельности крупнейших предприятий реального сектора экономики Северо-Кавказского экономического района России, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании положительных тенденций (Таблица 1).

| Тенденции и факторы оценки ТОП-1000 | Удельный вес фактора, % |

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  10 10 |

| Уровень конкуренции / монополизации |  -10 -10 |

| Темп прироста (снижения) среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  10 10 |

| Рост / снижение средних размеров чистой прибыли компаний |  10 10 |

| Рост / снижение средних размеров чистого убытка компаний |  10 10 |

| Рост / снижение средних значений коэффициента общей ликвидности | |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  -10 -10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в регионе по объему выручки более 22% |  -10 -10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Индекс промышленного производства |  -10 -10 |

| Динамика доли выручки региона в суммарной выручке РФ |  -10 -10 |

| Среднее значение удельного веса факторов |  0,9 0,9 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор).

отрицательная тенденция (фактор).