Уточнен порядок обращений в государственные органы

Согласно Федеральному закону от 27.11.2017 №355-ФЗ «О внесении изменений в Федеральный закон «О порядке рассмотрения обращений граждан Российской Федерации», вступившему в силу с 8 декабря 2017 года ответы на обращения в государственные органы должны предоставляться в соответствии только с той формой, в которой они были направлены. То есть, ответы на письменные обращения - в форме письменного документа, а на электронные - в форме электронного сообщения. Сопровождать электронные обращения какими-либо документами в виде приложений возможно только в электронной форме.

Законом также установлено, что на обращения, затрагивающие интересы неконкретного круга лиц, ответы могут быть размещены на официальных сайтах государственных органов.

О размещении ответов на письменные обращения на официальных сайтах обратившиеся граждане должны быть оповещены в течение 7 дней сообщением электронного адреса этого сайта.

Не подлежат рассмотрению письменные обращения, по тексту которых невозможно конкретизировать смысл предложений, заявлений или жалоб. Ответы на эти обращения не даются. Об этом граждане, направившие такие обращения, должны быть оповещены в течение 7 дней со дня их регистрации.

Справочно

По сведениям Федеральной службы государственной статистики, размещенным в Единой межведомственной информационно-статистической системе (ЕМИСС) в 2013 году за получением государственных услуг было направлено 971 524 915 обращений граждан, из них, 308 077 223 обращения - в электронной форме или 31,7% от общего количества таких обращений.

Тенденции в сфере судостроения

Информационное агентство Credinform представляет обзор тенденций в сфере судостроения.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2015 и 2016 годы) компании отрасли (ТОП-10 и ТОП-300). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Правовые формы и недостоверность сведений

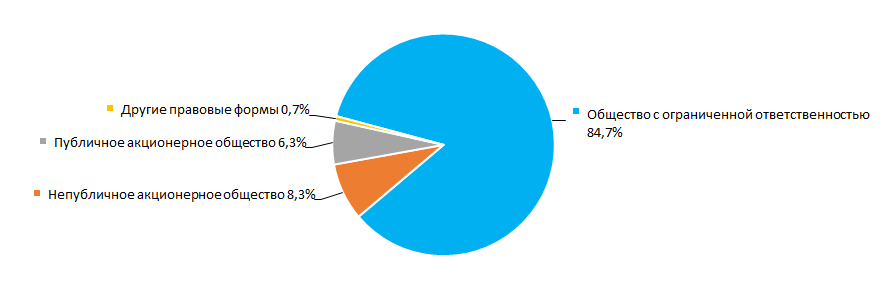

Наиболее распространенной правовой формой компаний в отрасли является общество с ограниченной ответственностью. Заметные доли составляют также непубличные и публичные акционерные общества. (Рисунок 1).

Рисунок 1. Распределение компаний ТОП-300 по правовым формам

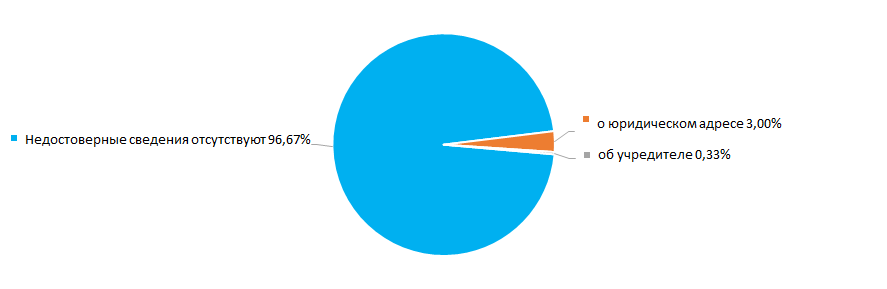

Рисунок 1. Распределение компаний ТОП-300 по правовым формамПо результатам проверок ФНС РФ у 3,33% компаний отрасли в Единый государственный реестр юридических лиц внесены записи о недостоверности сведений (Рисунок 2).

Рисунок 2. Доли компаний ТОП-300, имеющие записи в ЕГРЮЛ о недостоверности сведений

Рисунок 2. Доли компаний ТОП-300, имеющие записи в ЕГРЮЛ о недостоверности сведенийВыручка от реализации

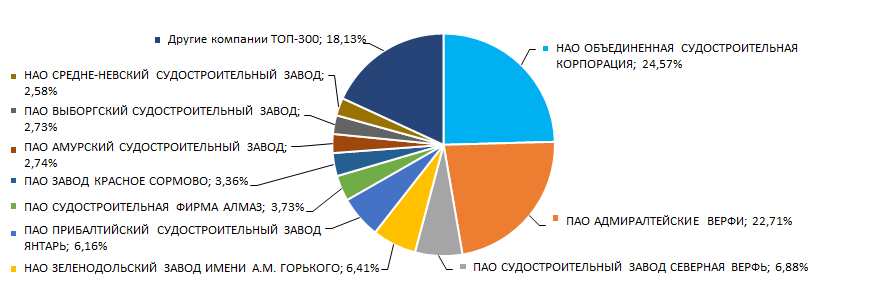

Объем выручки 10 лидеров отрасли в 2016 году составил 82% от суммарной выручки 300 крупнейших компаний. Это свидетельствует о высоком уровне монополизации в отрасли. Крупнейшей компанией по объему выручки в 2016 году стало НАО ОБЪЕДИНЕННАЯ СУДОСТРОИТЕЛЬНАЯ КОРПОРАЦИЯ - крупнейший судостроительный холдинг России, объединяющий около 40 проектно-конструкторских бюро и специализированных научно-исследовательских центров, верфей, судоремонтных и машиностроительных предприятий, на базе которых консолидирована большая часть отечественного судостроительного комплекса. (Рисунок 3).

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-300

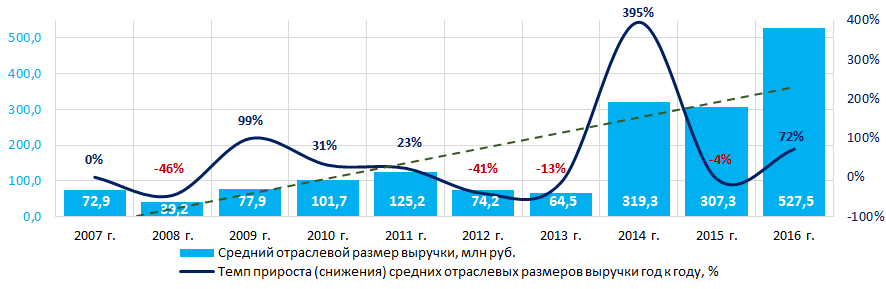

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-300Наилучшие результаты в отрасли по объему выручки за десятилетний период были достигнуты в 2016 году. В периоды кризисных явлений в экономике в 2008, 2012 и 2013 годах средние отраслевые показатели существенно снижались. В целом наблюдается тенденция к увеличению объемов выручки. (Рисунок 4).

Рисунок 4. Изменение средних отраслевых показателей выручки компаний в сфере судостроения в 2007 – 2016 годах

Рисунок 4. Изменение средних отраслевых показателей выручки компаний в сфере судостроения в 2007 – 2016 годахПрибыль и убытки

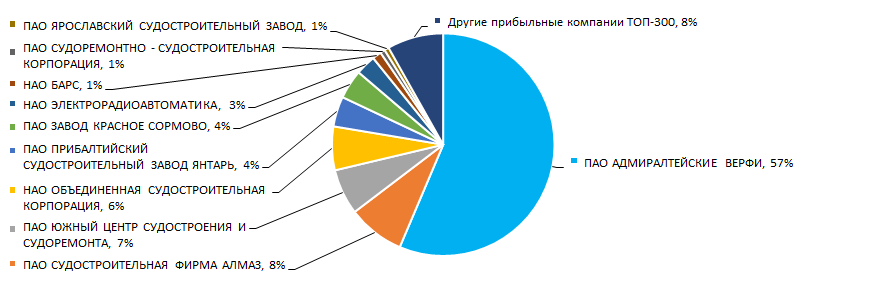

Объем прибыли 10 лидеров отрасли в 2016 году составил 92% от суммарной прибыли компаний ТОП-300. Ведущую позицию по объему прибыли в 2016 году занимает ПАО АДМИРАЛТЕЙСКИЕ ВЕРФИ - базовое предприятие судостроительной отрасли, входящее в состав НАО ОБЪЕДИНЕННАЯ СУДОСТРОИТЕЛЬНАЯ КОРПОРАЦИЯ и специализирующееся на производстве глубоководной морской техники, строительстве подводных лодок, глубоководных аппаратов и наукоемких высокотехнологичных судов военного и гражданского назначения. (Рисунок 5).

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-300

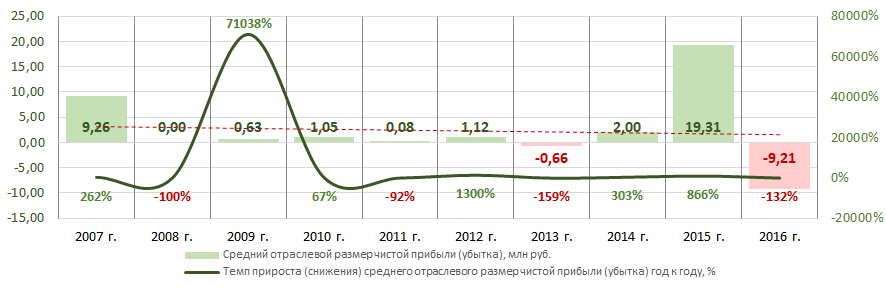

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-300Средние отраслевые значения показателей прибыли компаний отрасли за десятилетний период не отличаются стабильностью. Отрицательные значения показателя наблюдались в 2013 и 2016 годах. В целом, показатели прибыли имеют тенденцию к снижению. Наилучшие результаты отрасль показала в 2015 году. (Рисунок 6).

Рисунок 6. Изменение средних отраслевых показателей прибыли компаний в сфере судостроения в 2007 – 2016 годах

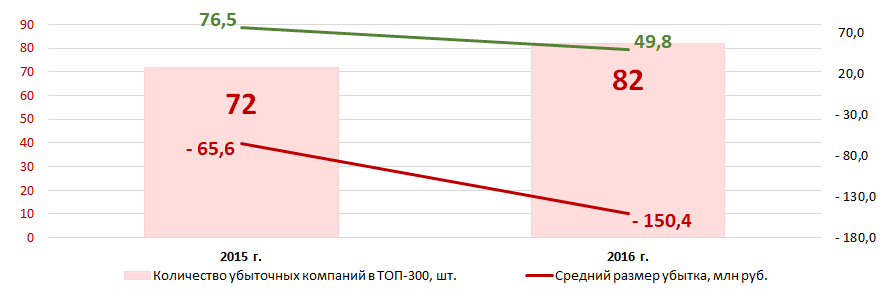

Рисунок 6. Изменение средних отраслевых показателей прибыли компаний в сфере судостроения в 2007 – 2016 годахСреди компаний ТОП-300 в 2015 году наблюдалось 72 убыточных компаний. В 2016 году их количество увеличилось до 82 или на 14%. При этом, на 129% увеличился средний размер их убытка. По остальным компаниям ТОП-300 средний размер прибыли снизился за этот же период на 35% (Рисунок 7).

Рисунок 7. Количество убыточных компаний, средние значения убытка и прибыли компаний ТОП-300 в 2015 – 2016 годах

Рисунок 7. Количество убыточных компаний, средние значения убытка и прибыли компаний ТОП-300 в 2015 – 2016 годахОсновные финансовые коэффициенты

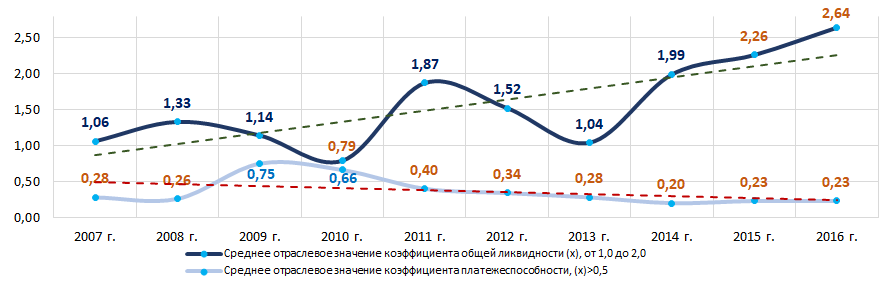

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности находились в интервале рекомендуемых значений - от 1,0 до 2,0 и выше, за исключением 2010 года. В целом показатель коэффициента имеет тенденцию к росту.

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Коэффициент платежеспособности (отношение суммы собственного капитала к балансовой сумме) показывает зависимость компании от внешних займов. Рекомендуемое значение: >0,5. Значение коэффициента ниже минимального значения означает сильную зависимость от внешних источников получения средств.

Экспертами Информационного агентства Credinform, с учетом фактического положения дел как экономики в целом, так и в отраслях, разработан и реализован в Информационно-аналитической системе Глобас-i расчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли. Для судостроительных компаний практическое значение коэффициента платежеспособности составляет в 2016 г. от 0,02 до 0,85.

За десятилетний период средние отраслевые показатели коэффициента в течение восьми лет находились ниже рекомендуемого значения и весь период - в интервале практических значений (Рисунок 8).

В целом показатель коэффициента имеет тенденцию к снижению.

Рисунок 8. Изменение средних отраслевых значений коэффициентов общей ликвидности и платежеспособности компаний в сфере судостроения в 2007 – 2016 годах

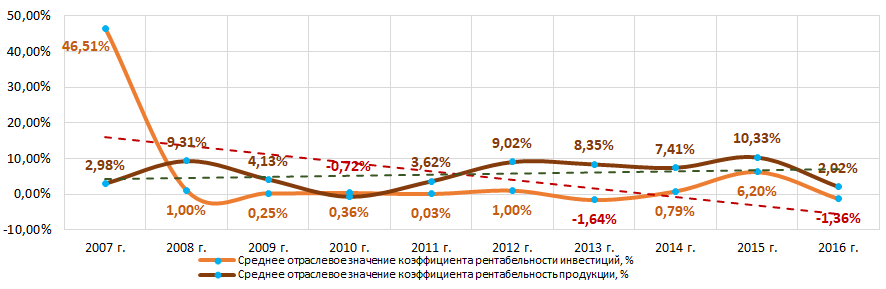

Рисунок 8. Изменение средних отраслевых значений коэффициентов общей ликвидности и платежеспособности компаний в сфере судостроения в 2007 – 2016 годахВ течение десяти лет наблюдается нестабильность показателей коэффициента рентабельности инвестиций, с тенденцией к снижению. В 2013 и 2016 годах показатели снижались до отрицательных значений (Рисунок 9). Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Нестабильными в этот же период были и показатели коэффициента рентабельности продукции (Рисунок 9). Коэффициент рассчитывается как отношение прибыли от продаж к расходам по обычной деятельности. В целом рентабельность отражает экономическую эффективность производства.

В целом, показатель коэффициента демонстрирует тенденцию к увеличению.

Рисунок 9. Изменение средних отраслевых значений коэффициентов рентабельности инвестиций и рентабельности продукции компаний в сфере судостроения в 2007 – 2016 годах

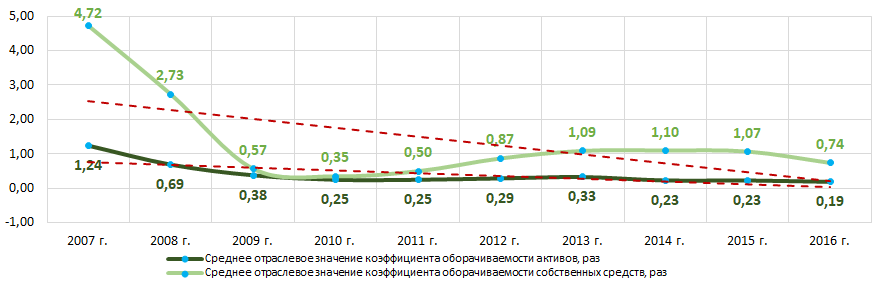

Рисунок 9. Изменение средних отраслевых значений коэффициентов рентабельности инвестиций и рентабельности продукции компаний в сфере судостроения в 2007 – 2016 годахКоэффициент оборачиваемости активов рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

Коэффициент оборачиваемости собственных средств рассчитывается как отношение выручки к среднегодовой сумме собственного капитала и показывает интенсивность использования всей совокупности активов.

За десятилетний период оба коэффициента деловой активности демонстрировали нестабильность с тенденцией к снижению (Рисунок 10).

Рисунок 10. Изменение средних отраслевых значений коэффициентов деловой активности компаний в сфере судостроения в 2007 – 2016 годах

Рисунок 10. Изменение средних отраслевых значений коэффициентов деловой активности компаний в сфере судостроения в 2007 – 2016 годахСтруктура производства

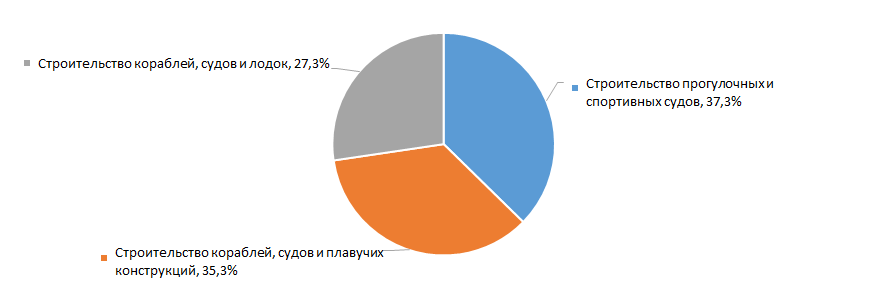

Наибольшая часть компаний из ТОП-300 специализируется на строительстве прогулочных и спортивных судов (Рисунок 11).

Рисунок 11. Распределение компаний ТОП-300 по видам производимой продукции, %

Рисунок 11. Распределение компаний ТОП-300 по видам производимой продукции, %Динамика активности бизнеса

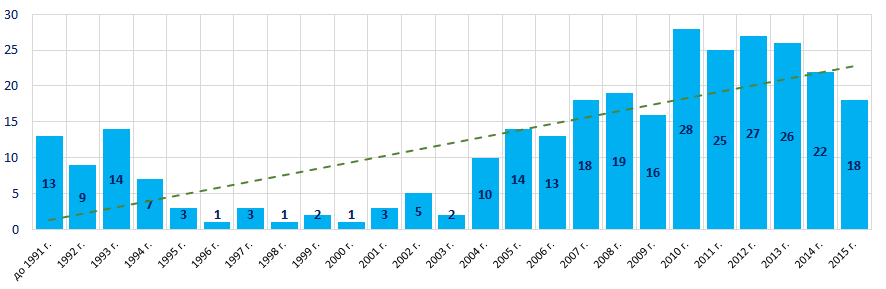

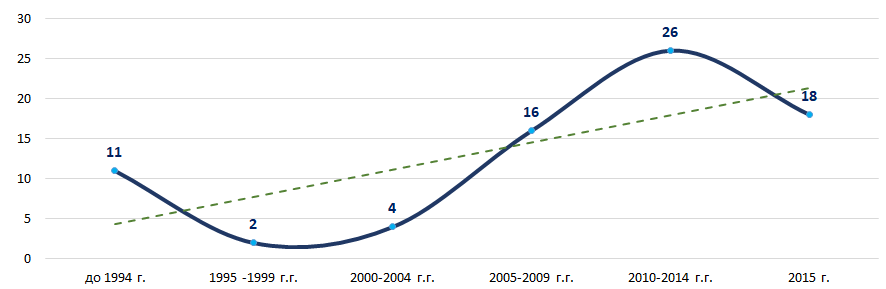

За 25-летний период количество зарегистрированных компаний из ТОП-300 распределяется по годам их основания неравномерно. Наибольшее число компаний отрасли было основано в 2010 году. В целом наблюдается тенденция к увеличению количества регистрируемых компаний. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-300 по годам их основания

Рисунок 12. Распределение компаний ТОП-300 по годам их основанияНаибольший интерес бизнеса к судостроению проявился в период 2010 - 2014 годов. (Рисунок 13).

Рисунок 13. Среднее количество компаний ТОП-300, регистрируемых за год, по периодам их основания

Рисунок 13. Среднее количество компаний ТОП-300, регистрируемых за год, по периодам их основанияОсновные регионы деятельности

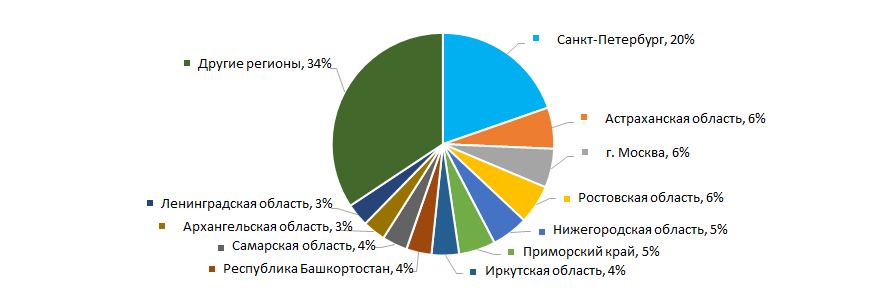

Компании отрасли распределены по территории страны неравномерно. Наибольшее их количество зарегистрировано в Санкт-Петербурге – исторически сложившимся, крупнейшем центре судостроения страны (Рисунок 14).

Компании ТОП-300 зарегистрированы в 41 регионе России.

Рисунок 14. Распределение компаний ТОП-300 по регионам России

Рисунок 14. Распределение компаний ТОП-300 по регионам РоссииНаибольшее количество компаний отрасли сосредоточено в Северо-Западном федеральном округе страны (Рисунок 15).

Рисунок 15. Распределение компаний ТОП-300 по федеральным округам России

Рисунок 15. Распределение компаний ТОП-300 по федеральным округам РоссииДоля компаний, имеющих филиалы или представительства, из числа ТОП-500, составляет 6,6%.

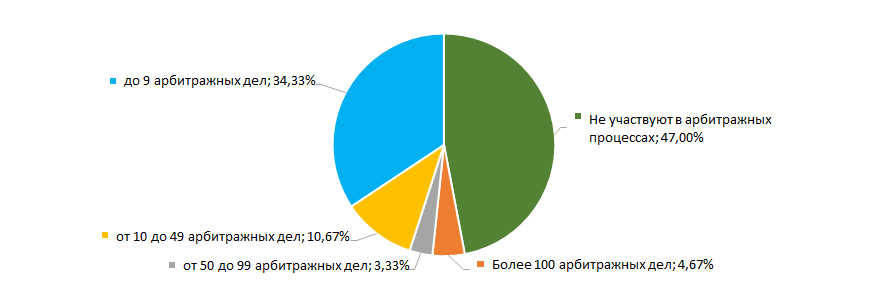

Активность участия в арбитражных процессах

Подавляющая часть компаний отрасли либо совсем не участвует в арбитражных процессах, либо, участвуют в них не активно. (Рисунок 16).

Рисунок 16. Распределение компаний ТОП-300 по активности участия в арбитражных процессах

Рисунок 16. Распределение компаний ТОП-300 по активности участия в арбитражных процессахИндекс благонадежности

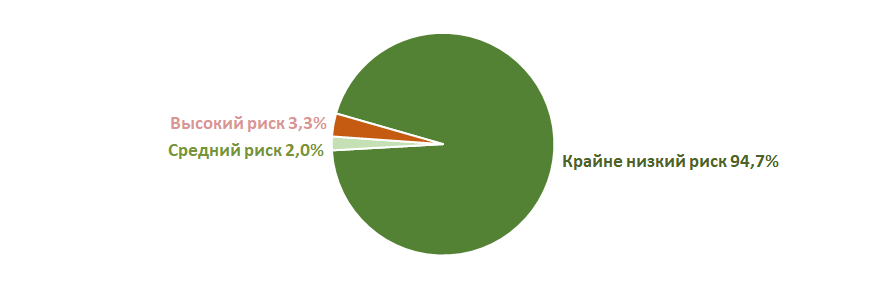

С точки зрения наличия признаков «фирм-однодневок» или неблагонадежных организаций подавляющее большинство компаний отрасли демонстрируют крайне низкий риск сотрудничества (Рисунок 17).

Рисунок 17. Распределение компаний ТОП-300 по Индексу благонадежности

Рисунок 17. Распределение компаний ТОП-300 по Индексу благонадежностиИндекс скоринговой оценки

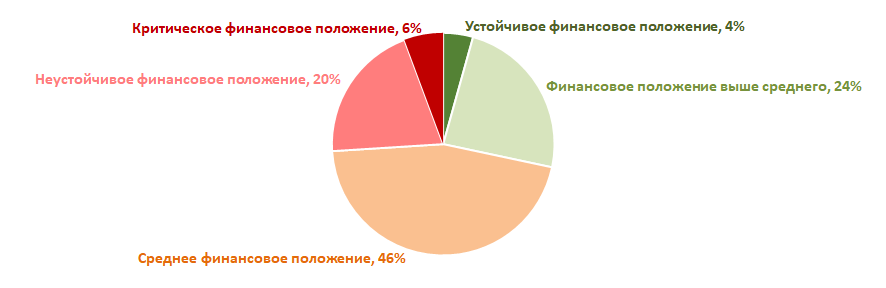

Оценка финансового положения компаний отрасли показывает, что наибольшая часть из них находится в среднем финансовом положении (Рисунок 18).

Рисунок 18. Распределение компаний ТОП-300 по Индексу скоринговой оценки

Рисунок 18. Распределение компаний ТОП-300 по Индексу скоринговой оценкиИндекс ликвидности

Почти половина компаний отрасли показывает крайне низкий или незначительный уровни риска банкротства в краткосрочном периоде. Однако, более 20% компаний имеют наивысший уровень риска. (Рисунок 19).

Рисунок 19. Распределение компаний ТОП-300 по Индексу ликвидности

Рисунок 19. Распределение компаний ТОП-300 по Индексу ликвидностиИндекс платежеспособности Глобас

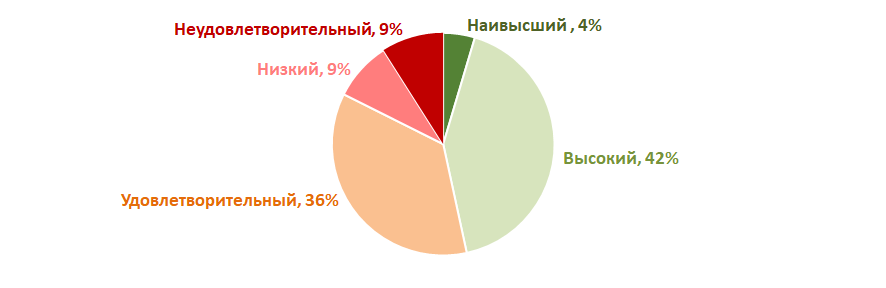

Большей части компаний отрасли из числа 300 крупнейших присвоен наивысший или высокий Индекс платежеспособности Глобас . При этом, более трети компаний присвоен удовлетворительный Индекс платежеспособности Глобас. (Рисунок 20).

Рисунок 20. Распределение компаний ТОП-300 по Индексу платежеспособности Глобас

Рисунок 20. Распределение компаний ТОП-300 по Индексу платежеспособности ГлобасТаким образом, комплексная оценка компаний в сфере судостроения, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует преобладании неблагоприятных тенденций в отрасли. Однако, в последние годы, положение дел начало стабилизироваться.