Тенденции деятельности в металлургии

Информационное агентство Credinform представляет обзор тенденций деятельности предприятий металлургической отрасли.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2011 - 2020гг.) предприятия отрасли (ТОП-1000). Отбор компаний и анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов является отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией отрасли по размеру чистых активов ПАО ГОРНО-МЕТАЛЛУРГИЧЕСКАЯ КОМПАНИЯ НОРИЛЬСКИЙ НИКЕЛЬ, ИНН 8401005730, Красноярский край, производство прочих цветных металлов. В 2020 г. чистые активы составляли 462 млрд руб.

Наименьшим размером чистых активов в ТОП-1000 обладало ООО ЧЕБОКСАРСКИЙ ЗАВОД ПРОМЫШЛЕННОГО ЛИТЬЯ, ИНН 2127318422, Чувашская Республика - Республика Чувашия, литье стали. Предприятие признано несостоятельным (банкротом) и в отношении него открыто конкурсное производство 06.07.2020. Недостаточность имущества в 2020 г. выражалась отрицательной величиной -122 млрд руб.

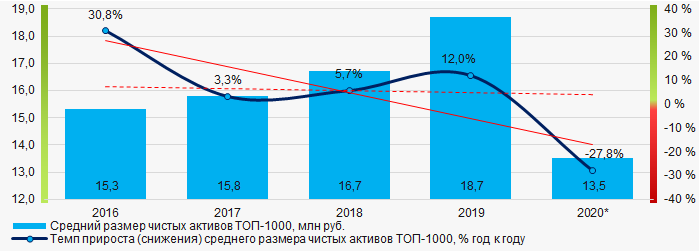

За десятилетний период средние отраслевые размеры чистых активов имеют тенденцию к снижению, с положительными темпами прироста (Рисунок 1).

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов в 2011 - 2020 гг.

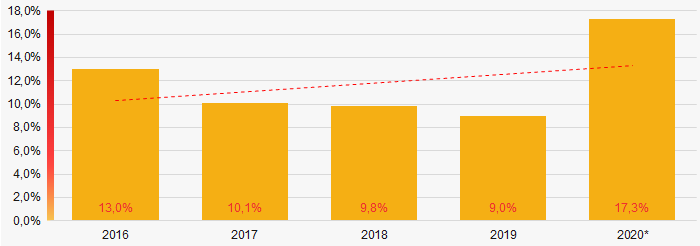

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов в 2011 - 2020 гг.Доли компаний с недостаточностью имущества в ТОП-1000 за пять лет имели негативную тенденцию к росту (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2016 – 2020 гг.

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2016 – 2020 гг.Выручка от реализации

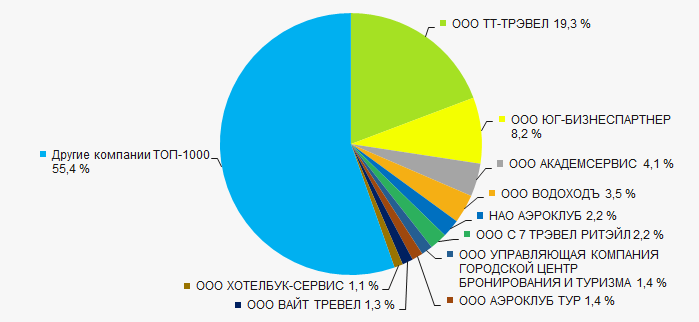

Объем выручки десяти ведущих компаний отрасли в 2020 г. составил почти 54% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует о высоком уровне концентрации капитала.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2020 г. ТОП-1000

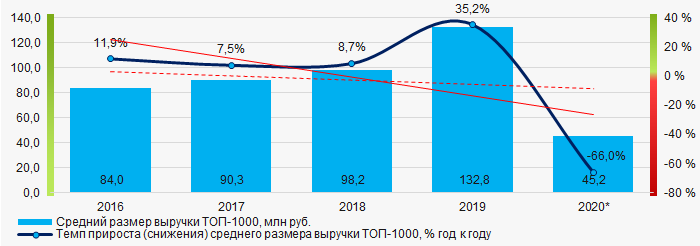

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2020 г. ТОП-1000В целом, наблюдается тенденция к наращиванию объемов выручки, с возрастающими темпами прироста (Рисунок 4).

Рисунок 4. Изменение средних отраслевых показателей выручки в 2011 - 2020 гг.

Рисунок 4. Изменение средних отраслевых показателей выручки в 2011 - 2020 гг.Прибыль и убытки

Крупнейшей компанией отрасли по размеру чистой прибыли в 2020 г. также является ПАО ГОРНО-МЕТАЛЛУРГИЧЕСКАЯ КОМПАНИЯ НОРИЛЬСКИЙ НИКЕЛЬ. Прибыль составила более 300 млрд руб.

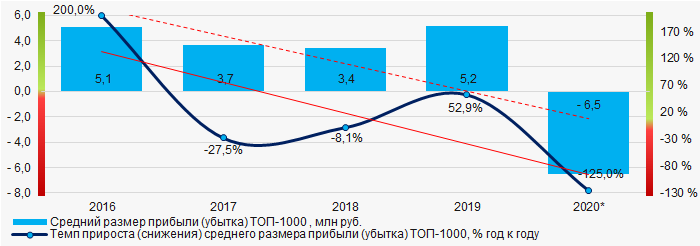

За десятилетний период показатели средних отраслевых размеров прибыли компаний имеют тенденцию к росту, с положительными темпами прироста (Рисунок 5).

Рисунок 5. Изменение средних отраслевых показателей прибыли (убытка) в 2011 - 2020 гг.

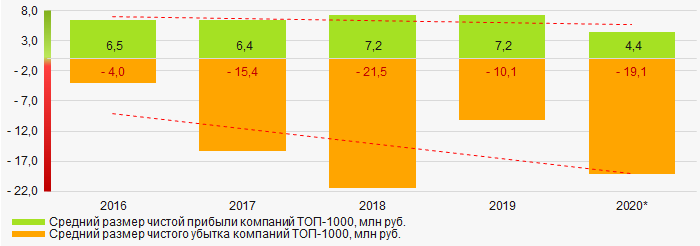

Рисунок 5. Изменение средних отраслевых показателей прибыли (убытка) в 2011 - 2020 гг.За последние пять лет средние значения показателей чистой прибыли компаний ТОП-1000 имеют тенденцию к росту, при этом средний размер чистого убытка снижается (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2016 - 2020гг.

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2016 - 2020гг.Основные финансовые коэффициенты

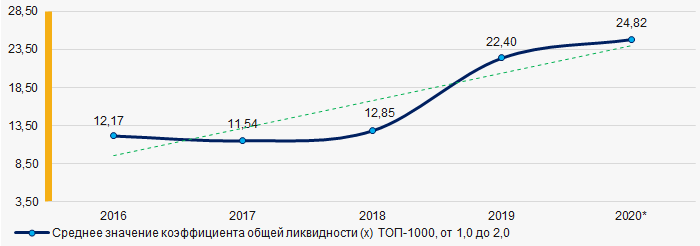

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности находились в интервале рекомендуемых значений - от 1,0 до 2,0, с тенденцией к снижению. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности в 2011 - 2020 гг.

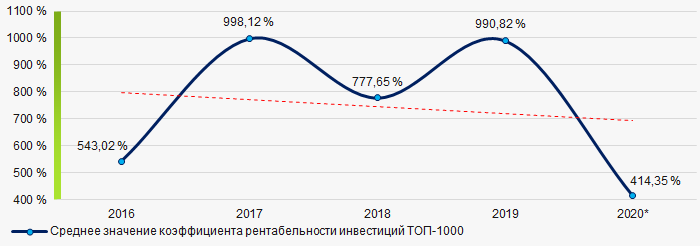

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности в 2011 - 2020 гг.В течение 10 лет, средние отраслевые показатели коэффициента рентабельности инвестиций демонстрировали тенденцию к росту (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций в 2011 - 2020 гг.

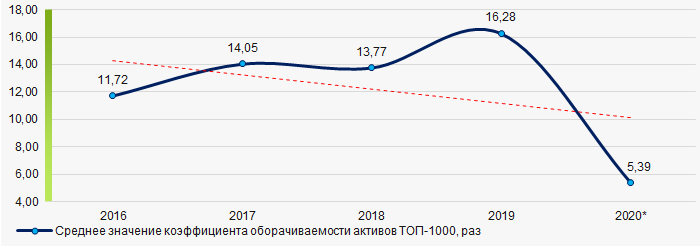

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций в 2011 - 2020 гг.Коэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За десятилетний период показатели данного коэффициента деловой активности демонстрировали тенденцию к росту (Рисунок 9).

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов в 2011 - 2020 гг.

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов в 2011 - 2020 гг.Малый бизнес

76% компаний ТОП-1000 зарегистрированы в Едином реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их выручки в общем объеме ТОП-1000 в 2020 г. составляет только 2,4%, что значительно ниже средних показателей по стране в 2018 - 2019 гг. (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Основные регионы деятельности

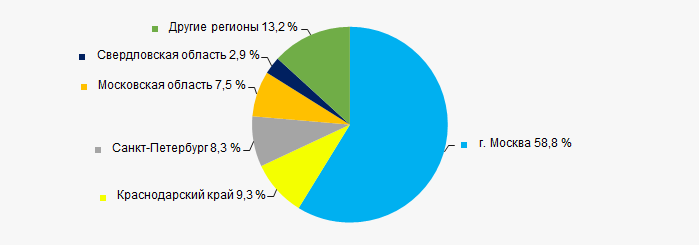

Компании ТОП-1000 зарегистрированы в 71 регионе и распределены по территории страны неравномерно. 50% от общего объема выручки 2020 г. компаний ТОП-1000 сосредоточены в Красноярском крае, Свердловской и Челябинской областях (Рисунок 11).

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам России

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам РоссииСкоринг бухгалтерской отчетности

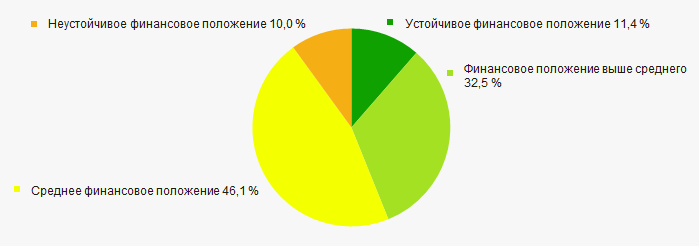

Оценка финансового положения компаний ТОП-1000 показывает, что наибольшая часть из них находится в среднем финансовом положении. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

Подавляющей части компаний ТОП-1000 присвоен наивысший и высокий Индекс платежеспособности Глобас, что свидетельствует об их возможности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасВывод

Комплексная оценка деятельности предприятий металлургической отрасли, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании положительных тенденций в их деятельности в период с 2011 по 2020 гг. (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % |

| Динамика среднего размера чистых активов |  -10 -10 |

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  -10 -10 |

| Уровень концентрации капитала |  -10 -10 |

| Динамика среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера выручки |  10 10 |

| Динамика среднего размера прибыли (убытка) |  10 10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  10 10 |

| Рост / снижение средних размеров чистой прибыли |  10 10 |

| Рост / снижение средних размеров чистого убытка |  10 10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  -5 -5 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  10 10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  10 10 |

| Доля малого и среднего бизнеса в объеме выручки более 20% |  -10 -10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  5 5 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Среднее значение удельного веса факторов |  2,9 2,9 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор)

отрицательная тенденция (фактор)

Собственные средства производителей чугуна

Информационное агентство Credinform представляет рэнкинг российских производителей чугуна и стали. Для рэнкинга были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2018 - 2020 гг.) предприятия отрасли (ТОП-10 и ТОП-100). Далее они были ранжированы по коэффициенту маневренности собственных средств (Таблица 1). Отбор компаний и анализ проводился на основе данных Информационно-аналитической системы Глобас.

Коэффициент маневренности собственных средств (х) характеризует способность предприятия поддерживать уровень собственного оборотного капитала и пополнять оборотные средства за счет собственных источников. Показатель рассчитывается как отношение собственных оборотных средств компании к общей величине собственных средств. Рекомендуемое значение находится в интервале от 0,2 до 0,5.

Уменьшение показателя указывает на возможное замедление погашения дебиторской задолженности или ужесточение условий предоставления товарного кредита поставщиками и подрядчиками. Увеличение - свидетельствует о растущей возможности погашать текущие обязательства.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность показателей и финансовых коэффициентов.

| Наименование, ИНН, регион, основной вид деятельности | Выручка, млрд руб. | Чистая прибыль (убыток), млрд руб. | Коэффициент маневренности собственных средств (x) от 0,2 до 0,5 | Индекс платёжеспособности Глобас | |||

| 2019 | 2020 | 2019 | 2020 | 2019 | 2020 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| НАО УРАЛЬСКАЯ СТАЛЬ ИНН 5607019523 Оренбургская область Производство чугуна, стали и ферросплавов |

81,4 81,4 |

73,9 73,9 |

-7,1 -7,1 |

-0,2 -0,2 |

0,20 0,20 |

0,25 0,25 |

253 Высокий |

| ПАО МАГНИТОГОРСКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ ИНН 7414003633 Челябинская область Производство чугуна, стали и ферросплавов |

434,9 434,9 |

400,2 400,2 |

55,6 55,6 |

51,5 51,5 |

0,02 0,02 |

-0,03 -0,03 |

186 Наивысший |

| ПАО НОВОЛИПЕЦКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ ИНН 4823006703 Липецкая область Производство листового холоднокатаного стального проката |

421,8 421,8 |

437,1 437,1 |

83,4 83,4 |

61,1 61,1 |

-0,12 -0,12 |

-0,03 -0,03 |

212 Высокий |

| НАО ЕВРАЗ НИЖНЕТАГИЛЬСКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ ИНН 6623000680 Свердловская область Производство чугуна, стали и ферросплавов |

190,7 190,7 |

186,1 186,1 |

110,8 110,8 |

65,3 65,3 |

-0,22 -0,22 |

-0,64 -0,64 |

183 Наивысший |

| НАО ЕВРАЗ ОБЪЕДИНЕННЫЙ ЗАПАДНО-СИБИРСКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ ИНН 4218000951 Кемеровская область - Кузбасс Производство сортового горячекатаного проката и катанки |

214,1 214,1 |

241,4 241,4 |

4,5 4,5 |

20,3 20,3 |

-0,11 -0,11 |

-0,67 -0,67 |

201 Высокий |

| ПАО СЕВЕРСТАЛЬ ИНН 3528000597 Вологодская область Производство чугуна, стали и ферросплавов |

457,6 457,6 |

450,9 450,9 |

105,7 105,7 |

114,9 114,9 |

-0,85 -0,85 |

-0,86 -0,86 |

215 Высокий |

| НАО ОСКОЛЬСКИЙ ЭЛЕКТРОМЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ ИМЕНИ АЛЕКСЕЯ АЛЕКСЕЕВИЧА УГАРОВА ИНН 3128005752 Белгородская область Производство сортового горячекатаного проката и катанки |

103,3 103,3 |

104,1 104,1 |

4,7 4,7 |

-1,2 -1,2 |

-40,64 -40,64 |

-1,25 -1,25 |

252 Высокий |

| НАО ТУЛАЧЕРМЕТ ИНН 7105008031 Тульская область Производство чугуна, стали и ферросплавов |

53,7 53,7 |

59,3 59,3 |

-2,7 -2,7 |

2,1 2,1 |

-2,56 -2,56 |

-1,74 -1,74 |

217 Высокий |

| ООО АБИНСКИЙ ЭЛЕКТРОМЕТАЛЛУРГИЧЕСКИЙ ИНН 2323025302 Краснодарский край Производство сортового горячекатаного проката и катанки |

50,2 50,2 |

56,0 56,0 |

2,8 2,8 |

-3,4 -3,4 |

-0,15 -0,15 |

-1,86 -1,86 |

298 Высокий |

| ПАО ЧЕЛЯБИНСКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ ИНН 7450001007 Челябинская область Производство чугуна, стали и ферросплавов В отношении компании подан иск о банкротстве |

113,0 113,0 |

114,0 114,0 |

5,3 5,3 |

-0,5 -0,5 |

-1,84 -1,84 |

-3,37 -3,37 |

400 Удовлетворительный |

| Среднее значение ТОП-10 |  212,1 212,1 |

212,3 212,3 |

36,3 36,3 |

31,0 31,0 |

-4,63 -4,63 |

-1,06 -1,06 |

|

| Среднее значение ТОП-100 |  26,5 26,5 |

26,3 26,3 |

3,9 3,9 |

3,2 3,2 |

0,25 0,25 |

-0,45 -0,45 |

|

| Среднее отраслевое значение |  5,5 5,5 |

5,4 5,4 |

0,8 0,8 |

0,6 0,6 |

-0,56 -0,56 |

-0,76 -0,76 |

|

улучшение показателя к предыдущему периоду,

улучшение показателя к предыдущему периоду,  ухудшение показателя к предыдущему периоду

ухудшение показателя к предыдущему периоду

Средние отраслевые показатели коэффициента маневренности собственных средств, а также компаний ТОП-10 и ТОП-100 за 2020 г. имеют отрицательные значения. Семь компаний снизили показатели в 2020 г., в то время как в 2019 г. снижение наблюдалось у девяти компаний.

При этом, в 2020 г. только трем компаниям удалось увеличить выручку и четырем - чистую прибыль.

Выручка в ТОП-10 в среднем выросла на 1%, в ТОП-100 снизилась на 1%, а средний отраслевой показатель упал на 2%.

Четыре компании показали в 2020 г. убыток, в 2019 г. таких было только две. Прибыль в ТОП-10 снизилась почти на 15%, в ТОП-100 – упала более чем в 6 раз, а в среднем по отрасли падение составило почти в 7 раз.

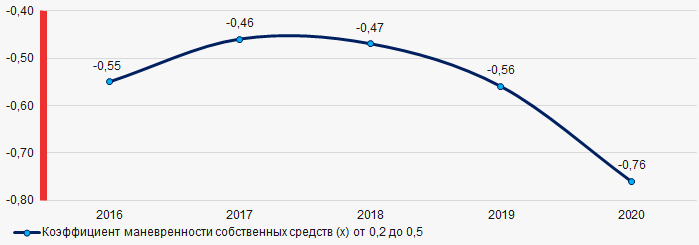

В целом, в течение последних 5 лет средние отраслевые показатели коэффициента маневренности собственных средств находились в зоне отрицательных значений. Наилучших значений показатель достигал в 2017 г., а наихудший результат показан в 2020 г. (Рисунок 1).

Рисунок 1. Изменение средних отраслевых значений коэффициента маневренности собственных средств производителей чугуна и стали в 2016 – 2020 гг.

Рисунок 1. Изменение средних отраслевых значений коэффициента маневренности собственных средств производителей чугуна и стали в 2016 – 2020 гг.