Тенденции в сфере добычи и первичной обработки камня

Информационное агентство Credinform представляет обзор тенденций в сфере добычи и первичной обработки камня.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2015 и 2016 годы) компании отрасли (ТОП-10 и ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

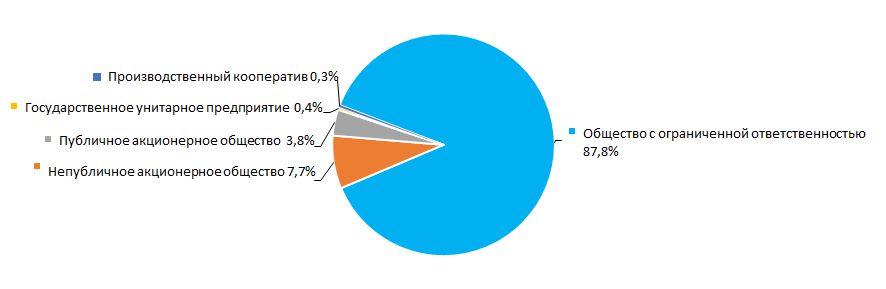

Правовые формы

Наиболее распространенной правовой формой компаний в сфере добычи и первичной обработки камня является общество с ограниченной ответственностью. Заметную долю составляют также публичные и непубличные акционерные общества. (Рисунок 1).

Рисунок 1. Распределение компаний ТОП-1000 по правовым формам

Рисунок 1. Распределение компаний ТОП-1000 по правовым формамВыручка от реализации

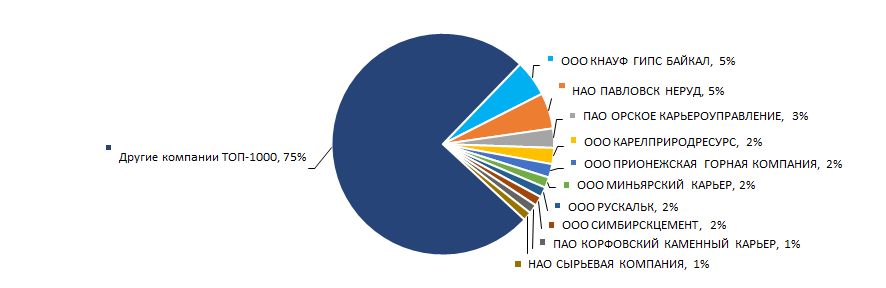

Объем выручки 10 лидеров отрасли в 2016 году составил 25% от суммарной выручки 1000 крупнейших компаний. Это свидетельствует о достаточно высоком уровне конкуренции в отрасли. Крупнейшей компанией по объему выручки в 2016 году стало ООО КНАУФ ГИПС БАЙКАЛ (Рисунок 2).

Рисунок 2. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-1000, %

Рисунок 2. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-1000, %Наилучшие результаты в отрасли по объему выручки за десятилетний период были достигнуты в 2008 году. В периоды кризисных явлений в экономике в 2009 -2010 гг. и с 2012 по 2014 гг. наблюдалось снижение средних отраслевых показателей. (Рисунок 3).

Рисунок 3. Изменение средних отраслевых показателей выручки компаний в сфере добычи и первичной обработки камня в 2007 – 2016 годах

Рисунок 3. Изменение средних отраслевых показателей выручки компаний в сфере добычи и первичной обработки камня в 2007 – 2016 годахПрибыль и убытки

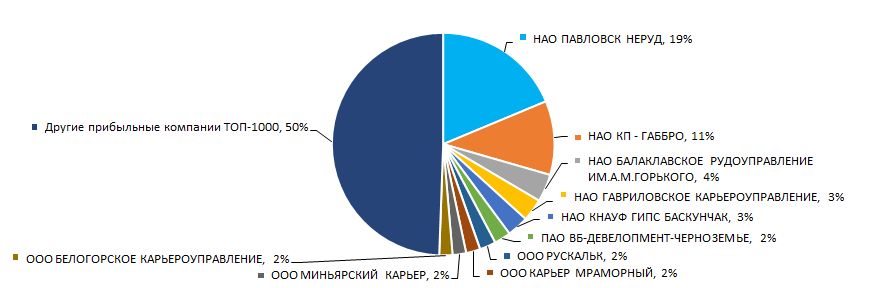

Объем прибыли 10 лидеров отрасли в 2016 году составил 50% от суммарной прибыли компаний ТОП-1000. Ведущую позицию по объему прибыли в 2016 году занимает НАО ПАВЛОВСК НЕРУД (Рисунок 4).

Рисунок 4. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-1000, %

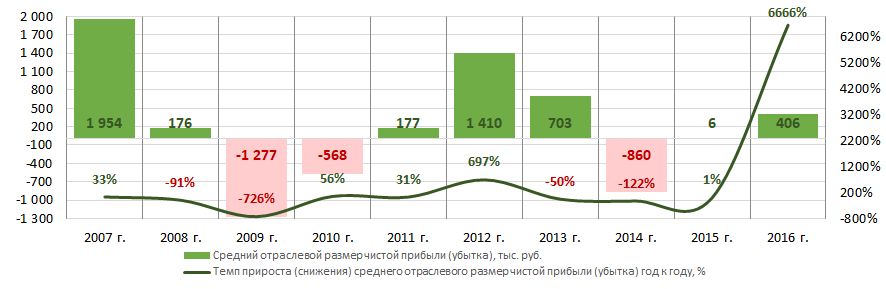

Рисунок 4. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-1000, %Отраслевые значения показателей прибыли компаний в сфере добычи и первичной обработки камня за десятилетний период не отличаются стабильностью. Снижение показателей наблюдалось в 2008 - 2009, 2013 - 2014 годах на фоне кризисных явлений в экономике. При этом в 2009, 2010 и 2014 годах средние отраслевые показатели прибыли имели отрицательные значения. Наилучшие результаты отрасль показала в 2007 году. (Рисунок 5).

Рисунок 5. Изменение средних отраслевых показателей прибыли компаний в сфере добычи и первичной обработки камня в 2007 – 2016 годах

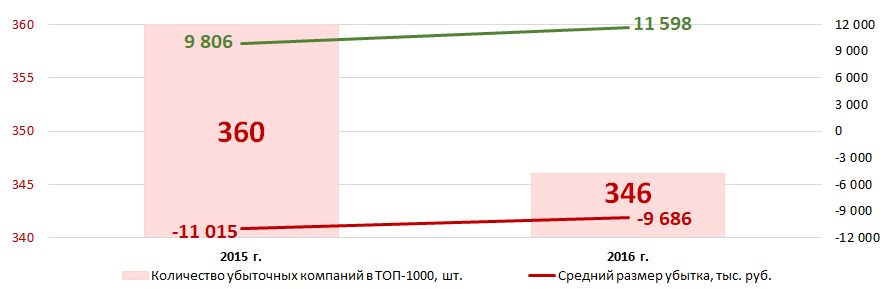

Рисунок 5. Изменение средних отраслевых показателей прибыли компаний в сфере добычи и первичной обработки камня в 2007 – 2016 годахСреди компаний ТОП-1000 в 2015 году наблюдалось 360 убыточных предприятий. В 2016 году их количество снизилось до 346 или на 4%. При этом, на 12% уменьшился средний размер их убытка. По остальным компаниям ТОП-1000 средний размер прибыли увеличился за этот же период на 18% (Рисунок 6).

Рисунок 6. Количество убыточных компаний, средние значения убытка и прибыли компаний ТОП-1000 в 2015 – 2016 годах

Рисунок 6. Количество убыточных компаний, средние значения убытка и прибыли компаний ТОП-1000 в 2015 – 2016 годахОсновные финансовые коэффициенты

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности в течение 8 лет находились ниже интервала рекомендуемых значений - от 1,0 до 2,0. (отмечены желтым цветом на Рисунке 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Коэффициент платежеспособности (отношение суммы собственного капитала к балансовой сумме) показывает зависимость компании от внешних займов. Рекомендуемое значение: >0,5. Значение коэффициента ниже минимального значения означает сильную зависимость от внешних источников получения средств.

Экспертами Информационного агентства Credinform www.credinform.ru, с учетом фактического положения дел как экономики в целом, так и в отраслях, разработан и реализован в Информационно-аналитической системе Глобас-i расчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли. Для компаний в сфере добычи и первичной обработки камня практическое значение коэффициента платежеспособности составляет в 2016 г. от -0,04 до 0,87.

За десятилетний период средние отраслевые показатели коэффициента находились ниже рекомендуемого значения и в интервале практических значений (Рисунок 7).

Рисунок 7. Изменение средних отраслевых значений коэффициентов общей ликвидности и платежеспособности компаний в сфере добычи и первичной обработки камня в 2007 – 2016 годах

Рисунок 7. Изменение средних отраслевых значений коэффициентов общей ликвидности и платежеспособности компаний в сфере добычи и первичной обработки камня в 2007 – 2016 годахВ течение десяти лет наблюдается нестабильность показателей коэффициента рентабельности инвестиций. В периоды кризисных явлений в экономике (2009, 2010, 2014, 2015 годах) показатели снижались до отрицательных значений (Рисунок 8). Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Относительно стабильными в этот же период были показатели коэффициента рентабельности продукции (Рисунок 8). Наибольший рост показателей наблюдался в 2007, 2012 - 2013 годах. Коэффициент рассчитывается как отношение прибыли от продаж к расходам по обычной деятельности. В целом рентабельность отражает экономическую эффективность производства.

Рисунок 8. Изменение средних отраслевых значений коэффициентов рентабельности инвестиций и рентабельности услуг компаний в сфере добычи и первичной обработки камня в 2007 – 2016 годах

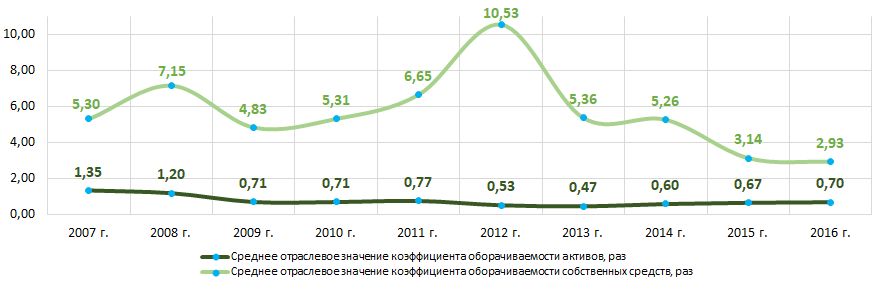

Рисунок 8. Изменение средних отраслевых значений коэффициентов рентабельности инвестиций и рентабельности услуг компаний в сфере добычи и первичной обработки камня в 2007 – 2016 годахПоказатели коэффициента оборачиваемости активов за десятилетний период демонстрируют относительную стабильность с периодами плавного снижения и роста (Рисунок 9).

Коэффициент оборачиваемости активов рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

Коэффициент оборачиваемости собственных средств рассчитывается как отношение выручки к среднегодовой сумме собственного капитала и показывает интенсивность использования всей совокупности активов.

В 2013 - 2016 годах наблюдается значительное снижение показателей данного коэффициента (Рисунок 9).

Рисунок 9. Изменение средних отраслевых значений коэффициентов деловой активности компаний в сфере добычи и первичной обработки камня в 2007 – 2016 годах

Рисунок 9. Изменение средних отраслевых значений коэффициентов деловой активности компаний в сфере добычи и первичной обработки камня в 2007 – 2016 годахСтруктура производства

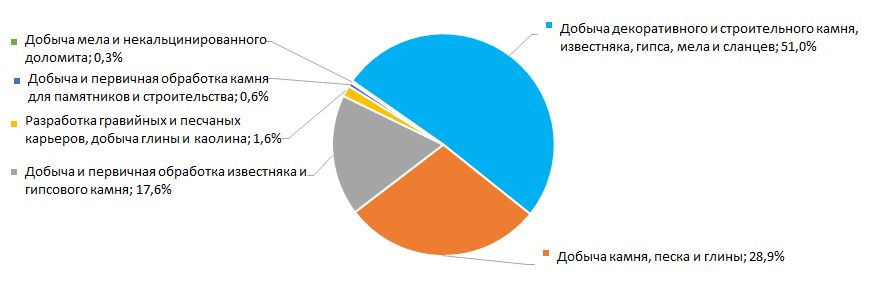

Более половины компаний в ТОП-1000 специализируется на добыче декоративного и строительного камня, известняка, гипса, мела и сланцев (Рисунок 10).

Рисунок 10. Распределение компаний ТОП-1000 по видам производимой продукции, %

Рисунок 10. Распределение компаний ТОП-1000 по видам производимой продукции, %Динамика активности бизнеса

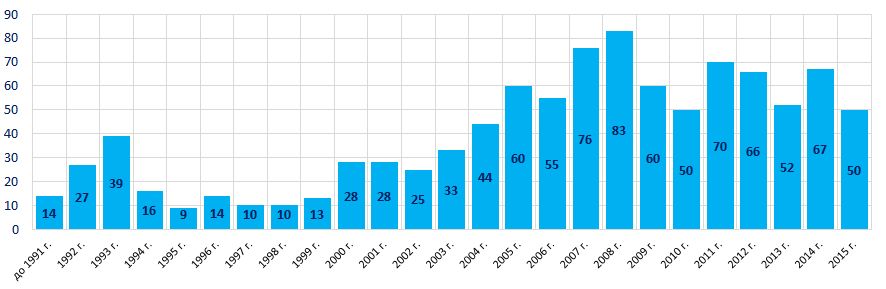

За 25-летний период количество зарегистрированных компаний из ТОП-1000 распределяется по годам их основания неравномерно. Наибольшее число компаний в сфере добычи и первичной обработки камня было основано в 2008 году (Рисунок 11).

Рисунок 11. Распределение компаний ТОП-1000 по годам их основания

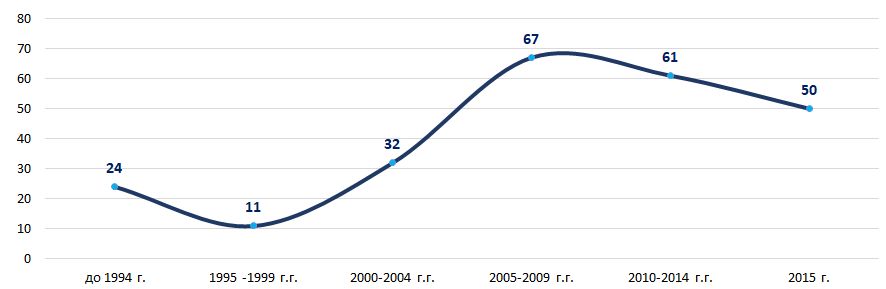

Рисунок 11. Распределение компаний ТОП-1000 по годам их основанияНаибольший интерес бизнеса к добыче и первичной обработке камня проявился в период 2005 – 2009 годов, когда в среднем в год регистрировалось 67 новых компаний. (Рисунок 12).

Рисунок 12. Среднее количество компаний ТОП-1000, регистрируемых за год, по периодам их основания

Рисунок 12. Среднее количество компаний ТОП-1000, регистрируемых за год, по периодам их основанияОсновные регионы деятельности

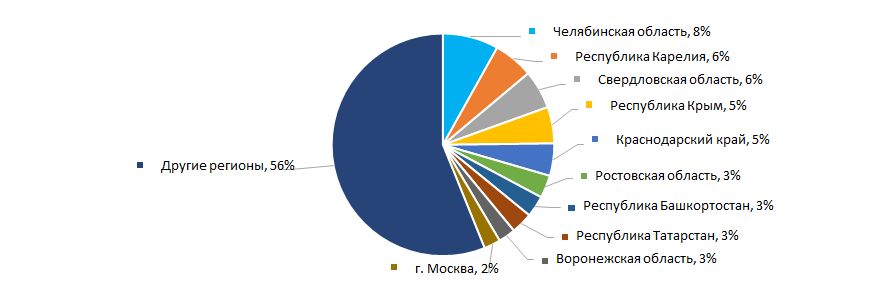

Компании в сфере добычи и первичной обработки камня распределены по территории страны неравномерно. Наибольшее их количество зарегистрировано в Челябинской области и в Республике Карелия по местам расположения крупнейших месторождений соответствующих природных ресурсов (Рисунок 13). Компании ТОП-1000 зарегистрированы в 79 регионах России.

Рисунок 13. Распределение компаний ТОП-1000 по регионам России

Рисунок 13. Распределение компаний ТОП-1000 по регионам РоссииНаибольшее количество компаний в сфере добычи и первичной обработки камня сосредоточено в Центральном федеральном округе страны (Рисунок 14).

Рисунок 14. Распределение компаний ТОП-1000 по федеральным округам России

Рисунок 14. Распределение компаний ТОП-1000 по федеральным округам РоссииДоля компаний, имеющих филиалы или представительства, из числа ТОП-1000, составляет 2,5%.

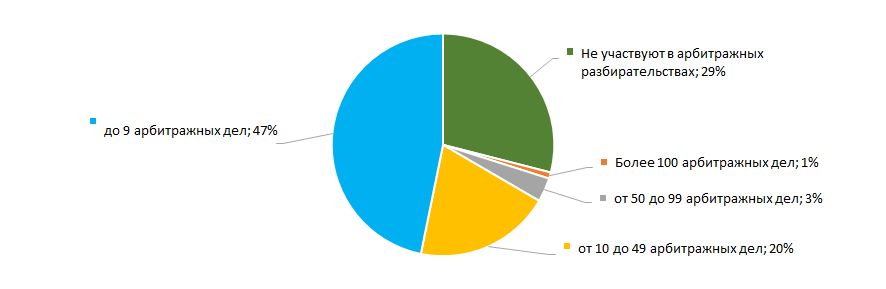

Активность участия в арбитражных процессах

Более четверти компаний отрасли не принимает участия в арбитражных разбирательствах. Наибольшую долю составляют компании участвующие в арбитражных процессах не активно. (Рисунок 15).

Рисунок 15. Распределение компаний ТОП-1000 по активности участия в арбитражных процессах, %

Рисунок 15. Распределение компаний ТОП-1000 по активности участия в арбитражных процессах, %Индекс благонадежности

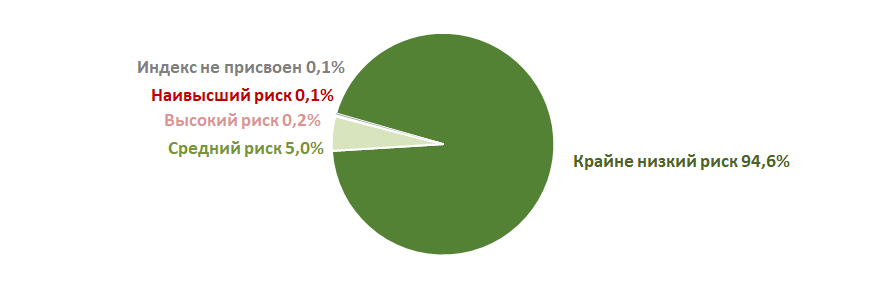

С точки зрения наличия признаков «фирм-однодневок» или неблагонадежных организаций подавляющее большинство компаний отрасли демонстрируют крайне низкий риск сотрудничества (Рисунок 16).

Рисунок 16. Распределение компаний ТОП-1000 по Индексу благонадежности, %

Рисунок 16. Распределение компаний ТОП-1000 по Индексу благонадежности, %Индекс скоринговой оценки

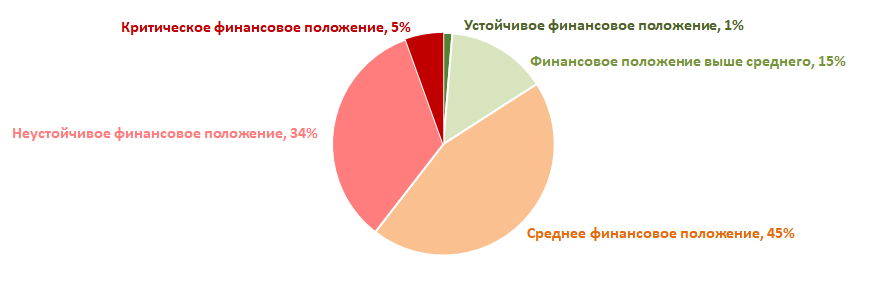

Оценка финансового положения компаний отрасли показывает, что наибольшее количество предприятий находится в среднем финансовом положении. Однако, более трети компаний ТОП-1000 находится в неустойчивом финансовом положении (Рисунок 17).

Рисунок 17. Распределение компаний ТОП-1000 по Индексу скоринговой оценки, %

Рисунок 17. Распределение компаний ТОП-1000 по Индексу скоринговой оценки, %Индекс ликвидности

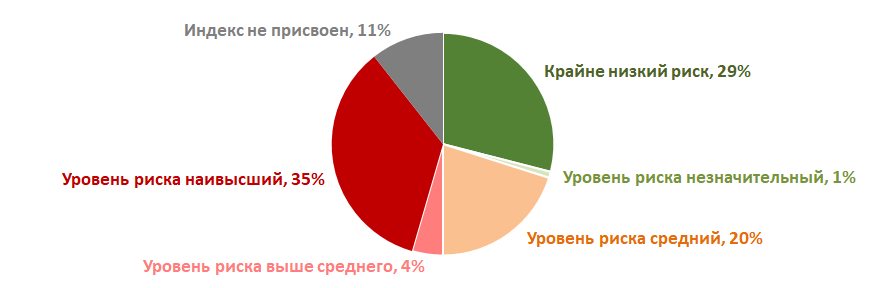

Значительная часть компаний отрасли (30%) показывают минимальный или незначительный уровень риска банкротства в краткосрочном периоде. Однако, доля компаний с уровнем риска выше среднего и наивысшим уровнем риска составляет 39% (Рисунок 18).

Рисунок 18. Распределение компаний ТОП-1000 по Индексу ликвидности, %

Рисунок 18. Распределение компаний ТОП-1000 по Индексу ликвидности, %Индекс платежеспособности Глобас

Более половине компаний в сфере добычи и первичной обработки камня из числа 1000 крупнейших присвоен удовлетворительный Индекс платежеспособности Глобас (Рисунок 19).

В комплексе, с учетом основных индексов, финансовых показателей и коэффициентов, это может свидетельствовать о неблагоприятных тенденциях в данной сфере деятельности.

Рисунок 19. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 19. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасОборачиваемость активов крупнейших российских компаний по добыче камня

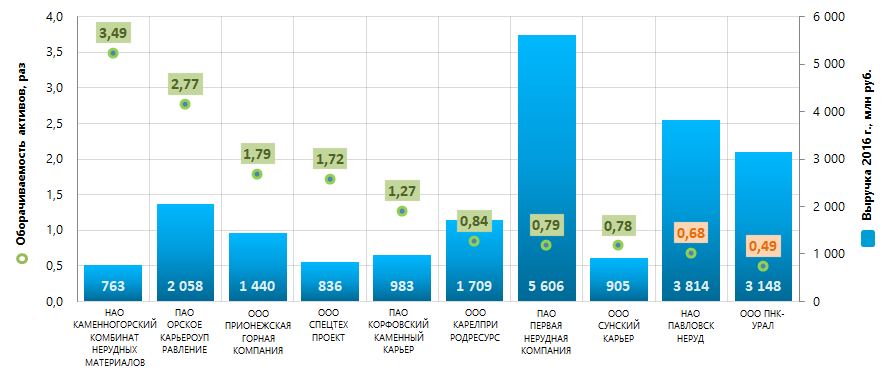

Информационное агентство Credinform представляет рэнкинг крупнейших российских компаний по добыче камня. Для рэнкинга были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2016 и 2015 годы) компании (ТОП-10). Далее они были ранжированы по коэффициенту оборачиваемости активов в 2016 году (Таблица 1). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Оборачиваемость активов рассчитывается как отношение выручки от реализации к средней величине совокупных активов компании за период. Показатель относится к группе коэффициентов деловой активности и характеризует эффективность использования компанией всех имеющихся в распоряжении ресурсов, независимо от источников их привлечения. Данный коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

Специалистами Информационного агентства Credinform, с учетом фактического положения дел как в целом в экономике, так и в отраслях, разработан и реализован в Информационно-аналитической системе Глобас расчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли. Для компаний по добыче камня практическое значение коэффициента оборачиваемости активов в 2016 г. составило от 0,7.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность показателей и финансовых коэффициентов.

| Наименование, ИНН, регион | Чистая прибыль, млн руб. | Выручка, млн руб. | КОА, раз | Индекс платежеспособности Глобас | |||

| 2015 г. | 2016 г. | 2015 г. | 2016 г. | 2015 г. | 2016 г. | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| НАО КАМЕННОГОРСКИЙ КОМБИНАТ НЕРУДНЫХ МАТЕРИАЛОВ ИНН 4704006013 Ленинградская область |

-7,79 | -8,97 | 666,75 | 763,19 | 2,84 | 3,49 | 310 Удовлетворительный |

| ПАО ОРСКОЕ КАРЬЕРОУПРАВЛЕНИЕ ИНН 5615002820 Оренбургская область |

16,16 | 97,44 | 1 145,59 | 2 057,88 | 1,41 | 2,77 | 169 Наивысший |

| ООО ПРИОНЕЖСКАЯ ГОРНАЯ КОМПАНИЯ ИНН 1020009123 Республика Карелия |

-57,37 | 26,34 | 1 208,83 | 1 440,36 | 1,23 | 1,79 | 283 Высокий |

| ООО СПЕЦТЕХПРОЕКТ ИНН 7430020322 Челябинская область |

2,94 | 8,11 | 611,97 | 836,30 | 1,21 | 1,72 | 277 Высокий |

| ПАО КОРФОВСКИЙ КАМЕННЫЙ КАРЬЕР ИНН 2720002950 Хабаровский край |

76,45 | 5,74 | 963,55 | 983,22 | 1,23 | 1,27 | 229 Высокий |

| ООО КАРЕЛПРИРОДРЕСУРС ИНН 1001138331 Республика Карелия |

0,20 | 8,02 | 1 356,89 | 1 709,17 | 0,62 | 0,84 | 264 Высокий |

| ПАО ПЕРВАЯ НЕРУДНАЯ КОМПАНИЯ ИНН 7708670326 г. Москва |

35,97 | 45,20 | 3 905,91 | 5 606,33 | 0,56 | 0,79 | 233 Высокий |

| ООО СУНСКИЙ КАРЬЕР ИНН 1003008176 Республика Карелия |

0,18 | 11,81 | 712,98 | 905,09 | 0,63 | 0,78 | 265 Высокий |

| НАО ПАВЛОВСК НЕРУД ИНН 3620013598 Воронежская область |

804,23 | 1 152,42 | 3 565,87 | 3 813,51 | 0,58 | 0,68 | 226 Высокий |

| ООО ПНК-УРАЛ ИНН 7417018878 Челябинская область |

-78,79 | -93,92 | 2 931,12 | 3 148,45 | 0,46 | 0,49 | 328 Удовлетворительный |

| Итого по компаниям ТОП-10 | 79,22 | 125,22 | 1 706,94 | 2 126,35 | |||

| Среднее значение по компаниям ТОП-10 | 7,92 | 12,52 | 170,69 | 212,63 | 1,08 | 1,46 | |

| Среднее значение по отрасли | 0,01 | 0,41 | 31,80 | 31,80 | 0,67 | 0,70 | |

Среднее значение коэффициента оборачиваемости активов компаний ТОП-10 в 2016 году находится выше практического значения и выше, чем в среднем по отрасли. Восемь компаний из ТОП-10 в 2016 году имеют показатели коэффициента выше практического значения и две компании – ниже (соответственно отмечены зеленым и оранжевым цветом в столбцах 6 и 7 Таблицы 1 и на Рисунке 1). Три компаний из ТОП-10 в 2016 году снизили показатели чистой прибыли по сравнению с предыдущим периодом или имеют убыток (выделены красной заливкой в столбце 3 Таблицы 1).

Рисунок 1. Коэффициент оборачиваемости активов и выручка крупнейших российских компаний по добыче камня (ТОП-10)

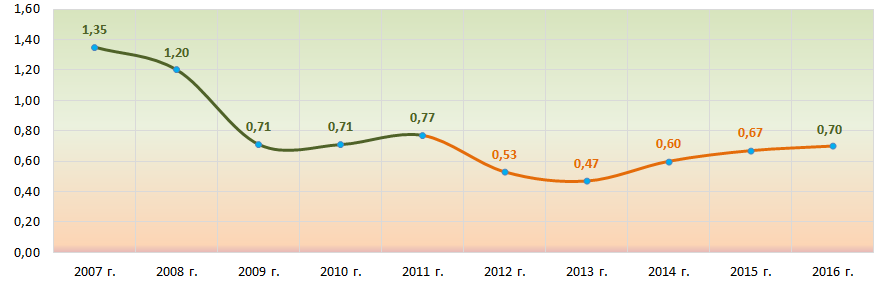

Рисунок 1. Коэффициент оборачиваемости активов и выручка крупнейших российских компаний по добыче камня (ТОП-10)Средние отраслевые показатели коэффициента оборачиваемости активов за последние десять лет имеют тенденцию к снижению. С 2012 г. по 2015 г. показатели находились ниже практического значения 2016 года. Это может свидетельствовать о некотором снижении деловой активности в данной сфере деятельности (Рисунок 2).

Рисунок 2. Изменение средних отраслевых значений коэффициента оборачиваемости активов российских компаний по добыче камня в 2007 – 2016 годах

Рисунок 2. Изменение средних отраслевых значений коэффициента оборачиваемости активов российских компаний по добыче камня в 2007 – 2016 годахВосьми компаниям ТОП-10 присвоен наивысший и высокий индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства.

НАО КАМЕННОГОРСКИЙ КОМБИНАТ НЕРУДНЫХ МАТЕРИАЛОВ и ООО ПНК-УРАЛ присвоен удовлетворительный индекс платежеспособности Глобас, в связи с наличием информации об участии в качестве ответчиков в арбитражных делах и об убытках в структуре балансовых показателей. Прогноз развития индексов – стабильный.