ТОП-1000 компаний с налоговым мониторингом

Информационное агентство Credinform представляет обзор тенденций деятельности компаний, отвечающих критериям налогового мониторинга.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2014 - 2019 годы) компании, отвечающие обновленным критериям налогового мониторинга (ТОП-1000). Отбор компаний и анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией ТОП-1000 по размеру чистых активов является НАО РОСНЕФТЕГАЗ, ИНН 7705630445, г. Москва. В 2019 году чистые активы составляли 3 939 млрд рублей.

Наименьшим размером чистых активов в ТОП-1000 обладало НАО АНТИПИНСКИЙ НЕФТЕПЕРЕРАБАТЫВАЮЩИЙ ЗАВОД, ИНН 7204084481, Тюменская область, признанное несостоятельным (банкротом) и в отношении которого 04.01.2020 открыто конкурсное производство. Недостаточность имущества этой компании в 2019 году выражалась отрицательной величиной -223 млрд рублей.

За шестилетний период средние размеры чистых активов компаний ТОП-1000 имеют тенденцию к увеличению, с падением темпов прироста (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2014 - 2019 годах

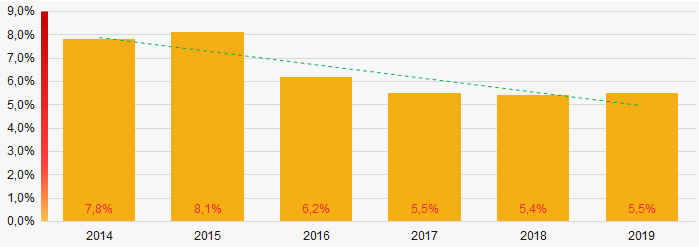

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2014 - 2019 годахДоли компаний с недостаточностью имущества в ТОП-1000 в последние шесть лет имели позитивную тенденцию к снижению (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2014 - 2019 годах

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2014 - 2019 годахВыручка от реализации

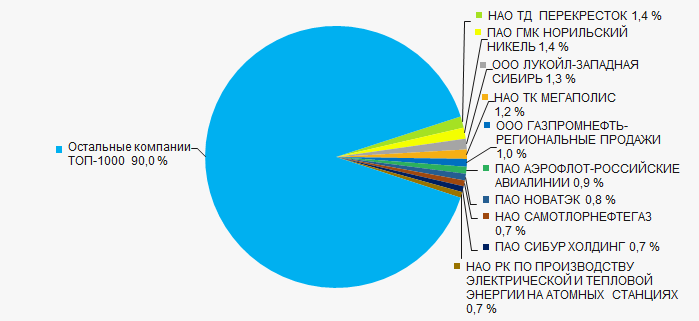

Объем выручки десяти ведущих компаний отрасли в 2019 году составил 10% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует о невысоком уровне концентрации капитала среди крупнейших компаний страны.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2019 года ТОП-1000

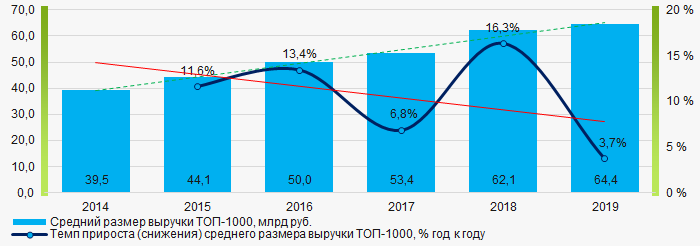

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2019 года ТОП-1000В целом наблюдается тенденция к наращиванию объемов выручки, со снижением темпов прироста (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2014 - 2019 годах

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2014 - 2019 годахПрибыль и убытки

Крупнейшей компанией ТОП-1000 по размеру чистой прибыли является ПАО ГОРНО-МЕТАЛЛУРГИЧЕСКАЯ КОМПАНИЯ НОРИЛЬСКИЙ НИКЕЛЬ, ИНН 8401005730, Красноярский край. Прибыль в 2019 году составила 515 млрд рублей.

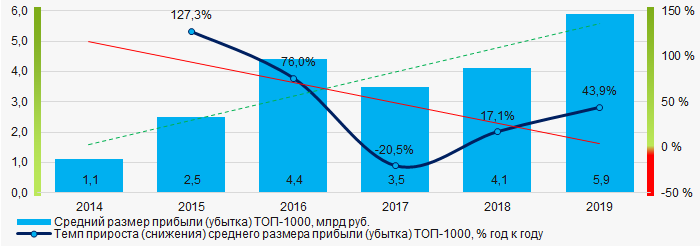

За шестилетний период показатели средних размеров прибыли ТОП-1000 имеют тенденцию к увеличению, со снижением темпов прироста (Рисунок 5).

Рисунок 5. Изменение средних показателей прибыли (убытка) компаний ТОП-1000 в 2014 - 2019 годах

Рисунок 5. Изменение средних показателей прибыли (убытка) компаний ТОП-1000 в 2014 - 2019 годахЗа шестилетний период средние значения показателей чистой прибыли компаний ТОП-1000 имеют тенденцию к росту, при этом средний размер чистого убытка снижался. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2014 – 2019 годах

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2014 – 2019 годахОсновные финансовые коэффициенты

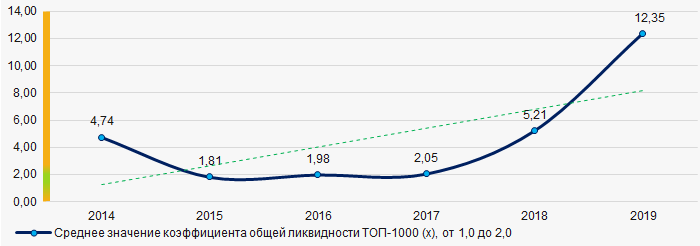

За шестилетний период средние показатели коэффициента общей ликвидности компаний ТОП-1000 находились в интервале рекомендуемых значений - от 1,0 до 2,0 и выше, с тенденцией к росту. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2014 - 2019 годах

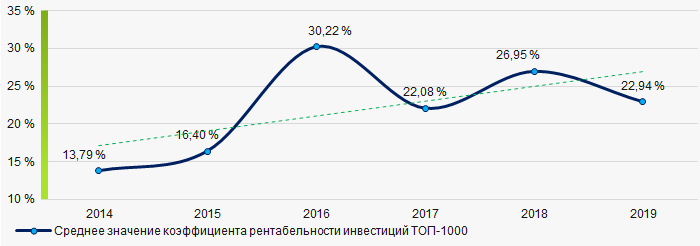

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2014 - 2019 годахВ течение шести лет, средние показатели коэффициента рентабельности инвестиций имели тенденцию к росту (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2014 - 2019 годах

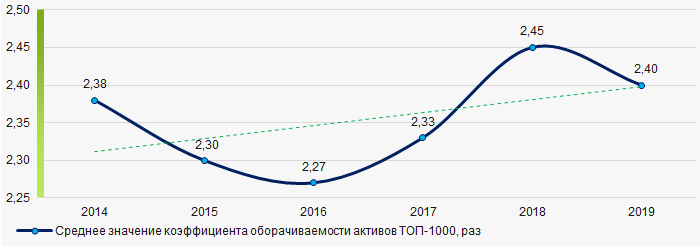

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2014 - 2019 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За шестилетний период показатели данного коэффициента деловой активности демонстрировали тенденцию к росту (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2014 - 2019 годах

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2014 - 2019 годахМалый бизнес

Только одна компания из ТОП-1000 зарегистрирована в Едином реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. Доля ее выручки в общем объеме ТОП-1000 составляет 0,03%.

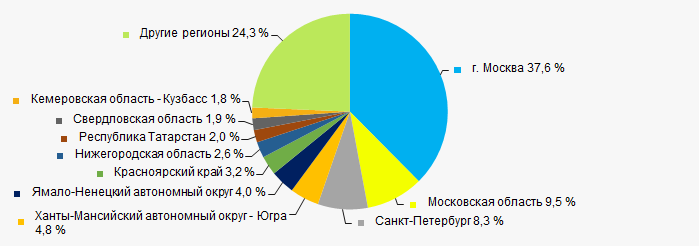

Основные регионы деятельности

Компании ТОП-1000 зарегистрированы в 67 регионах и распределены по территории страны неравномерно. Более 55% от общего объема выручки компаний ТОП-1000 сосредоточены в г. Москве, Московской области и в Санкт-Петербурге (Рисунок 10).

Рисунок 10. Распределение выручки компаний ТОП-1000 по регионам России

Рисунок 10. Распределение выручки компаний ТОП-1000 по регионам РоссииСкоринг бухгалтерской отчетности

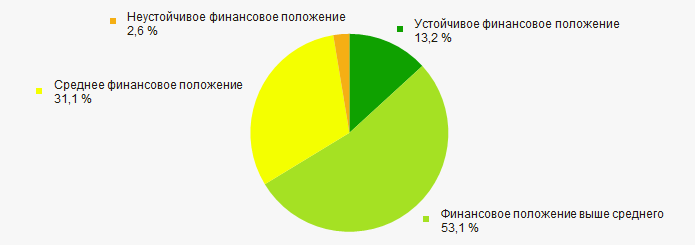

Оценка финансового положения компаний ТОП-1000 показывает, что более половины из них находится в финансовом положении выше среднего. (Рисунок 11).

Рисунок 11. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 11. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

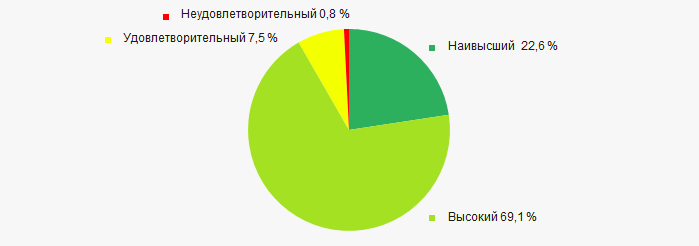

Подавляющей части компаний ТОП-1000 присвоен наивысший и высокий Индекс платежеспособности Глобас, что свидетельствует об их возможности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 12. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасВывод

Комплексная оценка деятельности компаний, отвечающих критериям налогового мониторинга, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании положительных тенденций в их деятельности в период с 2014 по 2019 годы. (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % |

| Динамика среднего размера чистых активов |  10 10 |

| Темп прироста (снижения) среднего размера чистых активов |  -10 -10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  10 10 |

| Уровень концентрации капитала |  10 10 |

| Динамика среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера выручки |  -10 -10 |

| Динамика среднего размера прибыли (убытка) |  10 10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  -10 -10 |

| Рост / снижение средних размеров чистой прибыли |  10 10 |

| Рост / снижение средних размеров чистого убытка |  10 10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  5 5 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  10 10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  10 10 |

| Доля малого и среднего бизнеса в регионе по объему выручки более 22% |  -10 -10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Среднее значение удельного веса факторов |  3,8 3,8 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор)

отрицательная тенденция (фактор)

Обязательства и активы в строительстве

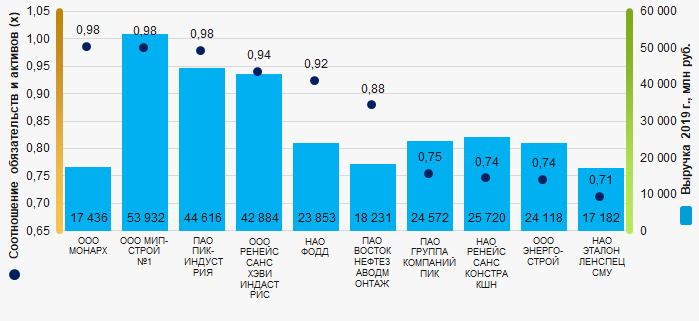

Информационное агентство Credinform представляет рэнкинг крупнейших строительных компаний, потенциально имеющих возможность осуществлять налоговый мониторинг. Для рэнкинга были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2017 - 2019 годы) компании сферы строительства зданий и сооружений, отвечающие обновленным критериями для проведения налогового мониторинга (ТОП-10 и ТОП-100). Далее они были ранжированы по показателю соотношения обязательств и активов (Таблица 1). Отбор компаний и анализ проводился на основе данных Информационно-аналитической системы Глобас.

Соотношение обязательств и активов показывает, какую долю активов организация финансирует за счет займов. Нормативное значение для этого показателя находится в диапозоне от 0,2 до 0,5.

Выручка от продаж и чистая прибыль показывают масштаб и эффективность хозяйственной деятельности организации, а соотношение обязательств и активов указывает на риск ее неплатежеспособности.

Превышение верхнего нормативного значения говорит о чрезмерной закредитованности, которая может стимулировать развитие, но отрицательно влияет на устойчивость финансового положения. Значение показателя ниже нормативного значения может свидетельствовать о консервативной стратегии финансового менеджмента и об излишней осторожности в привлечении новых заемных средств.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность показателей и финансовых коэффициентов.

| Наименование, ИНН, регион | Выручка, млн руб. | Чистая прибыль (убыток), млн руб. | Соотношение обязательств и активов (x), от 0,2 до 0,5 | Индекс платёжеспособности Глобас | |||

| 2018 | 2019 | 2018 | 2019 | 2018 | 2019 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| ООО МОНАРХ ИНН 7714950480 г. Москва |

18 910 18 910 |

17 436 17 436 |

127 127 |

116 116 |

0,95 0,95 |

0,98 0,98 |

233 Высокий |

| ООО МИП-СТРОЙ №1 ИНН 7701394860 г. Москва |

56 995 56 995 |

53 932 53 932 |

10 10 |

99 99 |

0,98 0,98 |

0,98 0,98 |

272 Высокий |

| ПАО ПИК-ИНДУСТРИЯ ИНН 7729755852 г. Москва |

26 948 26 948 |

44 616 44 616 |

1 792 1 792 |

1 263 1 263 |

1,01 1,01 |

0,98 0,98 |

275 Высокий |

| ООО РЕНЕЙССАНС ХЭВИ ИНДАСТРИС ИНН 7802772445 г. Москва |

37 662 37 662 |

42 884 42 884 |

4 732 4 732 |

2 079 2 079 |

0,83 0,83 |

0,94 0,94 |

245 Высокий |

| НАО ФОДД ИНН 7729355935 г. Москва |

19 640 19 640 |

23 853 23 853 |

262 262 |

314 314 |

0,97 0,97 |

0,92 0,92 |

176 Наивысший |

| ПАО ВОСТОКНЕФТЕЗАВОДМОНТАЖ ИНН 0277015293 Республика Башкортостан |

11 047 11 047 |

18 231 18 231 |

82 82 |

405 405 |

0,89 0,89 |

0,88 0,88 |

208 Высокий |

| ПАО ГРУППА КОМПАНИЙ ПИК ИНН 7713011336 г. Москва |

25 343 25 343 |

24 572 24 572 |

15 137 15 137 |

306 306 |

0,74 0,74 |

0,75 0,75 |

233 Высокий |

| НАО РЕНЕЙССАНС КОНСТРАКШН ИНН 7708185129 г. Москва |

44 512 44 512 |

25 720 25 720 |

1 290 1 290 |

2 676 2 676 |

0,94 0,94 |

0,74 0,74 |

201 Высокий |

| ООО ЭНЕРГО-СТРОЙ ИНН 7801174139 Санкт-Петербург |

8 713 8 713 |

24 118 24 118 |

229 229 |

1 640 1 640 |

0,92 0,92 |

0,74 0,74 |

171 Наивысший |

| НАО ЭТАЛОН ЛЕНСПЕЦСМУ ИНН 7802084569 Санкт-Петербург |

15 270 15 270 |

17 182 17 182 |

4 374 4 374 |

6 441 6 441 |

0,68 0,68 |

0,71 0,71 |

217 Высокий |

| Среднее значение ТОП-10 |  26 504 26 504 |

29 254 29 254 |

2 804 2 804 |

1 534 1 534 |

0,89 0,89 |

0,86 0,86 |

|

| Среднее значение ТОП-100 |  8 802 8 802 |

7 789 7 789 |

30 30 |

-289 -289 |

0,81 0,81 |

0,81 0,81 |

|

улучшение показателя к предыдущему периоду,

улучшение показателя к предыдущему периоду,  ухудшение показателя к предыдущему периоду

ухудшение показателя к предыдущему периоду

Средний показатель соотношения обязательств и активов ТОП-10 и ТОП-100 выше интервала нормативного значения. Шесть компаний в 2019 году показали положительную динамику движения к нормативным значениям.

Рисунок 1. Соотношение обязательств и активов и выручка крупнейших строительных компаний (ТОП-10)

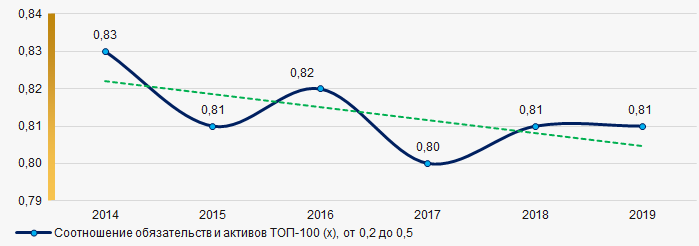

Рисунок 1. Соотношение обязательств и активов и выручка крупнейших строительных компаний (ТОП-10)В течение 6 лет средние показатели соотношения обязательств и активов ТОП-100 имели позитивную тенденцию движения к интервалу нормативных значений. (Рисунок 2).

Рисунок 2. Изменение средних значений соотношения обязательств и активов ТОП-100 строительных компаний в 2014 – 2019 годах

Рисунок 2. Изменение средних значений соотношения обязательств и активов ТОП-100 строительных компаний в 2014 – 2019 годах