Тенденции в сфере вспомогательной деятельности на воздушном транспорте

Информационное агентство Credinform представляет обзор тенденций в сфере вспомогательной деятельности на воздушном транспорте.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2015 и 2016 годы) компании, занимающиеся вспомогательной деятельностью на воздушном транспорте, в том числе аэропорты (ТОП-10 и ТОП-300). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

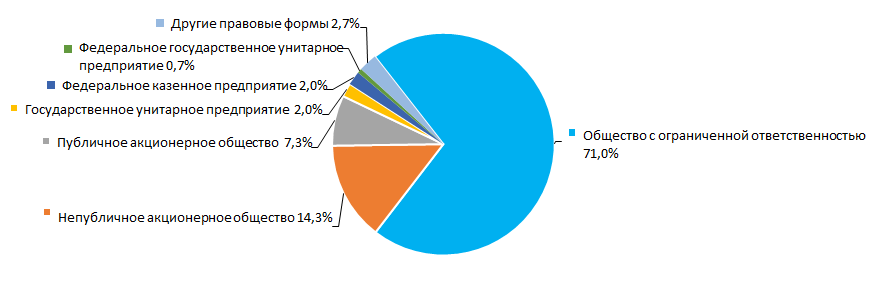

Правовые формы

Наиболее распространенной правовой формой компаний в сфере вспомогательной деятельности на воздушном транспорте является общество с ограниченной ответственностью. Заметную долю составляют также публичные и непубличные акционерные общества. (Рисунок 1).

Рисунок 1. Распределение компаний ТОП-300 по правовым формам

Рисунок 1. Распределение компаний ТОП-300 по правовым формамВыручка от реализации

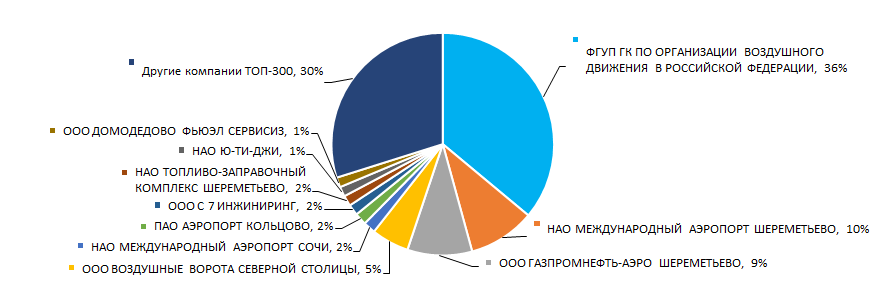

Объем выручки 10 лидеров отрасли в 2016 году составил 70% от суммарной выручки 300 крупнейших компаний. Это свидетельствует о высоком уровне монополизации в отрасли. Крупнейшей компанией по объему выручки в 2016 году стало ФГУП ГОСУДАРСТВЕННАЯ КОРПОРАЦИЯ ПО ОРГАНИЗАЦИИ ВОЗДУШНОГО ДВИЖЕНИЯ В РОССИЙСКОЙ ФЕДЕРАЦИИ (Рисунок 2).

Рисунок 2. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-300, %

Рисунок 2. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-300, %Наилучшие результаты в отрасли по объему выручки за десятилетний период были достигнуты в 2011 году. В периоды кризисных явлений в экономике в 2009 г. и с 2012 по 2015 годы наблюдалось снижение средних отраслевых показателей. (Рисунок 3).

Рисунок 3. Изменение средних отраслевых показателей выручки компаний в сфере вспомогательной деятельности на воздушном транспорте в 2007 – 2016 годах

Рисунок 3. Изменение средних отраслевых показателей выручки компаний в сфере вспомогательной деятельности на воздушном транспорте в 2007 – 2016 годахПрибыль и убытки

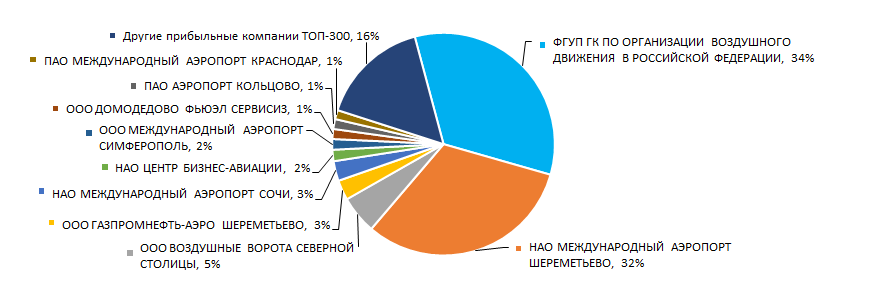

Объем прибыли 10 лидеров отрасли в 2016 году составил 84% от суммарной прибыли компаний ТОП-300. Ведущую позицию по объему прибыли в 2016 году занимает также <href="https://globas.credinform.ru/ru-RU/company/getcompany/8f517f55-760e-4db2-a251-3d0db3650736">ФГУП ГОСУДАРСТВЕННАЯ КОРПОРАЦИЯ ПО ОРГАНИЗАЦИИ ВОЗДУШНОГО ДВИЖЕНИЯ В РОССИЙСКОЙ ФЕДЕРАЦИИ(Рисунок 4).

Рисунок 4. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-300, %

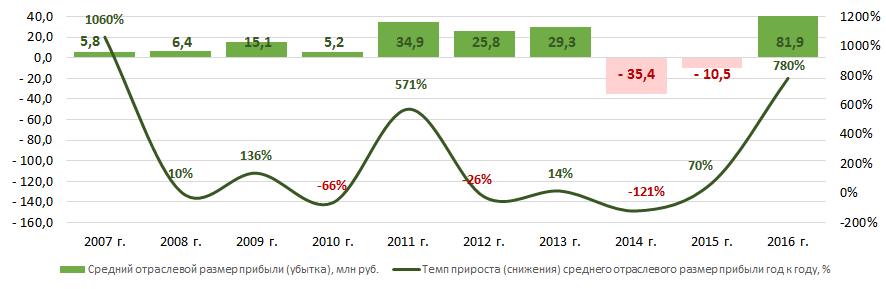

Рисунок 4. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-300, %Отраслевые значения показателей прибыли компаний воздушного транспорта за десятилетний период не отличаются стабильностью. Снижение показателей наблюдалось в 2010 г., 2012 г. и в 2014 г. на фоне кризисных явлений в экономике. При этом в 2014 – 2015 годах средние отраслевые показатели прибыли имели отрицательные значения. Наилучшие результаты отрасль показала в 2016 году. (Рисунок 5).

Рисунок 5. Изменение средних отраслевых показателей прибыли компаний в сфере вспомогательной деятельности на воздушном транспорте в 2007 – 2016 годах

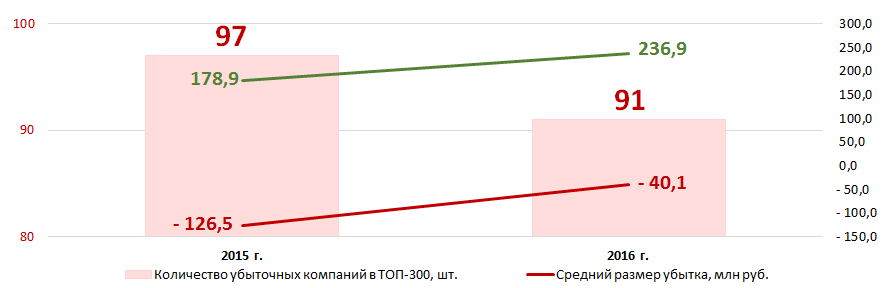

Рисунок 5. Изменение средних отраслевых показателей прибыли компаний в сфере вспомогательной деятельности на воздушном транспорте в 2007 – 2016 годахСреди компаний ТОП-300 в 2015 году наблюдалось 97 убыточных предприятий. В 2016 году их количество снизилось до 91 или на 6%. При этом, на 68% уменьшился средний размер их убытка. По остальным компаниям ТОП-300 средний размер прибыли увеличился за этот же период на 32% (Рисунок 6).

Рисунок 6. Количество убыточных компаний, средние значения убытка и прибыли компаний ТОП-300 в 2015 – 2016 годах

Рисунок 6. Количество убыточных компаний, средние значения убытка и прибыли компаний ТОП-300 в 2015 – 2016 годахКапитал и резервы

По итогам 2016 года наибольшим размером капитала и резервов среди компаний ТОП-300 обладало ФГУП ГОСУДАРСТВЕННАЯ КОРПОРАЦИЯ ПО ОРГАНИЗАЦИИ ВОЗДУШНОГО ДВИЖЕНИЯ В РОССИЙСКОЙ ФЕДЕРАЦИИ. В наихудшем положении по данному показателю оказалось ООО ЦЕНТР УПРАВЛЕНИЯ НАЗЕМНЫМ ОБСЛУЖИВАНИЕМ (Таблица 1).

| № п/п в ТОП-300 | Наименование | Капитал и резервы, млрд руб. * | |

| 2015 г. | 2016 г. | ||

| 1. | ФГУП ГОСУДАРСТВЕННАЯ КОРПОРАЦИЯ ПО ОРГАНИЗАЦИИ ВОЗДУШНОГО ДВИЖЕНИЯ В РОССИЙСКОЙ ФЕДЕРАЦИИ | 98,23 | 115,75 |

| 2. | НАО МЕЖДУНАРОДНЫЙ АЭРОПОРТ ВНУКОВО | 1,93 | 18,81 |

| 3. | ООО МЕЖДУНАРОДНЫЙ АЭРОПОРТ САБЕТТА | 15,25 | 16,96 |

| 4. | ПАО АЭРОПОРТ КОЛЬЦОВО | 9,13 | 14,85 |

| 5. | ООО ВОЗДУШНЫЕ ВОРОТА СЕВЕРНОЙ СТОЛИЦЫ | 10,73 | 10,73 |

| 6. | НАО МЕЖДУНАРОДНЫЙ АЭРОПОРТ КАЗАНЬ | 5,57 | 5,89 |

| 7. | ФГУП АДМИНИСТРАЦИЯ АЭРОПОРТА ДОМОДЕДОВО | 5,61 | 5,73 |

| 8. | ООО АЭРОПОРТ НОРИЛЬСК | 5,72 | 5,39 |

| 9. | ПАО МЕЖДУНАРОДНЫЙ АЭРОПОРТ КРАСНОДАР | 4,21 | 4,86 |

| 10. | НАО АЭРОПОРТ ЮЖНО-САХАЛИНСК | 3,45 | 3,89 |

| 291. | ООО ТЗК КИРОВ | -20,10 | -23,36 |

| 292. | ООО СИБИРЬ КАРГО СЕРВИС | -41,08 | -24,45 |

| 293. | ООО БАЗЭЛ АЭРО | -34,53 | -34,10 |

| 294. | ПАО АЭРОПОРТ | -80,19 | -34,77 |

| 295. | ООО БАЛТИК ГРАУНД СЕРВИСЕС РУ | -11,00 | -50,76 |

| 296. | ООО ТЗК ТОМСК | -50,12 | -56,99 |

| 297. | ООО ЦЕНТР АВИА | -123,21 | -136,68 |

| 298. | ООО АВИАСЕРВИС | -141,00 | -177,75 |

| 299. | ПАО БЕЛГОРОДСКОЕ АВИАПРЕДПРИЯТИЕ | -877,92 | -924,42 |

| 300. | ООО ЦЕНТР УПРАВЛЕНИЯ НАЗЕМНЫМ ОБСЛУЖИВАНИЕМ | 8,83 | -989,11 |

*) Компании с положительной динамикой показателя в 2016 году по сравнению с предыдущим годом отмечены в Таблице 1 зеленой заливкой, с отрицательной динамикой – красной заливкой.

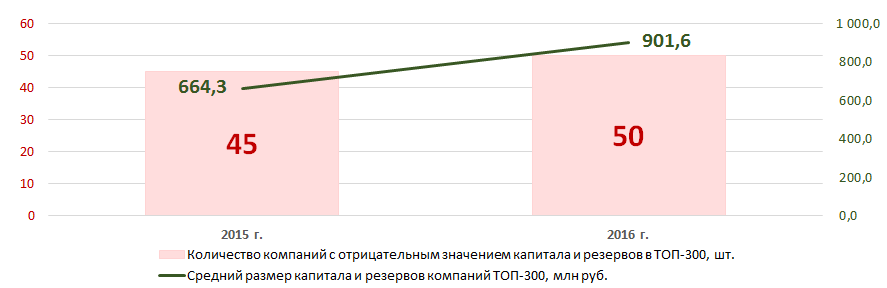

Среди компаний ТОП-300 в 2015 году наблюдалось 45 предприятий с отрицательным значением показателя капитал и резервы. В 2016 году их количество увеличилось до 50 или на 11%. При этом, на 36% увеличился средний размер капитала и резервов за тот же период (Рисунок 7).

Рисунок 7. Количество компаний с отрицательным значением показателя капитал и резервы и средний размер капитала и резервов компаний ТОП-300 в 2015 – 2016 годах

Рисунок 7. Количество компаний с отрицательным значением показателя капитал и резервы и средний размер капитала и резервов компаний ТОП-300 в 2015 – 2016 годахОсновные финансовые коэффициенты

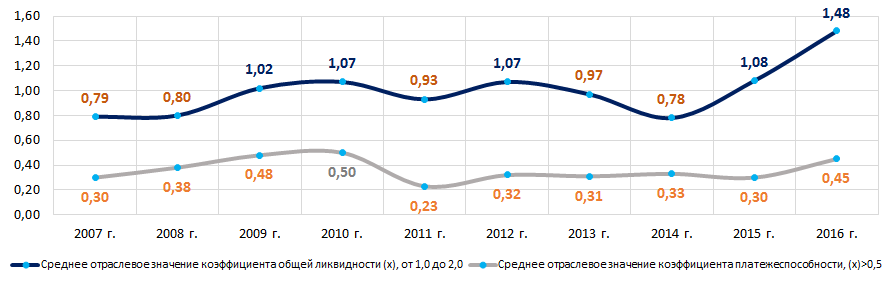

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности в течение 5 лет находились ниже интервала рекомендуемых значений - от 1,0 до 2,0. (отмечены желтым цветом на Рисунке 8).

Коэффициент платежеспособности (отношение суммы собственного капитала к балансовой сумме) показывает зависимость компании от внешних займов. Рекомендуемое значение: >0,5. Значение коэффициента ниже минимального значения означает сильную зависимость от внешних источников получения средств.

Экспертами Информационного агентства Credinform, с учетом фактического положения дел как экономики в целом, так и в отраслях, разработан и реализован в Информационно-аналитической системе Глобас-i расчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли. Для компаний в сфере вспомогательной деятельности на воздушном транспорте практическое значение коэффициента платежеспособности составляет от 0,02 до 0,82.

За десятилетний период средние отраслевые показатели коэффициента находились ниже рекомендуемого значения и в интервале практических значений (Рисунок 8).

Рисунок 8. Изменение средних отраслевых значений коэффициентов общей ликвидности и платежеспособности компаний в сфере вспомогательной деятельности на воздушном транспорте в 2007 – 2016 годах

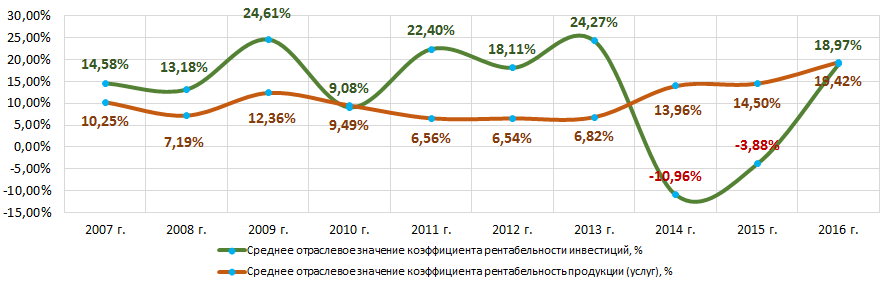

Рисунок 8. Изменение средних отраслевых значений коэффициентов общей ликвидности и платежеспособности компаний в сфере вспомогательной деятельности на воздушном транспорте в 2007 – 2016 годахВ течение десяти лет наблюдается нестабильность показателей коэффициента рентабельности инвестиций. В периоды кризисных явлений в экономике (2014, 2015 годах) показатели снижались до отрицательных значений (Рисунок 9). Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Относительно стабильными в этот же период были показатели коэффициента рентабельности продукции (услуг) (Рисунок 9). Рост показателей наблюдается в 2014 - 2016 годах. Коэффициент рассчитывается как отношение прибыли от продаж к расходам по обычной деятельности. В целом рентабельность отражает экономическую эффективность производства.

Рисунок 9. Изменение средних отраслевых значений коэффициентов рентабельности инвестиций и рентабельности услуг компаний в сфере вспомогательной деятельности на воздушном транспорте в 2007 – 2016 годах

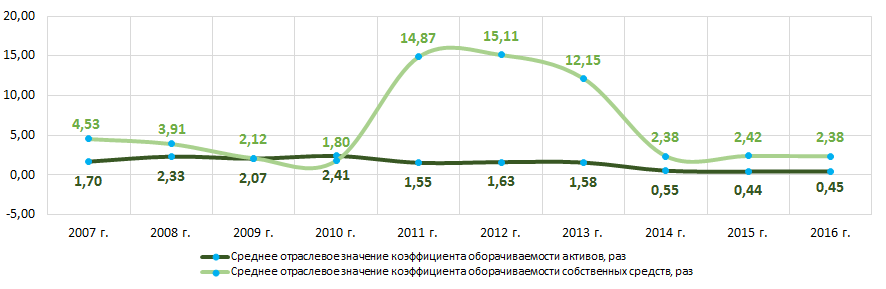

Рисунок 9. Изменение средних отраслевых значений коэффициентов рентабельности инвестиций и рентабельности услуг компаний в сфере вспомогательной деятельности на воздушном транспорте в 2007 – 2016 годахПоказатели коэффициента оборачиваемости активов за десятилетний период демонстрируют нестабильность с резким ростом в 2011 – 2013 годах и спадом в 2014 – 216 годах (Рисунок 10).

Коэффициент оборачиваемости активов рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

Коэффициент оборачиваемости собственных средств рассчитывается как отношение выручки к среднегодовой сумме собственного капитала и показывает интенсивность использования всей совокупности активов.

В 2014 – 2016 годах наблюдается значительное снижение показателей данного коэффициента (Рисунок 10).

Рисунок 10. Изменение средних отраслевых значений коэффициентов деловой активности компаний в сфере вспомогательной деятельности на воздушном транспорте в 2007 – 2016 годах

Рисунок 10. Изменение средних отраслевых значений коэффициентов деловой активности компаний в сфере вспомогательной деятельности на воздушном транспорте в 2007 – 2016 годахСтруктура услуг

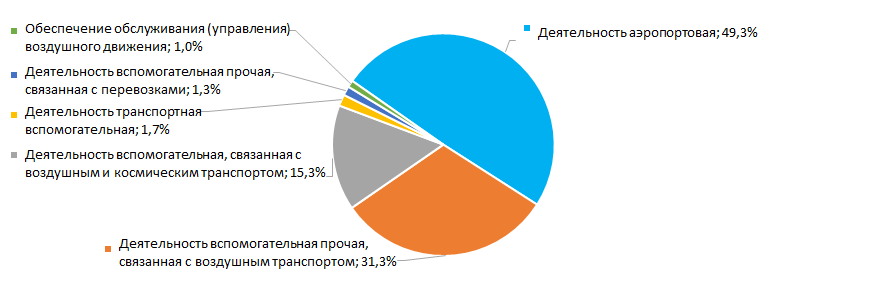

Почти половина компаний в ТОП-300 специализируется на услугах аэропортов (Рисунок 11).

Рисунок 11. Распределение компаний ТОП-300 по видам оказываемых услуг, %

Рисунок 11. Распределение компаний ТОП-300 по видам оказываемых услуг, %Динамика активности бизнеса

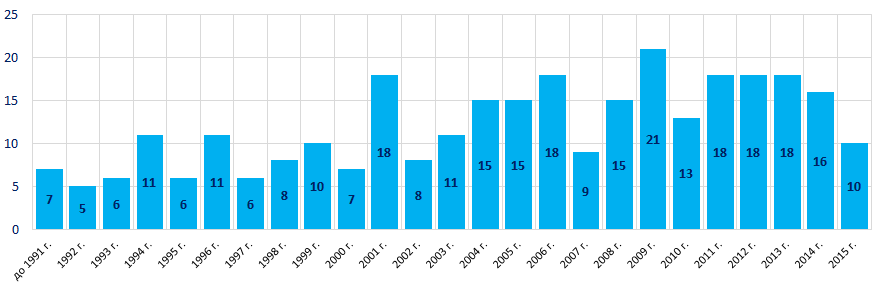

За 25-летний период количество зарегистрированных компаний из ТОП-300 распределяется по годам их основания неравномерно. Наибольшее число компаний в сфере вспомогательной деятельности на воздушном транспорте было основано в 2009 году (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-300 по годам их основания

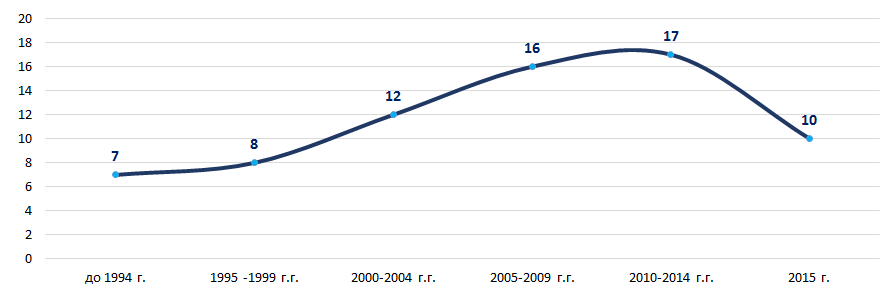

Рисунок 12. Распределение компаний ТОП-300 по годам их основанияНаибольший интерес бизнеса к вспомогательной деятельности на воздушном транспорте проявился в период 2010 – 2014 годов, когда в среднем в год регистрировалось 17 новых компаний. (Рисунок 13).

Рисунок 13. Среднее количество компаний ТОП-300, регистрируемых за год, по периодам их основания

Рисунок 13. Среднее количество компаний ТОП-300, регистрируемых за год, по периодам их основанияОсновные регионы деятельности

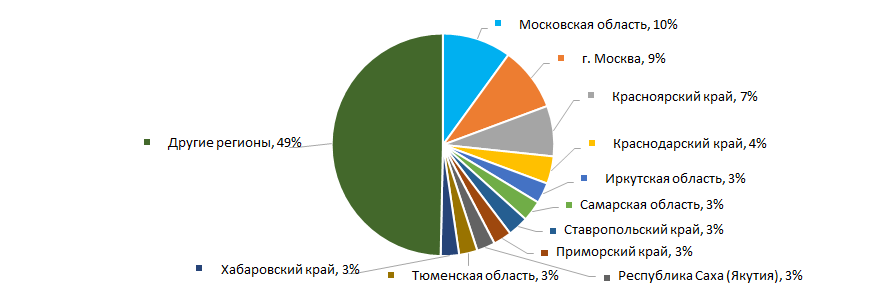

Компании в сфере вспомогательной деятельности на воздушном транспорте распределены по территории страны неравномерно. Наибольшее их количество зарегистрировано в Московской области и в г. Москве – крупнейших регионах страны по численности населения с развитой транспортной инфраструктурой (Рисунок 14). Компании ТОП-300 зарегистрированы в 61 регионе России.

Рисунок 14. Распределение компаний ТОП-300 по регионам России

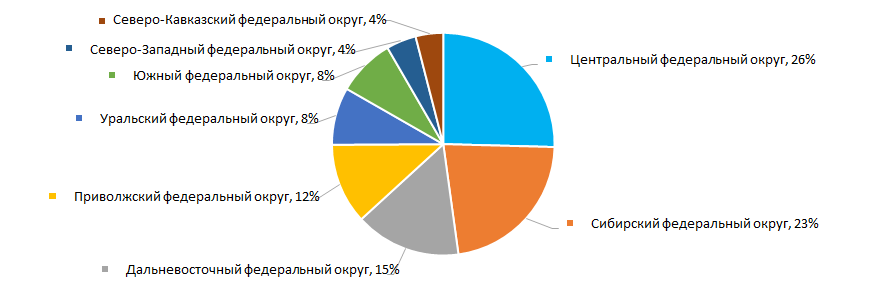

Рисунок 14. Распределение компаний ТОП-300 по регионам РоссииНаибольшее количество компаний в сфере вспомогательной деятельности на воздушном транспорте сосредоточено в Центральном федеральном округе страны (Рисунок 15).

Рисунок 15. Распределение компаний ТОП-300 по федеральным округам России

Рисунок 15. Распределение компаний ТОП-300 по федеральным округам РоссииДоля компаний, имеющих филиалы или представительства, из числа ТОП-300, составляет 12%.

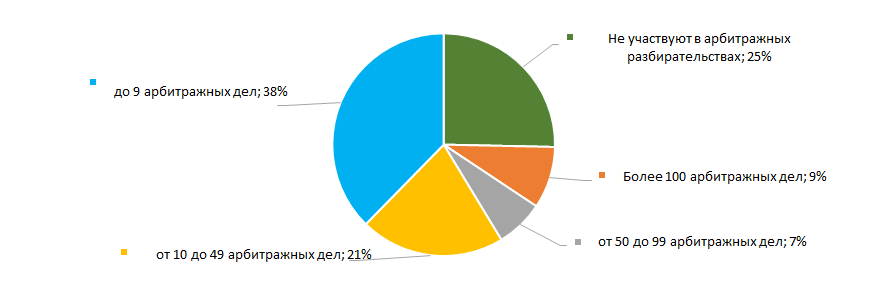

Активность участия в арбитражных процессах

Четвертая часть компаний отрасли не принимает участия в арбитражных разбирательствах. Значительную долю составляют компании относительно активно участвующие в арбитражных процессах, что может быть связано со спецификой оказания транспортных услуг. (Рисунок 16).

Рисунок 16. Распределение компаний ТОП-300 по активности участия в арбитражных процессах, %

Рисунок 16. Распределение компаний ТОП-300 по активности участия в арбитражных процессах, %Индекс благонадежности

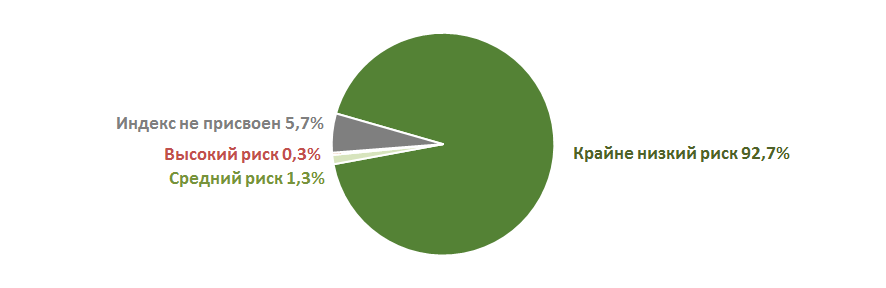

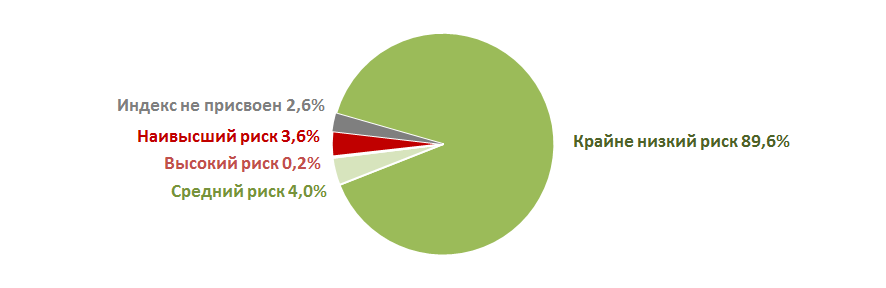

С точки зрения наличия признаков «фирм-однодневок» или неблагонадежных организаций подавляющее большинство компаний отрасли демонстрируют крайне низкий риск сотрудничества (Рисунок 17).

Рисунок 17. Распределение компаний ТОП-300 по Индексу благонадежности, %

Рисунок 17. Распределение компаний ТОП-300 по Индексу благонадежности, %Индекс скоринговой оценки

Оценка финансового положения компаний отрасли показывает, что наибольшее количество предприятий находится в устойчивом финансовом положении или на уровне выше среднего. (Рисунок 18).

Рисунок 18. Распределение компаний ТОП-300 по Индексу скоринговой оценки, %

Рисунок 18. Распределение компаний ТОП-300 по Индексу скоринговой оценки, %Индекс ликвидности

Большинство компаний отрасли (55%) показывают минимальный или незначительный уровень риска банкротства в краткосрочном периоде. Однако, доля компаний с наивысшим уровнем риска составляет значительную величину в 30% (Рисунок 19).

Рисунок 19. Распределение компаний ТОП-300 по Индексу ликвидности, %

Рисунок 19. Распределение компаний ТОП-300 по Индексу ликвидности, %Индекс платежеспособности Глобас 76% компаний в сфере вспомогательной деятельности на воздушном транспорте из числа 300 крупнейших присвоен наивысший или высокий Индекс платежеспособности Глобас (Рисунок 20).

В комплексе, с учетом основных индексов, финансовых показателей и коэффициентов, это может свидетельствовать об относительно благоприятных тенденциях в данной сфере деятельности.

Рисунок 20. Распределение компаний ТОП-300 по Индексу платежеспособности Глобас

Рисунок 20. Распределение компаний ТОП-300 по Индексу платежеспособности ГлобасТенденции отрасли Воздушный транспорт

Информационное агентство Credinform представляет обзор тенденций в сфере воздушного транспорта.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2015 и 2016 годы) компании воздушного транспорта (ТОП-10 и ТОП-500). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

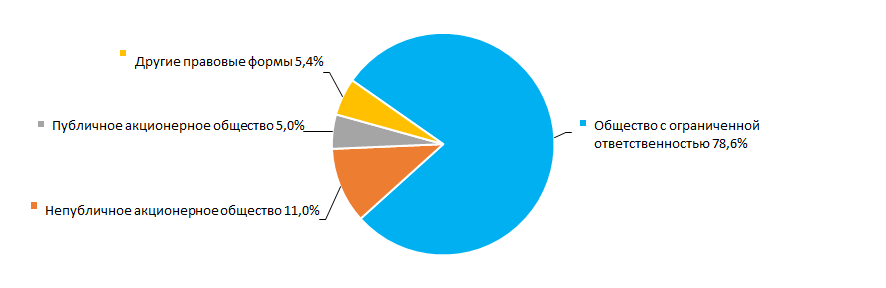

Правовые формы

Наиболее распространенной правовой формой компаний в сфере воздушного транспорта является общество с ограниченной ответственностью. Заметную долю составляют также непубличные акционерные общества. (Рисунок 1).

Рисунок 1. Распределение компаний ТОП-500 по правовым формам

Рисунок 1. Распределение компаний ТОП-500 по правовым формамВыручка от реализации

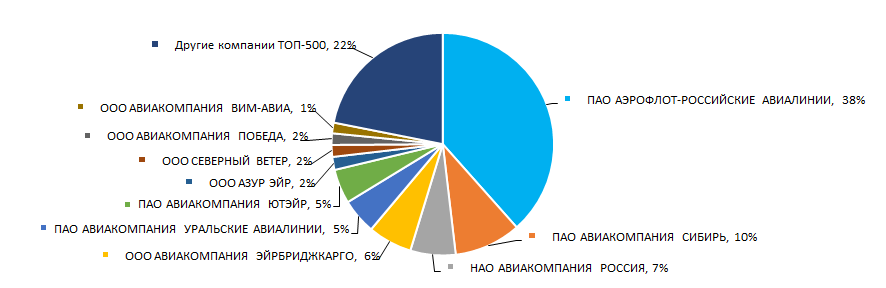

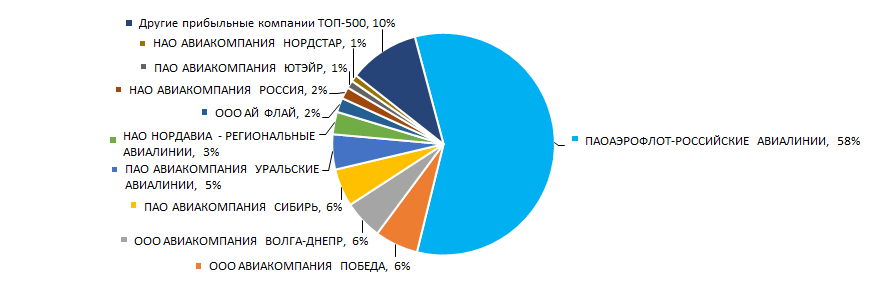

Объем выручки 10 лидеров отрасли в 2016 году составил 78% от суммарной выручки 500 крупнейших компаний. Это свидетельствует о высоком уровне монополизации в отрасли. Крупнейшей компанией по объему выручки в 2016 году стало ПАО АЭРОФЛОТ-РОССИЙСКИЕ АВИАЛИНИИ (Рисунок 2).

Рисунок 2. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-500, %

Рисунок 2. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-500, %Наилучшие результаты в отрасли по объему выручки за десятилетний период были достигнуты в 2011 году. В периоды кризисных явлений в экономике в 2012, 2013 и 2016 годах наблюдалось снижение средних отраслевых показателей. (Рисунок 3).

Рисунок 3. Изменение средних отраслевых показателей выручки компаний воздушного транспорта в 2007 – 2016 годах

Рисунок 3. Изменение средних отраслевых показателей выручки компаний воздушного транспорта в 2007 – 2016 годахПрибыль и убытки

Объем прибыли 10 лидеров отрасли в 2016 году составил 90% от суммарной прибыли компаний ТОП-500. Ведущую позицию по объему прибыли в 2016 году занимает также ПАО АЭРОФЛОТ-РОССИЙСКИЕ АВИАЛИНИИ(Рисунок 4).

Рисунок 4. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-500, %

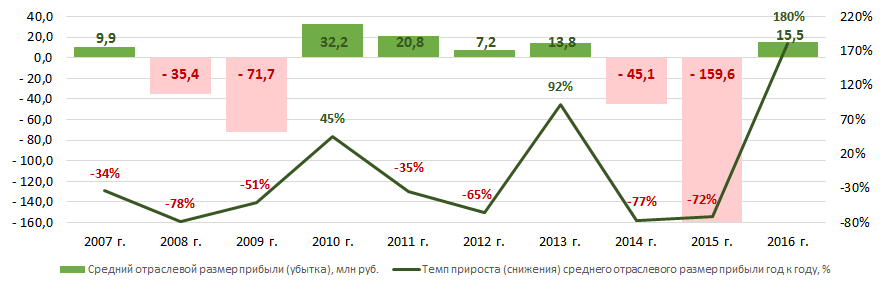

Рисунок 4. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-500, %Отраслевые значения показателей прибыли компаний воздушного транспорта за десятилетний период не отличаются стабильностью. Снижение показателей наблюдалось с 2007 по 2019 годы, в 2011 – 2012 и в 2014 – 2015 годах на фоне кризисных явлений в экономике. Наилучшие результаты отрасль показала в 2010 году. (Рисунок 5).

Рисунок 5. Изменение средних отраслевых показателей прибыли компаний воздушного транспорта в 2007 – 2016 годах

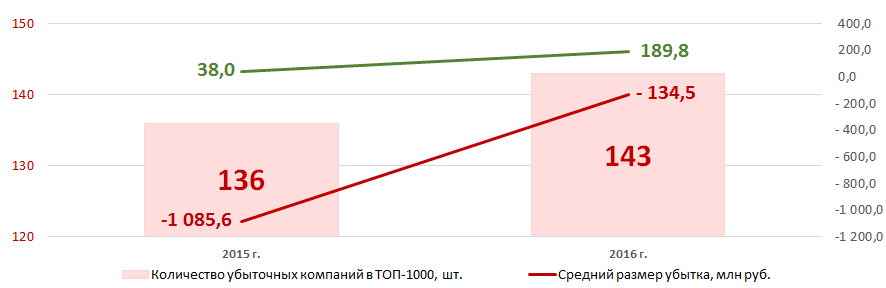

Рисунок 5. Изменение средних отраслевых показателей прибыли компаний воздушного транспорта в 2007 – 2016 годахСреди компаний ТОП-500 в 2015 году наблюдалось 136 убыточных предприятия. В 2016 году их количество увеличилось до 143 или на 5%. При этом, на 88% уменьшился средний размер их убытка. По остальным компаниям ТОП-500 средний размер прибыли увеличился за этот же период в 5 раз (Рисунок 6).

Рисунок 6. Количество убыточных компаний, средние значения убытка и прибыли компаний ТОП-500 в 2015 – 2016 годах

Рисунок 6. Количество убыточных компаний, средние значения убытка и прибыли компаний ТОП-500 в 2015 – 2016 годахКапитал и резервы

По итогам 2016 года наибольшим размером капитала и резервов среди компаний ТОП-500 обладало ПАО АЭРОФЛОТ-РОССИЙСКИЕ АВИАЛИНИИ. В худшем положении по данному показателю оказалось ПАО АВИАЦИОННАЯ КОМПАНИЯ ТРАНСАЭРО, находящееся в стадии ликвидации с 06.10.2017 (Таблица 1).

| № п/п в ТОП-500 | Наименование | Капитал и резервы, млрд руб. | |

| 2015 г. | 2016 г.* | ||

| 1. | ПАО АЭРОФЛОТ-РОССИЙСКИЕ АВИАЛИНИИ | 49,34 | 79,96 |

| 2. | ООО АВИАПРЕДПРИЯТИЕ ГАЗПРОМ АВИА | 26,44 | 28,94 |

| 3. | ООО АВИАКОМПАНИЯ ВОЛГА-ДНЕПР | 9,27 | 12,26 |

| 4. | ПАО АВИАКОМПАНИЯ АВРОРА | 4,37 | 8,49 |

| 5. | ПАО АВИАКОМПАНИЯ СИБИРЬ | 4,16 | 5,63 |

| 6. | ПАО АВИАКОМПАНИЯ УРАЛЬСКИЕ АВИАЛИНИИ | 1,93 | 4,75 |

| 7. | ООО АВИАКОМПАНИЯ ПОБЕДА | 9,65 | 4,30 |

| 8. | ПАО АВИАЦИОННАЯ ТРАНСПОРТНАЯ КОМПАНИЯ ЯМАЛ | 3,94 | 3,95 |

| 9. | ООО АВИАСЕРВИС | 3,14 | 3,41 |

| 10. | ООО АВИАКОМПАНИЯ ЭЙРБРИДЖКАРГО | 2,87 | 1,80 |

| ... | ... | ... | ... |

| 491. | ПАО ДОНАВИА | 0,38 | -0,49 |

| 492. | ООО АРТ АВИА | -0,29 | -0,80 |

| 493. | ООО АВИАКОМПАНИЯ ТОМСК АВИА | -0,79 | -1,40 |

| 494. | НАО РЕД ВИНГС | -1,71 | -1,91 |

| 495. | НАО КОМПАНИЯ АЭРОКОМ | -1,99 | -2,03 |

| 496. | НАО АВИАЦИОННАЯ КОМПАНИЯ ПОЛЕТ | -2,67 | -2,78 |

| 497. | НАО НОРДАВИА - РЕГИОНАЛЬНЫЕ АВИАЛИНИИ | -12,55 | -10,82 |

| 498. | ПАО АВИАКОМПАНИЯ ЮТЭЙР | -12,83 | -11,69 |

| 499. | ПАО ОРЕНБУРГСКИЕ АВИАЛИНИИ | -7,55 | -15,75 |

| 500. | ПАО АВИАЦИОННАЯ КОМПАНИЯ ТРАНСАЭРО | -97,95 | -104,84 |

*) Компании с положительной динамикой показателя в 2016 году по сравнению с предыдущим годом отмечены в Таблице 1 зеленой заливкой, с отрицательной динамикой – красной заливкой.

Основные финансовые коэффициенты

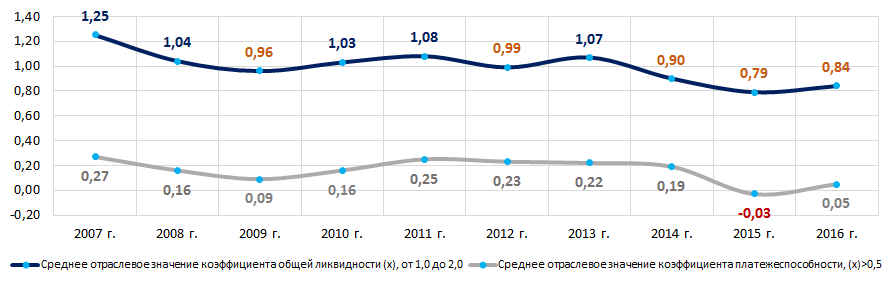

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности в целом плавно снижались и в последние три года находились ниже интервала рекомендуемых значений - от 1,0 до 2,0. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Коэффициент платежеспособности (отношение суммы собственного капитала к балансовой сумме) показывает зависимость компании от внешних займов. Рекомендуемое значение: >0,5. Значение коэффициента ниже минимального значения означает сильную зависимость от внешних источников получения средств.

Экспертами Информационного агентства Credinform, с учетом фактического положения дел как экономики в целом, так и в отраслях, разработан и реализован в Информационно-аналитической системе Глобас-i расчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли. Для компаний воздушного транспорта практическое значение коэффициента платежеспособности составляет от 0,02 до 0,87.

За десятилетний период средние отраслевые показатели коэффициента находились в интервале практических значений, за исключением 2015 года, когда наблюдалось отрицательное значение показателя (Рисунок 7).

Рисунок 7. Изменение средних отраслевых значений коэффициентов общей ликвидности и платежеспособности компаний воздушного транспорта в 2007 – 2016 годах

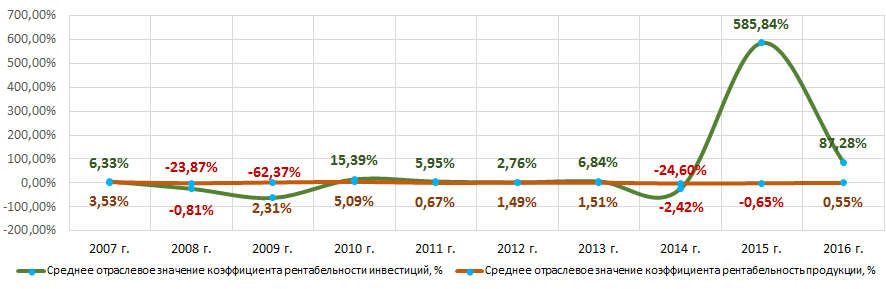

Рисунок 7. Изменение средних отраслевых значений коэффициентов общей ликвидности и платежеспособности компаний воздушного транспорта в 2007 – 2016 годахВ течение десяти лет наблюдается нестабильность показателей коэффициента рентабельности инвестиций. В периоды кризисных явлений в экономике (2008, 2014, 2015 годах) показатели снижались до отрицательных значений (Рисунок 8). Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Аналогичная тенденция наблюдается по показателям коэффициента рентабельности продукции (услуг) (Рисунок 8). Резкий рост показателя в 2015 году может быть связан с уходом с рынка авиаперевозок одной из крупнейших авиакомпаний страны - ПАО АВИАЦИОННАЯ КОМПАНИЯ ТРАНСАЭРО. Коэффициент рассчитывается как отношение прибыли от продаж к расходам по обычной деятельности. В целом рентабельность отражает экономическую эффективность производства.

Рисунок 8. Изменение средних отраслевых значений коэффициентов рентабельности инвестиций и рентабельности услуг компаний воздушного транспорта в 2007 – 2016 годах

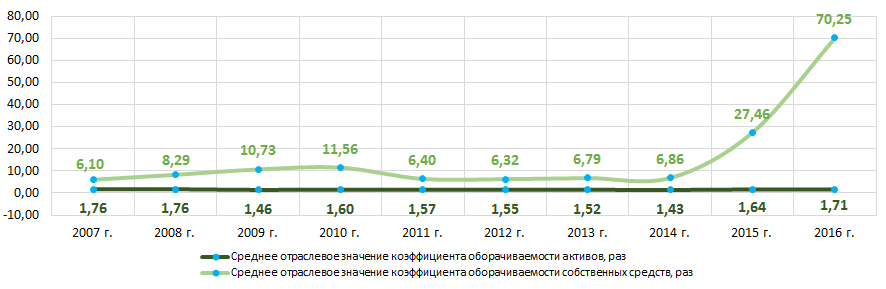

Рисунок 8. Изменение средних отраслевых значений коэффициентов рентабельности инвестиций и рентабельности услуг компаний воздушного транспорта в 2007 – 2016 годахПоказатели коэффициента оборачиваемости активов за десятилетний период демонстрируют относительную стабильность (Рисунок 9).

Коэффициент оборачиваемости активов рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

Коэффициент оборачиваемости собственных средств рассчитывается как отношение выручки к среднегодовой сумме собственного капитала и показывает интенсивность использования всей совокупности активов.

В 2015 – 2016 годах наблюдается значительный рост показателей данного коэффициента (Рисунок 9).

Рисунок 9. Изменение средних отраслевых значений коэффициентов деловой активности компаний воздушного транспорта в 2007 – 2016 годах

Рисунок 9. Изменение средних отраслевых значений коэффициентов деловой активности компаний воздушного транспорта в 2007 – 2016 годахСтруктура услуг

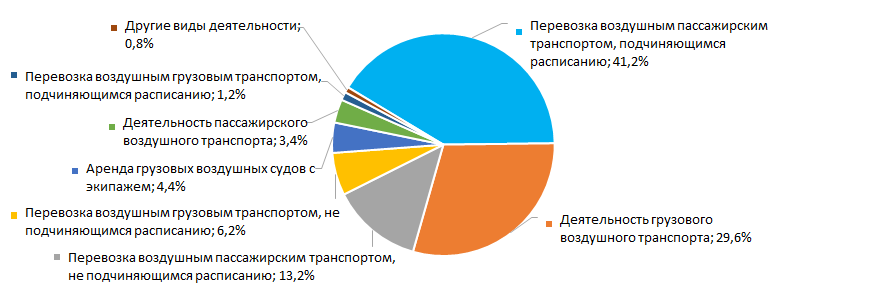

Наибольшее количество компаний среди ТОП-500 специализируется на пассажирских воздушных перевозках (Рисунок 10).

Рисунок 10. Распределение компаний ТОП-500 по видам оказываемых услуг, %

Рисунок 10. Распределение компаний ТОП-500 по видам оказываемых услуг, %Динамика активности бизнеса

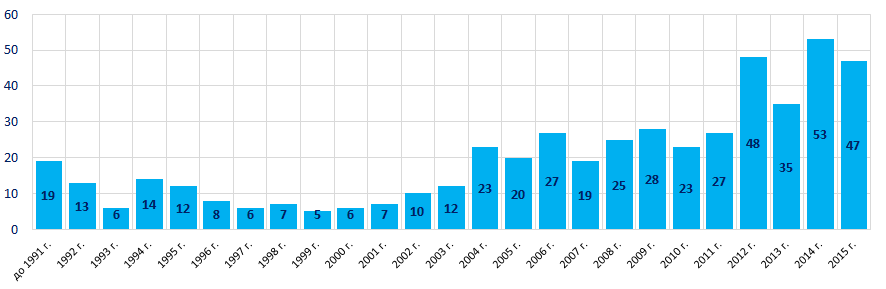

За 25-летний период количество зарегистрированных компаний из ТОП-500 распределяется по годам их основания неравномерно. Наибольшее число компаний воздушного транспорта было основано в 2012 - 2015 годах (Рисунок 11).

Рисунок 11. Распределение компаний ТОП-500 по годам их основания

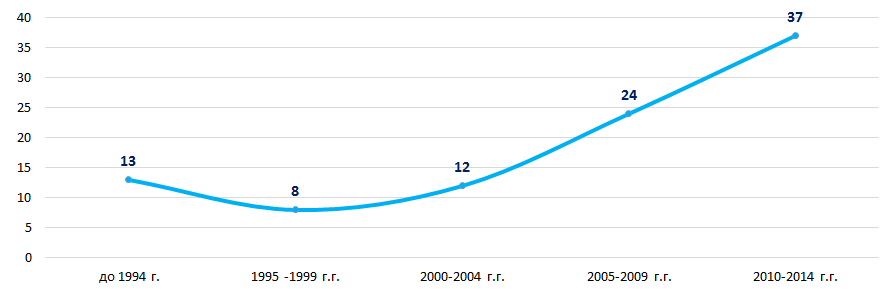

Рисунок 11. Распределение компаний ТОП-500 по годам их основанияНаибольший интерес бизнеса к воздушному транспорту проявился в период после 2010 года, когда в среднем в год регистрировалось 37 новых компаний. (Рисунок 12).

Рисунок 12. Среднее количество компаний ТОП-500, регистрируемых за год, по периодам их основания

Рисунок 12. Среднее количество компаний ТОП-500, регистрируемых за год, по периодам их основанияОсновные регионы распространения

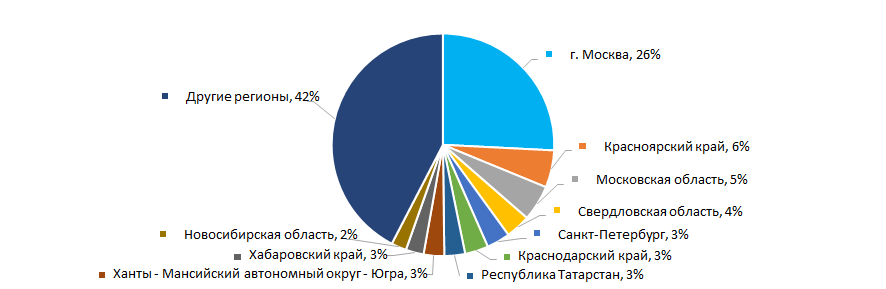

Компании воздушного транспорта распределены по территории страны неравномерно. Наибольшее их количество зарегистрировано в г. Москве – крупнейшем финансовом центре страны с развитой транспортной инфраструктурой (Рисунок 13). Компании ТОП-500 зарегистрированы в 71 регионе России.

Рисунок 13. Распределение компаний ТОП-500 по регионам России

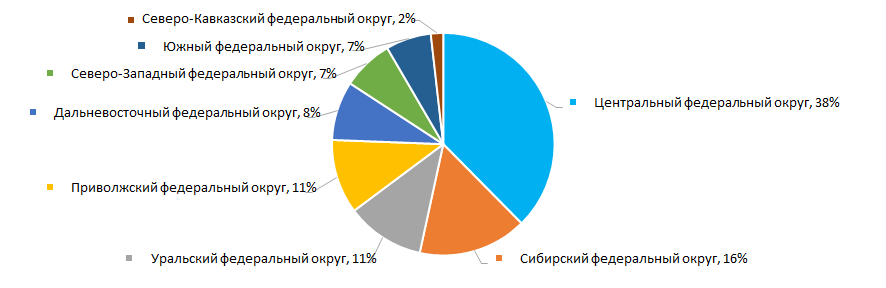

Рисунок 13. Распределение компаний ТОП-500 по регионам РоссииНаибольшее количество компаний воздушного транспорта сосредоточено в Центральном федеральном округе страны (Рисунок 14).

Рисунок 14. Распределение компаний ТОП-500 по федеральным округам Россиии

Рисунок 14. Распределение компаний ТОП-500 по федеральным округам РоссиииДоля компаний, имеющих филиалы или представительства, из числа ТОП-500, составляет 11%.

Активность участия в арбитражных процессах

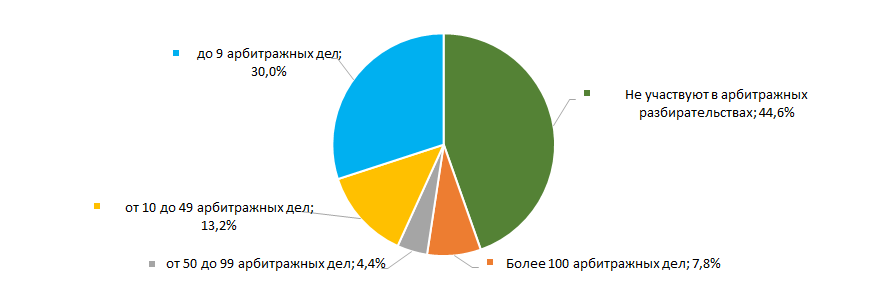

Наибольшее число компаний отрасли не принимают участия в арбитражных разбирательствах. Заметную долю составляют компании активно участвующие в арбитражных процессах, что может быть связано со спецификой оказания транспортных услуг. (Рисунок 15).

Рисунок 15. Распределение компаний ТОП-500 по активности участия в арбитражных процессах, %

Рисунок 15. Распределение компаний ТОП-500 по активности участия в арбитражных процессах, %Индекс благонадежности

С точки зрения наличия признаков «фирм-однодневок» или неблагонадежных организаций подавляющее большинство компаний отрасли демонстрируют крайне низкий риск сотрудничества (Рисунок 16).

Рисунок 16. Распределение компаний ТОП-500 по Индексу благонадежности, %

Рисунок 16. Распределение компаний ТОП-500 по Индексу благонадежности, %Индекс скоринговой оценки

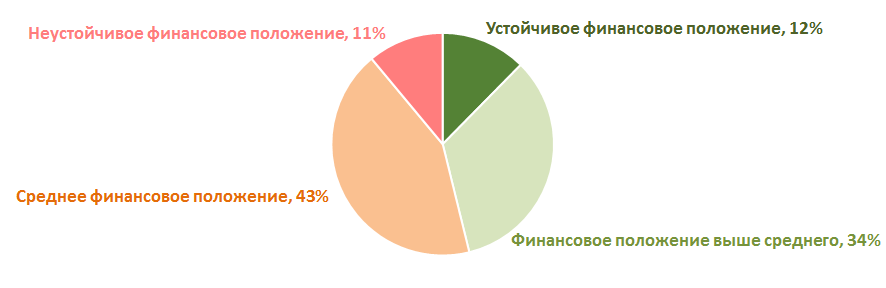

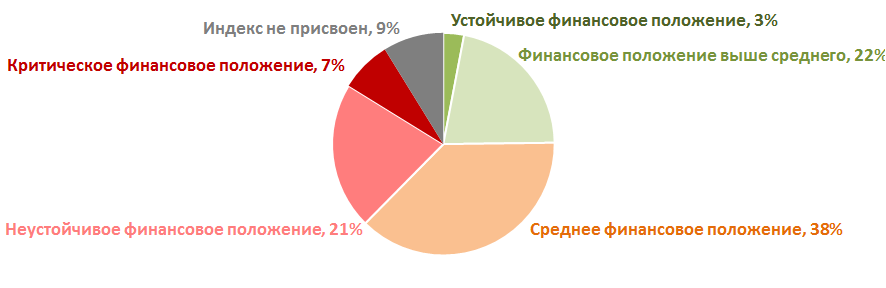

Оценка финансового положения компаний отрасли показывает, что наибольшее количество предприятий находится на среднем уровне финансовой устойчивости. Однако, значительную долю или 28%, составляют компании, находящиеся в неустойчивом и критическом положении (Рисунок 17).

Рисунок 17. Распределение компаний ТОП-500 по Индексу скоринговой оценки, %

Рисунок 17. Распределение компаний ТОП-500 по Индексу скоринговой оценки, %Индекс ликвидности

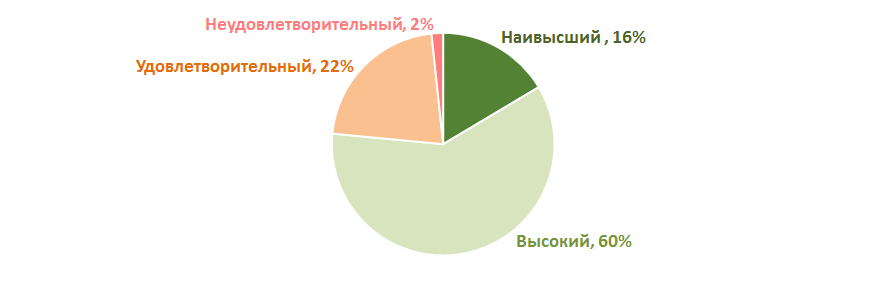

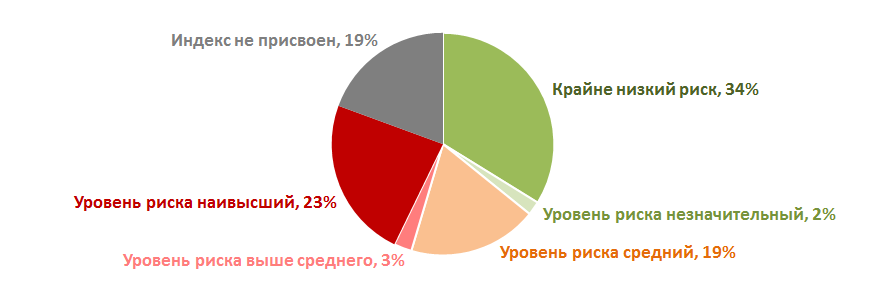

Большинство компаний отрасли (36%) показывают минимальный или незначительный уровень риска банкротства в краткосрочном периоде. Однако, доля компаний с наивысшим уровнем риска составляет значительную величину в 23% (Рисунок 18).

Рисунок 18. Распределение компаний ТОП-500 по Индексу ликвидности, %

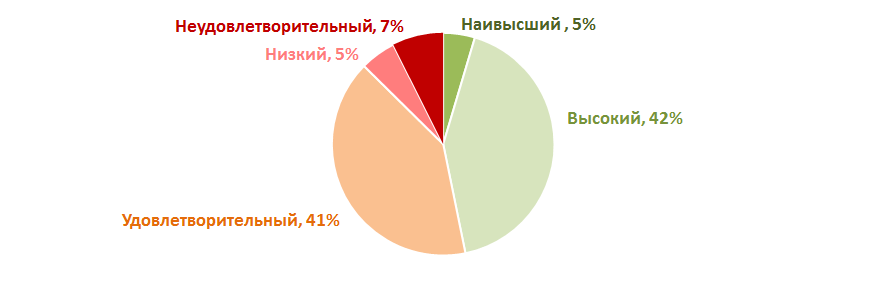

Рисунок 18. Распределение компаний ТОП-500 по Индексу ликвидности, %Индекс платежеспособности Глобас 53% компаний воздушного транспорта из числа 500 крупнейших присвоен удовлетворительный, низкий или неудовлетворительный Индекс платежеспособности Глобас (Рисунок 19).

С учетом основных индексов, финансовых показателей и коэффициентов, это в комплексе может свидетельствовать о неблагоприятных тенденциях в данной сфере деятельности.

Рисунок 19. Распределение компаний ТОП-500 по Индексу платежеспособности Глобас

Рисунок 19. Распределение компаний ТОП-500 по Индексу платежеспособности Глобас