Тенденции деятельности автопроизводителей

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших российских производителей автотранспортных средств.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2015 - 2017 годы) предприятия (ТОП-10 и ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

| № п/п в ТОП-1000, Наименование, ИНН, регион, вид деятельности | Стоимость чистых активов, млрд руб. | Индекс платежеспособности Глобас | ||

| 2015 | 2016 | 2017 | ||

| 1 | 2 | 3 | 4 | 5 |

| 1 ПАО КАМАЗ ИНН 1650032058 Республика Татарстан Производство грузовых автомобилей |

41,6 |  43,4 43,4 |

45,5 45,5 |

192 Наивысший |

| 2 ООО ХЕНДЭ МОТОР МАНУФАКТУРИНГ РУС ИНН 7801463902 Санкт-Петербург Производство автотранспортных средств |

16,1 |  22,0 22,0 |

28,8 28,8 |

209 Высокий |

| 3 ООО ФОЛЬКСВАГЕН ГРУП РУС ИНН 5042059767 Калужская область Производство автотранспортных средств |

22,2 |  16,6 16,6 |

21,9 21,9 |

237 Высокий |

| 4 ПАО ГАЗ ИНН 5200000046 Нижегородская область Производство прочих комплектующих и принадлежностей для автотранспортных средств |

23,2 |  23,7 23,7 |

20,6 20,6 |

210 Высокий |

| 5 НАО РЕНО РОССИЯ ИНН 7709259743 г. Москва Производство автотранспортных средств |

18,7 |  16,1 16,1 |

19,2 19,2 |

219 Высокий |

| 996 ПАО АВТОКРАН ИНН 3731024644 Ивановская область Производство автомобилей специального назначения Находится в стадии ликвидации с 08.06.2017 |

-1,0 |  -2,6 -2,6 |

-3,0 -3,0 |

600 Неудовлетворительный |

| 997 НАО АВТОМОБИЛИ И МОТОРЫ УРАЛА ИНН 6658169550 Свердловская область Производство автотранспортных средств Находится в стадии ликвидации с 17.02.2012 |

-3,9 |  -3,9 -3,9 |

-4,2 -4,2 |

600 Неудовлетворительный |

| 998 ООО ФОРД СОЛЛЕРС ХОЛДИНГ ИНН 1646021952 Республика Татарстан Производство автотранспортных средств |

4,0 |  -19,2 -19,2 |

-32,9 -32,9 |

311 Удовлетворительный |

| 999 ПАО АВТОВАЗ ИНН 6320002223 Самарская область Производство легковых автомобилей |

-43,1 |  -51,4 -51,4 |

-64,2 -64,2 |

267 Высокий |

| 1000 ПАО ЧЕБОКСАРСКИЙ АГРЕГАТНЫЙ ЗАВОД ИНН 2126001687 Чувашская Республика - Республика Чувашия Производство прочих комплектующих и принадлежностей для автотранспортных средств В отношении компании рассматривается дело о признании ее банкротом |

-2,0 |  -6,8 -6,8 |

-105,4 -105,4 |

550 Неудовлетворительный |

— рост показателя к предыдущему периоду,

— рост показателя к предыдущему периоду,  — снижение показателя к предыдущему периоду.

— снижение показателя к предыдущему периоду.

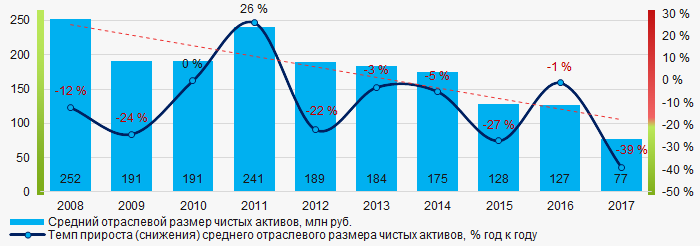

За десятилетний период средние размеры чистых активов компаний ТОП-1000 имеют тенденцию к снижению (Рисунок 1).

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов производителей автотранспортных средств в 2008 – 2017 годах

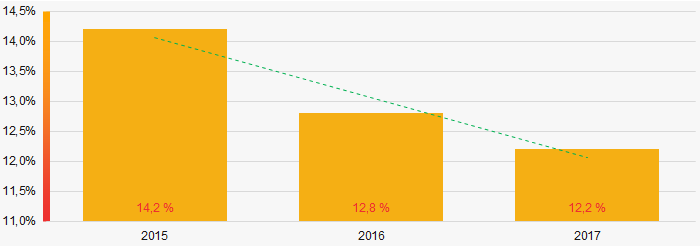

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов производителей автотранспортных средств в 2008 – 2017 годахДоли компаний с недостаточностью имущества в ТОП-1000 в последние три года находятся на относительно высоком уровне и имеют тенденцию к снижению (Рисунок 2).

Рисунок 2. Доля компаний с отрицательными значениями размера чистых активов в ТОП-1000 в 2015 – 2017 годах

Рисунок 2. Доля компаний с отрицательными значениями размера чистых активов в ТОП-1000 в 2015 – 2017 годахВыручка от реализации

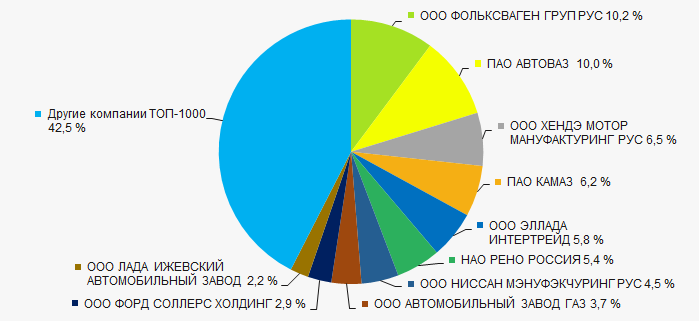

Объем выручки 10 ведущих компаний отрасли в 2017 году составил 58% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует об относительно высоком уровне монополизации в отрасли, с учетом специфики производства.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-1000

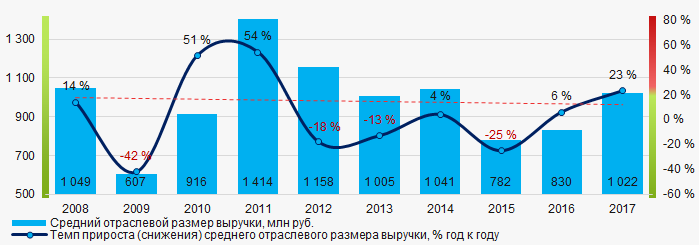

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-1000В целом за десятилетний период наблюдается снижение показателей средних отраслевых объемов выручки (Рисунок 4).

Рисунок 4. Изменение средних отраслевых показателей выручки производителей автотранспортных средств в 2008 – 2017 годах

Рисунок 4. Изменение средних отраслевых показателей выручки производителей автотранспортных средств в 2008 – 2017 годахПрибыль и убытки

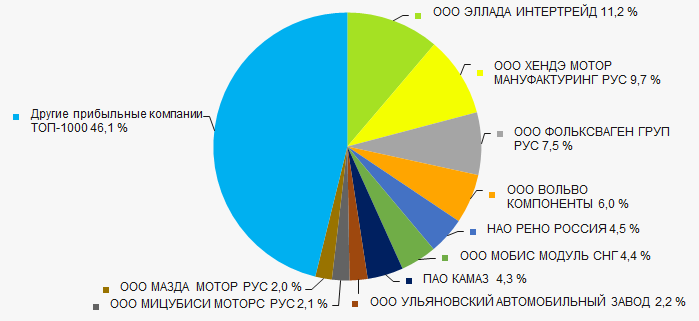

Объем чистой прибыли 10 лидеров отрасли в 2017 году составил 54% от суммарной чистой прибыли в ТОП-1000 (Рисунок 5).

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме чистой прибыли 2017 года ТОП-1000

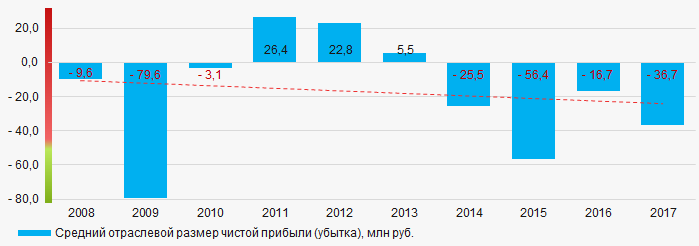

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме чистой прибыли 2017 года ТОП-1000В течение последних десяти лет средние отраслевые показатели чистой прибыли находились в основном в зоне отрицательных значений. Таким образом, чистый убыток имеет тенденцию к увеличению (Рисунок 6).

Рисунок 6. Изменение средних отраслевых значений показателей чистой прибыли (убытка) производителей автотранспортных средств в 2008 – 2017 годах

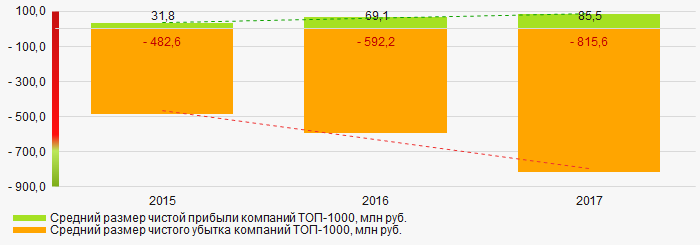

Рисунок 6. Изменение средних отраслевых значений показателей чистой прибыли (убытка) производителей автотранспортных средств в 2008 – 2017 годахЗа трехлетний период средние значения показателей чистой прибыли компаний ТОП-1000 увеличиваются, при этом наблюдается значительный средний размер чистого убытка с тенденцией к его увеличению. (Рисунок 6).

Рисунок 7. Изменение средних значений показателей прибыли и убытка компаний ТОП-1000 в 2015 – 2017 годах

Рисунок 7. Изменение средних значений показателей прибыли и убытка компаний ТОП-1000 в 2015 – 2017 годахОсновные финансовые коэффициенты

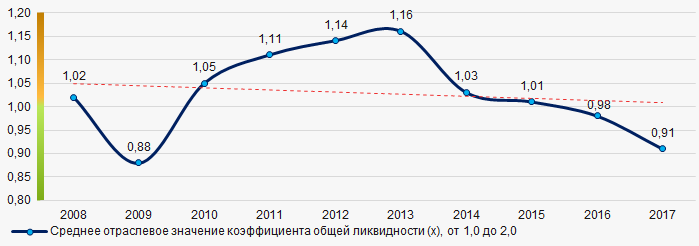

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности с 2014 года находились в основном в интервале рекомендуемых значений - от 1,0 до 2,0, с тенденций к снижению (Рисунок 8).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 8. Изменение средних отраслевых значений коэффициента общей ликвидности производителей автотранспортных средств в 2008 – 2017 годах

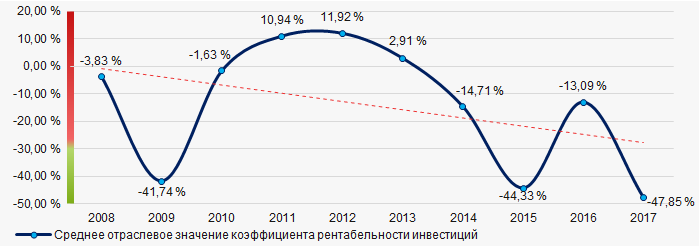

Рисунок 8. Изменение средних отраслевых значений коэффициента общей ликвидности производителей автотранспортных средств в 2008 – 2017 годахВ течение десяти лет средние отраслевые значения коэффициента рентабельности инвестиций имеют тенденцию к снижению (Рисунок 9).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 9. Изменение средних отраслевых значений коэффициента рентабельности инвестиций производителей автотранспортных средств в 2007 – 2016 годах

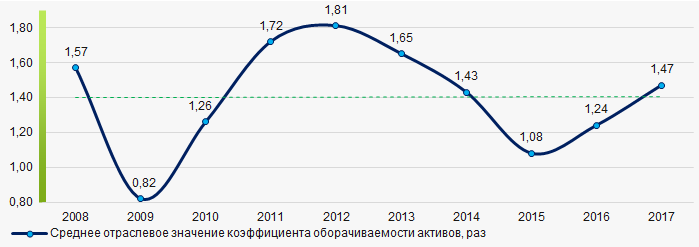

Рисунок 9. Изменение средних отраслевых значений коэффициента рентабельности инвестиций производителей автотранспортных средств в 2007 – 2016 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За десятилетний период показатели данного коэффициента деловой активности имеют тенденцию к увеличению (Рисунок 10).

Рисунок 10. Изменение средних отраслевых значений коэффициента оборачиваемости активов производителей автотранспортных средств в 2008 – 2017 годах

Рисунок 10. Изменение средних отраслевых значений коэффициента оборачиваемости активов производителей автотранспортных средств в 2008 – 2017 годахСтруктура производства

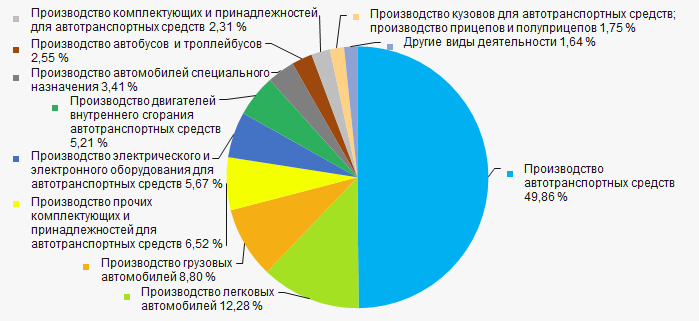

Наибольшую долю в суммарной выручке ТОП-1000 имеют предприятия, имеющие широкую специализацию на производстве автотранспортных средств. (Рисунок 11).

Рисунок 11. Распределение видов деятельности в суммарной выручке компаний ТОП-1000

Рисунок 11. Распределение видов деятельности в суммарной выручке компаний ТОП-100071% компаний ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом, доля их выручки в общем объеме в 2017 году составила всего около 5%, что значительно ниже среднего показателя по стране (Рисунок 12).

Рисунок 12. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000, %

Рисунок 12. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000, %Основные регионы деятельности

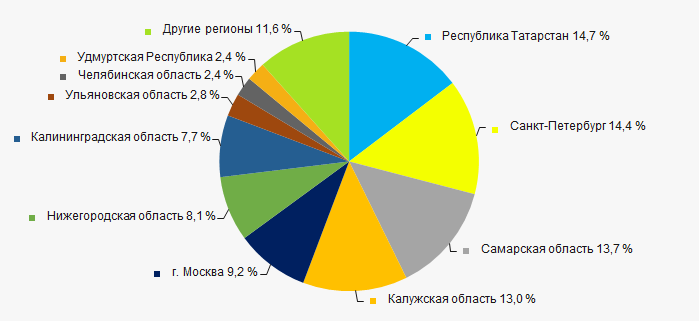

Компании ТОП-1000 распределены по территории России относительно равномерно, с учетом специфики отраслевого производства и зарегистрированы в 65 регионах. Наибольшие доли объема их выручки сосредоточены в Республике Татарстан, Санкт-Петербурге, Самарской и Калужской областях (Рисунок 13).

Рисунок 13. Распределение выручки компаний ТОП-1000 по регионам России

Рисунок 13. Распределение выручки компаний ТОП-1000 по регионам РоссииСкоринг бухгалтерской отчетности

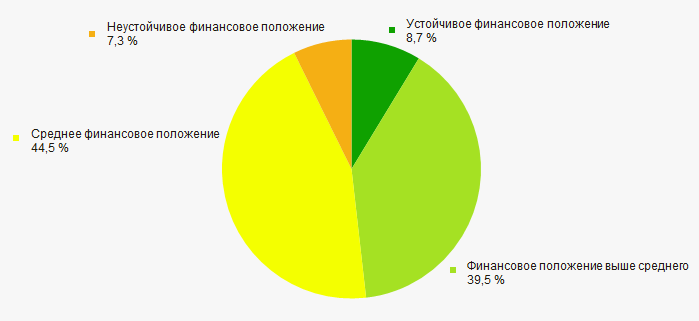

Оценка финансового положения компаний ТОП-1000 показывает, что наибольшая часть из них находится в среднем финансовом положении (Рисунок 14).

Рисунок 14. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 14. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

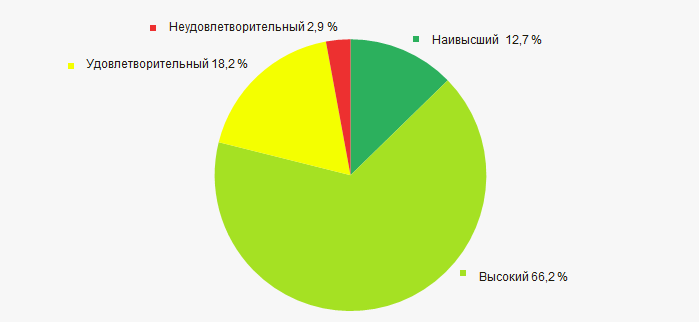

Наибольшей части компаний из ТОП-1000 присвоен наивысший и высокий индекс платежеспособности Глобас, что свидетельствует об их способности в полном объеме отвечать по своим долговым обязательствам (Рисунок 15).

Рисунок 15. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 15. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасИндекс промышленного производства

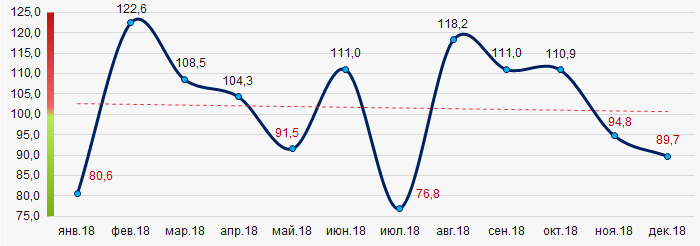

По сведениям Федеральной службы государственной статистики, в производстве автотранспорта в течение 12 месяцев 2018 года наблюдается тенденция к снижению показателей индекса промышленного производства (Рисунок 16). При этом средний показатель индекса от месяца к месяцу составил 101,7%.

Рисунок 16. Индекс промышленного производства автотранспорта в 2018 году, месяц к месяцу (%)

Рисунок 16. Индекс промышленного производства автотранспорта в 2018 году, месяц к месяцу (%)Вывод

Комплексная оценка деятельности крупнейших российских производителей автотранспортных средств, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании в отрасли негативных тенденций (Таблица 2).

| Тенденции и факторы оценки | Удельный вес фактора, % |

| Темп прироста (снижения) среднего отраслевого размера чистых активов |  -10 -10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  5 5 |

| Темп прироста (снижения) среднего отраслевого размера выручки |  -10 -10 |

| Уровень конкуренции / монополизации |  -5 -5 |

| Темп прироста (снижения) среднего отраслевого размера чистой прибыли (убытка) |  -10 -10 |

| Рост / снижение средних размеров чистой прибыли компаний ТОП-1000 |  10 10 |

| Рост / снижение средних размеров чистого убытка компаний ТОП-1000 |  -10 -10 |

| Рост / снижение средних отраслевых значений коэффициента общей ликвидности |  -5 -5 |

| Рост / снижение средних отраслевых значений коэффициента рентабельности инвестиций |  -10 -10 |

| Рост / снижение средних отраслевых значений коэффициента оборачиваемости активов |  10 10 |

| Доля малого и среднего бизнеса в отрасли по объему выручки более 22% |  -10 -10 |

| Региональная концентрация |  5 5 |

| Финансовое положение (наибольшая доля) |  5 5 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Индекс промышленного производства |  -5 -5 |

| Среднее значение факторов |  -2,0 -2,0 |

— положительная тенденция (фактор) ,

— положительная тенденция (фактор) ,  — отрицательная тенденция (фактор).

— отрицательная тенденция (фактор).

Основные тенденции внешней торговли россии

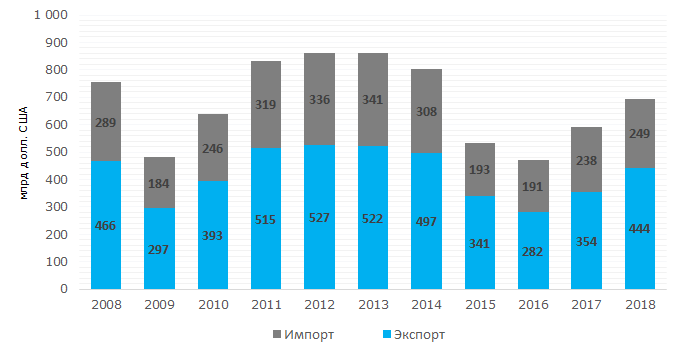

Объем внешнеторгового оборота России по итогам 2018 г. составил 693 млрд долларов, при этом экспорт составил 444 млрд, импорт 249 млрд. По превышению экспорта над импортом Россия занимает в настоящее время 3-е место, уступая лишь Китаю и Германии.

Тенденция №1. Динамика: экспорт растет быстрее импорта

После кризисного 2016 г. российский экспорт в 2017-2018 гг. растет на 25% ежегодно, но до сих пор не превзошел максимум 2012 г. - 527 млрд долларов. При условии сохранения существующей тенденции роста, по итогам 2019 г. можно ожидать, что экспорт достигнет 555 млрд долларов.

Динамика импорта демонстрирует не столь впечатляющий результат: в прошлом году он вырос лишь на 4,6%, что связано с низким спросом потребителей (см. рисунок 1).

Рост валютных поступлений от внешней торговли и преобладание экспорта над импортом свидетельствует о конкурентоспособности экспортных товаров, наличию импортозамещающей продукции, возможностях пополнения бюджета страны.

Рисунок 1. Динамика российского экспорта, млрд долларов США

Рисунок 1. Динамика российского экспорта, млрд долларов США Тенденция №2. Товары: в экспорте растет доля несырьевой продукции

В структуре российского экспорта традиционно доминируют топливно-сырьевые товары, доля которых в 2018 г. составила 63,8%. Для сравнения, в успешном предкризисном 2013 г. доля нефти и газа в общем объеме экспорта была более 70%. Снижение небольшое, но сам факт говорит о постепенном изменении в товарных группах российской продукции, поставляемой на международный рынок, и уменьшении доли сырья.

Импорт преимущественно составляют товары вторичной переработки – механическое оборудование, электрические машины, наземный транспорт, фармацевтическая продукция (см. таблицу 1).

Чем больше доля несырьевого экспорта, тем очевиднее признание качества отечественных товаров на международном рынке, меньше зависимость от колебаний мировых цен на сырьевые товары и устойчивее экономика.

| ЭКСПОРТ | ИМПОРТ | ||||||

| Ранг | Товарная группа | Объем, млрд долл. США | Доля в общем объеме, % | Ранг | Товарная группа | Объем, млрд долл. США | Доля в общем объеме, % |

| 1 | Топливо минеральное | 286,7 | 63,8 | 1 | Оборудование механическое | 43,6 | 18,3 |

| 2 | Черные металлы | 23,4 | 5,2 | 2 | Электрические машины и оборудование | 29,9 | 12,6 |

| 3 | Вооружение | 10,5 | 2,3 | 3 | Наземный транспорт, кроме железнодорожного | 23,7 | 10,0 |

| 4 | Злаки | 10,5 | 2,3 | 4 | Фармацевтическая продукция | 10,6 | 4,4 |

| 5 | Ювелирные изделия, драгоценные металлы | 10,1 | 2,2 | 5 | Пластмассы и изделия из них | 9,8 | 4,1 |

| 6 | Оборудование механическое, ядерные реакторы | 9,2 | 2,0 | 6 | Инструменты и аппараты оптические | 6,7 | 2,8 |

| 7 | Древесина и изделия из нее | 9,0 | 2,0 | 7 | Вооружение | 6,6 | 2,8 |

| 8 | Удобрения | 8,2 | 1,8 | 8 | Изделия из черных металлов | 5,8 | 2,4 |

| 9 | Алюминий и изделия из него | 6,6 | 1,5 | 9 | Черные металлы | 5,3 | 2,2 |

| 10 | Медь и изделия из нее | 5,4 | 1,2 | 10 | Съедобные фрукты и орехи | 5,1 | 2,1 |

| Прочие товары | 69,9 | 15,6 | Прочие товары | 91,1 | 38,2 | ||

Тенденция №3. Партнеры и страны: сохраняются стабильные внешнеторговые связи

Европейский союз остается ведущим торговым партнером России как по экспорту – 46,1% в общем объеме, так и по импорту – 35,8%. Второю и третью строчку наиболее значимых стран в торговле занимают Китай и блок ЕАЭС (см. таблицу 2). Если рассматривать рейтинг вне экономических объединений, то безоговорочным лидером становится КНР – объем взаимной торговли впервые в истории превысил отметку 100 млрд долл.

Санкции и давление на партнеров России по внешней торговле не оказали влияния: надежное взаимовыгодное партнерство выигрывает противостояние с политической конъюнктурой.

| ЭКСПОРТ | ИМПОРТ | ||||||

| Ранг | Страна, экономическое объединение | Объем, млрд долл. США | Доля в общем объеме, % | Ранг | Страна, экономическое объединение | Объем, млрд долл. США | Доля в общем объеме, % |

| 1 | ЕС | 204,9 | 46,1 | 1 | ЕС | 89,3 | 35,8 |

| 2 | КИТАЙ | 56,0 | 12,6 | 2 | КИТАЙ | 52,2 | 21,0 |

| 3 | ЕАЭС | 37,7 | 8,5 | 3 | ЕАЭС | 18,4 | 7,4 |

| 4 | ТУРЦИЯ | 21,3 | 4,8 | 4 | США | 12,5 | 5,0 |

| 5 | ЮЖНАЯ КОРЕЯ | 17,8 | 4,0 | 5 | ЯПОНИЯ | 8,8 | 3,5 |

| 6 | США | 12,5 | 2,8 | 6 | ЮЖНАЯ КОРЕЯ | 7,0 | 2,8 |

| 7 | ЯПОНИЯ | 12,5 | 2,8 | 7 | УКРАИНА | 5,5 | 2,2 |

| 8 | УКРАИНА | 9,5 | 2,1 | 8 | ТУРЦИЯ | 4,2 | 1,7 |

| 9 | ИНДИЯ | 7,8 | 1,8 | 9 | ВЬЕТНАМ | 3,6 | 1,4 |

| 10 | ЕГИПЕТ | 7,1 | 1,6 | 10 | ИНДИЯ | 3,2 | 1,3 |

| Топ-10 | 387,1 | 87,2 | Топ-10 | 204,7 | 82,2 | ||

| ВСЕГО | 444,0 | 100,0 | ВСЕГО | 249,1 | 100,0 | ||

Тенденция №4. Валюта расчетов: снижение доли доллара

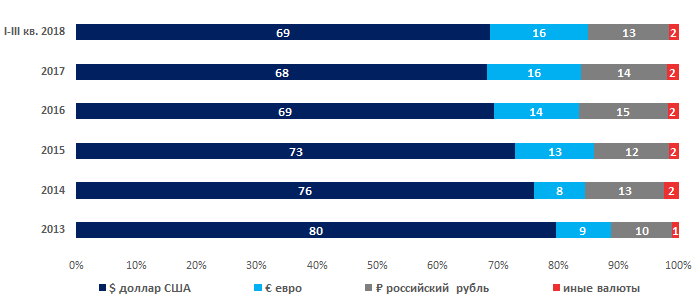

Большая часть расчетов с основным торговым партнером России - ЕС осуществляется в американской валюте, а не в евро. Главная причина в том, что основная статья российского экспорта – углеводороды, а они торгуются на мировом рынке за доллары США. Доллар сохраняет за собой роль главной резервной валюты мира. Этим во многом объясняется тот факт, что российский ЦБ не может отказаться от покупки доллара, в том числе для целей осуществления внешнеэкономического оборота. Однако наблюдается постепенное снижение доли доллара в расчетах, о чем наглядно свидетельствует рисунок 2.

Уменьшение доли доллара в международных расчетах отмечено и в других странах. Укрепление позиций национальных валют, минимизация издержек от транзакций, снижение экономической зависимости от резервных валют – эти и другие преимущества будут способствовать сохранению тенденции в том числе в России.

Рисунок 2. Валютная структура расчетов за поставки товаров и оказание услуг по внешнеторговым договорам (в процентах к итогу), поступление валюты %

Рисунок 2. Валютная структура расчетов за поставки товаров и оказание услуг по внешнеторговым договорам (в процентах к итогу), поступление валюты %Итоги и прогнозы

Внешняя торговля России растет, преодолев кризисное снижение в 2016 г. Активный экспорт российских компаний стимулирует промышленный подъем в топливно-энергетической отрасли, черной и цветной металлургии, химической и нефтехимической, деревообрабатывающей и целлюлозно-бумажной промышленности, атомной энергетике, ВПК. Благоприятная конъюнктура на мировом рынке для важнейших товаров российского экспорта, а также успешное геополитическое продвижение российских проектов за рубежом способствуют устойчивому поступлению валютной выручки в бюджет и развитию отечественного бизнеса.

Положительные тенденции в развитии внешней торговли России дают повод для осторожного оптимизма. Однако любые прогнозы сейчас следует делать с поправкой на сохраняющиеся экономические и политические риски, а также ожидания по замедлению темпов роста мировой торговли.