ТОП-1000 компаний с иностранным участием

Федеральным законом от 29.11.2021 №384-ФЗ введены новые ограничения на предоставление компаниям с иностранным капиталом государственных субсидий и бюджетных инвестиций. Это может способствовать снижению зарубежных и росту внутренних инвестиций в сырьевой сектор экономики страны, где сосредоточено значительное количество предприятий с иностранным участием, в деятельности которых за последние 5 лет наблюдаются негативные тенденции.

Наиболее значимыми из них являются: снижение темпов прироста средних размеров чистых активов, выручки и прибыли, рост чистых убытков, замедление показателей рентабельности инвестиций и деловой активности, значительные региональные диспропорции.

Среди позитивных тенденций отмечаются: наращивание объемов чистых активов, выручки и прибыли, положительные показатели финансовой устойчивости.

Для анализа деятельности данной категории юридических лиц Информационным агентством Credinform в Системе Глобас были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2015 – 2020 гг.) компании, где один из учредителей или акционеров из числа юридических лиц имеет до 25% участия в капитале (ТОП-1000).

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов является отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией ТОП-1000 по размеру чистых активов является ПАО НЕФТЯНАЯ КОМПАНИЯ РОСНЕФТЬ, ИНН 7706107510, г. Москва, добыча нефти. В 2020 г. чистые активы составляли более 2,2 трлн руб.

Наименьшим размером чистых активов в ТОП-1000 обладало ПАО ЯМАЛ СПГ, ИНН 7709602713, Ямало-Ненецкий автономный округ, сжижение и обогащение природного газа на месте добычи для последующей транспортировки. Недостаточность имущества в 2020 г. выражалась отрицательной величиной -366 млрд руб.

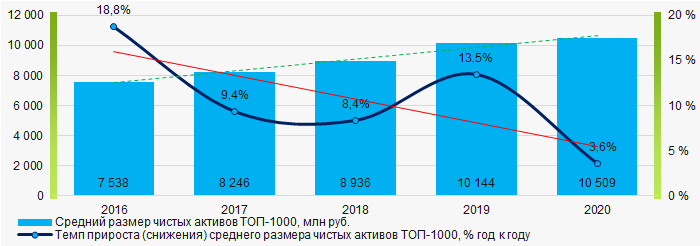

За пятилетний период средние показатели размеров чистых активов ТОП-1000 увеличивались со снижением темпов их прироста (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов ТОП-1000 в 2016 - 2020 гг.

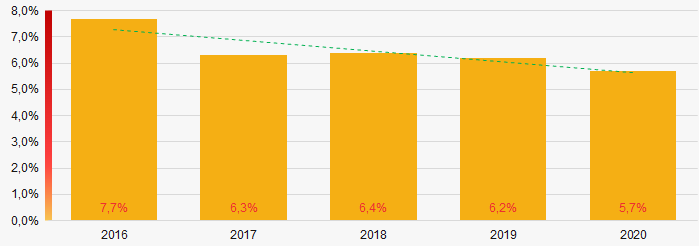

Рисунок 1. Изменение средних показателей размера чистых активов ТОП-1000 в 2016 - 2020 гг.Доли компаний с недостаточностью имущества в ТОП-1000 в течение пяти лет имели позитивную тенденцию к снижению. (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2016 - 2020 гг.

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2016 - 2020 гг.Выручка

Крупнейшей компанией ТОП-1000 по размеру выручки в 2020 г. является также ПАО НЕФТЯНАЯ КОМПАНИЯ РОСНЕФТЬ. Выручка составила боле 4,8 трлн руб.

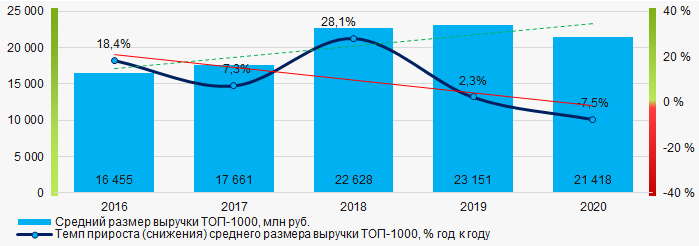

В течение пяти лет средние показатели объемов выручки ТОП-100 увеличиваются со снижением темпов их прироста год к году. (Рисунок 3).

Рисунок 3. Изменение средних показателей объемов выручки ТОП-1000 в 2016 – 2020 гг.

Рисунок 3. Изменение средних показателей объемов выручки ТОП-1000 в 2016 – 2020 гг.Прибыль и убытки

Крупнейшей компанией ТОП-1000 по размеру чистой прибыли в 2020 г. является ПАО НОВАТЭК, ИНН 6316031581, Ямало-Ненецкий автономный округ, торговля оптовая твердым, жидким и газообразным топливом и подобными продуктами. Прибыль составила более 376 млрд руб.

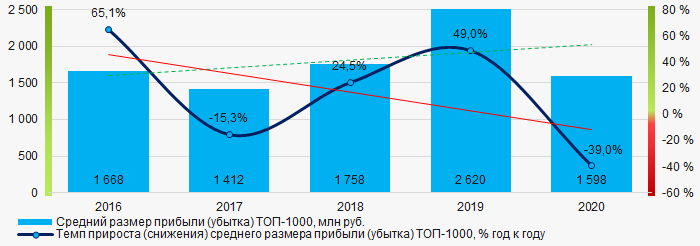

За пятилетний период показатели средних размеров прибыли ТОП-1000 увеличиваются со снижением темпов их прироста год к году. (Рисунок 4).

Рисунок 4. Изменение средних показателей прибыли (убытка) ТОП-1000 в 2016 - 2020 гг.

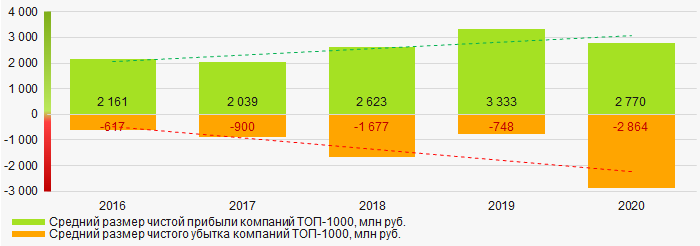

Рисунок 4. Изменение средних показателей прибыли (убытка) ТОП-1000 в 2016 - 2020 гг.За пятилетний период средние значения показателей чистой прибыли и чистого убытка ТОП-1000 имеют разнонаправленные тенденции к увеличению. (Рисунок 5).

Рисунок 5. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2016 – 2020 гг.

Рисунок 5. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2016 – 2020 гг.Основные финансовые коэффициенты

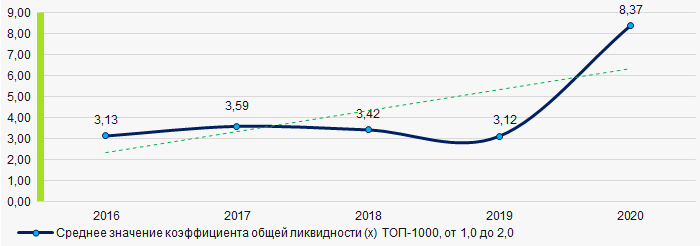

За пятилетний период средние показатели коэффициента общей ликвидности ТОП-1000 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту. (Рисунок 6).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 6. Изменение средних значений коэффициента общей ликвидности ТОП-1000 в 2016 - 2020 гг.

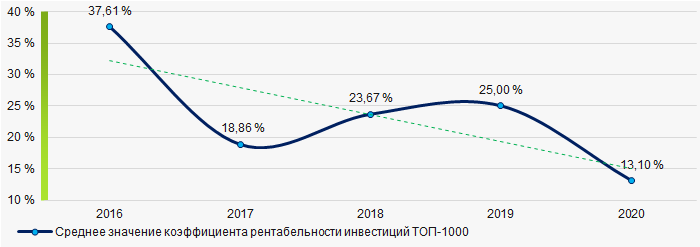

Рисунок 6. Изменение средних значений коэффициента общей ликвидности ТОП-1000 в 2016 - 2020 гг.В течение пяти лет, средние показатели коэффициента рентабельности инвестиций ТОП-1000 демонстрировали тенденцию к снижению. (Рисунок 7).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 7. Изменение средних значений коэффициента рентабельности инвестиций ТОП-1000 в 2016 - 2020 гг.

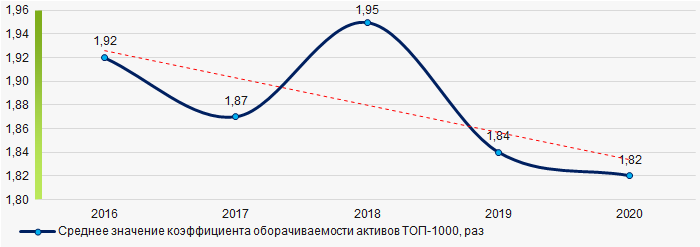

Рисунок 7. Изменение средних значений коэффициента рентабельности инвестиций ТОП-1000 в 2016 - 2020 гг.Коэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За пятилетний период средние показатели данного коэффициента деловой активности ТОП-1000 имели тенденцию к снижению (Рисунок 8).

Рисунок 8. Изменение средних значений коэффициента оборачиваемости активов ТОП-1000 в 2016 - 2020 гг.

Рисунок 8. Изменение средних значений коэффициента оборачиваемости активов ТОП-1000 в 2016 - 2020 гг.Малый бизнес

Только 6% компаний ТОП-1000 зарегистрированы в Едином реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их выручки в общем объеме ТОП-100 в 2020 г. составила всего 0,33%, что значительно ниже средних показателей по стране в 2018 - 2019 гг. (Рисунок 9).

Рисунок 9. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 9. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Основные регионы деятельности

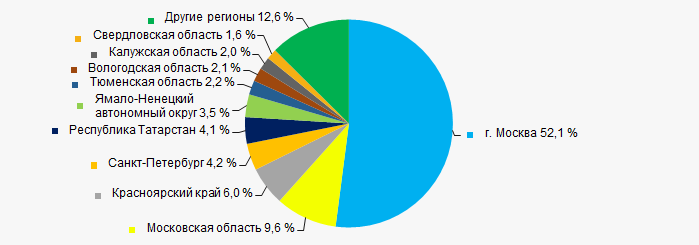

Компании ТОП-1000 зарегистрированы в 63 регионах (74% субъектов РФ) и распределены по территории страны крайне неравномерно. Более 52% от общего объема выручки 2020 г. компаний ТОП-1000 сосредоточены в г. Москве (Рисунок 10).

Рисунок 10. Распределение выручки компаний ТОП-1000 по регионам России

Рисунок 10. Распределение выручки компаний ТОП-1000 по регионам РоссииСкоринг бухгалтерской отчетности

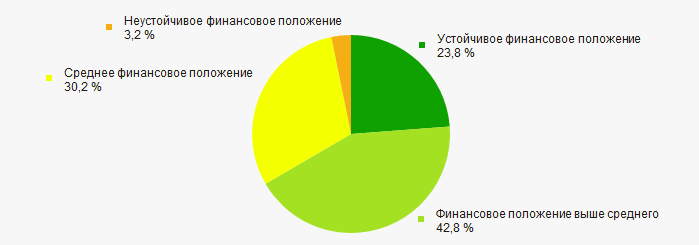

Оценка финансового положения компаний ТОП-1000 показывает, что наибольшая часть из них находится в финансовом положении выше среднего. (Рисунок 11).

Рисунок 11. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 11. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

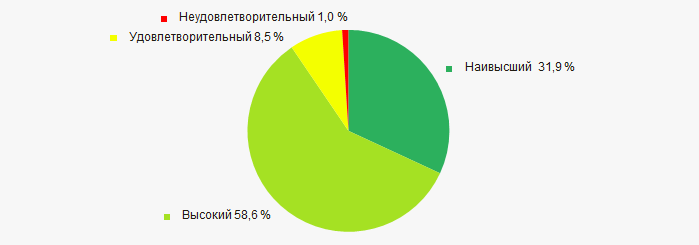

Подавляющей части компаний ТОП-1000 присвоен наивысший и высокий Индекс платежеспособности Глобас. Это свидетельствует об их способности в полной мере отвечать по своим долговым обязательствам (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 12. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасВывод

Комплексная оценка деятельности крупнейших компаний с иностранным участием свидетельствует о преобладании отрицательных тенденций в их деятельности в период с 2016 по 2020 гг. (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % |

| Динамика среднего размера чистых активов |  10 10 |

| Темп прироста (снижения) среднего размера чистых активов |  -10 -10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  10 10 |

| Динамика среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера выручки |  -10 -10 |

| Динамика среднего размера прибыли (убытка) |  10 10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  -10 -10 |

| Рост / снижение средних размеров чистой прибыли |  10 10 |

| Рост / снижение средних размеров чистого убытка |  -10 -10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  5 5 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  -10 -10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в объеме выручки более 20% |  -10 -10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Среднее значение удельного веса факторов |  -0,3 -0,3 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор)

отрицательная тенденция (фактор)

Изменения в законодательстве

Федеральным законом от 29.11.2021 №384-ФЗ, в числе прочих, внесены изменения в Бюджетный кодекс РФ, касающиеся дополнительных ограничений на получение инвестиций и субсидий из государственного бюджета для компаний с иностранным участием.

В частности, претендовать на финансирование из бюджета теперь могут только те юридические лица, где иностранные компании из оффшорных зон прямо или косвенно владеют менее 25% капитала. Ранее эта доля составляла 50%.

При этом, акции, обращающиеся на организованных торгах, не будут учитываться при определении этих долей.

По данным Информационно-аналитической системы Глобас в России в настоящее время насчитывается более 9 тыс. компаний, где один из иностранных участников владеет до 25% капитала.

Подписчики Системы Глобас имеют возможность получить полный объем сведений об этих компаниях, а также ознакомиться или заказать информацию об их иностранных владельцах.