Тенденции в работе оренбургских компаний

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших компаний реального сектора экономики Оренбургской области.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2012 - 2017 годы) компании Оренбургской области (ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

| № п/п в ТОП-1000, Наименование, ИНН, вид деятельности | Стоимость чистых активов, млрд руб. | Индекс платежеспособности Глобас | ||||

| 2013 | 2014 | 2015 | 2016 | 2017 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 НАО ОРЕНБУРГНЕФТЬ ИНН 5612002469 Добыча сырой нефти Находится в процессе реорганизации в форме присоединения к нему других юридических лиц с 26.03.2019 |

248,35 248,35 |

350,30 350,30 |

447,41 447,41 |

506,24 506,24 |

593,48 593,48 |

226 Высокий |

| 2 ООО ГАЗПРОМ ДОБЫЧА ОРЕНБУРГ ИНН 5610058025 Добыча природного газа и газового конденсата |

39,70 39,70 |

38,62 38,62 |

42,27 42,27 |

41,23 41,23 |

31,74 31,74 |

236 Высокий |

| 3 НАО УРАЛЬСКАЯ СТАЛЬ ИНН 5607019523 Производство чугуна, стали и ферросплавов |

22,04 22,04 |

26,35 26,35 |

29,29 29,29 |

29,61 29,61 |

28,84 28,84 |

225 Высокий |

| 4 ПАО ГАЙСКИЙ ГОРНО-ОБОГАТИТЕЛЬНЫЙ КОМБИНАТ ИНН 5604000700 Добыча и обогащение медной руды |

16,50 16,50 |

15,18 15,18 |

17,37 17,37 |

18,88 18,88 |

16,66 16,66 |

252 Высокий |

| 5 ООО ГАЗПРОМНЕФТЬ-ОРЕНБУРГ ИНН 5610218014 Добыча сырой нефти |

6,67 6,67 |

6,69 6,69 |

8,32 8,32 |

10,13 10,13 |

9,86 9,86 |

311 Удовлетворительный |

| 996 ООО ИМ. 11 КАВДИВИЗИИ ИНН 5638027411 Смешанное сельское хозяйство В отношении компании подан иск о банкротстве |

-0,02 -0,02 |

-1,00 -1,00 |

-1,07 -1,07 |

-1,00 -1,00 |

-1,07 -1,07 |

400 Удовлетворительный |

| 997 ООО ОРСКИЙ ВАГОННЫЙ ЗАВОД ИНН 5614023224 Производство железнодорожных локомотивов и подвижного состава Находится в стадии ликвидации с 26.06.2017 |

-0,12 -0,12 |

-1,90 -1,90 |

-3,06 -3,06 |

-0,95 -0,95 |

-1,08 -1,08 |

600 Неудовлетворительный |

| 998 ООО АГРОФИРМА КРАСНОХОЛМСКАЯ ИНН 5609044589 Выращивание зерновых культур В отношении компании подан иск о банкротстве |

0,04 0,04 |

-0,32 -0,32 |

-1,07 -1,07 |

-1,14 -1,14 |

-1,19 -1,19 |

450 Низкий |

| 999 ООО ЮЖНО-УРАЛЬСКАЯ ГОРНО-ПЕРЕРАБАТЫВАЮЩАЯ КОМПАНИЯ ИНН 5607015014 Производство цемента |

-0,11 -0,11 |

-0,80 -0,80 |

-1,47 -1,47 |

-1,71 -1,71 |

-1,97 -1,97 |

297 Высокий |

| 1000 ПАО ОРЕНБУРГСКИЕ АВИАЛИНИИ ИНН 5638057840 Перевозка воздушным пассажирским транспортом, не подчиняющимся расписанию Находится в стадии ликвидации с 23.06.2017 |

1,35 1,35 |

-0,32 -0,32 |

-7,55 -7,55 |

-15,75 -15,75 |

-17,54 -17,54 |

600 Неудовлетворительный |

— рост показателя к предыдущему периоду,

— рост показателя к предыдущему периоду,  — снижение показателя к предыдущему периоду.

— снижение показателя к предыдущему периоду.

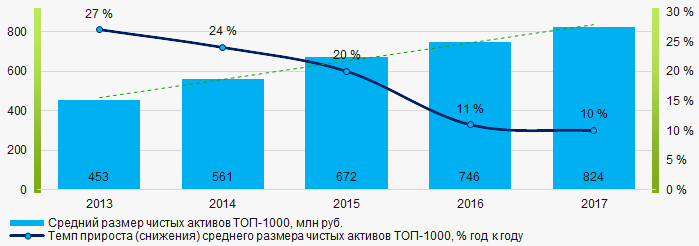

За пятилетний период средние размеры чистых активов компаний ТОП-1000 имеют тенденцию к увеличению (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2013 – 2017 годах

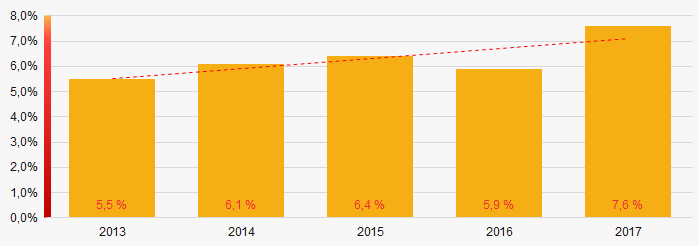

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2013 – 2017 годахДоли компаний в ТОП-1000 с недостаточностью имущества в последние пять лет имеют тенденцию к увеличению (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000Выручка от реализации

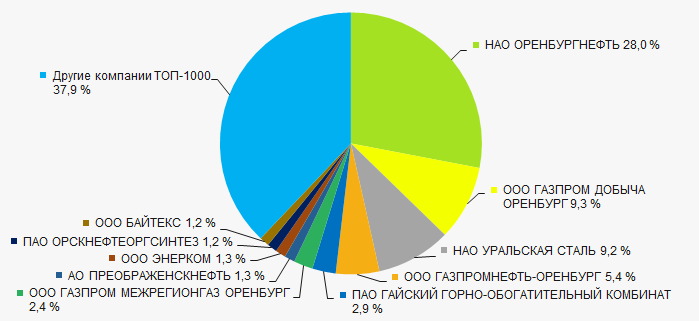

Объем выручки 10 ведущих компаний региона в 2017 году составил 62% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует о высоком уровне производственной концентрации в Оренбургской области.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-1000

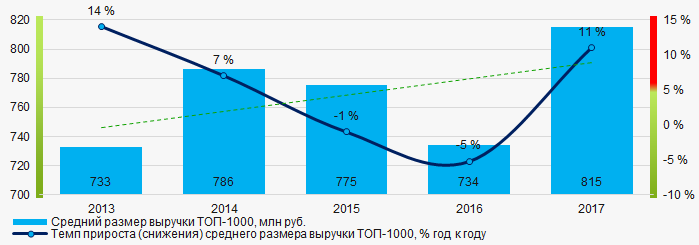

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-1000В целом наблюдается тенденция к увеличению объемов выручки (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2013 – 2017 годах

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2013 – 2017 годахПрибыль и убытки

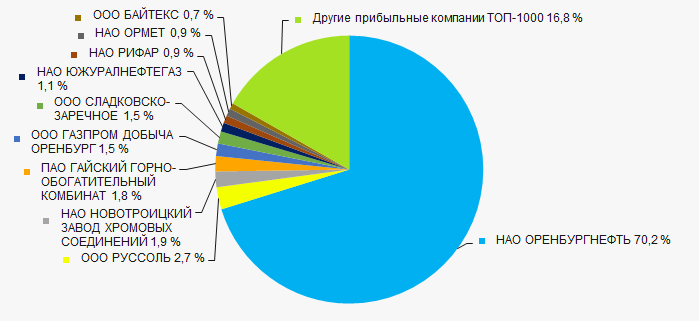

Объем чистой прибыли 10 лидеров экономики региона в 2017 году составил 83% от суммарной чистой прибыли ТОП-1000. (Рисунок 5).

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме чистой прибыли 2017 года ТОП-1000

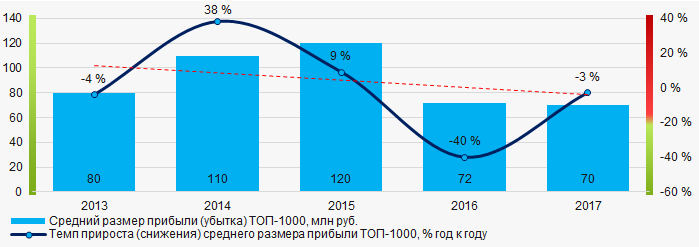

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме чистой прибыли 2017 года ТОП-1000В целом за пятилетний период наблюдается тенденция к снижению средних размеров прибыли в ТОП-1000 (Рисунок 6).

Рисунок 6. Изменение средних показателей прибыли компаний ТОП-1000 в 2013 – 2017 годах

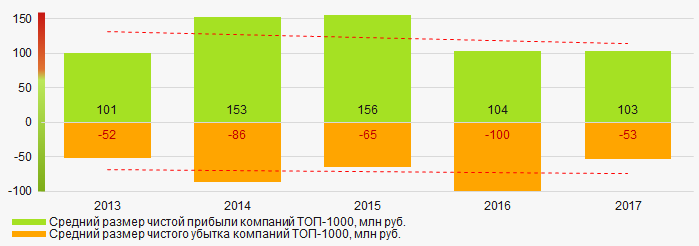

Рисунок 6. Изменение средних показателей прибыли компаний ТОП-1000 в 2013 – 2017 годахЗа пятилетний период средние значения показателей чистой прибыли компаний ТОП-1000 снижаются, при этом средний размер чистого убытка увеличивается. (Рисунок 7).

Рисунок 7. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2013 – 2017 годах

Рисунок 7. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2013 – 2017 годахОсновные финансовые коэффициенты

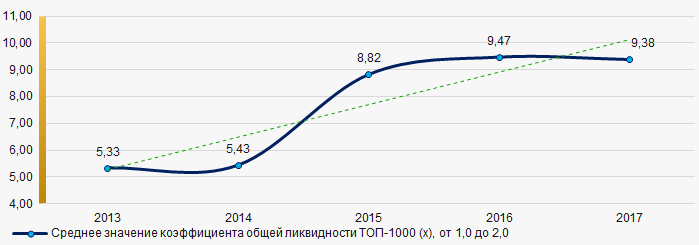

За пятилетний период средние показатели коэффициента общей ликвидности ТОП-1000 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту (Рисунок 8).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 8. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2013 – 2017 годах

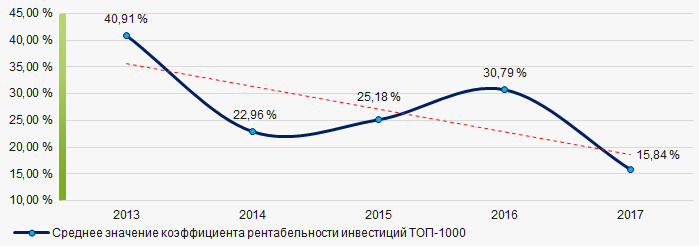

Рисунок 8. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2013 – 2017 годахВ течение пяти лет, наблюдается относительно высокий уровень средних значений показателей коэффициента рентабельности инвестиций с тенденцией к снижению. (Рисунок 9).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 9. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2013 – 2017 годах

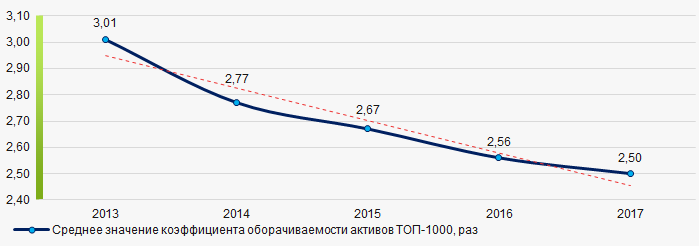

Рисунок 9. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2013 – 2017 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За пятилетний период данный коэффициент деловой активности демонстрировал тенденцию к снижению (Рисунок 10).

Рисунок 10. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2013 – 2017 годах

Рисунок 10. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2013 – 2017 годахСтруктура производства и услуг

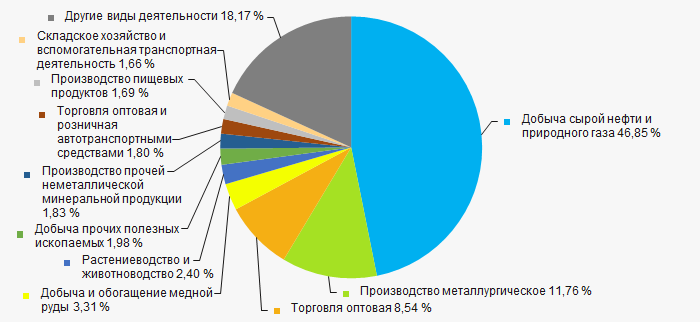

Наибольшие доли в суммарной выручке ТОП-1000 имеют предприятия, специализирующиеся на добыче сырой нефти и природного газа, а также на металлургическом производстве (Рисунок 11).

Рисунок 11. Распределение видов деятельности в суммарной выручке компаний ТОП-1000

Рисунок 11. Распределение видов деятельности в суммарной выручке компаний ТОП-100078% компаний ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их выручки в суммарном объеме ТОП-1000 составляет 16%, что ниже среднего показателя по стране (Рисунок 12).

Рисунок 12. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 12. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Основные районы деятельности

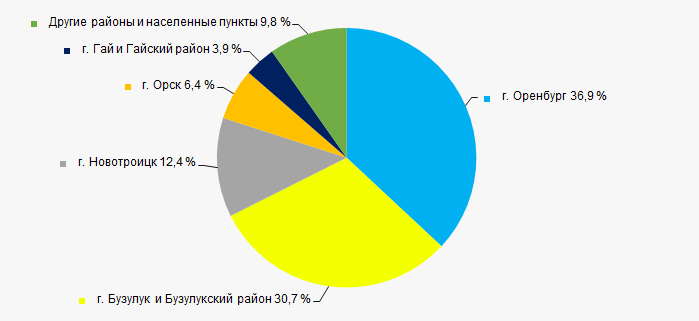

Предприятия ТОП-1000 зарегистрированы в 39 районах и населенных пунктах области и распределены по территории неравномерно. 68% крупнейших по объему выручки предприятий сосредоточены в областном центре – г. Оренбурге, в г. Бузулук и Бузулукском районе (Рисунок 13).

Рисунок 13. Распределение выручки предприятий ТОП-1000 по районам Оренбургской области

Рисунок 13. Распределение выручки предприятий ТОП-1000 по районам Оренбургской областиСкоринг бухгалтерской отчетности

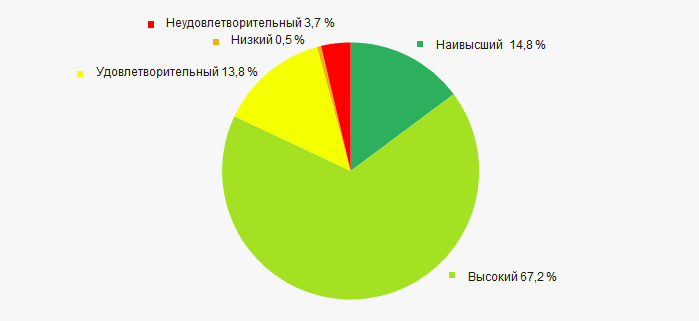

Оценка финансового положения компаний ТОП-1000 показывает, что половина из них находится в устойчивом финансовом положении и выше среднего. (Рисунок 14).

Рисунок 14. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 14. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

Подавляющей части компаний ТОП-1000 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 15).

Рисунок 15. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 15. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасИндекс промышленного производства

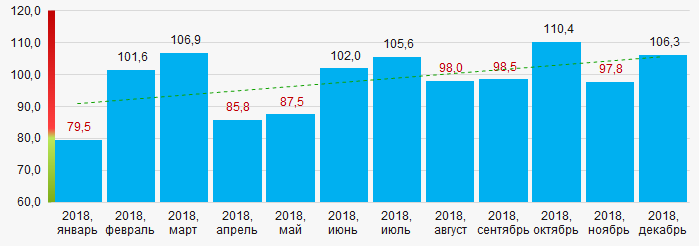

По сведениям Федеральной службы государственной статистики, в Оренбургской области в течение 12 месяцев 2018 года наблюдается тенденция к росту показателей индекса промышленного производства (Рисунок 16). При этом средний показатель индекса от месяца к месяцу составил 98,3%.

Рисунок 16. Индекс промышленного производства в Оренбургской области в 2018 году, месяц к месяцу (%)

Рисунок 16. Индекс промышленного производства в Оренбургской области в 2018 году, месяц к месяцу (%)По тем же сведениями доля предприятий Оренбургской области в объеме выручки от продажи товаров, продукции, работ, услуг в целом по стране за 2018 год составила 0,66%.

Вывод

Комплексная оценка деятельности крупнейших компаний реального сектора экономики Оренбургской области, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании негативных тенденций (Таблица 2).

| Тенденции и факторы оценки ТОП-1000 | Удельный вес фактора, % |

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  -10 -10 |

| Уровень концентрации капитала |  -10 -10 |

| Темп прироста (снижения) среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  -10 -10 |

| Рост / снижение средних размеров чистой прибыли компаний |  -10 -10 |

| Рост / снижение средних размеров чистого убытка компаний |  -10 -10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  5 5 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  -5 -5 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в регионе по объему выручки более 22% |  -10 -10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Индекс промышленного производства |  5 5 |

| Среднее значение удельного веса факторов |  -2,3 -2,3 |

— положительная тенденция (фактор) ,

— положительная тенденция (фактор) ,  — отрицательная тенденция (фактор).

— отрицательная тенденция (фактор).

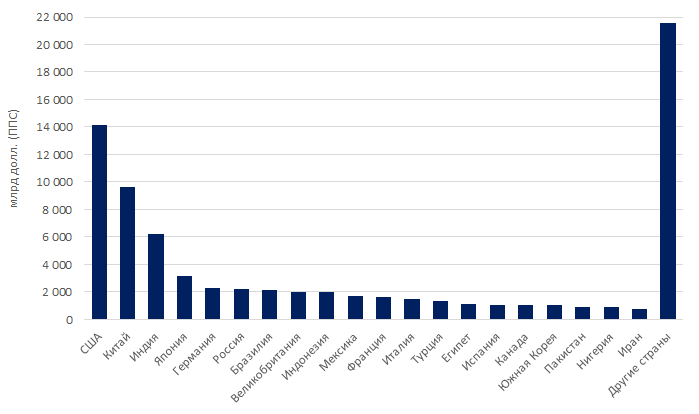

Топ-20 стран по объему потребительского рынка

Потребительский рынок формируется платежеспособным спросом. Чем выше покупательная способность и экономическое благополучие населения, тем больше оно тратит. Чем больше население тратит, тем привлекательнее для производителей страна как рынок сбыта. Масштаб потребительского рынка во многом определяет политический вес и значимость государства в глобальной торговле.

Одним из главных критериев оценки привлекательности и потенциала потребительского рынка для международных инвесторов является общая сумма личных расходов населения на товары, услуги, материальные блага, иными словами - на конечное потребление домашних хозяйств.

В рейтинге Топ-20 по сумме личных трат на приобретение товаров и услуг Россия находится на шестой позиции. В 2018 году отечественные домашние хозяйства купили товаров и услуг на 2 191 млрд долларов.

Потребление в России имеет особенности, которые влияют на итоговую сумму. В частности, значительная доля натурального самообеспечения. Сюда можно отнести самостоятельный ремонт и обслуживание жилых помещений, а также потребление товаров, полученных с собственного подсобного хозяйства. Подобные покупки «у самого себя» не учитываются статистикой.

Три первые позиции в Топ-20 занимают США, Китай и Индия.

По итогам 2018 года население США потратило на товары и услуги 14 141 млрд долларов, что составило 18,1% от трат жителей всего мира (см. таблицу 1).

Несмотря на то, что Китай в 4,3 раза опережает США по численности населения, потребительский рынок Поднебесной оценивается в меньшую сумму 9 603 млрд долларов.

Индия с показателем 6 198 млрд долларов замыкает тройку лидеров.

| № | Страна | Траты, млрд долл. | Доля в мировых тратах, % |

| Все страны | 78 289 | 100,0 | |

| Топ-20 | 56 759 | 72,5 | |

| 1 | США | 14 141 | 18,1 |

| 2 | Китай | 9 603 | 12,3 |

| 3 | Индия | 6 198 | 7,9 |

| 4 | Япония | 3 133 | 4,0 |

| 5 | Германия | 2 309 | 2,9 |

| 6 | Россия | 2 191 | 2,8 |

| 7 | Бразилия | 2 120 | 2,7 |

| 8 | Великобритания | 2 005 | 2,6 |

| 9 | Индонезия | 1 992 | 2,5 |

| 10 | Мексика | 1 696 | 2,2 |

| 11 | Франция | 1 600 | 2,0 |

| 12 | Италия | 1 462 | 1,9 |

| 13 | Турция | 1 353 | 1,7 |

| 14 | Египет | 1 141 | 1,5 |

| 15 | Испания | 1 081 | 1,4 |

| 16 | Канада | 1 065 | 1,4 |

| 17 | Южная Корея | 1 025 | 1,3 |

| 18 | Пакистан | 936 | 1,2 |

| 19 | Нигерия | 935 | 1,2 |

| 20 | Иран | 773 | 1,0 |

Топ-20 участников рэнкинга аккумулируют 56 759 млрд долларов или 72,5% всех трат населения на товары и услуги. На другие страны приходится лишь 19 530 млрд долларов или 27,5% мирового потребительского рынка (см. рисунок 1).

Рисунок 1. Топ-20 стран по тратам домашних хозяйств на товары и услуги в 2018 г., млрд долларов

Рисунок 1. Топ-20 стран по тратам домашних хозяйств на товары и услуги в 2018 г., млрд долларов