Стратегические планы России, Азербайджана и Ирана

В августе 2016 года состоялась трехсторонняя встреча глав государств России, Азербайджана и Ирана. Этой встрече способствовали, с одной стороны, сформировавшиеся соседские и партнерские отношения в результате общей географии и тесных экономических связей, с другой стороны, сохраняющиеся проблемы, глобальные вызовы, напряженность на границах вышеназванных стран.

На повестку дня саммита выносились вопросы, касающиеся разностороннего сотрудничества в торговле, транспорте, энергетике, культуре, туризме; взаимодействия в финансовом, банковском и страховом секторах; участия в проектах других стран; противостояния глобальному экономическому кризису; борьбе с терроризмом; обеспечению региональной стабильности и безопасности.

Среди масштабных проектов, обсуждаемых в ходе саммита, эксперты выделили следующие:

- работа над конвенцией о правовом статусе Каспийского моря,

- разработка и разведка месторождений, прежде всего в Каспийском регионе,

- проект строительства железнодорожной магистрали Решт (Иран) – Астара (Азербайджан) – звено международного транспортного коридора «Север – Юг»,

- развитие энергокорридора, благодаря соединению азербайджанских энергетических линий с Ираном и Россией,

- схемы совместного использования трубопроводной инфраструктуры для транспортировки сырья и другие.

Над разработкой конвенции с 1996 года работает Специальная рабочая группа (СРГ) на уровне заместителей министров иностранных дел. Береговую черту с Каспием имеют пять государств, кроме вышеназванных ещё Казахстан и Туркменистан. Уже много сделано, в частности, заключено соглашение о разграничении части дна Каспийского моря, подписаны Рамочная конвенция по защите морской среды, Декларация об общих подходах к выработке конвенции о правовом статусе Каспия и другое. На саммите была подчёркнута необходимость и важность завершить такую работу.

Достройка конкретного участка коридора Решт (Иран) – Астара (Азербайджан) позволит организовать прямое железнодорожное сообщение из Персидского залива в Европу. Линия «Север – Юг» поможет России интенсифицировать товарооборот со странами Персидского залива, Индией и поставлять в эти регионы зерно, оборудование, медицинские препараты, удобрение и сельхоз технику. Иран, в свою очередь, получает возможность выхода на новые рынки, Азербайджан - увеличить объемы и снизить стоимость поставок плодоовощной продукции в Россию. Европа, используя такой коридор, сможет обеспечить диверсификацию торговых потоков. При эффективности данного направления китайские экспортеры с удовольствием включат его в часть Шёлкового пути.

Сегодня Азербайджан превратился из страны, импортирующей электроэнергию, в страну, экспортирующую её. Соединение энергетических линий Азербайджана с Ираном и Россией открыло ещё больше возможностей. Энергосистема Азербайджана функционирует в параллельном рабочем режиме с Единой энергосистемой России в соответствии с существующим соглашением. В дальнейшем совместные усилия должны помочь добиться формирования надежного энергетического коридора для энергообмена между тремя странами и выхода на новые рынки.

По итогам саммита лидеры трех стран подписали декларацию, охватывающую почти все направления сотрудничества. Новые проекты на Каспии, в том числе в торговле, транспорте, энергетике, смогут диверсифицировать трехсторонние торгово-экономические связи. По мнению экспертов, встреча в Баку может стать новым и самостоятельным форматом межгосударственного взаимодействия, что позволило посчитать это событие историческим.

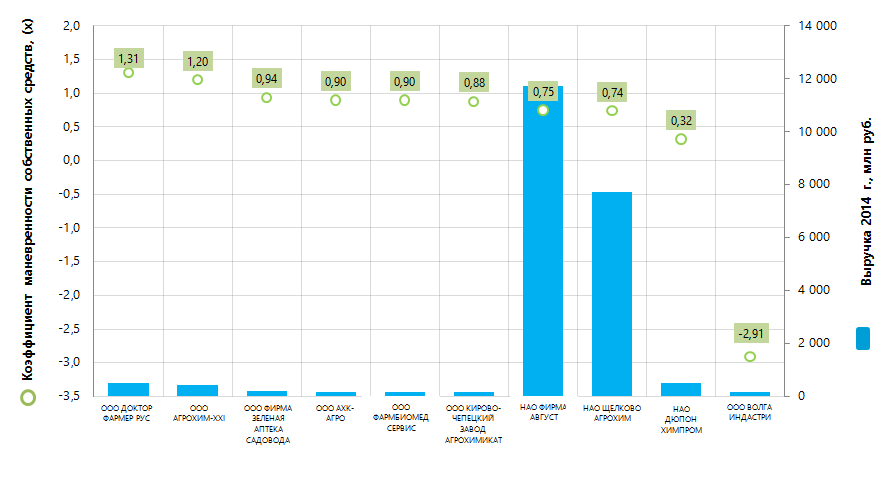

Крупнейшие российские производители агрохимической продукции по коэффициенту маневренности собственных средств

Информационное агентство Credinform предлагает рэнкинг крупнейших российских производителей агрохимической продукции по коэффициенту маневренности собственных средств.

Для рэнкинга были отобраны производители агрохимической продукции (ТОП-10), крупнейшие по размеру выручки за последний имеющийся в органах государственной статистики отчетный период - 2014 год. Далее компании были ранжированы по убыванию показателя маневренности собственных средств (Таблица 1).

Коэффициент маневренности собственных средств (х) характеризует способность предприятия поддерживать уровень собственного оборотного капитала и пополнять оборотные средства в случае необходимости за счет собственных источников. Данный показатель рассчитывается как отношение собственных оборотных средств компании к общей величине собственных средств. Рекомендуемое значение колеблется в интервале от 0,2 до 0,5.

Уменьшение показателя указывает на возможное замедление погашения дебиторской задолженности или ужесточение условий предоставления товарного кредита со стороны поставщиков и подрядчиков. Увеличение свидетельствует о растущей возможности погашать текущие обязательства.

Для наиболее полного и объективного представления о финансовом состоянии организации необходимо обращать внимание на всю имеющуюся совокупность коэффициентов, финансовых и других показателей.

| Наименование | Чистая прибыль 2014 г., млн руб. | Выручка 2014 г., млн руб. | Выручка 2014 г. к 2013 г., % | Коэффициент маневренности собственных средств, (х) | Индекс платёжеспособности Глобас-i |

|---|---|---|---|---|---|

| ООО ДОКТОР ФАРМЕР РУС ИНН 5452115655 Новосибирская область |

-7,0 | 507,0 | 70 | 1,31 | 600 Неудовлетворительный |

| ООО АГРОХИМ-XXI ИНН 7726547364 г. Москва |

-206,7 | 446,7 | 93 | 1,20 | 294 Высокий |

| ООО ФИРМА ЗЕЛЕНАЯ АПТЕКА САДОВОДА ИНН 7727110954 г. Москва |

25,9 | 199,9 | 104 | 0,94 | 192 Наивысший |

| ООО АХК-АГРО ИНН 278092847 Республика Башкортостан |

5,0 | 156,1 | 101 | 0,90 | 235 Высокий |

| ООО ФАРМБИОМЕДСЕРВИС ИНН 7736188900 г. Москва |

1,6 | 153,0 | 106 | 0,90 | 203 Высокий |

| ООО КИРОВО-ЧЕПЕЦКИЙ ЗАВОД АГРОХИМИКАТ ИНН 4312128282 Кировская область |

4,7 | 166,0 | 74 | 0,88 | 259 Высокий |

| НАО ФИРМА АВГУСТ ИНН 5046001101 Московская область |

1 194,5 | 11 742,9 | 113 | 0,75 | 167 Наивысший |

| НАО ЩЕЛКОВО АГРОХИМ ИНН 5050029646 Московская область |

1 243,7 | 7 726,7 | 143 | 0,74 | 200 Высокий |

| НАО ДЮПОН ХИМПРОМ ИНН 2124013912 Чувашская Республика - Республика Чувашия |

12,9 | 495,8 | 100 | 0,32 | 224 Высокий |

| ООО ВОЛГА ИНДАСТРИ ИНН 3448050271 Волгоградская область |

0,6 | 158,3 | 82 | -2,91 | 271 Высокий |

На первой строчке рэнкинга расположилась компания ООО ДОКТОР ФАРМЕР РУС со значением коэффициента маневренности собственных средств равным 1,31, что свидетельствует о высокой эффективности использования ресурсов. Однако, этой компании присвоен неудовлетворительный индекс платежеспособности Глобас-i, в связи с тем, что она находится в процессе реорганизации в форме присоединения к другому юридическому лицу. Кроме этого, эта компания одна из четырех в ТОП-10, допустивших в 2014 г. убыток или снижение чистой прибыли и выручки по сравнению с предыдущим периодом.

НАО ФИРМА АВГУСТ, лидирующее в отрасли по выручке, оказалось на седьмой строке рэнкинга. В суммарном объеме выручки компаний ТОП-10 доля этой компании составила 54%.

Из представленных в ТОП-10, НАО ДЮПОН ХИМПРОМ - единственная компания показавшая нормативное значение коэффициента маневренности собственных средств.

ООО ВОЛГА ИНДАСТРИ продемонстрировала отрицательное значение коэффициента. Большая часть собственного оборотного капитала этой компании капитализирована, что может привести к замедлению погашения дебиторской задолженности.

По совокупности финансовых и нефинансовых показателей девяти компаниям присвоен наивысший или высокий индекс платежеспособности Глобас-i, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства.

Суммарная выручка предприятий ТОП-10 составила в 2014 г. 21,7 млрд рублей, что на 20% больше, чем в 2013 г. При этом суммарная чистая прибыль выросла за этот же период на 35%.

В группе компаний ТОП-10 среднее значение коэффициента маневренности собственных средств в 2014 г. составило 0,5. Это укладывается в нормативное значение и свидетельствует о способности лидеров отрасли обеспечивать гибкость в использовании собственных средств. Среднее значение коэффициента по отрасли составило 0,72.

В целом отрасль демонстрирует положительную динамику производства, о чем говорят сведения Федеральной службы государственной статистики (Росстат) (Таблица 2).

| 2010 г. | 2011 г. | 2012 г. | 2013 г. | 2014 г. | 2015 г. | 6 мес. 2016 г. | 2015 г. к 2010 г., (+/- %) | |

|---|---|---|---|---|---|---|---|---|

| Удобрения минеральные или химические | 35 624,60 | 39 407,40 | 37 873,80 | 39 801,70 | 41 476,60 | 42 647,10 | 21 933,20 | 20 |

| Удобрения азотные минеральные или химические | 14 394,70 | 16 788,60 | 16 998,00 | 18 084,40 | 17 757,50 | 18 861,70 | 10 185,70 | 31 |

| Аммиак безводный | 13 294,90 | 13 918,50 | 13 770,70 | 14 441,10 | 14 634,20 | 15 160,90 | 8 023,90 | 14 |

| Удобрения калийные химические или минеральные | 10 384,60 | 11 090,70 | 9 346,40 | 10 175,10 | 12 280,30 | 11 584,80 | 5 185,70 | 12 |

| Удобрения, не включенные в другие группировки | 10 318,40 | 10 985,30 | 11 214,60 | 11 311,70 | 11 244,90 | 12 010,50 | 6 470,60 | 16 |

| Хлорид калия | 10 241,60 | 10 913,70 | 9 215,80 | 10 059,30 | 12 195,30 | 11 500,40 | 5 148,80 | 12 |

| Нитрат аммония (селитра аммиачная), в том числе в водном растворе | 7 021,60 | 8 244,60 | 8 033,20 | 8 406,20 | 8 214,10 | 8 822,10 | 4 505,50 | 26 |

| Нитрат аммония (селитра аммиачная) прочая | 6 405,00 | 7 320,20 | 7 487,40 | 7 755,10 | 7 500,50 | 8 112,90 | 4 193,10 | 27 |

| Удобрения химические или минеральные, содержащие три питательных элемента - азот, фосфор и калий (удобрения сложные NРК) | 5 051,00 | 5 382,20 | 5 598,20 | 5 891,50 | 5 658,20 | 6 190,20 | 3 114,40 | 23 |

| Удобрения химические или минеральные, содержащие два питательных элемента - азот и фосфор (удобрения сложные NР), не включенные в другие группировки | 4 687,60 | 4 845,10 | 4 468,50 | 4 184,50 | 4 448,50 | 4 643,70 | 2 666,40 | -1 |

| Аммофос | 2 129,20 | 2 884,30 | 2 411,40 | 2 680,00 | 2 776,00 | 2 690,30 | 1 378,50 | 26 |

| Удобрения минеральные или химические, включая смеси удобрений, прочие | 532,20 | 706,10 | 1 041,30 | 1 068,00 | 995,70 | 976,30 | 565,20 | 83 |

| Удобрения фосфорные минеральные или химические | 526,90 | 542,80 | 315,00 | 230,50 | 193,90 | 190,10 | 91,20 | -64 |

| Фосфинаты (гипофосфиты), фосфонаты (фосфиты), фосфаты и полифосфаты; нитраты, кроме нитратов калия, натрия, аммония | 136,56 | 110,79 | 118,47 | 139,07 | 161,94 | 174,43 | 66,35 | 28 |

| Фосфиды, карбиды, гидриды, нитриды, азиды, силициды и бориды | 134,74 | 134,16 | 131,43 | 127,78 | 121,19 | 78,96 | 37,57 | -42 |

| Хлорид аммония; нитриты; нитраты калия; карбонаты аммония | 21,71 | 23,62 | 21,40 | 49,53 | 55,52 | 58,57 | 30,29 | 176 |

| Нитрат кальция (селитра кальциевая) | 6,75 | 4,77 | 6,87 | 12,15 | 30,09 | 50,30 | 20,16 | 645 |

| Средства против прорастания и регуляторы роста растений | 0,12 | 0,02 | 0,03 | 0,09 | 1,04 | 0,87 | 0,79 | 625 |

*) – в таблице рост производства от года к году (за 2016 г. – к соответствующему периоду 2015 г.) выделен зеленой заливкой, снижение производства - красной.

Компании по производству агрохимической продукции распределяются по регионам страны не равномерно и тяготеют к наиболее развитым финансовым и промышленным центрам. Так, по данным Информационно-аналитической системы Глобас-i, в 33 регионах зарегистрированы 100 крупнейших компаний по объему выручки за 2014 г. Наибольшее их количество зарегистрировано в следующих регионах (ТОП-8 Регионов):

| Регион | Количество компаний |

|---|---|

| г. Москва | 25 |

| Московская область | 17 |

| Новосибирская область | 7 |

| Республика Башкортостан | 7 |

| Краснодарский край | 4 |

| Ростовская область | 4 |

| Кировская область | 3 |

| Тюменская область | 3 |