Изменения в законодательстве

Вступил в силу Федеральный закон от 23.06.2020 №187-ФЗ, устанавливающий административную ответственность саморегулируемых организаций в сфере финансового рынка за нарушения при осуществлении контроля деятельности своих членов, порядка и сроков представления информации о СРО в контролирующие органы.

В частности, законом установлено, что нарушения порядка проведения контроля над деятельностью членов СРО и применения к ним мер влияния влекут предупреждение или административный штраф: в размере от 10 до 50 тыс. руб. - на должностных лиц; от 50 тысяч до 200 тыс. руб. - на юридических лиц.

Кроме этого, предупреждение или административный штраф на должностных лиц - в размере от 10 до 30 тыс. руб., а на юридических лиц - от 30 до 50 тыс. руб. грозят за непредъявление или нарушение порядка или сроков представления следующих сведений:

- об изменении адресов или мест нахождения СРО, адресов электронной почты, номеров контактных телефонов, адресов официальных сайтов в сети Интернет;

- об изменениях в уставе;

- об утвержденных или принятых СРО документах, регламентирующих работу ее специализированных органов.

Административный штраф может быть уплачен в размере 50% суммы при условии его погашения не позднее 20 дней со дня вынесения постановления.

В случае поступления копии постановления о назначении административного штрафа заказным письмом по почте по истечении 20 дней, этот срок может быть по ходатайству восстановлен судом или органом, вынесшим постановление.

По сведениям Центрального банка РФ, в настоящее время насчитывается 24 действующих саморегулируемых организации в сфере финансового рынка.

Экономика Санкт-Петербурга в кризисные годы

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших компаний реального сектора экономики Санкт-Петербурга в период финансового кризиса 2008 – 2009 годов.

Для анализа были выбраны крупнейшие (ТОП-1000) по объему годовой выручки за имеющиеся в органах государственной статистики отчетные периоды (2006 - 2011 годы) компании. Анализ проводился на основе данных Информационно-аналитической системы Глобас.

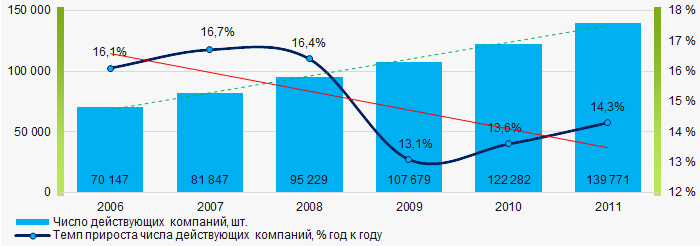

Число действующих компаний

В период 2006 - 2011 годов число действующих компаний росло, однако в целом темпы прироста снижались особенно в период острой фазы кризиса.

Рисунок 1. Изменение числа действующих компаний в 2006 – 2011 годах

Рисунок 1. Изменение числа действующих компаний в 2006 – 2011 годахЧистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией реального сектора экономики Санкт-Петербурга по размеру чистых активов являлось ООО ГАЗПРОМ МЕЖРЕГИОНГАЗ, ИНН 5003021311. В 2011 году чистые активы компании составляли почти 296 млрд рублей. В 2018 году этот показатель составлял уже почти 794 млрд рублей.

Наименьшим размером чистых активов в ТОП-1000 обладало ПАО ПАРНАС-М, ИНН 7830001250, в отношении которого рассматривается дело о банкротстве, введено внешнее управление с 02.03.2017. Недостаточность имущества этой компании в 2011 году выражалась отрицательной величиной -359 млн рублей, а в 2018 году – минус 664 млн рублей.

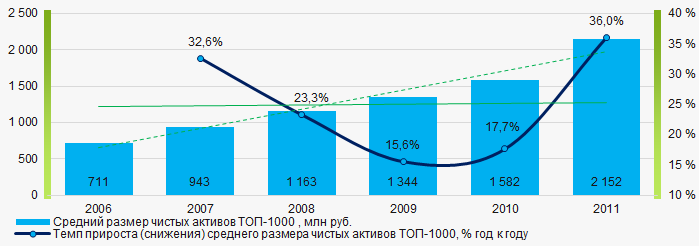

В 2006 - 2011 годах средние размеры чистых активов ТОП-1000 имели тенденцию к росту, темпы прироста значительно снижались в период острой фазы кризиса в 2008-2009 годах. (Рисунок 2).

Рисунок 2. Изменение средних показателей размера чистых активов ТОП-1000 в 2006 – 2011 годах

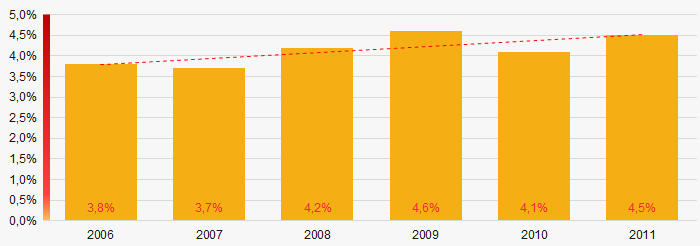

Рисунок 2. Изменение средних показателей размера чистых активов ТОП-1000 в 2006 – 2011 годахДоли предприятий с недостаточностью имущества в ТОП-1000 в период 2006 - 2011 годов в целом имели тенденцию к росту (Рисунок 3).

Рисунок 3. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2006 – 2011 годах

Рисунок 3. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2006 – 2011 годахВыручка

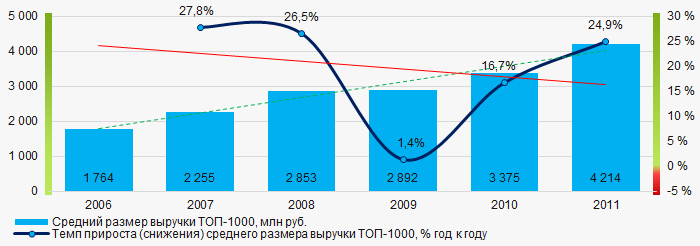

Крупнейшей компанией реального сектора экономики Санкт-Петербурга по размеру выручки являлось ПАО ГАЗПРОМ НЕФТЬ, ИНН 5504036333. В 2011 году этот показатель составлял более 824 млрд рублей, а в 2019 году – почти 1810 млрд рублей.

В целом наблюдалась тенденция к росту объемов выручки, со снижением темпов прироста показателя (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки ТОП-1000 в 2006 – 2011 годах

Рисунок 4. Изменение средних показателей выручки ТОП-1000 в 2006 – 2011 годахПрибыль и убытки

Крупнейшей компанией реального сектора экономики Санкт-Петербурга по размеру чистой прибыли также являлось ПАО ГАЗПРОМ НЕФТЬ, ИНН 5504036333. В 2011 году прибыль компании составляла более 54 млрд рублей, а в 2019 году – почти 217 млрд рублей.

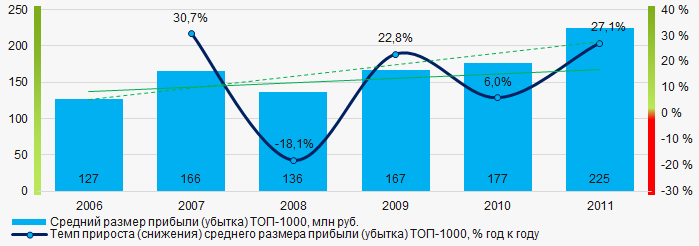

В период 2006 - 2011 годов показатели средних размеров прибыли ТОП-1000 имели тенденцию к росту, со значительным снижением темпов прироста показателя в 2008 году (Рисунок 5).

Рисунок 5. Изменение средних показателей прибыли (убытка) ТОП-1000 в 2006 – 2011 годах

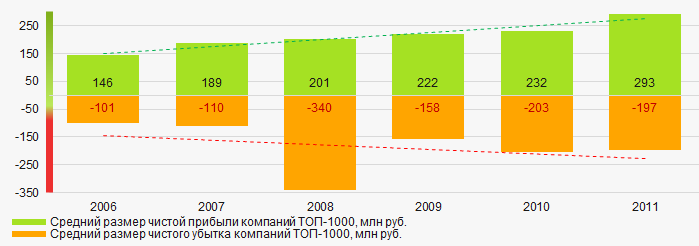

Рисунок 5. Изменение средних показателей прибыли (убытка) ТОП-1000 в 2006 – 2011 годахВ 2006 – 2011 годах средние значения показателей чистой прибыли предприятий ТОП-1000 имели тенденцию к росту, при этом увеличивался и средний размер чистого убытка. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2006 – 2011 годах

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2006 – 2011 годахОсновные финансовые коэффициенты

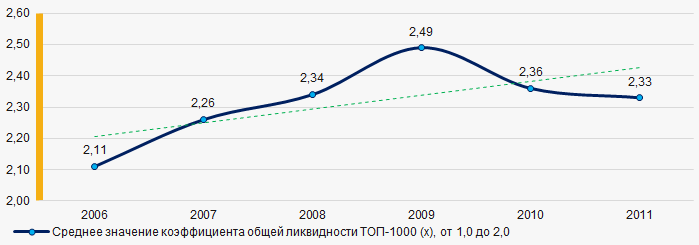

В 2006 – 2011 годах средние показатели коэффициента общей ликвидности ТОП-1000 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних значений коэффициента общей ликвидности ТОП-1000 в 2006 – 2011 годах

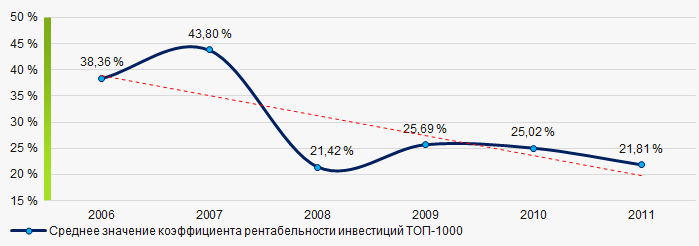

Рисунок 7. Изменение средних значений коэффициента общей ликвидности ТОП-1000 в 2006 – 2011 годахВ период 2006 - 2011 годов наблюдалась общая тенденция к снижению средних показателей коэффициента рентабельности инвестиций ТОП-1000 со значительным падением в 2008 году. (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций ТОП-1000 в 2006 – 2011 годах

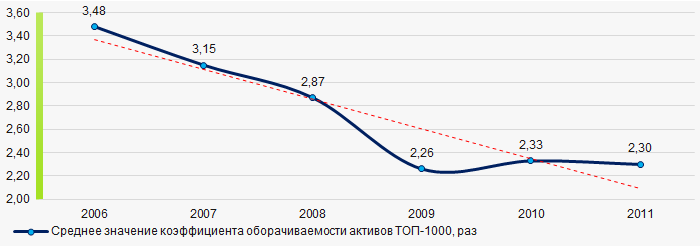

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций ТОП-1000 в 2006 – 2011 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

В 2006 – 2011 годах показатели данного коэффициента деловой активности в целом демонстрировали тенденцию к снижению. (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов ТОП-1000 в 2006 – 2011 годах

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов ТОП-1000 в 2006 – 2011 годахМалый бизнес

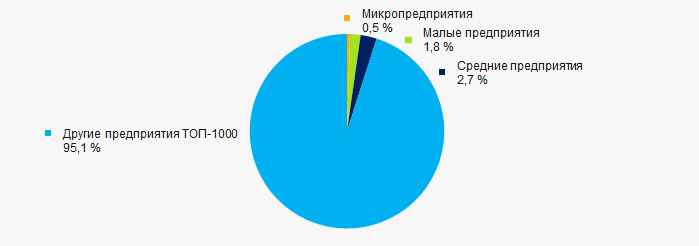

43% предприятий ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их суммарной выручки в общем объеме ТОП-1000 в 2011 году составляла всего 4,9% (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства ТОП-1000 в 2011 году

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства ТОП-1000 в 2011 годуСкоринг бухгалтерской отчетности

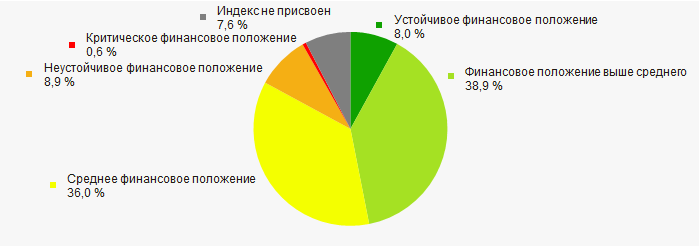

Оценка финансового положения предприятий ТОП-1000 показывает, что наибольшая часть из них в 2020 году находится в финансовом положении выше среднего. (Рисунок 11).

Рисунок 11. Распределение компаний ТОП-1000 в 2020 году по скорингу бухгалтерской отчетности

Рисунок 11. Распределение компаний ТОП-1000 в 2020 году по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

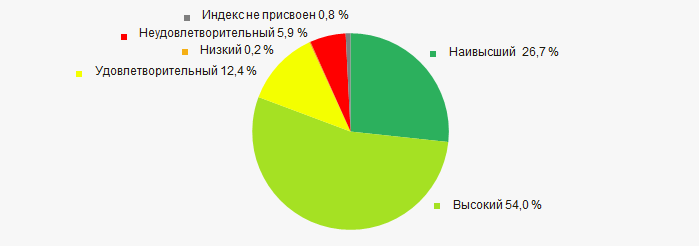

Подавляющей части предприятий ТОП-1000 в 2020 году присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 в 2020 году по Индексу платежеспособности Глобас

Рисунок 12. Распределение компаний ТОП-1000 в 2020 году по Индексу платежеспособности ГлобасВывод

Комплексная оценка деятельности крупнейших компаний реального сектора экономики Санкт-Петербурга, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании положительных тенденций в период 2006 – 2011 годов (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % | Возможный прогноз |

| Динамика числа действующих компаний |  10 10 |

|

| Темп прироста числа действующих компаний |  -10 -10 |

Прирост числа действующих компаний в период острой фазы кризиса и выхода из него может снизиться |

| Динамика среднего размера чистых активов |  10 10 |

|

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

В период острой кризиса темпы прироста размера чистых активов могут снизиться |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  -10 -10 |

В период острой фазы кризиса и выхода из него число компаний с отрицательными значениями чистых активов может увеличиться |

| Динамика среднего размера выручки |  10 10 |

|

| Темп прироста (снижения) среднего размера выручки |  -10 -10 |

В период острой фазы кризиса темпы прироста размеров выручки могут снизиться |

| Динамика среднего размера прибыли |  10 10 |

В период острой фазы кризиса средние размеры прибыли могут снизиться |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  10 10 |

В период острой фазы кризиса темпы прироста средней прибыли могут снизиться |

| Рост / снижение средних размеров чистой прибыли компаний |  10 10 |

В период острой фазы кризиса размеры чистой прибыли могут снизиться |

| Рост / снижение средних размеров чистого убытка компаний |  -10 -10 |

В период кризиса и выхода из него размеры чистых убытков могут увеличиться |

| Рост / снижение средних значений коэффициента общей ликвидности |  5 5 |

|

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  -10 -10 |

В период кризиса и выхода из него коэффициент рентабельности инвестиций может снизиться |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

В период кризиса деловая активность может снизится, а на стадии выхода из него расти медленными темпами |

| Доля малого и среднего бизнеса по объему выручки более 20% |  -10 -10 |

|

| Финансовое положение (наибольшая доля) |  10 10 |

|

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

|

| Среднее значение удельного веса факторов |  1,5 1,5 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор).

отрицательная тенденция (фактор).